بانکهای بنگاهدار و بنگاههای بانکدار!/ قصه پر غصه مسکن و بنگاههای بانکی

به گزارش می متالز به نقل از خبرگزاری دانشجو، «بیش از ۸۰ درصد بازارهای مالی کشور در کنترل بانکها و بازار پول است و بانکها متهم ردیف اول التهاباتی همچون بحران ارزی اخیر هستند.» این سخنان نه متعلق به یک منتقد دولت و افشاگر اقتصادی بلکه متعلق به عبدالناصر همتی، رئیس بانک مرکزی است، درست پس از بحران ارزی سال ۹۷! هرچند این اولین بار نیست که مسوولین بانک مرکزی از دخالت بانکها در بازارهای مالی پررونق مانند ارز و مسکن انتقاد میکنند، اما سؤال اینجاست تا چه زمانی قرار است بانک مرکزی مقابل تخلفات آشکار بانکها تنها سیاستهای توصیهای در پیش گیرد و با ورود انحصاری بانکها به این بازارها مقابله نکند.

در تمام جهان بانکها میتوانند نسبتی از سرمایه خود را به بنگاهداری اختصاص دهند و این موضوع امری طبیعی است، اما در ایران این نسبت از استانداردهای جهانی و مجوز قانونی قانونگذار فراتر رفته است و بانکها در همه حوزهها از خریدوفروش املاک تا شرکت پتروشیمی و بازرگانی بنگاه داری انجام میدهند و با ورود به بخشهای غیرمولد اقتصادی همچون دلالی مسکن، طلا و ارز و... انحصار این بازارها را در دست گرفتهاند تا آنجا که طبق آمار منتشرشده بیشترین تعداد خانههای خالی متعلق به بانکهاست!

قصهی پر غصه مسکن و بنگاههای بانکی

یکی از مواردی که همیشه پیرامون بانکداری مطرح میشود دخالت بانکها در حوزه مسکن است. در سال ۹۴ با افزایش تعداد شرکتها و بنگاههای تحت تکلف بانکها، مجلس لایحهای تحت عنوان «قانون رفع موانع تولید رقابتپذیر و ارتقای فرهنگ مالی» به تصویب رساند و سپس این قانون به دولت ابلاغ شد. ازآنجاییکه بند ۱۶ و ۱۷ این قانون بر لزوم خروج بانکها از بنگاهداری و واگذاری شرکتهای زیرمجموعه آنها تأکید داشت، بانکها ملزم به فروش اموال و بنگاههای مازاد خود شدند. نکته قابلتأمل در لیست اموال مازاد بانکها در سالهای مختلف، حجم بالای املاک با کاربری مسکونی و تجاری است، بهعنوانمثال در سال ۸۶ از مجموع شش هزار و چهارصد و سی فقره املاکیِ ۱۰ بانک، ۵۰ درصد با کاربری مسکونی، ۲۰ درصد با کاربری تجاری، ۱۸ درصد با کاربری صنعتی، ۲ درصد با کاربری اداری و ۱۰ درصد مابقی نیز دارای سایر کاربریها ازجمله باغ بوده است.

تحلیل جزئیات فعالیت بنگاههای تحت مدیریت یا تحت پوشش بانکها نشان میدهد مسکن و مستغلات، بیمه، لیزینگ، صرافی، سرمایهگذاری در بخش معدن، صنایع سیمان، پتروشیمی، تأمین مصالح ساختمانی، واسطهگری و... از بخشهای عمده فعالیت بنگاهداری نظام بانکی کشور هستند.

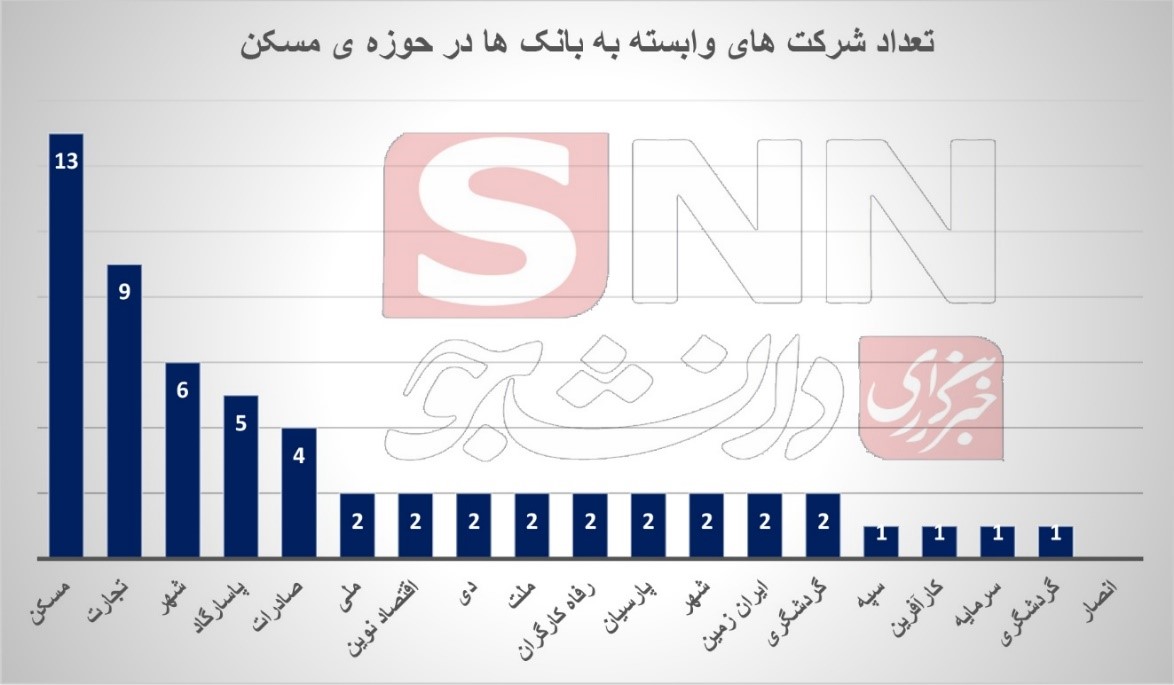

دراینبین مسکن اهمیت ویژهای برای بانکهای کشور دارد، بهطوریکه از مجموع ۳۲۵ شرکت، ۵۴ شرکت وابسته به بانکها درزمینهٔ ساختوساز و مستغلات و یک شرکت درزمینهٔ مشاوره املاک فعالیت دارند.

با ورود بیحدوحصر بانکها به حوزهی املاک، تقاضای کاذب برای خرید مسکن ایجادشده و به دنبال آن قیمت خرید مسکن نیز بهصورت جهشی افزایش مییابد. همین دلالی و واسطهگری بانکها در حوزه املاک است که موجب میشود انتظار خرید مسکن که در برخی کشورها به ۵ سال میرسد در ایران حدود ۵۶ سال باشد! میتوان ادعا کرد برای بهبود وضعیت بازار مسکن در ابتدا باید شبکه بانکی کشور اصلاح شود.

با وجود بانکها رقابت ممنوع!

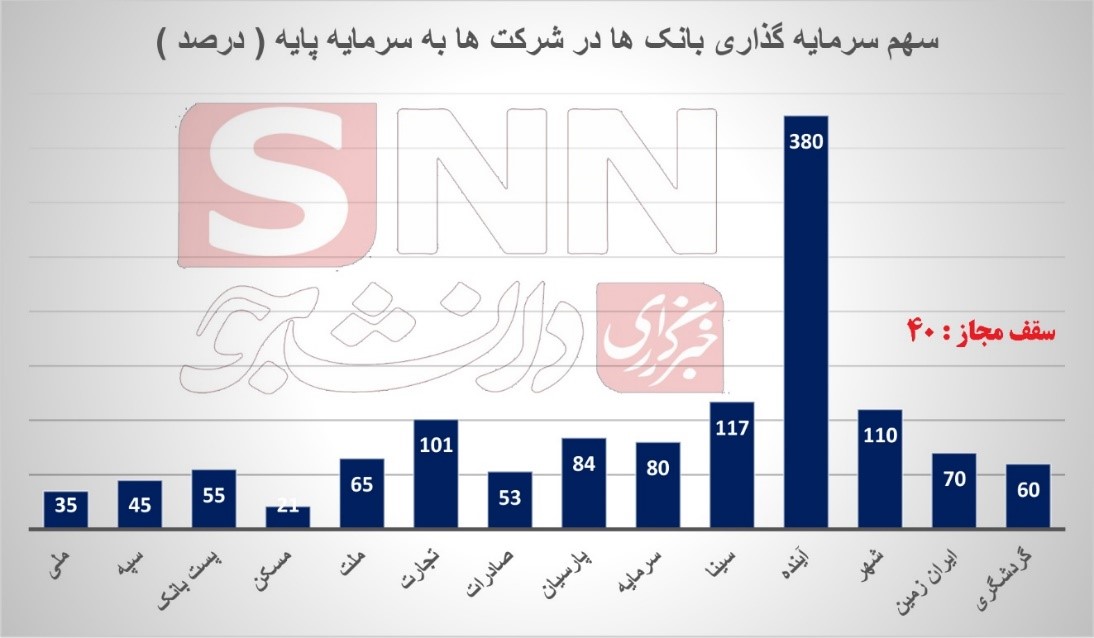

یکی از مهمترین نسبتهای مورد بررسی در خصوص بنگاهداری شرکتها «نسبت سرمایهگذاری بانکها در شرکتها به سرمایه پایه» است. در قانون این نسبت تا سقف ۴۰ درصد ذکرشده که البته در مصوبه سال ۹۶ به ۲۰ درصد کاهشیافته است؛ اما آمارهای منتشرشده حاکی از آن است که اکثر بانکها از سقف مجاز این نسبت عبور کردهاند. بهعنوانمثال در «بانک آینده» این نسبت حتی از ۹ برابر سقف مجاز نیز عدول کرده و به ۳۸۰ درصد رسیده است! بهبیاندیگر میتوان عنوان کرد این بانک حدود چهار برابر سرمایه خود را در شرکتها سرمایهگذاری کرده است. همچنین در بانکهای «سینا»، «تجارت» و «شهر» نیز این نسبت از ۱۰۰ درصد تجاوز میکند.

بانکها بهعنوان بنگاه مالی باید منابع مالی را جذب و رسالت تأمین مالی را به عهده بگیرند، اما ضعف در نظارت و نبود شفافیت باعث شده است بانکها به شرکت داری بپردازند، علاوه بر آن بانکها با سرمایهی انبوهی که در اختیاردارند با شرکت داریهای متعدد میتوانند نظم رقابتپذیری هر بازاری را به هم بریزند و با ورود انحصاری خود اجازهی فعالیت به سرمایهگذاران خرد و تولیدکنندگان جزء را ندهند.

مالکیت ناخواسته و بنگاهداری اجباری

گاهی بانکها ناخواسته وارد گرداب بنگاهداری میشوند. با توجه به بدهی دولتها به برخی از بانکها، بعضاً تسویه بدهیها در قالب واگذاری شرکتها صورت میگیرد و این شرکتها در عوض بدهیها و مطالبات شبکهی بانکی ناشی از تسهیلاتِ تکلیفی دولت به آنان منتقل میشود. طبق نظر کارشناسان بسیاری از این املاک و شرکتهای واگذارشده سودآوری برای بانکها نداشته و صرفاً به افزایش بنگاههای زیرمجموعه بانکها دامن میزند. از تبعات این مالکیت ناخواسته، نقص اجباری حدود مقرراتی، نامناسبشدن نسبتهای مالی و همچنین بروز مشکلاتی در رابطه با مسائل مدیریت و مشکلات عدیده دیگر است.

علاوه بر آن بانکها برای جبران سودآوری خود چنگ به دامن سازمان خصوصیسازی میزنند. تجربهی ناخوشایند برخی خصوصیسازیهای سالهای اخیر حکایت از همین داستان دارد. خصوصیسازیهای ناموفقی که تبعات آن افزون بر گسترش فساد و رانتخواری، به ناکارآمدی واحدهای تولیدی، توزیع نامناسب ثروت، شکاف طبقاتی و تعطیلی بسیاری از صنایع مادر منجر شده است.

به نام تولید، به کام بانکها

یکی از مسائل مهم در نظام بانکی عدم تخصیص منابع مالی از سوی بانکها به بخش مولد اقتصاد است. اهمیت این مساله با توجه به رکودِ تورمیِ چند سال اخیر دوچندان میشود. همچنین در شرایط فعلی بانکها بیشتر به زیرمجموعههای خود تسهیلات داده و تمایلی به ارائه تسهیلات به دیگر صنایع ندارند. به عبارتی ارائه تسهیلات به سرمایهگذاران اقتصادی و تولیدکنندگان همیشه با موانعی روبهرو بوده است و در مقابل آن شرکتهای زیرمجموعه بانکها از این مشکلات در امان بودهاند.

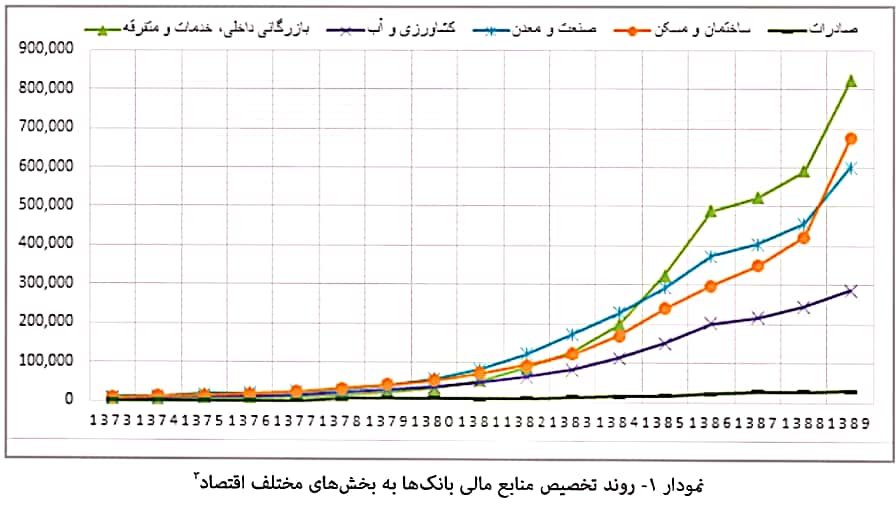

بانک مرکزی از طریق شورای پول و اعتبار هرساله قواعدی برای پرداخت تسهیلات توسط بانکها تعیین میکند، اما این مصوبات برای بانکها لازمالاجرا نبوده و تنها بهعنوان توصیهای از سوی بانک مرکزی است. به همین علت بانکها بهخصوص در سالهای اخیر از این سیاستهای توصیهای تبعیت نکرده و منابع خود را نه در بخشهای تولیدی بلکه به حوزههایی که سود بیشتری برای آنها دارد اختصاص دادهاند.

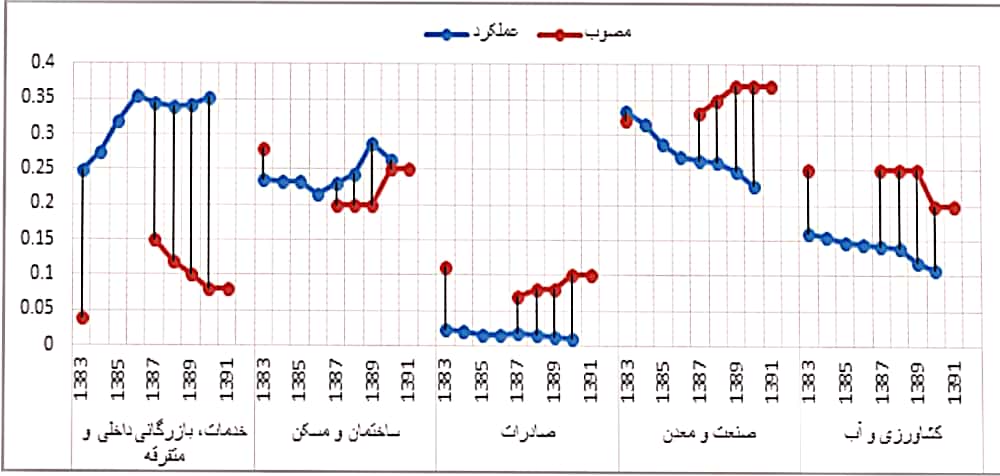

نمودار زیر مقایسهای را میان میزان مصوب (پیشنهادی) بانک مرکزی بهمنظور اعطای تسهیلات به بانکها حسب بخشهای مختلف اقتصادی، با عملکرد واقعی آنها نشان میدهد:

همانطور که مشخص است بانکهای کشور برخلاف قوانین و توصیههای بانک مرکزی علاقه چندانی به ارائه تسهیلات به بخش تولید ندارند و بیشتر تسهیلات خود را به حوزههای بازرگانی و ساختمان و مسکن اختصاص میدهند. به همین جهت در دههی ۸۰ سرمایهگذاری بانکها در حوزهی صادرات و کشاورزی با روند نزولی مواجه شد درحالیکه اختصاص تسهیلات به حوزههای بازرگانی و ساختمان و مسکن با رشد فزایندهای همراه بود.

پیروی نکردن بانکها از سیاستهای ابلاغی بانک مرکزی، تعدد شعب و شرکت داری و همچنین ورود انحصاری به بازارهای مسکن، طلا و ارز و... موجب شده است بسیاری از کارشناسان اقتصادی خواستار خروج بانکها از بنگاهداری نامتعارف شوند. هرچند به عقیدهی کارشناسان واگذاری شتابزده در سایهی شوم عدم شفافیت و فساد انگیزی ذینفوذان و دارندگان رانتهای اطلاعاتی، قادر است شوکی بهمراتب عظیمتر از شوک بنگاهداری شبکهی بانکی به بدنهی حساس اقتصاد ملی وارد نماید! به همین جهت نحوه و سازوکار این برنامه باید در شفافیت کامل و اتاق شیشهای از طرف مسوولین نظام بانکی صورت گیرد.

شرکت ملی مس یکی از بهترین شرکتهای معدنی کشور است

گروه فولاد مبارکه انرژی خورشیدی را به خانهها میآورد/ اشتغالزایی فولاد مبارکه با اعطای وام جهت خرید و نصب پنلهای خورشیدی به خانوادههای کمبرخوردار

گسترش انرژیهای پاک در کنار اشتغالزایی برای خانوادههای کمبرخوردار

“ومعادن” بخشی از مطالبات ارزی را وصول کرد

حمایت گروه فولاد مبارکه برای ایجاد درآمد پایدار دهکهای زیر ۷ شهرستان مبارکه از طریق تولید برق خورشیدی خانگی

سهامداران “ومعادن” خواستار بازارگردانی و جذب منابع مالی شدند

شرکت ایریسا موفق به اخذ گواهینامههای بینالمللی سیستم مدیریت یکپارچه شد

تقسیم سود ۳۷۰ ریالی به ازای هر سهم فملی

حضور میدانی مدیرعامل گروه فولاد مبارکه در بخشهای مختلف تولید

رکوردشکنی ارزش معاملات خرد از ۶ همت گذشت

راهاندازی سامانه جامع قراردادهای داخلی صنعت نفت

اختتامیه دوره آموزشی تهیه نقشههای زمینشناسی یک پنجاه هزارم با هدف توانمندسازی نسل آینده

شروع طرح تحول زمینشناسی از نایین

برگزاری مجمع عمومی عادی سالیانه صنایع مس افق کرمان

مصرف انرژی در فولادسازی ایران چهار برابر میانگین جهانی

نخستین آموزشگاه آتشکاری معدن در سمنان فعال است

شرکت سیمان زنجان مجوز احداث نیروگاه خورشیدی ۷ مگاواتی را دریافت کرد

مس زیر تیغ تعرفههای ترامپ

طرح مالیات بر سوداگری و سفتهبازی تایید شد

انتصاب سرپرست و اعضای جدید هیأت مدیره مجتمع فولاد خراسان

خداحافظی در اوج/ جوانبخت با کارنامهای درخشان از خراسان رفت

رشد ۱۰۰ درصدی صادرات محصولات فولاد مبارکه

نظارت بر معادن در مازندران بیشتر شود

پروژههای بزرگ معدنی در مسیر بهرهبرداری؛ حرکت بهسوی رشد اقتصادی شتاب میگیرد

کاهش ۴.۸ درصدی تولید فولاد ایران در بهار امسال/ جزئیات کامل تولید محصولات زنجیره آهن و فولاد در سه ماهه نخست امسال

کسب ۳ سپاسنامه در جشنواره ملی بهرهوری توسط شرکت گلگهر

تقسیم سود ۱۷ تومانی به تصویب سهامداران رسید/ پیشرفت قابل قبول پروژههای پیشران «ومعادن»

برگزاری مجمع عمومی عادی سالیانه صنایع مس افق کرمان