آنالیز مطالبات غیرجاری در فصل نخست

به گزارش می متالز، افزون بر این بررسیهای رسمی نشان میدهد که بهدلیل ضعف جدی نظارت بانکمرکزی و اشکالهای اساسی در نظام حسابرسی بر بانکها، میزان واقعی مطالبات غیرجاری بسیار بیشتر از ارقامی است که توسط منابع رسمی گزارش میشود. بررسیهای بازوی پژوهشی مجلس درخصوص علت افزایش این مطالبات در سالهای ۹۲ تا ۹۶ نشان میدهد که عامل بسیار مهم در شتاب گرفتن افزایش مطالبات غیرجاری بانکها، افزایش نرخ سود واقعی در اثر سیاستهای پولی و نظارتی ناصحیح اتخاذ شده طی سالهای مذکور بوده است. در مقطع کنونی نیز شیوع ویروس کرونا به همراه تعطیلیها و رکود اقتصادی ناشی از آن، مهمترین عامل و تهدید برای غیرجاری شدن مطالبات بانکها محسوب میشود.

رشد مطالبات در فصل بهار

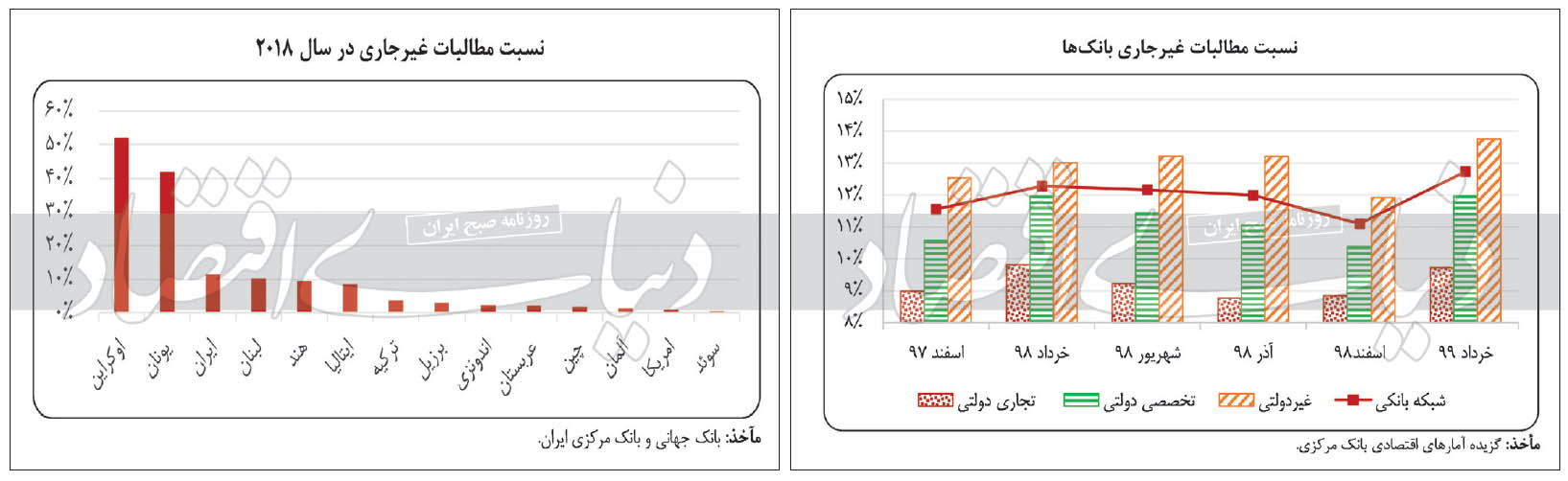

مرکز پژوهشهای مجلس گزارشی با عنوان «تحولات نظام بانکی در بهار ۹۹» منتشر کرده است. بخشی از گزارش این مرکز به بررسی ریسک اعتباری و کیفیت داراییها در بانکهای دولتی و خصوصی پرداخته است. تسهیلات اعطایی یا به عبارتی بدهی دریافتکنندگان تسهیلات، مهمترین دارایی بانکها محسوب میشود، از اینرو مهمترین شاخص در ارزیابی کیفیت داراییهای بانکها بهشمار میآید. همچنین مدیریت ریسک اعتباری به معنای کنترل ریسک نکول ازسوی دریافتکنندگان تسهیلات است که با شاخص نسبت مطالبات غیرجاری گزارش میشود. گزارش بازوی پژوهشی مجلس از بررسی آمارهای بانکمرکزی نشان میدهد که مانده مطالبات غیرجاری شبکه بانکی در پایان خردادماه ۹۹ به میزان ۲۱۳ هزارمیلیارد تومان رسیده است. همچنین بررسی آمارهای گزارش مذکور نشان میدهد که رشد فصلی مطالبات غیرجاری در فصل بهار ۹۹ معادل ۵/ ۱۹ درصد بوده و نسبت به فصل زمستان ۹۸ که رشد آن به میزان ۵/ ۴ درصد بوده است، افزایشی به میزان ۱۵ واحد درصد داشته است. در ارتباط با افزایش مطالبات غیرجاری نظر کارشناسان این مرکز این است که احتمالا علت آن شیوع پاندمی کرونا است. از اینرو با توجه به فراگیر بودن و طولانی شدن دوره این ویروس این احتمال میرود که مطالبات غیرجاری بانکها در فصول آتی نیز افزایشی باشد. شاخص مطالبات غیرجاری نسبت به میزان مطالباتی که حدقل دو ماه از سررسید یا قطع بازپرداخت اقساط آن گذشته به کل مطالبات اطلاق میشود.

موانع شفافیت آماری

گزارش رسمی این مرکز از بررسی آمار مطالبات غیرجاری نشان میدهد که نسبت مطالبات غیرجاری در بانکهای غیردولتی بیشتر از بانکهای دولتی تخصصی و تجاری است که از دلایل یادشده برای آن میتوان بهعدم رعایت مقررات توسط بانکهای خصوصی بهدنبال عدم نظارت صحیح بانک مرکزی اشاره کرد. نکته دیگر موجود در گزارش بازوی پژوهشی مجلس این است که عموم بانکها بهدلیل اینکه باید متناسب با مطالبات غیرجاری، اقدام به ذخیرهگیری کرده و هزینه مطالبات مشکوکالوصول را شناسایی کنند، انگیزه زیادی برای عدم افشای مطالبات غیرجاری دارند. بانکها در این خصوص روشهای گوناگونی را بهکار میگیرند که از جمله آنها میتوان به تسویه مطالبات غیرجاری با اعطای تسهیلات جدید و امهال یا بیشارزشگذاری وثایق پشتوانه تسهیلات اشاره کرد. نظر کارشناسی این مرکز درخصوص بررسی آمار خوداظهاری بانکها توسط بانکمرکزی این است که با توجه به همهگیر شدن روشهای مذکور در شبکه بانکی که مهمترین دلیل آن ضعف جدی نظارت بانک مرکزی و اشکالهای اساسی در نظام حسابرسی بر بانکها است، میزان واقعی مطالبات غیرجاری بسیار بیشتر از ارقامی است که توسط منابع رسمی مذکور گزارش میشود.

عوامل رشد مطالبات غیرجاری

گزارش بازوی پژوهشی مجلس نشان میدهد که رشد یکساله مطالبات غیرجاری منتهی به خرداد ۹۹ معادل ۳۰ درصد بوده است. همچنین آمارهای فوق نشان میدهند که رشد ۱۲ ماهه منتهی به اسفند ۹۸ معادل ۱۹ درصد و منتهی به خرداد ۹۸ به میزان ۱/ ۱۳ درصد بوده است. در قسمت دیگر این گزارش به عوامل موثر در رشد مطالبات غیرجاری بانکها اشاره شده است. طبق گفته این مرکز در سالهای ۹۲ تا ۹۶ عامل بسیار مهم در شتاب گرفتن افزایش مطالبات غیرجاری بانکها، افزایش نرخ سود واقعی در اثر سیاستهای پولی و نظارتی ناصحیح اتخاذشده در سالهای مذکور بوده است. بالاتر بودن نرخ سود واقعی درحالیکه نرخ رشد اقتصادی بالا نیست در عمل به معنای عدم امکان بازپرداخت تسهیلات ازسوی فعالان اقتصادی است و به افزایش مطالبات غیرجاری تبدیل خواهد شد. افزون بر این افزایش نرخ سود واقعی در عمل متقاضیان ریسکگریز را از صف متقاضیان تسهیلات جدا میکند و دریافتکنندگان تسهیلات نیز بهمنظور بازپرداخت تسهیلات نیازمند انجام فعالیتهای پرمخاطره خواهند بود. طبیعی است که انجام فعالیتهای پرمخاطره در چنین شرایطی، احتمال ورشکستگی و به تبع آن نکول وامها را نیز افزایش خواهد داد. در مقطع کنونی نیز شیوع ویروس کرونا به همراه تعطیلیها و رکود اقتصادی ناشی از آن، مهمترین عامل و تهدید برای غیرجاری شدن مطالبات بانکها تلقی میشود.

وضعیت نامناسب ایران

گزارش پژوهشی این مرکز همچنین از بررسی آمارهای رسمی نشان از تفاوت معنادار نسبت مطالبات غیرجاری در کشور ما و برخی از کشورهای توسعهیافته و درحال توسعه دارد. آمارهای رسمی حاکی از آن است که نسبت مطالبات غیرجاری در سال ۲۰۱۸ در ایران حدود ۱۲ درصد است درحالیکه این شاخص در کشورهای همسایه ایران نظیر ترکیه و عربستان زیر ۴ درصد است. همچنین این شاخص درکشورهای پیشرفته نظیر آلمان و آمریکا زیر ۲ درصد است. بررسی این آمار نشان میدهد که وضعیت ایران در شاخص نسبت مطالبات غیرجاری در مقایسه با کشورهای توسعهیافته مناسب نیست و برای کاهش این شاخص باید اقدامات مناسب اتخاذ شود.

زیاندهبودن تامین مالی بانکها

بازدهی عملیات بانکی و وجود جریان درآمدی بانکها از نظر احتیاطی و نیز سلامت نظام بانکی، دارای اهمیت است؛ زیرا زیانده بودن بانکها ازسویی منجر به از بین رفتن سرمایه بانکهای عمومی میشود و پیامدهای منفی بر رفتار بانکها دارد و ازسوی دیگر خود نشانهای از عدم کیفیت داراییهای بانکها است. گزارش مرکز پژوهشها از تحلیل وضعیت کل سودآوری شبکه بانکی کشور، نکات مهمی را نشان میدهد که مهمترین آنها عبارتند از: نکته اول نشان میدهدکه عملیات تامین مالی توسط بانکها زیانده است. بررسی آمارهای رسمی این گزارش نشان میدهد که بانکهای غیردولتی بررسی شده در بهار ۹۹ از محل تسهیلات معادل ۴/ ۳۴ هزار میلیارد تومان درآمد کسب کردهاند درحالیکه ۸/ ۳۶ هزار میلیارد تومان به سپردهگذاران سود پرداخت کردهاند. این امر به این معناست که بانکهای مذکور۴/ ۲ هزار میلیارد تومان بیشتر از درآمد تامین مالی خود به سپردهگذاران پرداخت کردهاند. نکته دوم اشاره به کیفیت پایین داراییهای بانکها دارد که موجب درآمدزایی اندک آنها و افزایش هزینه مالی و مطالبات مشکوکالوصول بانکها شده است. سهم هزینههای مالی و مشکوکالوصول از جمع هزینههای بانکها بهجز سود سپردهها، شاهد دیگری است که نشان میدهد کیفیت پایین داراییهای بانکها موجب افزایش هزینههای بانکها شده است. نکته سوم نشان میدهد که هزینههای کارکنان بیشترین سهم را از هزینههای بانکی پس از سود سپردهها به خود اختصاص داده است. همچنین در بخش دیگر این گزارش به منظور بهبود چرخه سودآوری بانک این موضوع بیان شده که باید کانونهای هزینهای بانکها را شناخت و رشد آنها را متوقف کرد. مهمترین کانون ایجاد هزینه ذکر شده در این گزارش، بازدهی پایین تسهیلات اعطایی در کنار هزینه بالای تجهیز ذخایر بانکها است. آمارهای رسمی نشان میدهند که بهطور متوسط ۳۹ درصد هزینههای بانکهای غیردولتی (غیر از سود سپردهها) تحت بررسی، بابت کیفیت پایین داراییها بوده است که به آن معنی است که در صورت بهبود ارائه تسهیلات بانکها میتوان رشد این حجم از زیان را کاهش داد.

یازدهمین دوره ارزیابی جایزه بهرهوری معادن و صنایع معدنی در ایمپاسکو انجام شد

قیمت طلا ۱۸ عیار - ۰۸ شهریور ۱۴۰۴

«علی امرایی» مدیرعامل گهرزمین شد

«علی رسولیان» سکاندار «فولاد سنگان» شد

پشتیبانی دولت از تولید در صنعت/ ابتدا در تولید انرژی سرمایهگذاری کنیم سپس به دنبال سرمایهگذاریهای جدید باشیم

«محمد محیاپور» بار دیگر مدیرعامل شرکت توسعه آهن و فولاد گلگهر شد

سونامی افزایش قیمت اسید سولفوریک برای مصرفکنندگان و لیچینگکاران مس ایران

بورس بیتفاوت به اخبار سیاسی

عبور پیشرفت احداث کارخانه احیای مستقیم بیجار از ۵۵.۲ درصد تا پایان مرداد

ایران و افغانستان به دنبال افزایش مبادلات تجاری/ وزیر صمت به کابل میرود

تنشهای اقلیمی، چگونه آینده سرمایهگذاری در خاورمیانه را با مخاطره روبهرو میسازد؟

فعالیت معادن مازندران مشروط شد

حضور قدرتمند گروه فولاد مبارکه در هفدهمین نمایشگاه بینالمللی متالکس

برنامهریزی برای تولید حداکثری گاز در زمستان

امکان صرفهجویی ۱۰ هزار مگاواتی با اصلاح الگوی مصرف

فولاد اکسین خوزستان؛ پیشگام خودکفایی و توسعه پایدار در زنجیره فولاد ایران

تقدیر نماینده ولی فقیه در سپاه خوزستان از عملکرد روابط عمومی فولاد اکسین خوزستان

مشکلات موجود برق تنها ناشی از عملکرد وزارت نیرو نیست

یک هفته با کامودیتیها/ رشد قیمت فلزات پایه

نبرد غولهای فولادی/ چادرملو بالاتر از کاوه و فخوز

«علی امرایی» مدیرعامل گهرزمین شد

پیشتازی «فولاد سرمد» در عرضه و فروش میلگرد استاندارد در بورس کالا

مرگ یک کارگر در معدن زغال سنگ کوهبنان؛ بررسی حادثه توسط دستگاه قضایی

امضای تفاهمنامه مطالعه طرح توسعه ۲ میدان گازی برای رفع مشکل گاز فولادیها

اولویت اول ما، تامین مواد معدنی است/ طراحی بستههای اکتشافی برای اولین بار در کشور/ دولت حمایت یارانهای را از بخش زغال سنگ داشته باشد

مسائل مجتمع مس درهآلو با پیگیریهای ویژه مدیرعامل شرکت ملی صنایع مس ایران به زودی مرتفع میشود

"رویداد جامع معدن و صنایع معدنی ۱۴۰۴" از سطح محتوایی بالایی برخوردار بود

«حسین سیماییصراف» از آزمایشگاه صنعت ۴.۰ گروه فولاد مبارکه بازدید کرد