بورس معلول تورم است، نه علت آن

به گزارش میمتالز، مهدی دلبری، کارشناس بازار سرمایه، بابیان این مطلب، به تشریح چگونگی رابطه و تأثیرپذیری بازارها پرداخت و گفت: بهطورکلی تأثیر بازارها بر روی یکدیگر غیرقابلانکار است و بازارهایی همچون بازار سهام، بازار اوراق تأمین مالی، بازار کالاها و ارز معمولاً بر یکدیگر اثر میگذارند، اما مطالعات ثابت کرده که بازار سهام جزو بازارهایی است که بیشتر متأثر از بازارهای دیگر است نه تأثیرگذار و بهطور مشخص بزرگترین و مهمترین رابطهای که بین بازار سهام و بازارهای دیگر ثابتشده، این است که بورس از نرخ بهره تأثیر میپذیرد و برعکس آن ثابت نشده است و معمولاً هم این تأثیرپذیری با یک تأخیر زمانی رخ میدهد.

وی افزود: بهطورمعمول افزایش نرخ بهره، اثر کاهشی بر روی بازار سرمایه دارد و این امر نهتنها در بازار ایران بلکه در همه بازارهای دنیا نیز صدق میکند. در بازار ایران شاهد بودیم که در خرداد و تیر سال ۹۹ که بازار سرمایه روند نزولی خود را آغاز کرد، یکی از دلایل آن افزایش نرخ بهره بود.

دلبری در مورد رابطه بین نرخ تورم و بورس گفت: در این خصوص ذکر چند نکته لازم است. نخست آنکه باید توجه داشته باشیم بازار سرمایه، سهم زیادی در سبد سرمایهگذاری ایرانیان ندارد. برای مثال درحالیکه ۷۰ درصد ثروت خانوارهای آمریکایی، در بازارهای مالی سرمایهگذاری میشود، در ایران در حدود ۷۰ درصد ثروت مردم در بازار مسکن سرمایهگذاری میشود و بدین ترتیب بازار سرمایه علیرغم اینکه طی سالهای اخیر مورد اقبال بیشتری قرارگرفته است، اما همچنان سهم چندانی در ثروت خانوارها به دست نیاورده است. چراکه در ایران بهطورکلی مردم با مفاهیم بازار سرمایه آشنایی کمتری دارند و فرهنگ سرمایهگذاری در کشورمان متفاوت از سایر کشورها است.

وی با اشاره به نکته بعدی بیان داشت: نکته بعدی این است که وقتی روند بازار سرمایه در ایران را مطالعه میکنیم مشخص میشود که حتی به لحاظ تاریخی در سالهایی که بازار سرمایه وضعیت مناسبی نداشته، بازهم نرخ تورم بالایی ثبت شده است، بنابراین طرح این موضوع که رشد بازار سرمایه منجر به رشد تورم میشود، تحلیل درستی نیست چراکه در تاریخچه بازار سرمایه مثالهای متعددی برای نقض این اظهارنظر وجود دارد.

این کارشناس بازار سرمایه با یادآوری این نکته که در سال قبل هم این اتهام به بازار سرمایه واردشده، اما اثبات نشد گفت: سال گذشته شاهد بودیم بعدازاینکه بازار سرمایه وارد روند نزولی شد، تغییری در تورم ایجاد نشد و نرخ آن کاهشی نشد؛ بنابراین انتساب این اتهام به بازار سرمایه که عامل ایجاد تورم در کشور است، اتهامی ثابت نشده است. معمولاً بورس متأثر از بقیه عوامل و فاکتورهای اقتصادی است و باید به دنبال دلیل اصلی ایجاد تورم در سایر بازارها باشیم.

دلبری به مطالعات صورت گرفته در این حوزه اشاره کرد و گفت: مطالعات متعددی صورت گرفته که در آنها و طی مقایسه نرخ بهره در ایران و کشورهای همسایه و همینطور مقایسه نرخ تورم بین ایران و کشورهای همسایه، مشخصشده که این نرخ بهره است که عامل اصلی تحولات بازارها است. نرخ بهره نقدینگی را افزایش داده و نقدینگی، چون طبیعتاً به دنبال بازده بیشتر است معمولاً به بازارهای دیگر همچون بازارهای ارز، بازار سکه و بازار ملک و نهایتاً بازار سرمایه هجوم آورده و منجر به تورم در این بازارها میشود.

وی خاطرنشان کرد: بنابراین این تحلیل که بازار سرمایه اثر تورمی بر اقتصاد کشور داشته است، تحلیل درستی نیست و در سال قبل نیز ثابت شد که تورم نمیتواند ناشی از رشد بورس یاشد چراکه اصولاً بورس نقش زیادی در معادله نقدینگی ندارد. درست است که آمار و روند رشد قیمت سهام در سال گذشته، بسیار خاص و تکرار نشدنی بود، اما مقصر دانستن بورس بهعنوان عامل تورم، آدرس اشتباهی است که برای پیدا کردن عامل اصلی تورم داده میشود.

وی با اشاره به یکی دیگر از مطالعات صورت گرفته در خصوص رابطه نرخ بهره و بازار سرمایه به کتاب جان مورفی کتابی به نام تحلیل بین بازارها اشاره کرده و گفت: جان مورفی پسازاینکه سالهای متوالی در حوزه تحلیل تکنیکال به مطالعه پرداخت، مطالعاتی را در خصوص رابطه بین بازارها آغاز کرد و در جریان آن به چند رابطه خیلی مهم رسید، نخست اینکه کشورهایی که تورم زیادی دارند مانند ایران، همیشه نرخ بهره بر نرخ بازده بازار سرمایه اثرگذار است. مطالعات وی نشان داد، اگر نرخ بهره افزایش پیدا کند نرخ بازده بازار سرمایه با یک تأخیر زمانی، کاهشی خواهد شد. این رابطه مشخصاً در بازار ایران نیز برقرار است و در تمام مطالعات و پایاننامههایی که به این موضوع پرداخته شده است، این رابطه دیده میشود.

وی گفت: مطالعات نشان میدهد سال گذشته و سالهای قبل از آن همواره با افزایش نرخ تورم، روند بازار سرمایه کاهشی میشود، اما روند معکوس آن دیده نشده است. به این ترتیب این مساله سابقه ندارد که با روند رو به رشد بازار سرمایه، نرخ بهره، نقدینگی و تورم افزایشی شده باشد، این رابطه رابطه ثابتشدهای نیست.

دلبری با ذکر این نکته که بازار سرمایه سال گذشته به دلیل انتظارات تورمی، شاهد رشد زیاد بود گفت: البته این روند در تمام بازارها اتفاق افتاد و مختص بازار سرمایه نبود. اما از سال گذشته تاکنون که روند شاخص طی حداقل ۸ ماه نزولی شده است، تغییری در نرخ تورم و کاهش قیمت کالاها رخ نداده و علیرغم آنکه دلار هم همزمان با شاخص بورس روند کاهشی داشته است، اما طی این مدت نرخ تورم، نرخ نقدینگی و تولید پول روند افزایشی داشته است؛ لذا اگر بخواهیم نرخ تورم را کاهش دهیم باید مثل همه کشورهای دنیا نرخ سود بانکی و نرخ نقدینگی را تکرقمی کنیم و دولت هم تلاش کند تا کاهش کسری تجاری نداشته و تعادل واردات و صادرات را مدیریت کند و از طرف دیگر نقدینگی و نرخ سود را تکرقمی کند.

این کارشناس بازار سرمایه یکی دیگر از فاکتورهایی که بهوسیله آن میتوان به بررسی موضوع چگونگی ارتباط نرخ تورم، نرخ بهره و نقدینگی با بازار سرمایه پرداخت نرخ اوراق خزانه دانست و گفت: اگر نرخ سود بانکی را که معمولاً به دلیل عدم اجرای دقیق دستورالعملها بهدرستی اجرا نمیشود در نظر نگرفته و بهجای آن نرخ اوراق خزانه را بررسی کنیم، کاملاً مشخص میشود که هرگاه نرخ اوراق خزانه افزایش داشته، روند بازار سرمایه کاهشی بوده است. نرخ اوراق خزانه نرخی است که نشان میدهد نرخ پول در اقتصاد ما بر روی چه ارقامی قیمتگذاری میشود و با یک بررسی گذرا بر روی نرخ خزانه و نرخ بازار سرمایه نشان داده میشود که اثر این دو بر یکدیگر چگونه است. برای مثال در یک مطالعه که در آن شاخص بورس از ابتدای سال ۹۸ موردبررسی قرارگرفته است، کاملاً مشخص شد که هر زمان نرخ خزانه کاهشی بوده، شاخص بورس افزایشی شده و بالعکس هر زمان نرخ خزانه افزایش داشته، بعد از یکی دو ماه اثرش را در شاخص منفی بورس نشان داده است. البته شاخص بورس فقط از نرخ اوراق خزانه تأثیر نمیپذیرد، ولی مشخصاً افزایش نرخ بهره یا نرخ اوراق خزانه اثر کاهشی بر شاخص بورس دارد و راحت میتوان از این طریق متوجه شد که بورس معلول است و نه علت.

روند قیمت شاخص کل بورس از ابتدای سال ۱۳۹۸

روند نرخ اوراق خزانه از ابتدای سال ۱۳۹۸

حضور مهندس «محمد محیاپور» در هیات مدیره شرکت معدنی و صنعتی گهرزمین تثبیت شد/ محیاپور: با قدرت در مسیر توسعه، اکتشاف و مسوولیت اجتماعی ادامه خواهیم داد

سرپرست دفتر نظارت بر معادن وزارت صمت منصوب شد

مزایده شماره ۱۴۰۴۰۸د (نوبت اول) شرکت جهان فولاد سیرجان

انتصاب مدیرعامل جدید شرکت فولاد سیرجان ایرانیان

تلاش برای تنوع در سبد انرژی برق کشور

ناترازی انرژی و تعرفههای بالا همچنان معضلاند

مزایده شماره PF۱۴۰۴۰۱ شرکت جهان فولاد سیرجان

آگهی مناقصه عمومی دو مرحلهای "انجام خدمات مهندسی معکوس قطعات و تجهیزات کلیه کارخانجات و پروژههای شرکت جهان فولاد سیرجان" - شماره مناقصه: ۳۸-۰۴-خ-م

اصلاح محدوده معدنی پتاس خور و بیابانک/ گام راهبردی در مسیر بهرهبرداری اصولی از بزرگترین ذخیره پتاس کشور

«عناصر کمیاب» عرصه جدید رقابت آمریکا و چین

بازگشت بورس به سقف ۱۴۰۲

زیان مازاد دپوی معدنی

ابزارهای مالی؛ محرک اقتصاد چرخشی

اولین نفوذ ترامپ در فدرال رزرو

ریزش مشاغل در کانادا

تاثیر سیگنالهای سیاسی به بورس/ عملکرد بازار سهام امروز؛ تقاضای بانکیها و اثر اخبار FATF

قدردان خبرنگاران باشیم که با همه تنگناها چراغ اطلاعرسانی حرفهای را روشن نگاه داشتهاند

روز خبرنگار پاسداشت روایتگران پیشرفت و دستاوردهای ملی است

فولادساز شمال آفریقا به جنبش جهانی فولاد سبز میپیوندد/ همکاری لیسکو با آلمانیها

«علی امرایی» مدیرعامل گهرزمین شد

تابآوری تولید و جهش درآمدی «ارفع» در تیرماه، با وجود چالش ناترازی برق

فروش ۹۵۶ هزار تن بریکت گرم و درآمد ۱۷.۷ همتی در نیمه دوم ۱۴۰۴

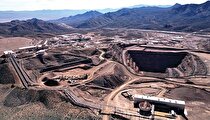

انجام ۷۶ میلیون تن عملیات معدنی در معدن جانجا/ بزرگترین هیپ لیچینگ خاورمیانه در حال احداث

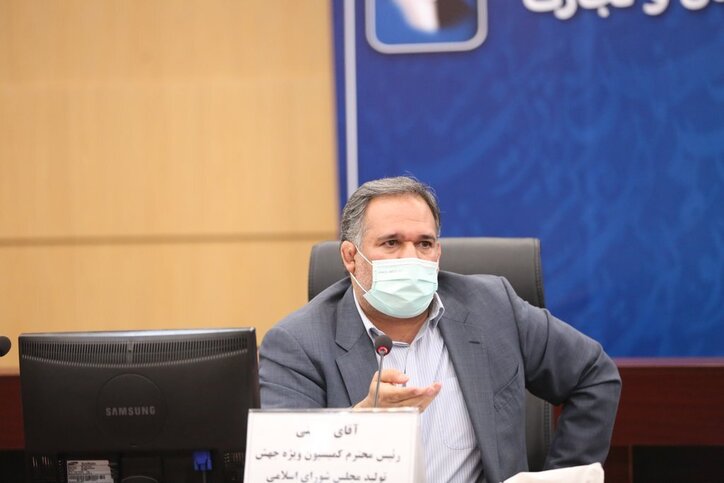

سرپرست دفتر نظارت بر معادن وزارت صمت منصوب شد

برگزاری موفق مجمع عمومی سالیانه ایریتک با حضور فعال سهامداران و مدیران ارشد

آیا غرب میتواند سلطه چین بر بازار جهانی گرافیت را کاهش دهد؟

نخستین نمایشگاه بینالمللی معدن و صنایع معدنی در همدان برگزار میشود

کشف منابع معدنی طلا توسط «فزر»