خروج اوراق از انجماد؟

به گزارش میمتالز، افزون بر این دولت از مجموع تامین مالی صورتگرفته از طریق انتشار اوراق نقدی حدود ۸۱ درصد آن از طریق بازار پول و ۱۹درصد مابقی از طریق بازار سرمایه بوده است.

در گزارشهای اخیر درباره اهمیت تامین مالی دولت از فروش اوراق و پیامدهای تورمی نرفتن به این گزینه اشاره شده بود. همچنین رئیسکل سابق بانک مرکزی نیز در گزارشی نسبت به عدمتامین مالی از فروش اوراق هشدار داده و بیان کرده بود؛ دولت برای تامین مالی برای پوشش کسری بودجه خود باید به سمت فروش اوراق برود. به گفته او در حالی که دولت باید در ۴ ماه ابتدایی نخست سال حداقل بیش از ۱۲ هزار میلیارد تومان اوراق بهصورت ماهانه میفروخت؛ در مدت مذکور صرفا به میزان ۴ هزار و ۹۶۰ میلیارد تومان اوراق بدهی فروخته است. فروش اوراق در حالی است که در سه مرحله از این حراج هفتگی از جمله مرحله هشتم حراج پوچ صورت گرفته بود و عملکرد دولت ناامیدکننده بود؛ بنابراین میتوان گفت که حراج اخیر میتواند به منزله نقطه شروعی برای خروج اوراق از انجماد تلقی شود. حال سوالی که در این قسمت مطرح است اینکه آیا دولت درباره حراج اوراق تغییر رویه داده است؟ برای پاسخ به این سوال باید منتظر عملکرد دولت در هفتههای آتی باشیم.

جزئیات حراج نهم

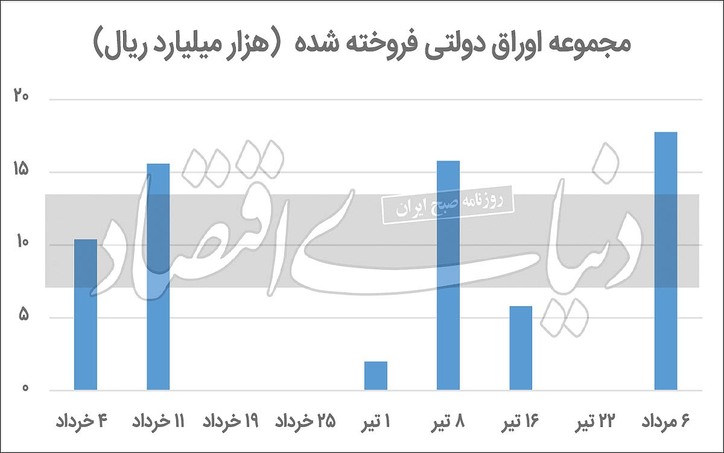

جدیدترین گزارش بانک مرکزی از نتیجه حراج اوراق دولتی در سال ۱۴۰۰ منتشر شد. در ادامه اقدامات وزارت امور اقتصادی و دارایی برای تامین مالی اقتصاد کشور با هدف کاهش تبعات تورمی، خزانهداری کل کشور در سالجاری نسبت به انتشار و عرضه اوراق بهادار دولتی با استفاده از روشهای مختلف از جمله انتشار اسناد خزانه اسلامی و برگزاری ۹ هفته عرضه اوراق بدهی میان بانکها، موسسات اعتباری غیربانکی و نهادهای مالی فعال در بازار سرمایه (از قبیل صندوقهای سرمایهگذاری و شرکتهای تامینمالی) از طریق کارگزاری بانک مرکزی و سیستم مظنهیابی شرکت مدیریت فناوری بورس تهران اقدام کرد. این نهمین مرحله از حراج اوراق مالی اسلامی دولتی در سالجاری بود. بنا بر گزارشهای رسمی در نهمین مرحله حراج اوراق در سال ۱۴۰۰ (مورخ ۶ مرداد)، سه بانک سفارش خود را به ارزش یک هزار و ۶۸۴میلیارد تومان در سامانه بازار بینبانکی ثبت کردند. وزارت امور اقتصادی و دارایی ضمن پذیرش این درخواستها با فروش یکهزار و ۶۸۴ میلیارد تومان اوراق «اراد ۸۶» با نرخ بازده تا سررسید ۱۶ درصد و اوراق «اراد ۸۷» با نرخ بازده تا سررسید ۱۷ درصد به آن بانکها موافقت کرد. معاملات مربوط به فروش این اوراق در روز چهارشنبه شنبه ۶مرداد۱۴۰۰ توسط کارگزاری بانک مرکزی در سامانه معاملاتی بورس ثبت شد. همچنین در تاریخ مذکور، در بازار سرمایه بهمیزان ۴/ ۹۳ میلیارد تومان اوراق مالی اسلامی دولتی به سایر اشخاص حقوقی فروخته شد؛ بنابراین میتوان گفت در نهمین حراج اوراق مالی اسلامی دولتی برگزار شده در سالجاری، در مجموع یک هزار و ۷۷۷ میلیارد تومان اوراق مالی اسلامی دولتی توسط بانکها و سایر اشخاص حقوقی خریداری شد.

آنالیز حراج اوراق در سالجاری

بررسی آمارهای رسمی نشان میدهد که تا قبل از مرحله نهم دولت در حدود ۵ هزار میلیارد تومان در قالب حراج اوراق تامین مالی کرده بود. مورد دیگر اینکه در سه مرحله از حراجهای هفتگی تامین مالی انجام نشد و بهعبارت دیگر حراج پوچ اوراق صورت گرفت. افزون بر این بیشترین میزان تامین مالی تا پیش از این در مرحله ششم به میزان یکهزار و ۵۸۰ میلیارد تومان و کمترین آن نیز در مرحله پنجم به میزان ۲۰۰ میلیارد تومان صورت گرفته بود. در نتیجه حراج اخیر (به میزان یکهزار و ۷۷۷ میلیارد تومان) میتواند نقطه شروعی برای خروج حراج از رکود محسوب شود. بنا بر آمارهای رسمی تا تاریخ مذکور، در مجموع ۷ هزار و ۶۸۳ میلیارد تومان تامین مالی انجام شده که به میزان ۶۸۳ میلیارد تومان بهصورت عرضه نقدی و معادل ۷ هزار میلیارد تومان آن در قالب اسناد خزانه اسلامی بوده است. افزون بر این دولت از مجموع تامین مالی صورتگرفته از طریق انتشار اوراق نقدی، حدود ۸۱ درصد آن از طریق بازار پول و ۱۹ درصد ما بقی از طریق بازار سرمایه بوده است.

نظرات کارشناسان اقتصادی درباره اوراق

مساله حراج اوراق همواره یکی از موضوعات و مسائل مهم در بین کارشناسان اقتصادی بوده بهنحوی که گزارشهای متعددی در این زمینه چاپ و منتشر شده است. از جمله این موارد گزارشهای کارشناسی «دنیایاقتصاد» است.

پیشتر «دنیایاقتصاد» در گزارش «حراج اوراق در خواب بهاری» به این موضوع اشاره کرده بود که میزان اوراق بهفروش رفته در سالجاری در مقایسه با آمارهای سال گذشته میزان پایینی است. همچنین در شرایطی که بخش قابلتوجهی از منابع ارزی کشور تعیینتکلیف نشده، سطح مالیاتگیری از پایههای مالیاتی مختلف محدود بوده و انتشار اوراق با عدمجذابیت روبهرو است، در نتیجه تداوم وضعیت کنونی میتواند منجر به تورم بالا در ماههای آتی برای کشور باشد. در گزارشی دیگر با عنوان «تورمزدایی معطل توهمزدایی» به این موضوع اشاره کرده بود که در شرایطی که اقتصاد کشور در سالجاری شرایط حساسی را دنبال میکند؛ تصمیمات اشتباه میتواند جهت انتظارات تورمی جامعه را تغییر دهد.

در شرایط فعلی، دولت با فهرستی از هزینههای بودجهای روبهرو است که باید گزینه صحیح درآمدی خود را انتخاب کند. با توجه به شرایط تحریمی، استفاده از گزینه درآمدهای نفتی میسر نشده و سقف استفاده از مالیات مشخص است، بنابراین دولت برای تامین منابع خود در یک دو راهی قرار دارد: رجوع به عادت همیشگی و استقراض از بانک مرکزی را مدنظر قرار دهد یا اینکه به فکر بهرهگیری از گزینه اوراق باشد.

در گزارش مذکور به این موضوع نیز اشاره شده بود که بهنظر میرسد سیاستگذار در استفاده از اوراق با سه مانع ذهنی روبهرو است. «تهدید تولید با رویکرد انقباضی»، «تهدید بازار سرمایه» و «آینده فروشی» مواردی است که باعث میشوند سیاستگذار گزینه اوراق را کنار بگذارد. حال آنکه از نگاه کارشناسان، انتشار اوراق بدهی نه تنها این سه تهدید را در پی ندارد، بلکه دست بانک مرکزی را برای اجرای هدفگذاری تورمی باز خواهد گذاشت. در نهایت «دنیایاقتصاد» در گزارشی با عنوان «دو خطای تورمساز سیاستگذار» به این موضوع اشاره کرده بود که بررسی عملکرد دولت نشان میدهد که سیاستگذار مرتکب دو خطای سیاستگذاری شده؛ از طرفی با استقراض از منابع بانک مرکزی خطای اول را مرتکب شده و از سوی دیگر در شرایطی که میتوانست با انتشار اوراق شرایط را مدیریت کند، فرصت سوزی کرده و از اینرو خطای بعدی را مرتکب شده است. در نتیجه این موضوع سبب خواهد شد ماشین چاپ پول منتشر شود و انتظارات تورمی که با مشخصشدن انتخابات ریاستجمهوری آمریکا در مسیر کاهشی قرار گرفته بود، تغییر جهت دهد و مسیری افزایشی را در پیش گیرد. وجود منابع جدید از طرفی میتواند سبب تغییر در انتظارات تورمی در جامعه شود.

از سوی دیگر در شرایط کنونی انتظار میرود که دولت با انتشار اوراق در بازار حراج سبب عدمتغییر در جهت انتظارات تورمی شود. اما بررسی آمار حراج اوراق دولتی در هفت هفته اخیر حاکی از آن است که دولت در این زمینه موفق نبوده است. مورد دیگر اینکه تحلیل آمارها حاکی از آن است که اگر دولت بخواهد تا آخر سال به میزان ۲۰۰ هزار میلیارد تومان اوراق در بازار بین بانکی و بورس به فروش برساند، در هفتههای آتی باید بهطور میانگین به میزان ۳/ ۵ هزار میلیارد تومان اوراق به فروش برساند. این موضوع در حالی است که در هفته اخیر به میزان یکهزار و ۷۷۷ میلیارد تومان اوراق فروخته است.

هشدار همتی درباره اوراق

همچنین رئیسکل سابق بانک مرکزی در گزارشی نسبت به عدمتامینمالی از فروش اوراق هشدار داده و بیان کرده بود دولت برای تامین مالی برای پوشش کسری بودجه خود باید به سمت فروش اوراق برود. به گفته او «در حالی که بر اقتصاددانان مسجل بود که باید فروش اوراق بدهی از سوی دولت بهعنوان تنها راه تامین مالی غیرتورمی کسریبودجه در چهار ماه ابتدایی جدی گرفته شده و باید حداقل ماهانه بیش از ۱۲ هزار میلیارد تومان اوراق در چهار ماه اول فروخته میشد و البته اقدامات و واگذاریهای دیگر هم در دستور کار قرار میگرفت، اما متاسفانه همانند سال ۱۳۹۹ باز این مهم در ماههای ابتدایی سال به دلیل تعلل جدی گرفته نشد و طی چهار ماه صرفا ۴ هزار و ۹۶۰ میلیارد تومان اوراق بدهی فروخته شده است. همین رقم در همین تاریخ در سال گذشته که من انتقاد میکردم که کم فروخته شده حدود ۱۰ برابر رقم فعلی و برابر ۴۲هزار و ۶۱۵ میلیارد تومان بود. بدیهی است که اگر پرداخت ماهانه از محل فروش اوراق به خزانه انجام نگیرد، فشار بر بانک مرکزی و انتشار پول پرقدرت قطعی خواهد آمد و شوربختانه همینطور هم شده است.»

منبع: دنیای اقتصاد

CBAM فاتح پنجره صادرات فولاد سبز هند به اروپا

با مشارکت بخش خصوصی، انقلابی در حوزه اکتشاف رقم خواهیم زد

مصرف فولاد به تفکیک صنایع

حضور فعال شرکت ملی مس در سومین رویداد جامع معدن و صنایع معدنی ۱۴۰۴

پانزدهمین رویداد معدن و صنایع معدنی به کار خود پایان داد/ حضور شرکت آلومینای ایران در جمع فعالان این حوزه

محقق شدن اهداف برنامهریزیشده سال جاری در گروه توکا فولاد/ تأسیس «صندوق نیکوکاری نهال آتیه» در مجموعه توکا فولاد

گزارش تصویری حضور شرکت آهن و فولاد ارفع در سومین رویداد جامع معدن و صنایع معدنی

برنامه ایمپاسکو برای ارتقای فرهنگ ایمنی و آمادگی کارکنان واحدهای معدنی

درسهای سفیددشت برای فولاد ایران

هلدینگ "معادن امداد" از ۳۷ سال پیش فعالیتهای خود را با معدنکاری سنگ ساختمانی آغاز کرد/ توسعه، سرمایهگذاری و فعالیتهای جدی هلدینگ "معادن امداد" در حوزههای مختلف معدنی از اکتشاف تا فرآوری/ در مرز بین استان کردستان و آذربایجان غربی محدوده مستعد طلا را شناسایی کردهایم و در مرحله اخذ گواهی کشف و بهرهبرداری هستیم

خداحافظی با عناصر نادر خاکی

تعامل و همکاری بانک تجارت و شرکت ملی صنایع مس ایران در حوزههای مختلف

نوآوری و نگاه به آینده در "رویداد جامع معدن و صنایع معدنی ۱۴۰۴" بررسی شد/ باید ارتباطات بخش معدن با بازارها و مراکز علمی جهان نزدیک باشد

"رویداد جامع معدن و صنایع معدنی ۱۴۰۴" از سطح محتوایی بالایی برخوردار بود

دو سیستم پایش لحظهای هوا در شهربابک افتتاح شد

نصب موفقیتآمیز سقف مخزن ۹۰۰۰ تنی اتان مایع در پتروشیمی مارون

برگزاری اختتامیه یازدهمین دوره ارزیابی جایزه بهرهوری معادن و صنایع معدنی در ایمپاسکو

ارزش ۲.۵۳ میلیارد دلاری صادرات جهانی شن و ماسه؛ سهم ایران از بازار جهانی چقدر است؟

آنومالی A۲۱ یزد آماده برای اکتشاف

رکوردشکنی صبانور در تولید و فروش

CBAM فاتح پنجره صادرات فولاد سبز هند به اروپا

«علی امرایی» مدیرعامل گهرزمین شد

شکستهشدن پیدرپی رکوردهای تولید در مجتمع فولادسازی زرند

"رویداد جامع معدن و صنایع معدنی ۱۴۰۴" از سطح محتوایی بالایی برخوردار بود

پشتیبانی دولت از تولید در صنعت/ ابتدا در تولید انرژی سرمایهگذاری کنیم سپس به دنبال سرمایهگذاریهای جدید باشیم

عبور پیشرفت احداث کارخانه احیای مستقیم بیجار از ۵۵.۲ درصد تا پایان مرداد

طرح توسعه فولادسازی فولاد سفیددشت چهارمحال و بختیاری بهرهبرداری شد

تداوم سیر صعودی عملکرد چادرملو در مردادماه