انتقاد خاندوزی از نظام بانکی وثیقه محور/ تدوین سند ملی شمول مالی

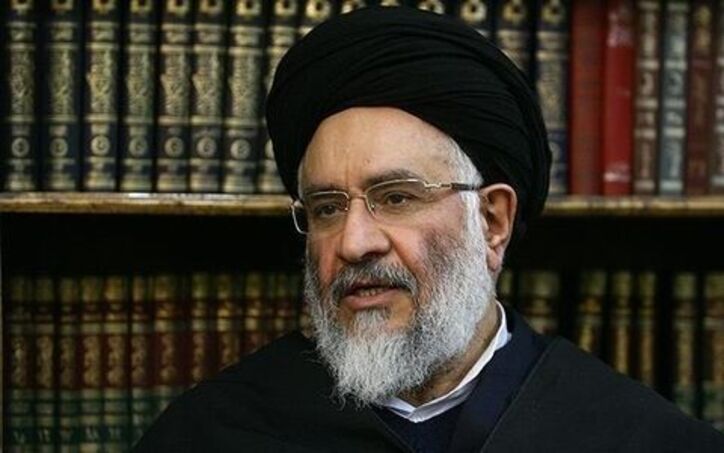

به گزارش میمتالز، سیداحسان خاندوزی امروز در سی و یکمین همایش بانکداری اسلامی با اشاره به اینکه یکی از محورهای همایش حاضر نقش نظام بانکی در پشتیبانی از تولید است، گفت: میزان کمک بانکها از تولید بستگی به درک ما دارد.

وزیر امور اقتصادی و دارایی اظهارداشت: به دلیل نقش بانکی بانکها در تامین مالی در اقتصاد، باید پرسید بانکی که با بدهکار کردن خود کار میکند آیا اعتبار جدید صرف بخشهای مولد و فعالیتهای کارآفرینانه و مورد تقاضای مردم شده یا صرف امور غیرمولد؟ همچنین بانک قدرت خود را صرف ساخت و یا خراب کردن چه واقعیتی در اقتصاد ایران کرده است؟

خاندوزی ادامه داد: سوال این است که بانک از قدرت خلق پول خود برای چه ساختها و تخریبهایی استفاده میکند؟ انحراف پول از بخش واقعی یعنی تخریب اقتصاد. مسئله فقط کمیت خلق پول نیست و کیفیت آن نیز مهم است و بانکها باید به نحوی هدایت شوند که نقش سازنده پول در کانون توجه آنها باشد. محور دوم حکمرانی شرکتی است. اگر منافع بانکها اقتضا نکند که وارد حمایت از تولید شوند، چه خدماتی متوجه آنها است.

وزیر اقتصاد اظهار داشت: ممکن است یک بانک منابع خود را صرف فروشگاههای بزرگ مقیاس کند و هزاران میلیارد نقدینگی جدید را صرف این کار کند و یک بانک پرداخت حقوق در نهادی را دنبال کند که زیرمجموعه بانک است و ممکن است یک بانک دیگر بهره به سپردههایی بدهد که ما به ازاء آن در سمت راست ترازنامه بانکها دارایی واقعی وجود ندارد؛ بنابراین مسئولیت بانک در آثار سوء چنین تصمیمهایی چیست؟

وی با اشاره مساله نظارت بر بانکها گفت: مقام ناظر و سیاستگذار براساس قواعد نباید واحد باشند و این موضوع را باید در قالب لایحه قانون بانک مرکزی تعقیب کنیم. پیش از این در مجلس شورای اسلامی فراخوان مهمی برای پیشنهادهای ایجابی صورت گرفت و اکنون نیز دست یاری وزارت اقتصاد به سمت اقتصاددانان و پژوهشگران برای دریافت این پیشنهادات دراز است.

وزیر امور اقتصادی و دارایی با اشاره به تحولات جدید در حوزه بانکداری دیجیتال خاطرنشان کرد: فناوریهایی، چون قراردادهای هوشمند، زنجیره بلوکی وسایر فناوریهای نوین در این حوزه امکان کنترل بر جریان وجوه مالی را افزایش میدهد و این امکان بی نظری را در جهت نظارت و مقابله با پولشویی ایجاد میکند.

خاندوزی با تاکید بر لزوم تغییر نگاه بانکها به تامین مالی کسب و کارها، تصریح کرد: تامین مالی و اعطای تسهیلات به واحد تولیدی با اینکه نسبت یه اعطای تسهیلات به سایر بخشها موثرتر است، اما گام موثرتر تامین مالی زنجیره ارزش، نه از طریق تسهیلات بلکه از طریق اعطای خط اعتباری در زنجیره است. بانکها منطقه امنی دارند برای اعطای تسهیلات با اخذ وثیقه دارند، اما گزینه مناسبتر اعطای خط اعتباری، دریافت کارمزد و عملیات در زیر خط ترازنامه است که باید بانکها به این سمت حرکت کنند.

وی یادآور شد: مقررات، بانکها را میترساند و آنها راغب هستند که تسهیلات بدهند و وثیقه بگیرند، اما آنچه ما نیاز داریم خط اعتباری است که هزینهها را بسیار کاهش میدهد و این اتفاق یک تغییر پارادایم است که باید راجع به آن بیشتر صحبت کنیم.

خاندوزی با تاکید بر لزوم تفکیک کارکرد بانکها گفت: دلیلی ندارد نرخ سیاستی بانک مرکزی برای بانکهای تجاری و بانکهای توسعهای برابر باشد و تنظیمگریهایی را میتوان انجام داد تا هر یک از این بانکها کارکرد خود را با قوانین مختص خود انجام دهند.

وزیر امور اقتصادی و دارایی با تاکید بر لزوم تغییر دامنه پرداخت تسهیلات بانکی به سمت دهکهای پایین جامعه، خاطرنشان کرد: نظام بانکی وثیقه محور ثروتمندان را بر فقرا ترجیح میدهد و منابع مالی را از کسانی که بیشترین نیاز را دارند دریغ میکند که این امر نابرابریها را تعمیق خواهد کرد.

وی ادامه داد: فراگیری یا شمول مالی نیز پارادایمی است که دنیا به این سمت حرکت کرده و امروز ۷۰ کشور جهان سند ملی شمول مالی خود را تدوین کردهاند و بانکها، بیمهها و موسسات مالی و .. را در این مسیر قرار دادهاند. برای این منظور مقدمات تدوین سند ملی شمول مالی فراهم شده است که به نتیجه رسیدن آن نیاز به وفاق ملی و همکاری همه دستگاهها دارد.

CBAM فاتح پنجره صادرات فولاد سبز هند به اروپا

با مشارکت بخش خصوصی، انقلابی در حوزه اکتشاف رقم خواهیم زد

مصرف فولاد به تفکیک صنایع

حضور فعال شرکت ملی مس در سومین رویداد جامع معدن و صنایع معدنی ۱۴۰۴

پانزدهمین رویداد معدن و صنایع معدنی به کار خود پایان داد/ حضور شرکت آلومینای ایران در جمع فعالان این حوزه

محقق شدن اهداف برنامهریزیشده سال جاری در گروه توکا فولاد/ تأسیس «صندوق نیکوکاری نهال آتیه» در مجموعه توکا فولاد

گزارش تصویری حضور شرکت آهن و فولاد ارفع در سومین رویداد جامع معدن و صنایع معدنی

برنامه ایمپاسکو برای ارتقای فرهنگ ایمنی و آمادگی کارکنان واحدهای معدنی

درسهای سفیددشت برای فولاد ایران

نوآوری و نگاه به آینده در "رویداد جامع معدن و صنایع معدنی ۱۴۰۴" بررسی شد/ باید ارتباطات بخش معدن با بازارها و مراکز علمی جهان نزدیک باشد

"رویداد جامع معدن و صنایع معدنی ۱۴۰۴" از سطح محتوایی بالایی برخوردار بود

دو سیستم پایش لحظهای هوا در شهربابک افتتاح شد

نصب موفقیتآمیز سقف مخزن ۹۰۰۰ تنی اتان مایع در پتروشیمی مارون

برگزاری اختتامیه یازدهمین دوره ارزیابی جایزه بهرهوری معادن و صنایع معدنی در ایمپاسکو

ارزش ۲.۵۳ میلیارد دلاری صادرات جهانی شن و ماسه؛ سهم ایران از بازار جهانی چقدر است؟

آنومالی A۲۱ یزد آماده برای اکتشاف

کاشت نهال یادبود توسط وزیر علوم، تحقیقات و فناوری در فولاد مبارکه

کارخانه کک طبس، موتور محرکه اشتغالزایی در منطقه

کلنگزنی "مدرسه روستای شکاره" با حمایت فولاد اکسین خوزستان و حضور استاندار در هفته دولت

رکوردشکنی صبانور در تولید و فروش

CBAM فاتح پنجره صادرات فولاد سبز هند به اروپا

«علی امرایی» مدیرعامل گهرزمین شد

شکستهشدن پیدرپی رکوردهای تولید در مجتمع فولادسازی زرند

"رویداد جامع معدن و صنایع معدنی ۱۴۰۴" از سطح محتوایی بالایی برخوردار بود

پشتیبانی دولت از تولید در صنعت/ ابتدا در تولید انرژی سرمایهگذاری کنیم سپس به دنبال سرمایهگذاریهای جدید باشیم

عبور پیشرفت احداث کارخانه احیای مستقیم بیجار از ۵۵.۲ درصد تا پایان مرداد

طرح توسعه فولادسازی فولاد سفیددشت چهارمحال و بختیاری بهرهبرداری شد

تداوم سیر صعودی عملکرد چادرملو در مردادماه