اثر مرکب افزایش نرخ ارز نیمایی بر بازارسرمایه / انتفاع صنایع صادرات محور از رشد نرخ ارز نیمایی

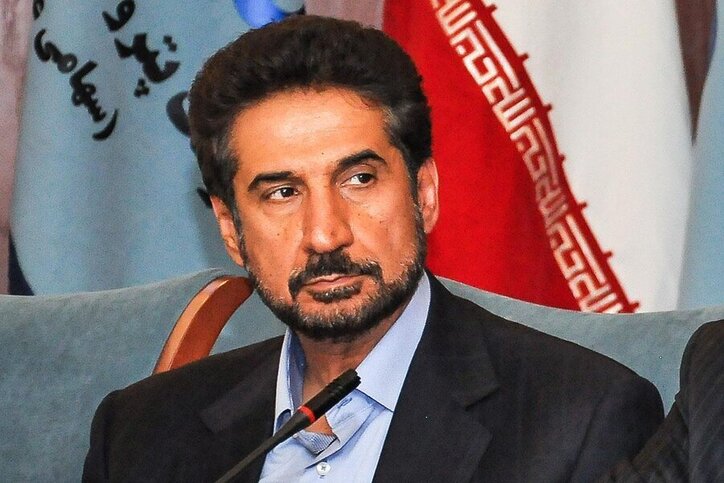

به گزارش میمتالز، معاون سرمایهگذاری و توسعه بازار تامین سرمایه امید با بیان مطلب فوق گفت: بیشتر شرکتهای بورسی در حوزه صادرات فعالیت دارند بنابراین افزایش نرخ ارز نیمایی میتواند به افزایش سودآوری این شرکتها در بازار سرمایه کمک کند.

احسان عسگری افزود: درصد بالایی از ارزش کل بازارسرمایه به شرکتهای صادرات محور با درآمد دلاری اختصاص دارد. در این میان افزایش نرخ نیما سبب میشود که درآمد فروش در نتیجه سودآوری این شرکتها افزایش یابد؛ فرایندی که به موجب آن استقبال و خرید سهام شرکتهای صادرات محور در بازار سرمایه افزایش مییابد.

وی تاکید کرد: شرکتهای صادرات محور در صنایع پتروشیمی، فلزات اساسی، بخشی از صنایع معدنی و امثال آن شرکتهایی هستند که به طور خاص از افزایش نرخ ارز نیمایی منتفع میشوند. البته در مقابل برخی از شرکتها هستند که با توجه به میزان ارتباطشان به واردات مواد اولیه، ممکن است از این افزایش نرخ متضرر شوند. با این وجود تاثیر افزایش قیمت ارز در سامانه نیما بر شرکتهای صادرات محور بیشتر از آنهاست.

این فعال بازار سرمایه در ادامه با اشاره به رشد نرخ بهره بین بانکی طی سه ماه اخیر گفت: نرخ بهره بین بانکی بازده رقیبی برای کلیت بازار سرمایه محسوب میشود، به این معنی که هرچه نرخ بهره بین بانکی افزایش پیدا کند احتمال این که حرکت منابع از بازار سهام به سمت سرمایه گذاری بدون ریسک و با نرخ بالاتر برود، بیشتر میشود.

عسگری تصریح کرد: نرخ بهره بین بانکی، نرخی است که بانکها به یکدیگر به طور کوتاه مدت قرض میدهند، افزایش این نرخ میتواند نشان دهنده این باشد که انتظارات در مورد بازده بازار صعودی است. هرچند این نرخ توسط دولت کنترل میشود، ولی افزایش آن میتواند تداعی کننده این موضوع باشد که در آینده نرخ بهره بازار افزایش پیدا کند، البته این موضوع علامت مثبتی برای بازارسرمایه محسوب نمیشود.

این کارشناس بازارسرمایه اظهار کرد: طی دورههای مختلف در یک سال نرخ بهره بانکی با توجه به شرایط مختلف نوساناتی را تجربه میکند که اگر با رشد مواجه نباشد، میتوان پیش بینی کرد نرخ بهره سپردهها تغییر چندانی نخواهد کرد.

وی افزود: نرخ بهره بین بانکی به سیاستهای بانک مرکزی و سیاستهایی که بانکها بین خود دارند برمیگردد.

وی ادامه داد: هرچند که این نرخ در طولانی مدت بر روی سپردههای بانکی نیز اثر خواهد گذاشت، اما با این که عوامل زیادی در رشد نرخ سپردههای بانکی دخیل هستند، در شرایط کنونی و با توجه به تورم موجود احتمال افزایش نرخ بهره سپردهها بعید به نظر میرسد.

عسگری در بررسی شرایط کنونی گفت: برخی ابهامات در خصوص سیاستهای اقتصادی دولت و رویدادهایی که ممکن است در خصوص برجام و مذاکرات هستهای اتفاق بیفتد و همچنین احتمال کاهش قیمت دلار، بازار سرمایه را با هراس مواجه کرده است. از طرفی دیگر کاهش چشمگیر قیمتهای جهانی برخی کامودیتیها مانند سنگ آهن در یکی دو ماه اخیر سبب شده است ریسک کاهش قیمت کامودیتیها بر بازار تاثیرگذار باشد.

وی افزود: این متغیرها اثرهای مختلفی بر صنایع بازار دارند؛ اما این موضوع که همه صنایع و شرکتها با صف خرید و فروش رو به رو هستند ناشی از هیجان است. براین اساس، به نظر میرسد بازار تحلیل کافی از شرکتها و صنایع ندارد.

عسگری به سرمایهگذاران توصیه کرد: بهتر است از تحلیلهای شرکتهای دارای مجوز مانند شرکتهای مشاوره سرمایهگذاری و یا سبدگردانها استفاده و از رفتارهای هیجانی پرهیز کنند.

CBAM فاتح پنجره صادرات فولاد سبز هند به اروپا

با مشارکت بخش خصوصی، انقلابی در حوزه اکتشاف رقم خواهیم زد

مصرف فولاد به تفکیک صنایع

حضور فعال شرکت ملی مس در سومین رویداد جامع معدن و صنایع معدنی ۱۴۰۴

پانزدهمین رویداد معدن و صنایع معدنی به کار خود پایان داد/ حضور شرکت آلومینای ایران در جمع فعالان این حوزه

محقق شدن اهداف برنامهریزیشده سال جاری در گروه توکا فولاد/ تأسیس «صندوق نیکوکاری نهال آتیه» در مجموعه توکا فولاد

گزارش تصویری حضور شرکت آهن و فولاد ارفع در سومین رویداد جامع معدن و صنایع معدنی

برنامه ایمپاسکو برای ارتقای فرهنگ ایمنی و آمادگی کارکنان واحدهای معدنی

درسهای سفیددشت برای فولاد ایران

مسیر تازه توسعه کشور با شعار «صنعت پیشران، معدن ارزشآفرین و تجارت هوشمند»

وزیر علوم، تحقیقات و فناوری وارد فولاد مبارکه شد

دومین محموله بینالمللی تجهیزات معدنی به پروده ۴ طبس رسید/ فاز دیگری از توسعه معدنی طبس محقق شد

بازدید وزیر علوم از آزمایشگاه صنعت ۴.۰ گروه فولاد مبارکه

بازدید میدانی مدیرعامل فولاد مبارکه از روند پیشرفت پروژههای توسعه آهنسازی این شرکت

حضور مجتمع مس شهربابک در دومین نمایشگاه بینالمللی گوهرسنگها

گامهای استوار در مسیر آموزش، توسعه اکتشاف و همافزایی سازمانی

بهبود مستمر ارزش های سازمانی نتیجه ارزیابی بهرهوری در منطقه ویژه لامرد

گزارش تصویری از بازدید وزیر علوم از مرکز نوآوری فولاد مبارکه در دانشگاه صنعتی اصفهان

بازدید وزیر علوم از مرکز نوآوری فولاد مبارکه در دانشگاه صنعتی اصفهان

رکوردشکنی صبانور در تولید و فروش

CBAM فاتح پنجره صادرات فولاد سبز هند به اروپا

«علی امرایی» مدیرعامل گهرزمین شد

شکستهشدن پیدرپی رکوردهای تولید در مجتمع فولادسازی زرند

پشتیبانی دولت از تولید در صنعت/ ابتدا در تولید انرژی سرمایهگذاری کنیم سپس به دنبال سرمایهگذاریهای جدید باشیم

عبور پیشرفت احداث کارخانه احیای مستقیم بیجار از ۵۵.۲ درصد تا پایان مرداد

طرح توسعه فولادسازی فولاد سفیددشت چهارمحال و بختیاری بهرهبرداری شد

تداوم سیر صعودی عملکرد چادرملو در مردادماه

آقاجانلو: آمادگی بخش معدن ایران برای توسعه صادرات و ارایه خدمات فنی به ازبکستان/ توجیمیرزایوا: تمایل اُزبکها برای واردات محصولات فولادی از ایران