جهتیابی فولادسازان در بورس

به گزارش میمتالز، زنجیره ارزش صنعت فولاد به طور خلاصه از معدن و سنگآهن شروع شده و پس از تبدیل به کنسانتره، گندله و آهن اسفنجی در واحد احیای مستقیم و شمش فولادی در واحدهای فولادسازی با ورود به دستگاه نورد و تبدیل به مقاطع مختلف نظیر بیلت، بلوم و اسلب خاتمه پیدا میکند که یکی از مهمترین امتیازات فولادسازان ایرانی داشتن زنجیرهای کامل است.

تولید فولاد خام طی ۷۰سال گذشته در سطح جهان بیش از ۱۰برابر شده و طبق آنچه نشریات معتبر بینالمللی پیشبینی میکنند، صنعت فولاد خام تا سال ۲۰۲۶ با نرخ رشد مرکب سالانه بیش از ۴درصد رشد خواهد کرد و منطقه آسیا-اقیانوسیه (شامل ایران) در این حوزه پیشتاز خواهد بود و بیشترین رشد را تجربه خواهد کرد.

چین با تصاحب بیش از ۵۰درصد تولید و مصرف فولاد خام در جهان، بزرگترین تولیدکننده و مصرفکننده آن به شمار میرود و همواره تاثیر بسیار زیادی بر عرضه و تقاضای جهانی این کامودیتی دارد (بزرگترین تولیدکننده فولاد در جهان شرکت China Baowu group است). همچنین کرهجنوبی با نزدیک به هزار کیلوگرم، بیشترین مصرف سرانه فولاد را دارد. ایران در سال ۲۰۲۰ با تولید بیش از ۲۹میلیون تن فولاد در رتبه دهم جهان ایستاد و برنامه توسعه بیش از پیش این صنعت و تولید حدود ۵۵میلیون تن فولاد با چشمانداز سال ۱۴۰۴ در دستور کار قرار دارد. جالب توجه است که صنعت آهن و فولاد طی چهار فصل گذشته، حدود ۱۷درصد کل سود خالص تحققیافته شرکتهای بازار سرمایه ایران را به خود اختصاص داده است. همچنین این صنعت قریب به ۱۴درصد کل بازار سرمایه ایران را در اختیار دارد.

شناخت نوع صنعت

صنعت فولاد بهعنوان یکی از صنایع ادواری شناخته شده و حساسیت زیادی را به چرخههای تجاری اقتصاد نشان میدهد؛ بنابراین با فرض سناریوی رشد اقتصادی ایران طی سالهای پیشرو و ورود به فاز انبساط از چرخههای تجاری (رشد اقتصادی و کاهش بیکاری ادواری) سرمایهگذاری در این صنعت میتواند یکی از گزینههای جذاب باشد.

ارزندگی و جذابیت سرمایهگذاری

یکی از بهترین معیارهای سنجش کلی سطح ارزندگی هر صنعت، در کنار نسبتهایی نظیر Q توبین، نسبت قیمت به سود یا P/ E شامل آیندهنگر و گذشتهنگر است که میتوان با مقایسه اعداد فعلی با میانگینهای تاریخی به طور نسبی به موقعیت فعلی صنعت از منظر ارزندگی پی برد. در حال حاضر پس از رشد اخیر، صنعت آهن و فولاد دارای P/ E گذشتهنگر حدود ۵/ ۷واحدی است که در حدود میانگین تاریخی ۲۰ساله و پایینتر از میانگینهای پنجساله و ۱۰ساله است. همچنین نسبت P/ E آیندهنگر این صنعت مطابق اجماع تحلیلگران، کمتر از پنجواحد است که همگی سیگنالی از ارزندگی نسبی صنعت آهن و فولاد هستند.

شرکتهایی نظیر پارس فولاد سبزوار و فولاد کاوه جنوب کیش که نرخ انباشت سود پایینتری داشته و بخش عمده سود خالص تحققیافته خود را تقسیم میکنند، میتوانند با توجه به نسبت P/ D مناسب و بازده نقدی بالاتر گزینههای جذابی به شمار بروند. البته باید به محل استفاده سود تقسیمنشده و برنامههای توسعه شرکت نیز توجه ویژهای کرد. البته نباید فراموش کرد که این نسبتها براساس عملیات شرکت، خصوصیات رشدی، اندازه شرکت و سطح ریسک و... میتواند برای هر بنگاه متفاوت باشد. همچنین با نزدیک شدن به فصل مجامع عمومی عادی شرکتها همزمان با پایان سال مالی منتهی به اسفند ۱۴۰۰ و انتشار گزارشهای حسابرسینشده میتوانیم شاهد کاهش بیشتر و افزایش جذابیت این معیار بعد از مجمع و تصویب تقسیم سود نقدی باشیم.

تهدیدها و مشکلات صنعت فولاد

از مهمترین مشکلات و تهدیدهای صنعت فولاد میتوان به مواردی نظیر قطعی برق، آسیبهای زیستمحیطی، آلایندگی و مصرف بالای آب و حاملهای انرژی اشاره کرد که با انجام تامین مالی کارآ و بهکارگیری فناوریهایی نظیر اکونومایزرها و نوسازی تجهیزات فرسوده میتواند بهبود پیدا کند. از دیگر مواردی که میتواند حاشیه سود ناویژه تولیدکنندگان شمش را در داخل کشور تحتتاثیر منفی قرار دهد، افزایش نسبت آهن اسفنجی و گندله به شمش است که طی دورههای گذشته همواره موجب افت ارزشافزوده این شرکتها شده است و دیگر مورد بسیار پراهمیت نرخ گاز سوخت صنعت فولاد و فرمول معیوب نرخگذاری آن است که در حال حاضر معادل ۴۰درصد نرخ گاز خوراک پتروشیمی و سقف ۲۰هزار ریالی برای آن اعمال شده است.

عوامل رشد

آنچه باید مورد بررسی دقیق قرار گیرد، پیشرانها و فاکتورهای موثر بر این صنعت و ریزکاوی عوامل رشد اسمی جریانات نقدی شرکتهای فولادساز است که آیا طی سالهای پیشرو نیز مطابق گذشته باقی خواهند ماند یا خیر. طی سالهای اخیر، شاهد رشد قابلتوجه سودآوری و جریانات نقدی شرکتهای کامودیتیمحور که شامل بیش از ۷۰درصد بازار سرمایه ایران میشود بودهایم؛ اما نکته حائز اهمیت، اسمی بودن بخش عمده این جهشهاست، به این صورت که عوامل تورمی نظیر جهشهای ارزی و رشد قیمتها در سطح جهانی به این موضوع دامن زده است. از طرفی با فشارهای واردشده از جانب تحریمهای وضعشده، شاهد افت صادرات مقداری، تخفیفهای قابلتوجه محصولات صادراتی ایران نسبت به قیمتهای بازارهای بینالمللی، محدودیتهای فاینانس، هزینههای بالا و مشکلات فراوان تبادلات مالی بودهایم؛ بنابراین با فرض تحقق توافق در وین، رفع تحریمها و بازگشت نرخ ارز به ارزش اقتصادی و روند طبیعی و همچنین بازگشت آرامش نسبی به بازارهای بینالمللی همزمان با فروکشکردن پاندمی کرونا و آتشبس در اوکراین آنچه بیشتر از قبل زیر ذرهبین قرار میگیرد، طرحهای توسعه و فرصتهای رشد واقعی بنگاههاست که صنعت فولاد نیز از این موضوع مستثنی نیست.

شرکت فولاد کاوه جنوب کیش

زنجیره ارزش این شرکت شامل واحد احیای مستقیم برای تبدیل گندله خریداریشده به آهن اسفنجی و واحد فولادسازی برای تبدیل آهن اسفنجی به شمش فولادی است که بخش عمده فروش آن به صورت صادراتی انجام میپذیرد. طی سال ۱۴۰۱ انتظار میرود ظرفیت واحد فولادسازی و تولید شمش بیلت کاوه به حدود ۱۹۰۰هزار تن در سال برسد. همچنین با افزایش ظرفیت واحد احیای مستقیم آن به حدود ۲۰۰۰هزار تن در سال نیازمندی شرکت به تامین خارجی DRI کاهش یافته و تاثیر مثبتی بر حاشیه سود ناویژه و مدیریت بهای تمامشده مواد مستقیم مصرفی داشته باشد. طبق آنچه توسط کارشناس پیشبینی میشود، این شرکت طی سال ۱۴۰۱ با فرض نرخ ارز موثر ۲۴۵هزار ریالی، شمش بیلت ۵۵۰دلاری، گندله ۲۹درصد و آهن اسفنجی ۶۸درصد قادر به تحقق ۲۹۲۰ریال سود خالص به ازای هر برگه سهم است و انتظار میرود با تکمیل واحد فولادسازی و افزایش ظرفیت به ۲۳۶۲هزار تن در سال ۱۴۰۲ رشد مناسب جریانات نقدی این شرکت ادامهدار باشد. همچنین این شرکت با تقسیم حدود ۶۶درصد از سود خالص در میان شرکتهای فولادی با بازده نقدی بالا قرار گرفته است.

شرکت غلتکسازان سپاهان

از سایر گزینههای پرپتانسیل این صنعت میتوان به شرکت غلتکسازان سپاهان اشاره کرد که تولیدکننده شمش بیلت و با بازار فروش عمدتا صادراتی شایسته بررسی است. از نقاط قوت و فرصتهای این شرکت میتوان به امکان استفاده از آهن اسفنجی در کورههای القایی (صرفهجویی در هزینه)، کیفیت بالای شمش تولیدی و در نتیجه نرخ فروش بالاتر، عدماستفاده از الکترودهای گرافیتی در تولید فولاد، سبد محصولات متنوع و عملیاتی شدن طرحهای توسعه متعدد و افزایش ۱۰۰هزار تنی ظرفیت واحد فولادسازی و تولید شمش در سال ۱۴۰۱ اشاره کرد که تاثیر بسزایی در درآمد شرکت خواهد داشت. طبق آنچه اجماع تحلیلگران پیشبینی میکند، این شرکت با سرمایه جدید قادر به تحقق حدود ۶۴۰ریال سود خالص به ازای هر برگه سهم است.

شرکت آهن و فولاد ارفع

ارفع نیز دیگر شرکت مورد بررسی است که تولیدکننده شمش بیلت/ بلوم بوده و فروش عمدتا داخلی دارد. این مجموعه نیز زنجیره مشابه فولاد کاوه جنوب کیش داشته و شامل واحد احیای مستقیم و فولادسازی است که آهن اسفنجی تولیدی از گندله تامینشده در داخل مجتمع مصرف میشود که در سال ۱۴۰۰ ظرفیت واحد احیای مستقیم آن به ۱۲۰۰هزار تن رسید و برنامه افزایش ظرفیت واحد فولادسازی آن از ۸۰۰هزار تن به ۱۰۰۰هزار تن طی سال ۱۴۰۱ در دستور کار قرار داشته و انتظار میرود در پایان تابستان امسال به بهرهبرداری برسد.

طبق آنچه اجماع تحلیلگران پیشبینی میکند، این شرکت قادر به تحقق حدود ۲۶۵۰ریال سود خالص به ازای هر برگه سهم است که با لحاظ تقسیم سود حداکثری این شرکت و بازده نقدی بالا میتوان آن را گزینهای جذاب شمرد. نهایتا نیاز است ارزندگی هر بنگاه بر اساس مدلهای تخصصی ارزشیابی سهام بررسی و تعیین شود. همچنین سرمایهگذاری در سهام هلدینگهای فولادی نیز با نسبتهای P/ NAV پایین میتواند آلترناتیو جذابی محسوب شود.

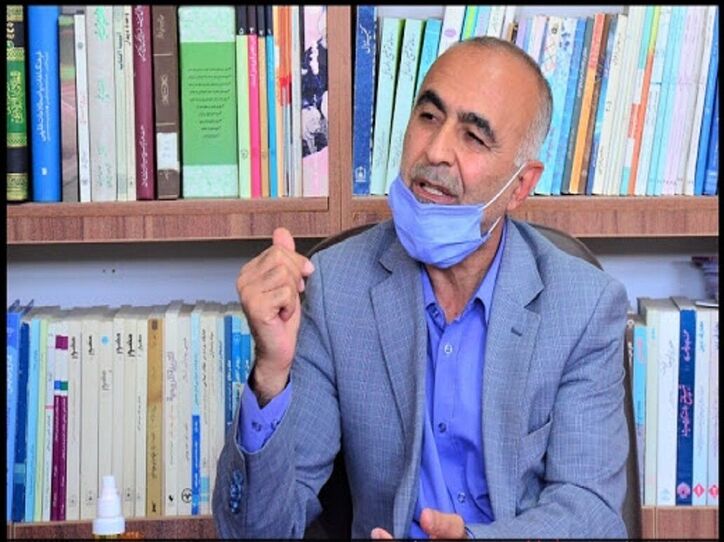

امیررضا اعلاباف کارشناس بازار سرمایه

منبع: دنیای اقتصاد

برنامهریزی برای تولید حداکثری گاز در زمستان

در مسیر افزایش تولید و توسعه زیرساخت معادن، استوار هستیم

توسعه صنعت گوهرسنگها راهبردی برای اشتغالزایی، صادرات و هویتبخشی به گوهرسنگهای ایرانی

معاون نوآوری BHP آینده معدنکاری را بازطراحی میکند

اثر تناقضات قانونی بر سودآوری معادن

آینده دنیا، آینده فلزات استراتژیک است/ بانک مرکزی همه کاره شده است/ کشور فاقد استراتژی توسعه صنعتی است

تنشهای اقلیمی، چگونه آینده سرمایهگذاری در خاورمیانه را با مخاطره روبهرو میسازد؟

ارائه برنامه مشوقهای سرمایهگذاری برای فعالسازی معادن کوچکمقیاس

آشفتگی ارزی؛ فشار مضاعف بر تولید و مردم

بانوان کارگری ایمیدرو موفق به کسب مقام سوم مسابقات تنیس روی میز

جدول فروش پنج ماهه ۲۲ فولادساز، ۴ سنگآهنی و ۸ فلزی+ نسبت P/E و P/S

مزایده فروش ضایعات چوب، مقوا، گونی و پلاستیک

صادرات سیمان و کلینکر خاکستری مشروط شد

زغال سنگ در برنامه هفتم توسعه؛ فرصتهای خاکخورده ذخایر ۱۳ میلیارد تنی

چرایی فراگیر شدن فرونشست در دشتهای کشور

راهاندازی موفقیتآمیز دستگاههای دیجیتالی جدید تزریق آرگون در فولاد هرمزگان

خلاصه تصویری اخبار «ومعادن» در هفتهای که گذشت

ارزش معاملات در اوج ۵۰ روزه؛ سیگنال امید یا صرفاً نوسان؟

عرضه بورسی دومین بسته نقره تاصیکو

جهش هزینهها صنعت فولاد را تهدید میکند

۳ محور شکست شکنندگی در فولاد

جزئیات همایش تابآوری در زنجیره آهن و فولاد کشور/ مشروح سخنرانیها

اصفهان قلب تپنده فولاد ایران است/ بحران انرژی و کاهش بهرهوری صنعت به مرز هشدار رسیده است

کارنامه درخشان جهان فولاد سیرجان در پنجماهه نخست سال ۱۴۰۴

آغاز بارگیری بیش از ۸۳ هزار تن گندله آهن در بندر شهید رجایی

بازگشت شاخص کل به کانال ۲.۵ میلیون/ وضعیت بازار ارز و طلا و ارتباط آن با بورس

نقدینگی جامعه از مسیر گواهی سپرده کالایی راهی تولید میشود/ بورس کالا میتواند به هاب بزرگ منطقه تبدیل شود

تولید در فولاد سنگان از مرز ۲ میلیون تن گذشت