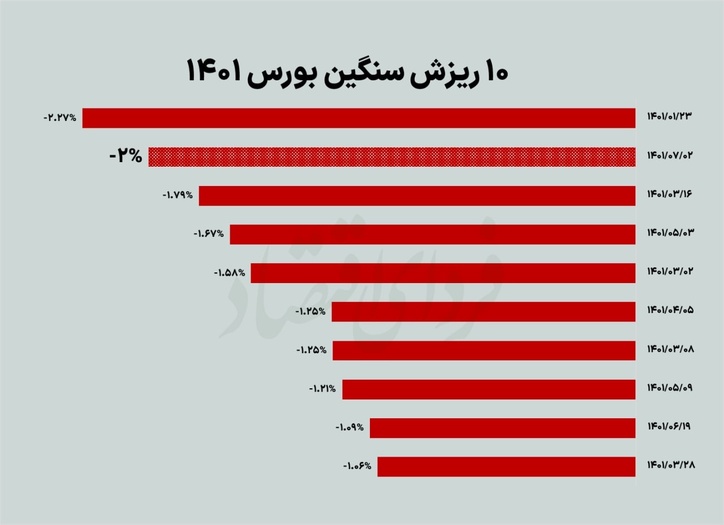

تحلیلی از روند فعلی و اثر نقدینگی بر بورس + پیش بینی وضعیت در نیمه دوم سال

به گزارش میمتالز، سه کارشناس بازار سرمایه ضمن ارزیابی روند فعلی و اثر نقدینگی بر بورس با احتمال عدم تعیین تکلیف مسائل سیاسی، پیش بینی کردند در نیمه دوم سال هم رشدی در بازار مشاهده نخواهد شد.

بانک مرکزی استراتژی جدیدی اتخاذ کند

شاهین چراغی: وضعیت کنونی مانند دخالت دولت از سال ۹۲ تا ۹۶ است. دقیقا زمانی که دولت درگیر مذاکرات برجام شد. کسری بودجهای که وجود داشت، تورم بالا در بازارهای کالایی و رکود سنگین در بازار سرمایه. این شرایط در حال تکرار است، اما با تفاوت چندبرابری نقدینگی.

با طولانیشدن مذاکرات و ابهامات پیرامون آن و تورم جهانی، مجددا بازار سرمایه دچار رکود شدید شده است. تورم جهانی و نوسانات نرخ محصولات کامودیتی محور و بحران گاز در اروپا، اثرات روانی بر بازار گذاشته و به نظر میرسد سال جاری پر مشکل باشد، اما اگر راهحلی متناسب با شرایط برای سال آینده پیدا شود در بازار جهانی شاهد آرامش و آغاز رکود نسبی خواهیم بود.

البته بورس بیشتر از اینکه متاثر از عوامل خارجی باشد، درگیر متغیرهای داخلی است. باید دید بانک مرکزی نرخ بهره بینبانکی را روی چه رقمی اعلام میکند و حجم بالای نقدینگی چگونه کنترل میشود. پیشبینی میشود اگر بانک مرکزی نتواند نقدینگی را کنترل کند، اثری چندبرابری نسبت به سالهای گذشته در بازار سرمایه خواهد گذاشت و با ابرتورم روبرو خواهیم شد و اگر این نقدینگی وارد بازارها نشود، بخش عظیمی از اقتصاد فلج میشود.

بانک مرکزی با در نظر داشتن استراتژی مناسب میتواند هم حجم نقدینگی و هم نرخ بهره و تورم را کنترل کند. چراکه چنین رویهای برای کنترل نقدینگی پاسخگو نیست. نقطه توقف باید وجود داشته باشد که البته موضوعی قابل بحث برای نیمه دوم سال است. با این سیاستها متاسفانه بازار سرمایه درگیر رکود شدید میشود، اما به محض اینکه بانک مرکزی نرخ ارز و بهره را به حد تعادل برساند، قطعا این فرآیند بازار را در مسیر تحرک قرار میدهد و خوشبختانه درباره بازار خودرو تصمیمات مناسبی گرفته شده که در مجموع، تاثیرات مثبتی ایجاد کرده است.

خطری در کمین بورس نیست

سعیده امیراحمدی: طی دوسال گذشته، بازار بطور مداوم روند کاهشی داشته و هر برگشت رو به بالایی مختصر بوده و بعد از آن ریزش تندتری اتفاق افتاده است. به همین دلیل، بخش زیادی از بازار خسته، نا امید و شاکی است و تداوم این روند در اذهان تکرار شونده است. این موضوع سبب شده تا قیمت بسیاری از سهام موجود به نقاط ارزنده برسد. چرا که ریسکهای مترتب بر بازار در بالاترین حد ممکن قرار دارد که بخشی از آن متاثر از فضای کلی بازار است. البته بحث مذاکرات و برجام، مثل گذشته خوشبینانه نیست و صفر و یک قطعی دارد و به نظر میرسد در نقطه آخر ایستاده است.

اگر تصمیم به سرمایهگذاری باشد، دیگر نمیتوان بطور مطلق خوشبین بود. امکان نقطه صفر برجام و شمول تحریمهای سنگینتر و جدیدتر وجود دارد و حتی ممکن است سطح تنشها بالاتر رود. این موارد سبب میشود گزینههای سرمایهگذاری در ایران با رکود جدی روبرو و وضعیت بورس از دیگر بازارها بدتر شود.

مسئله دیگر دلار است که حداقل چشم انداز کاهش قیمت قابل توجهی ندارد بخصوص برای بورس، چشمانداز دلار کاهشی نیست. زیرا نرخ دلار نیمایی حدود ۲۵ تا ۲۶ هزارتومان است و در بهترین حالت اگر توافق انجام شود، دلار آزاد هم به همین نرخ میرسد؛ بنابراین ریسک افت نرخ ارز را برای بورس نخواهیم داشت و برعکس، ظرفیت جهش رو به بالا دارد. آمار رشد نقدینگی، رقم ۳۸ درصد سالانه را نشان میدهد که یعنی پول ملی هر سال ۳۸ درصد تضعیف میشود.

البته فعلا بهانهای برای جهش ارز وجود ندارد، اما رشد ارز در آینده اتفاق خواهد افتاد؛ بنابراین ریسک کاهش نرخ ارز بر بازار سرمایه مترتب نیست. در خصوص قیمتهای جهانی، همزمان با آغاز جنگ روسیه و اوکراین، یک مرحله رشد و ریزش قیمتها اتفاق افتاد و اکنون در میانه یکی از رکودهای دورهای ۱۰ تا ۱۲ ساله بورسها و اقتصاد جهانی قرار دارد.

به دلیل وجود دلایل و تحولات دیگر و شرایط بازار سرمایه در وضعیت بعد از ریزش قرار گرفته به همین دلیل در سهام کامودیتی محور، ریزش زیادی رخ نداد. اگر بورس در مرحله بعد از رشد بود و این اتفاقات در دنیا رقم میخورد، ریزش شدیدتری را تجربه میکرد. نرخها اکنون در وضعیت معمولی قرار دارند. نفت مس ۸۵ و ۸ هزار دلاری نرخهایی معمول هستند که همیشه مورد توجه فعالان بازار سرمایه بودند؛ بنابراین از این زاویه هم فعلا خطری جدی بورس را تهدید نمیکند. شاید نرخها کمی کاهشی باشند که جای نگرانی نیست. قیمت بسیاری از سهمها در کنار میانگین بیست ساله P/ E بازار که ۷ است در مقایسه با P/ E فعلی که ۶ است و بسیاری از سهام که P/ E آنها به ۳ رسیده، نشان از ارزندگی دارد و اگر ریسک را پذیرفت، بسیاری از سهمها با وجود رخوت و رکودی که در بورس وجود دارد، ارزنده هستند و با دید یکساله میتوانند بازدهی ۶۰ تا ۱۰۰ درصدی داشته باشند. معمولا وقتی تصور عمومی کلی وجود دارد، میتواند نشان دهنده پایان یک روند باشد چه در رشد قیمت و چه در کاهش آن. قیمتها در سال آینده بهمراتب بالاتر از قیمتهای فعلی خواهد بود.

منتظر رشد بازار نباشید

سعید ذوالفقاری: آنچه بر بازار اثرگذار است، بحث برجام است و بس. پدیده امروز و نبود تقاضا در بازار سرمایه به دلیل بلاتکلیفی سیاسی که نتیجه آن عدم امکان مهیا کردن فضای تصمیم سازی اقتصادی شده به نحو مطلوب نشان داده میشود. به طوری که حتی با رشد قیمت دلار، کاهش قیمت سهام دلاری و صادرات محور به دلیل فضای غیرشفاف حاضر در صنایع رخ داد. پس تا عدم تعیین تکلیف بحث برجام که بر بسیاری از متغیرهای دیگر مثل بودجه، نرخ دلار، نرخ بهره، قیمت حاملهای انرژی، یارانهها و... اثرگذار است، وضع بازار همین خواهد بود.

در زمینه آنچه به تحلیل بنیادی بازار مربوط میشود، میتوان به انتشار گزارشهای عملکرد ۶ ماهه شرکتها در پاییز اشاره کرد که باتوجه به کاهش P/ E معنادار بازار شاید باعث عدم کاهش بیشتر قیمتها شود و صنایعی مانند پتروشیمی و پالایشگاهی با رشد نسبی به دلیل بحث تقسیم سود نقدی که در مجامع آتی خواهند داشت، همراه باشند و به دنبال آن شرکتها، هلدینگها و سهامداران عمده آنها مورد توجه قرار گیرند.

البته باید دید مفروضات بودجه سال ۱۴۰۲ که در اواخر فصل پاییز مطرح خواهد شد، باز هم ترمز بازار خواهد شد یا با حمایتهای دولت که تاکنون برخلاف وعدهها مانند حذف قیمتگذاری دستوری و... عملی نشده اند، مواجه شده و این بار بودجه به کمک بازار سرمایه میآید که با چشمانداز فعلی کمی دور از ذهن است.

به نظر میرسد فضای تردید در نیمه دوم سال هم بر تصمیمات سرمایهگذاران اثر گذار خواهد بود و مانند نیمه اول سال نقدینگی بیشتر به سمت بازارهای رقیب و حتی با بازدهی کمتر، ولی مطمئنتر حرکت خواهد کرد و آنچه در بازار پول اتفاق میافتد و رشد نرخ بهره بانکی به این نظریه قوت میبخشد که بازار پولی مهمتر از بازار سرمایه برای دولت است. از این رو با فرض عدم تعیین تکلیف مسائل سیاسی، رشدی را در بازار سرمایه مشاهده نخواهیم کرد.

منبع: بورس پرس

CBAM فاتح پنجره صادرات فولاد سبز هند به اروپا

با مشارکت بخش خصوصی، انقلابی در حوزه اکتشاف رقم خواهیم زد

مصرف فولاد به تفکیک صنایع

حضور فعال شرکت ملی مس در سومین رویداد جامع معدن و صنایع معدنی ۱۴۰۴

پانزدهمین رویداد معدن و صنایع معدنی به کار خود پایان داد/ حضور شرکت آلومینای ایران در جمع فعالان این حوزه

محقق شدن اهداف برنامهریزیشده سال جاری در گروه توکا فولاد/ تأسیس «صندوق نیکوکاری نهال آتیه» در مجموعه توکا فولاد

گزارش تصویری حضور شرکت آهن و فولاد ارفع در سومین رویداد جامع معدن و صنایع معدنی

برنامه ایمپاسکو برای ارتقای فرهنگ ایمنی و آمادگی کارکنان واحدهای معدنی

درسهای سفیددشت برای فولاد ایران

هلدینگ "معادن امداد" از ۳۷ سال پیش فعالیتهای خود را با معدنکاری سنگ ساختمانی آغاز کرد/ توسعه، سرمایهگذاری و فعالیتهای جدی هلدینگ "معادن امداد" در حوزههای مختلف معدنی از اکتشاف تا فرآوری/ در مرز بین استان کردستان و آذربایجان غربی محدوده مستعد طلا را شناسایی کردهایم و در مرحله اخذ گواهی کشف و بهرهبرداری هستیم

خداحافظی با عناصر نادر خاکی

تعامل و همکاری بانک تجارت و شرکت ملی صنایع مس ایران در حوزههای مختلف

نوآوری و نگاه به آینده در "رویداد جامع معدن و صنایع معدنی ۱۴۰۴" بررسی شد/ باید ارتباطات بخش معدن با بازارها و مراکز علمی جهان نزدیک باشد

"رویداد جامع معدن و صنایع معدنی ۱۴۰۴" از سطح محتوایی بالایی برخوردار بود

دو سیستم پایش لحظهای هوا در شهربابک افتتاح شد

نصب موفقیتآمیز سقف مخزن ۹۰۰۰ تنی اتان مایع در پتروشیمی مارون

برگزاری اختتامیه یازدهمین دوره ارزیابی جایزه بهرهوری معادن و صنایع معدنی در ایمپاسکو

ارزش ۲.۵۳ میلیارد دلاری صادرات جهانی شن و ماسه؛ سهم ایران از بازار جهانی چقدر است؟

آنومالی A۲۱ یزد آماده برای اکتشاف

رکوردشکنی صبانور در تولید و فروش

CBAM فاتح پنجره صادرات فولاد سبز هند به اروپا

«علی امرایی» مدیرعامل گهرزمین شد

شکستهشدن پیدرپی رکوردهای تولید در مجتمع فولادسازی زرند

"رویداد جامع معدن و صنایع معدنی ۱۴۰۴" از سطح محتوایی بالایی برخوردار بود

پشتیبانی دولت از تولید در صنعت/ ابتدا در تولید انرژی سرمایهگذاری کنیم سپس به دنبال سرمایهگذاریهای جدید باشیم

عبور پیشرفت احداث کارخانه احیای مستقیم بیجار از ۵۵.۲ درصد تا پایان مرداد

طرح توسعه فولادسازی فولاد سفیددشت چهارمحال و بختیاری بهرهبرداری شد

تداوم سیر صعودی عملکرد چادرملو در مردادماه