سردرگمی فلز سرخ از اقتصاد اژدهای زرد

به گزارش میمتالز، با این حال با گسترش کرونا در این کشور پس از حذف محدودیتها، نگرانی از کند شدن اقتصاد دوباره موجب کاهشیشدن قیمت مس شده است. همچنین سایه کاهش عرضه در کوتاهمدت و بلندمدت بر این بازار سنگینی میکند.

خبرها حاکی از آن است که عرضه مس از آفریقایجنوبی کاهش یافته که میتواند مشکلی برای تامین تقاضا ایجاد کند. ازطرفی با استقبال کشورهای توسعهیافته تقاضا برای مس در بلندمدت بسیار افزایش خواهد یافت. پیشبینی میشود برای رسیدن به هدف انتشار کربن صفر تا سال ۲۰۳۰ کشورها با کمبود حدود ۵۰میلیون تن مس مواجه خواهند شد؛ چراکه چرخش به سمت استفاده از انرژیهای تجدیدپذیر نیازمند منابع عظیمی از فلز سرخ خواهد بود.

بهای مس دوباره کاهشی شد

بهای مس در روزهای گذشته به بالاترین سطح قیمتی خود در ۶ماه گذشته رسید. نگرانی از کمبود عرضه و پیشبینی افزایش فعالیت صنعتی در چین، بزرگترین مصرفکننده دنیا، موجب شد تا قیمت این فلز بهطور پیوسته در کانال افزایشی قرار گیرد. جمعه گذشته بهای معاملات نقدی مس در بورس فلزات لندن به حدود ۸هزار و ۵۰۰دلار به ازای هر تن رسید. این سطح قیمتی نسبت به اواسط ماه نوامبر حدود ۸درصد افزایش داشته است. با این حال، گسترش نگرانی از اقتصاد چین دوباره موجب عقبگرد قیمتی این فلز سرخ شد. روز گذشته بهای مس با حدود ۲۰۰دلار کاهش قیمت به ۸هزار و ۳۷۰دلار به ازای هر تن رسید. افزایش بیماران مبتلا به کرونا در چین پس از کاهش محدودیتها موجب شد تا نگرانیها از افزایش فشار به سیستم سلامت این کشور و در مخاطره قرار گرفتن اقتصاد افزایش یابد.

دن اسمیت، مدیر موسسه تحقیقاتی متال تریدینگ معتقد است، چین از لحاظ اقتصادی در شرایط مناسبی قرار ندارد و کسبوکارها در خطر هستند. پیشبینی میشود وضعیت فلزات پایه بهدلیل افزایش مشکلات مربوط به سلامتی در چین طی هفتههای آینده بدتر شود. خبرها حاکی از آن است که بسیاری از تولیدکنندگان فلزات در این کشور تصمیم گرفتند محدودیتهای کرونایی را دوباره اجرا کنند تا از گسترش بیماری و توقف تولید جلوگیری کنند. همچنین دادههای شاخص مدیران خرید در چین برای ماه نوامبر که بهتازگی منتشر شده است نشان میدهد که فعالیت کارخانههای این کشور با سرعت بالایی در ماههای گذشته کاهش یافته است. از طرفی بدهیهای بالا و ناتوانی در پرداخت آنها سبب شده است تا فعالیت در بخش املاک و مستغلات در این کشور به میزان ۲/ ۴درصد طی سهماهه سوم سال میلادی جاری نسبت به مدت مشابه سال گذشته کاهش یابد.

کاهش عرضه آفریقایجنوبی از دلایل بروز نگرانی برای تامین تقاضا در کوتاهمدت شمرده میشود. همچنین اخبار حاکی از آن است که تولید مس در شیلی برای سهماه اول سال ۲۰۲۲ بیش از ۶درصد نسبت به مدت مشابه کاهش داشته است. اعتراضات و اعتصابات پراکنده کارگران نسبت به شرایط کاری در طول سال میلادی جاری از عوامل تاثیرگذار بر کاهش تولید بوده است.

تحلیلگران گلدمنساکس پیشبینی میکنند که کمبود عرضه در سال میلادی آینده رخ دهد. این تحلیلگران میگویند، احتمال دارد چین به دنبال پر کردن ذخایر خالیشده برای سال آینده باشد که موجب افزایش تقاضای مس میشود. همچنین پیشبینی کردند که قیمتها بهطور متوسط به ۹هزار و ۷۵۰دلار به ازای هر تن در سال ۲۰۲۳ و تا ۱۲هزار دلار در سال ۲۰۲۴ میرسند.

طبق برآوردهای این شرکت، اگر کشورها میخواهند به هدف انتشار آلایندهها به میزان صفر تا سال ۲۰۳۰ برسند، به طور تجمعی با کمبود ۵۰میلیون تن مس مواجه خواهند شد؛ چراکه چرخش جهانی به سمت انتقال انرژی سبز، باعث استفاده از مس در ارتقای شبکه، پنلهای خورشیدی و وسایل نقلیه الکتریکی خواهد شد.

آیا موج جدید عرضه مس کافی است؟

عرضههای تازه از معادن جدید مس در راه است و بهنظر میرسد کارخانههای ذوب نیز از مزایای آن در هزینههای تصفیه و پالایش بالاتر بهره میبرند. مک موران، از بزرگترین شرکتهای معدنی آمریکا به همراه ذوبکنندگان چینی تصمیم گرفتهاند که میزان هزینه تبدیل برای سال میلادی آتی را ۸۸دلار به ازای هر تن در نظر بگیرند، درحالی که این نرخ برای سال ۲۰۲۲، ۶۵دلار به ازای هر تن و بالاترین سطح قیمت تعیینشده از سال ۲۰۱۷ تاکنون است. هزینه تبدیل (TC)، هزینهای است که واحدهای ذوب برای تبدیل کنساتره استخراج شده از معادن به فلز تصفیهشده میگیرند.

همچنین تغییرات این هزینه نشاندهنده وضعیت زنجیره عرضه فلزات در مراحل اولیه است. بهطور سنتی TC در زمان افزایش عرضه بالا میرود و در زمان کمبود عرضه کاهش مییابد. فعالان بازار معتقدند جهش قیمتی این هزینه برای سال ۲۰۲۳، سیگنال افزایش عرضه معادن را به بازار میدهد. با این حال برخی تحلیلگران معتقدند که رشد عرضه موقتی برای تامین نیاز بازار در بلندمدت کافی نیست. طبق گزارش گلنکور، شرکت معدنی سوئیسی، طی سال ۲۰۲۳ حدود ۵۰میلیون تن کاهش عرضه در بازار جهانی به وجود خواهد آمد.

شرکت معدنی آنگلو در آمریکا برآورد تولید مس خود برای سال ۲۰۲۳ را بهدلیل افت کیفیت عیار سنگ معدن در معادن شیلی کاهش داد. این شرکت انتظار دارد که در سال میلادی آینده بین ۸۴۰هزار تا ۹۳۰هزار تن تولید کند، در حالی که برآورد قبلی بین ۹۱۰هزار تا بیش از یکمیلیون تن بود. همچنین این شرکت پیشبینی میکند حدود ۳درصد کاهش در تولید کل برای سال ۲۰۲۲ را تجربه کند. دونکان وانبلد، مدیر اجرایی آنگلو، به سرمایهگذاران اعلام کرده که شرکت در سال ۲۰۲۲ بر بازگرداندن عملیات به صورت عادی و پیش از شروع همهگیری متمرکز بوده است.

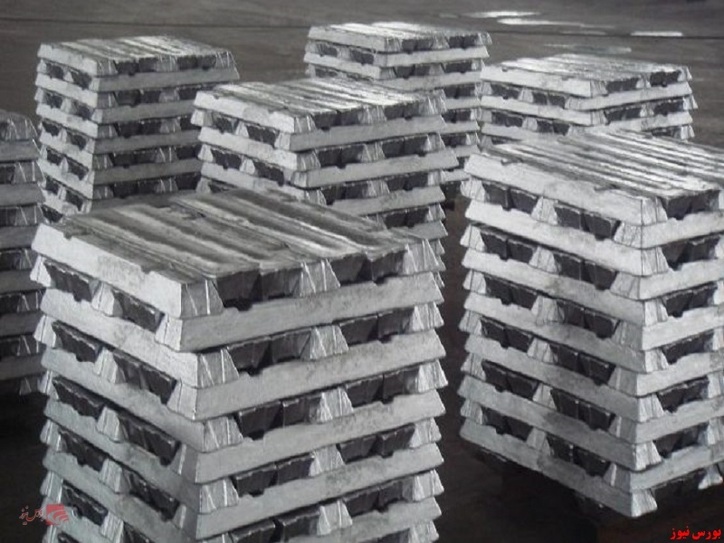

بازار آلومینیوم

بهای معاملات آتی آلومینیوم پس از یکدوره افزایشی وارد کانال کاهشی شد. روز گذشته بهای هر تن آلومینیوم در بورسکالای لندن به حدود ۲هزار و ۴۰۰دلار رسید که نسبت به هفته گذشته بیش از ۸۰دلار کاهش داشته است. با این حال پیشبینی میشود بهبود سیاستهای کرونا صفر در چین و بهبود وضعیت بازار املاک به افزایش تقاضا در بازار آلومینیوم منجر شود.

شرکت آبا آلومینیوم نیز اعلام کرد قصد دارد فعالیت در واحدهای ذوب خود را دوباره آغاز کند، اما ممکن است فعالیت این واحد ذوب با ظرفیت کامل در فصل تابستان امکانپذیر نباشد. پس از معرفی سیاستهای تشویقی دولت چین، انتظار میرود ازسرگیری تولید آلومینیوم در استان گوانگژی سرعت بیشتری به خود بگیرد.

استان هنان چین حدود ۸۰هزار تن از ظرفیت تولید آلومینیوم خود را کاهش داده است و زمان ازسرگیری تولید واحدهای آلومینیوم آن مشخص نیست، اما به طور کلی میتوان بیان کرد که وضعیت ظرفیت بهرهبرداری آلومینیوم داخلی چین تا حد زیادی پایدار است. چشمانداز مثبت در مورد شاخصهای اقتصاد کلان و کاهش موجودی انبار آلومینیوم ناشی از موانع حملونقل، باعث افزایش بیشتر قیمت آلومینیوم در کوتاهمدت خواهد شد. همچنین انتظار میرود در دوره میانمدت و بلندمدت، بر موجودی انبار آلومینیوم در چین افزوده شود؛ چرا که محمولههای تاخیری از شمال غرب چین به میزان زیادی وارد میشوند. این در حالی است که میزان مصرف به اندازه حجم وارداتی افزایش نخواهد داشت.

خبرها حاکی از آن است که مقامات ایالاتمتحده در تلاش هستند تا تعرفههایی بر واردات آلومینیوم و فولاد از چین و برخی دیگر از کشورها اعمال کنند. طبق این طرح در راستای مبارزه با تغییرات اقلیمی، کشورهایی با میزان بالاتر انتشار آلاینده برای صادرات به کشورهایی که میزان کمتری آلاینده منتشر میکنند، تعرفه میپردازند. اگر این طرح اجرا شود، تاثیر قابلتوجهی بر میزان صادرات آلومینیوم و فولاد چین میگذارد. حتی به عقیده برخی تحلیلگران این امر میتواند موجب حذف چین از بازارهای غربی برای کوتاهمدت شود.

CBAM فاتح پنجره صادرات فولاد سبز هند به اروپا

با مشارکت بخش خصوصی، انقلابی در حوزه اکتشاف رقم خواهیم زد

مصرف فولاد به تفکیک صنایع

حضور فعال شرکت ملی مس در سومین رویداد جامع معدن و صنایع معدنی ۱۴۰۴

پانزدهمین رویداد معدن و صنایع معدنی به کار خود پایان داد/ حضور شرکت آلومینای ایران در جمع فعالان این حوزه

محقق شدن اهداف برنامهریزیشده سال جاری در گروه توکا فولاد/ تأسیس «صندوق نیکوکاری نهال آتیه» در مجموعه توکا فولاد

گزارش تصویری حضور شرکت آهن و فولاد ارفع در سومین رویداد جامع معدن و صنایع معدنی

برنامه ایمپاسکو برای ارتقای فرهنگ ایمنی و آمادگی کارکنان واحدهای معدنی

درسهای سفیددشت برای فولاد ایران

نوآوری و نگاه به آینده در "رویداد جامع معدن و صنایع معدنی ۱۴۰۴" بررسی شد/ باید ارتباطات بخش معدن با بازارها و مراکز علمی جهان نزدیک باشد

"رویداد جامع معدن و صنایع معدنی ۱۴۰۴" از سطح محتوایی بالایی برخوردار بود

دو سیستم پایش لحظهای هوا در شهربابک افتتاح شد

نصب موفقیتآمیز سقف مخزن ۹۰۰۰ تنی اتان مایع در پتروشیمی مارون

برگزاری اختتامیه یازدهمین دوره ارزیابی جایزه بهرهوری معادن و صنایع معدنی در ایمپاسکو

ارزش ۲.۵۳ میلیارد دلاری صادرات جهانی شن و ماسه؛ سهم ایران از بازار جهانی چقدر است؟

آنومالی A۲۱ یزد آماده برای اکتشاف

کاشت نهال یادبود توسط وزیر علوم، تحقیقات و فناوری در فولاد مبارکه

کارخانه کک طبس، موتور محرکه اشتغالزایی در منطقه

کلنگزنی "مدرسه روستای شکاره" با حمایت فولاد اکسین خوزستان و حضور استاندار در هفته دولت

رکوردشکنی صبانور در تولید و فروش

CBAM فاتح پنجره صادرات فولاد سبز هند به اروپا

«علی امرایی» مدیرعامل گهرزمین شد

شکستهشدن پیدرپی رکوردهای تولید در مجتمع فولادسازی زرند

"رویداد جامع معدن و صنایع معدنی ۱۴۰۴" از سطح محتوایی بالایی برخوردار بود

پشتیبانی دولت از تولید در صنعت/ ابتدا در تولید انرژی سرمایهگذاری کنیم سپس به دنبال سرمایهگذاریهای جدید باشیم

عبور پیشرفت احداث کارخانه احیای مستقیم بیجار از ۵۵.۲ درصد تا پایان مرداد

طرح توسعه فولادسازی فولاد سفیددشت چهارمحال و بختیاری بهرهبرداری شد

تداوم سیر صعودی عملکرد چادرملو در مردادماه