اقتصاد به مسکن میبازد؟

به گزارش میمتالز، دو برادر را تصور کنید که سال ۸۰ هر کدام ۱۰۰ میلیون تومان پول داشتند. یکی از این افراد وارد فعالیتهای اقتصادی شد و به اندازه تورم و رشد اقتصادی سود کرد. ارزش دارایی او اکنون به ۷.۹ میلیارد تومان رسیده است. برادر دیگر، اما ترجیح داد بدون دردسر تولید و فعالیت اقتصادی یک ملک در تهران بخرد و آن را اجاره دهد. مجموع ارزش خانه و اجارههایی که این فرد در این دو دهه دریافت کرده است حالا به ۱۸.۲ میلیارد تومان رسیده است. به عبارتی فردی که زحمت کمتری کشیده و ریسک تولید را به جان نخریده است، حالا بیش از ۲.۳ برابر برادرش دارایی دارد.

اما آیا رشد بیشتر قیمت ملک در مقایسه با تورم و رشد اقتصادی در کل دنیا رایج است یا حاصل بیماری اقتصاد ایران است؟

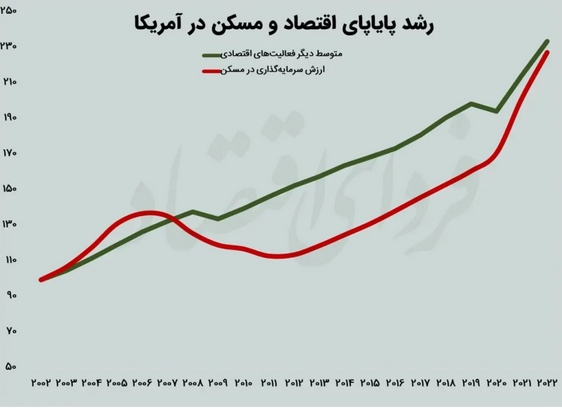

بررسی روند قیمت ملک در آمریکا به عنوان کشوری با اقتصادی تقریبا سالم و بر اساس قوانین بازار حاکی از آن است که رشد قیمت ملک پا به پای تورم و رشد اقتصادی بوده است. به طوری که اگر در سال ۲۰۰۰ فردی ۱۰۰ میلیون دلار در بازار مسکن این کشور سرمایهگذاری میکرد، الان ارزش داراییاش حدود ۲۲۷ میلیون دلار بود (بدون در نظر گرفتن اجاره). اما اگر این سرمایهگذاری را در بخشهای دیگر انجام میداد و با توجه به تورم و رشد اقتصادی، سودی متوسط دریافت میکرد، دارایی او الان حدود ۲۳۵ میلیون دلار بود؛ یعنی حدود ۴ درصد سود بیشتر نسبت به ملکبازی. اما این اتفاق در ایران برعکس بوده و طی همین مدت سود ملکبازی (بدون در نظر گرفتن اجاره دریافتی) ۹۳ درصد بیشتر از میانگین دیگر فعالیتهای اقتصادی بود.

به طور معمول در یک اقتصاد سالم، بازارها و داراییها سهمی مشخص از اقتصاد دارند و در قیاس با یک دیگر نسبتهایی معمولا کمتغییر در طول زمان دارند. اما اتفاقی که در اقتصاد ایران رخ داده این است که مدام سهم مسکن از کیک اقتصاد بیشتر شده است. به عبارتی وقتی مسکن در ایران یک بازدهی واقعی حدودا ۱۰۰ درصدی داشته است به این معنی است که سهم مسکن از اقتصاد ایران دو برابر شده و در واقع سهم بخشهای دیگر را بلعیده است؛ اتفاقی که میتوان آن را «شکست اقتصاد از ملکبازی» دانست.

راز رونق ملکبازی در ایران

چرایی این اتفاق را میتوان در ساختار اقتصاد ایران جستوجو کرد. سه ویژگی اساسی باعث شده تا پولها به این سمت هدایت شود: بیماری هلندی و دلارهای بادآورده نفتی، بیثباتی و تورم مزمن اقتصاد و نبود ابزارهای کافی برای سرمایهگذاری در دیگر بازارها را میتوان عمده دلایلی دانست که ابرحباب مسکن در ایران را شکل دادهاند.

بیماری هلندی معمولا هنگامی ایجاد میشود که دولت بخش زیادی از درآمدهایش نه از مالیات و درآمدهای ریالی بلکه حاصل از فروش داراییهای ملی و به صورت دلاری است. در این شرایط میزان دلارهای دولت و تزریق آنها در اقتصاد با سطح تقاضا متناسب نیست و همین امر باعث میشود که نرخ ارز به صورت مصنوعی پایین باشد. اتفاقی که در دوران فوران درآمدهای ارزی به شدت در ایران جریان داشت و سیاستگذاران نه تنها قصد مقابله با آن را نداشتند بلکه برای کنترل تورم، انگیزه زیادی برای سرکوب ارزی شدیدتر داشتند. این امر باعث میشود تا کالاهای تولید داخل توان رقابت با خارجیها را نداشته باشند. چرا که تورم داخلی برای تولیدکننده افزایشی است و هزینه تولید مدام بالا میرود، اما به واسطه سرکوب ارزی و تثبیت نرخ ارز، قیمت کالاهای وارداتی تغییری نمیکند و پس از مدتی تولیدکننده به اجبار از بازار حذف میشود. در چنین شرایطی بهترین گزینه برای سرمایهگذاری خرید داراییهایی است که قابل انتقال و تجارت نیستند؛ یعنی چیزی مثل مسکن.

سومین عامل حباب تاریخی مسکن را هم میتوان کمبود گزینههای سرمایهگذاری دانست. در کشوری مانند آمریکا بیش از ۵۰ درصد دارایی خانوارها در بازار سرمایه است. بازاری بزرگ، عمیق و با ابزارهایی متنوع برای سرمایهگذاری توسط اشخاص با روحیات و ترجیحات مختلف. اما بازار سرمایه در ایران همیشه مغفول بوده و چندان توسعه نیافته است. بقیه بازارها هم مثل ارز و طلا چندان توسعه نیافتهاند و در حالت بدوی ماندهاند. البته این را هم اضافه کنید که سیاستگذار هر چند گاهی سرمایهگذاری در این بازارها را ممنوع اعلام میکند و با جرم شناختن فعالیت در این بازارها تعادل اقتصاد را بیشتر بهم میزند. در این شرایط سرمایهگذار عملا دو گزینه بیشتر ندارد، خرید ملک یا سرمایهگذاری در بانک با نرخ بهره دستوری پایین.

شکست اقتصاد از ملکبازی

مجموع این اتفاقات در کنار هم باعث میشود که نقدینگی نه به سمت تولید بلکه به سوی بازار مسکن برود. بازاری که مستقیما با معیشت مردم در ارتباط است و بیشترین بخش از بودجه خانوارها را هم به خود اختصاص میدهد. اما سیاستگذاران به طور غیرقابل باوری به جای این که به سمت بهبود سازوکارها و فضای اقتصادی حرکت کنند ابرپروژههایی مثل مسکن مهر و مسکن ملی را تعریف میکنند که در نهایت به خاطر هزینه بسیار زیاد و همچنین تسهیلاتهای دستوری با نرخ بهره پایین و مواردی دیگر تبدیل به تورم و بیثباتی بیشتر میشود. این چرخهای است که طی ۴ دهه گذشته در سیاستگذاری بخش مسکن مدام تکرار شده است و دائم در حباب مسکن دمیده است.

منبع: تجارت نیوز

CBAM فاتح پنجره صادرات فولاد سبز هند به اروپا

با مشارکت بخش خصوصی، انقلابی در حوزه اکتشاف رقم خواهیم زد

مصرف فولاد به تفکیک صنایع

حضور فعال شرکت ملی مس در سومین رویداد جامع معدن و صنایع معدنی ۱۴۰۴

پانزدهمین رویداد معدن و صنایع معدنی به کار خود پایان داد/ حضور شرکت آلومینای ایران در جمع فعالان این حوزه

محقق شدن اهداف برنامهریزیشده سال جاری در گروه توکا فولاد/ تأسیس «صندوق نیکوکاری نهال آتیه» در مجموعه توکا فولاد

گزارش تصویری حضور شرکت آهن و فولاد ارفع در سومین رویداد جامع معدن و صنایع معدنی

برنامه ایمپاسکو برای ارتقای فرهنگ ایمنی و آمادگی کارکنان واحدهای معدنی

درسهای سفیددشت برای فولاد ایران

هلدینگ "معادن امداد" از ۳۷ سال پیش فعالیتهای خود را با معدنکاری سنگ ساختمانی آغاز کرد/ توسعه، سرمایهگذاری و فعالیتهای جدی هلدینگ "معادن امداد" در حوزههای مختلف معدنی از اکتشاف تا فرآوری/ در مرز بین استان کردستان و آذربایجان غربی محدوده مستعد طلا را شناسایی کردهایم و در مرحله اخذ گواهی کشف و بهرهبرداری هستیم

خداحافظی با عناصر نادر خاکی

تعامل و همکاری بانک تجارت و شرکت ملی صنایع مس ایران در حوزههای مختلف

نوآوری و نگاه به آینده در "رویداد جامع معدن و صنایع معدنی ۱۴۰۴" بررسی شد/ باید ارتباطات بخش معدن با بازارها و مراکز علمی جهان نزدیک باشد

"رویداد جامع معدن و صنایع معدنی ۱۴۰۴" از سطح محتوایی بالایی برخوردار بود

دو سیستم پایش لحظهای هوا در شهربابک افتتاح شد

نصب موفقیتآمیز سقف مخزن ۹۰۰۰ تنی اتان مایع در پتروشیمی مارون

برگزاری اختتامیه یازدهمین دوره ارزیابی جایزه بهرهوری معادن و صنایع معدنی در ایمپاسکو

ارزش ۲.۵۳ میلیارد دلاری صادرات جهانی شن و ماسه؛ سهم ایران از بازار جهانی چقدر است؟

آنومالی A۲۱ یزد آماده برای اکتشاف

رکوردشکنی صبانور در تولید و فروش

CBAM فاتح پنجره صادرات فولاد سبز هند به اروپا

«علی امرایی» مدیرعامل گهرزمین شد

شکستهشدن پیدرپی رکوردهای تولید در مجتمع فولادسازی زرند

"رویداد جامع معدن و صنایع معدنی ۱۴۰۴" از سطح محتوایی بالایی برخوردار بود

پشتیبانی دولت از تولید در صنعت/ ابتدا در تولید انرژی سرمایهگذاری کنیم سپس به دنبال سرمایهگذاریهای جدید باشیم

عبور پیشرفت احداث کارخانه احیای مستقیم بیجار از ۵۵.۲ درصد تا پایان مرداد

طرح توسعه فولادسازی فولاد سفیددشت چهارمحال و بختیاری بهرهبرداری شد

تداوم سیر صعودی عملکرد چادرملو در مردادماه