کاهش فاصله فعلی ارز نیما و آزاد، محرکی قوی برای جهش سودآوری شرکتهای صادراتی است

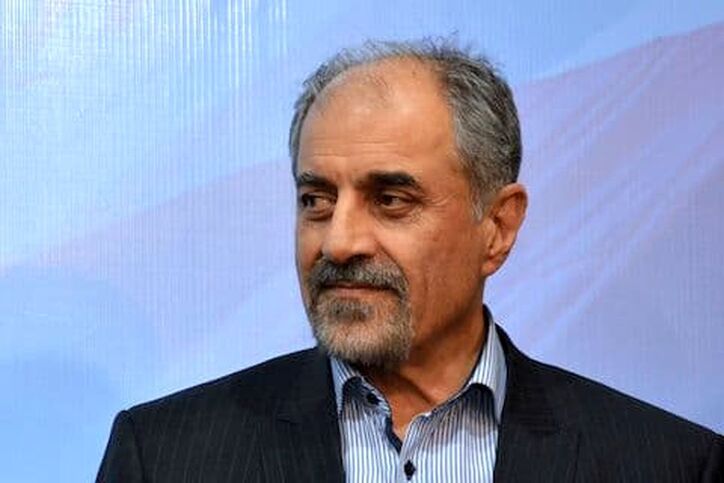

به گزارش میمتالز، حمید پهلوان کارشناس بازار سرمایه در خصوص وضعیت فولادیها بیان کرد: قیمت فولاد در بازارهای جهانی در یکی_دو سال اخیر، شیب نزولی داشته و هر تن فولاد از حدود ۱۰۰۰ دلار به ۶۰۰ دلار رسیده است. این کاهش قیمت، هم ناشی از رکود جهانی و هم دامپینگ چین بوده است. اما پیشبینیها حاکی از آن است که در کف قیمت فولاد قرار داریم و انتظار کاهش قیمت آنچنانی نمیرود. چرا که در محدوده میانگین بلندمدت قیمتهای جهانی فرار داریم و ضمنا، افزایش نرخ گاز، مجال کاهش قیمت بیشتر به فولاد و سایر کامودیتیهای انرژیبر نمیدهد.

وی با اشاره به سودآوری قابل قبول شرکتهای فولادی در کشور، افزود: با توجه به کاهش نسبت P بر E صنعت فولاد در بازار سرمایه به خصوص در شرکتهای بزرگ، به نظر میرسد بازار سرمایه نگاه بدبینانه داشته و ریسکهای احتمالی را در پیشخور کرده و اگر در بودجه ۱۴۰۲، ریسک جدیدی در مورد نرخ حاملهای انرژی نداشته باشیم، قطعاً یکی از ریسکهای بزرگ پیش روی صنعت فولاد برطرف شده و با فرض ثابت بودن سایر متغیرها، سهمهای فولادی حتما پتانسیل رشد خواهند داشت.

این کارشناس بازار سرمایه ضمن تاکید بر ارزندگی سهمهای فولادی، در رابطه با دلایل بیمهری بازار نسبت به این گروه اظهار کرد: با توجه به نسبت P بر E پایین سهمهای فولادی و همچنین چشم انداز تورمی اقتصاد کشور و احتمال افزایش نرخ ارز، اگر ریسک مهمی صنعت فولاد ما را تهدید نکند سهمهای این گروه برای سرمایهگذاری، بسیار جذاب خواهند بود. البته تقریبا تمامی گروههای بازار مورد بی مهری قرار گرفتهاند و سرمایهگذاران به سایر سهمهای ارزنده بازار هم توجهی ندارند.

پهلوان اضافه کرد: با توجه به دغدغه سرمایهگذاران بابت احتمال افزایش نرخ حاملهای انرژی در بودجه ۱۴۰۲ و همینطور شرایط رکودی در اقتصاد جهانی، نگرانی سرمایهگذاران چندان هم غیر منطقی نیست و سهامداران منتظر هستند تا بعد از برطرف شدن ریسکها و ابهامات موجود در بودجه و بهبود شرایط در بازارهای جهانی، اقدام به خرید کنند.

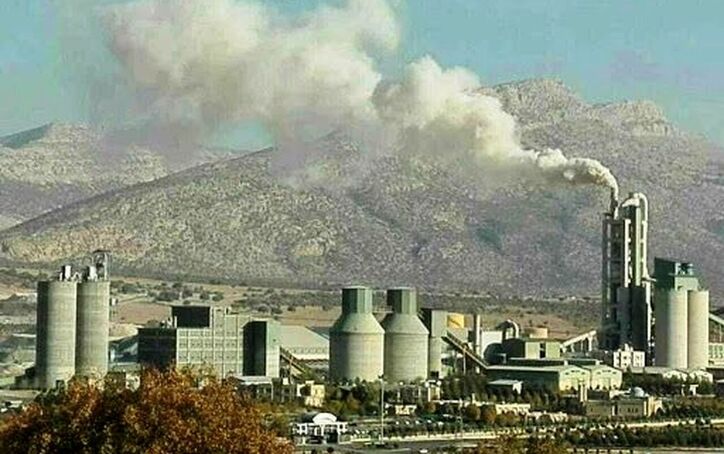

این کارشناس بازار سرمایه در مورد چالشها و فرصتهای صنعت فولاد گفت: افزایش هزینه حاملهای انرژی، بزرگترین چالش صنعت فولاد ما در یکی_دو سال آینده خواهد بود. اگرچه هزینه انرژی در شرکتهای فولادی در یک سال اخیر رشد معناداری داشته؛ اما همچنان این صنعت از یارانه انرژی برخوردار است و در صورت افزایش هزینه انرژی، سودآوری فولادیها کاهش خواهد یافت.

وی ادامه داد: البته صنعت فولاد فرصتهایی نیز پیش رو دارد. اولین فرصت، کاهش فاصله نرخ ارز در سامانه نیما با بازار آزاد است. فاصله تقریباً ۳۰ درصدی نرخ ارز نیمایی با بازار آزاد موجب تحمیل ضرر و زیان به شرکتهای صادرات محور شده است. قطعاً تداوم این فاصله، به ضرر شرکتهای صادراتمحور خواهد بود و امیدواریم این اختلاف به حداقل برسد. کاهش اختلاف نرخ ارز نیمایی با بازار آزاد و رساندن این فاصله به حدود ۵ درصد از مصوبات سال گذشته دولت بوده و امیدواریم در سایه پیگیریهای سازمان بورس و اوراق بهادار این مشکل بازار سرمایه هرچه زودتر برطرف شود.

پهلوان افزود: فرصت دیگری که پیش روی شرکتهای فولادی قرار دارد، افزایش سهم قراضه در تولید است. به دلیل برخورداری از مزیت انرژی ارزان قیمت در کشورهای خاورمیانه، استفاده از آهن اسفنجی نسبت به قراضه مرسومتر است؛ اما از آنجا که در صورت استفاده از قراضه، گاز کمتری مصرف میشود و بالتبع بهای تمام شده هم پایینتر است، تولید کربن کمتری نیز صورت میگیرد؛ پس این پتانسیل در شرکتهای فولادی ما وجود دارد که با جایگزین کردن قراضه به جای آهن اسفنجی، حاشیه سود خود را افزایش دهند.

پهلوان در خاتمه خاطرنشان کرد: در بین شرکتهای فولادی، شرکتهایی که زنجیره تامین کاملتری دارند و همینطور تولیدکنندگان ورقهای فولادی، وضعیت بهتری نسبت به سایر فولادیها دارند. با توجه به مزیت انرژی ارزان قیمت در منطقه اکثر شرکتهای فولادی در منطقه از روش قوس الکتریکی استفاده میکنند. البته با توجه به افزایش هزینه گاز در یک سال اخیر، این مزیت در صنعت فولاد ما تا حدودی کمرنگ شده؛ اما همچنان استفاده از روش قوس الکتریکی نسبت به کورهبلند، مزیت محسوب میشود.

CBAM فاتح پنجره صادرات فولاد سبز هند به اروپا

با مشارکت بخش خصوصی، انقلابی در حوزه اکتشاف رقم خواهیم زد

مصرف فولاد به تفکیک صنایع

حضور فعال شرکت ملی مس در سومین رویداد جامع معدن و صنایع معدنی ۱۴۰۴

پانزدهمین رویداد معدن و صنایع معدنی به کار خود پایان داد/ حضور شرکت آلومینای ایران در جمع فعالان این حوزه

محقق شدن اهداف برنامهریزیشده سال جاری در گروه توکا فولاد/ تأسیس «صندوق نیکوکاری نهال آتیه» در مجموعه توکا فولاد

گزارش تصویری حضور شرکت آهن و فولاد ارفع در سومین رویداد جامع معدن و صنایع معدنی

برنامه ایمپاسکو برای ارتقای فرهنگ ایمنی و آمادگی کارکنان واحدهای معدنی

درسهای سفیددشت برای فولاد ایران

هلدینگ "معادن امداد" از ۳۷ سال پیش فعالیتهای خود را با معدنکاری سنگ ساختمانی آغاز کرد/ توسعه، سرمایهگذاری و فعالیتهای جدی هلدینگ "معادن امداد" در حوزههای مختلف معدنی از اکتشاف تا فرآوری/ در مرز بین استان کردستان و آذربایجان غربی محدوده مستعد طلا را شناسایی کردهایم و در مرحله اخذ گواهی کشف و بهرهبرداری هستیم

خداحافظی با عناصر نادر خاکی

تعامل و همکاری بانک تجارت و شرکت ملی صنایع مس ایران در حوزههای مختلف

نوآوری و نگاه به آینده در "رویداد جامع معدن و صنایع معدنی ۱۴۰۴" بررسی شد/ باید ارتباطات بخش معدن با بازارها و مراکز علمی جهان نزدیک باشد

"رویداد جامع معدن و صنایع معدنی ۱۴۰۴" از سطح محتوایی بالایی برخوردار بود

دو سیستم پایش لحظهای هوا در شهربابک افتتاح شد

نصب موفقیتآمیز سقف مخزن ۹۰۰۰ تنی اتان مایع در پتروشیمی مارون

برگزاری اختتامیه یازدهمین دوره ارزیابی جایزه بهرهوری معادن و صنایع معدنی در ایمپاسکو

ارزش ۲.۵۳ میلیارد دلاری صادرات جهانی شن و ماسه؛ سهم ایران از بازار جهانی چقدر است؟

آنومالی A۲۱ یزد آماده برای اکتشاف

رکوردشکنی صبانور در تولید و فروش

CBAM فاتح پنجره صادرات فولاد سبز هند به اروپا

«علی امرایی» مدیرعامل گهرزمین شد

شکستهشدن پیدرپی رکوردهای تولید در مجتمع فولادسازی زرند

"رویداد جامع معدن و صنایع معدنی ۱۴۰۴" از سطح محتوایی بالایی برخوردار بود

پشتیبانی دولت از تولید در صنعت/ ابتدا در تولید انرژی سرمایهگذاری کنیم سپس به دنبال سرمایهگذاریهای جدید باشیم

عبور پیشرفت احداث کارخانه احیای مستقیم بیجار از ۵۵.۲ درصد تا پایان مرداد

طرح توسعه فولادسازی فولاد سفیددشت چهارمحال و بختیاری بهرهبرداری شد

تداوم سیر صعودی عملکرد چادرملو در مردادماه