مدیریت و شفافیت نرخ سود اوراق، با قراردادهای آتی میسر شد

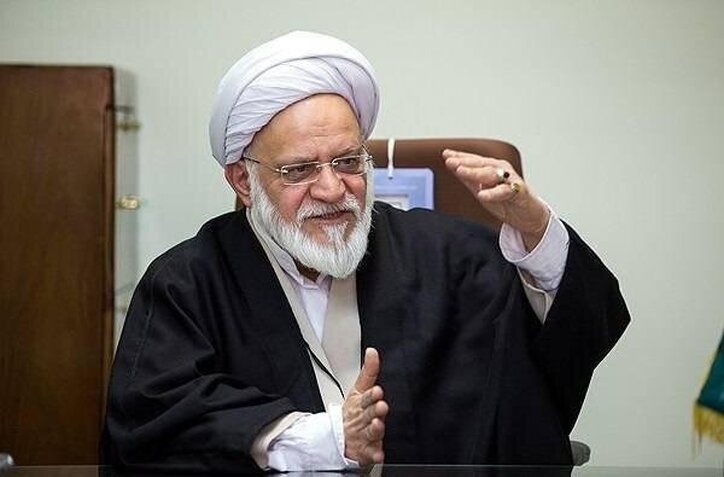

به گزارش میمتالز، مجید پیره، دبیر کمیته فقهی سازمان بورس و اوراق بهادار با بیان اینکه جلسه اخیر کمیته فقهی سازمان بورس و اوراق بهادار به موضوع «توسعه راهکارهای پوشش ریسک در بازار سرمایه» اختصاص داشت و در این کمیته طرح «قرارداد آتی مبتنی بر اوراق تامین مالی» مطرح شد، اظهار کرد: چگونگی پوشش مخاطرات فراروی کسبوکار فعالان بازار سرمایه از جمله موضوعات حائز اهمیتی است که در بازارهای توسعه یافته، مد نظر قرار میگیرد.

مجید پیره ادامه داد: این مخاطرات در دستهبندیهای مختلفی قرار میگیرند و از انواع گوناگونی نیز برخوردار است. برای نمونه، نوسانات قیمت یک کالا میتواند در مواقع خاصی برای فعالان اقتصادی منشا ریسک باشد یا عدم اطمینان نسبت به اینکه آیا در مقطع خاصی در آینده مشتری یا خریداری برای محصول وجود دارد یا خیر. گاهی نیز مخاطرات پیرامون تولیدکنندهای است که در مقطع خاصی در آینده به کالای خاصی در خط تولید نیاز دارد که آیا این کالا را در زمان مورد نیاز در اختیار خواهد داشت یا خیر.

او با بیان اینکه در حوزه بازار سرمایه و فعالیتهای سرمایهگذاری نیز مخاطراتی وجود دارد، تصریح کرد: برای نمونه، سهامداری که سهم خاصی را در اختیار دارد و نیاز به اطمینان نسبی در ارتباط با قیمت سهام خود در مدت زمان مشخصی دارد، از این دست موارد است.

دبیر کمیته فقهی سازمان بورس افزود: برای پوشش این مخاطرات از ابزارهای مالی همچون قراردادهای آتی استفاده میشود. قراردادهای آتی و قرارداد اختیار معامله با تایید کمیته فقهی سازمان و تصویب در هیات مدیره سازمان بورس، در بازار سرمایه مورد استفاده قرار میگیرد.

او افزود: نکته مطرح شده در زمان فعلی این است که گاهی شرکتهایی که قصد دارند از محل صکوکی همچون اوراق مرابحه یا اوراق اجاره تامین مالی کنند، این ریسک برای آنها مطرح است که از زمان انتشار این اوراق تا سررسید آنها، اگر نوساناتی در نرخهای سود وجود داشته باشد، قیمت این اوراق بهادار چگونه تحت تاثیر قرار میگیرد؟

پیره با بیان اینکه در جلسه اخیر کمیته فقهی برای پوشش ریسک نوسانات نرخهای سود، موضوع «قرارداد آتی مبتنی بر اوراق تامین مالی» مطرح شد، توضیح داد: برای نمونه، پس از گذر ۳ ماه از انتشار یک ورقه اجاره با نرخ اجاره بهای ۱۹ درصد و با سررسید ۲ سال، نرخ سود در بازار در تراز ۲۲ درصد قرار میگیرد؛ طبیعی است نوسانات نرخهای سود بر ارزش این اوراق بهادار نیز تاثیرگذار است.

به گفته دبیر کمیته فقهی سازمان بورس، در طرح «قرارداد آتی مبتنی بر اوراق تامین مالی»، طرفین قرارداد آتی توافق میکنند تا ورقه تامین مالی معینی، همانند ورقه اجاره دارای یک نماد خاص معاملاتی را در تاریخ معینی در آینده با قیمتی که از ابتدا توافق میکنند، معامله کنند.

او ادامه داد: زمانی که قیمت معامله در آینده از ابتدای معامله مشخص میشود، طرفین نسبت به نوسانات قیمت آن کالا در آینده اطمینان نسبی حاصل میکنند که نوسان قیمت به هر گونهای که باشد، آنها به همان قیمت توافقی، خود آن کالا را مبادله خواهند کرد.

پیره با اشاره به فاکتور نرخ سود در اوراق تامین مالی اذعان کرد: اگر به این واقعیت توجه شود که درباره اوراق تامین مالی با یک فاکتوری به نام فاکتور نرخ سود مواجه هستیم که آن اثر مستقیمی بر قیمت ورقه تامین مالی دارد، این نتیجه حاصل میشود که اگر با استفاده از قرارداد آتی، قیمت این ورقۀ تامین مالی معین شود و قیمت معالاتی آن در آینده تثبیت شود، در عمل، طرفین قرارداد آتی در این قرارداد خود را نسبت به نوسانات نرخ سود پوشش ریسک دادهاند.

او خاطرنشان کرد: با استفاده از قرارداد آتی مبتنی بر اوراق تامین مالی این امکان برای فعالان بازار سرمایه فراهم میشود تا نرخهای سود در یک فضای شفاف مصون از نوسانات قرار بگیرد و طرفین قرارداد نسبت به آینده نرخ سود به یک اطمینان خاطر نسبی دست یابند.

او در پایان گفتوگوی خود با «سنا» عنوان کرد: این موضوع در جلسه اخیر کمیته فقهی مطرح شد و اعضای این کمیته با قرار گرفتن اوراق تامین مالی همچون اوراق اجاره یا اوراق مرابحه به عنوان دارایی پایه در قرارداد آتی موافقت کردند و بر این مبنا در قرارداد آتی مبتنی بر اوراق تامین مالی، یک ورقه تامین مالی معین در آینده با قیمتی که در ابتدا توافق میشود، میان طرفین معامله میشود و ثمن مربوط به معامله این ورقه در مقطع سررسید قرارداد آتی پرداخت میشود.

CBAM فاتح پنجره صادرات فولاد سبز هند به اروپا

با مشارکت بخش خصوصی، انقلابی در حوزه اکتشاف رقم خواهیم زد

مصرف فولاد به تفکیک صنایع

حضور فعال شرکت ملی مس در سومین رویداد جامع معدن و صنایع معدنی ۱۴۰۴

پانزدهمین رویداد معدن و صنایع معدنی به کار خود پایان داد/ حضور شرکت آلومینای ایران در جمع فعالان این حوزه

محقق شدن اهداف برنامهریزیشده سال جاری در گروه توکا فولاد/ تأسیس «صندوق نیکوکاری نهال آتیه» در مجموعه توکا فولاد

گزارش تصویری حضور شرکت آهن و فولاد ارفع در سومین رویداد جامع معدن و صنایع معدنی

برنامه ایمپاسکو برای ارتقای فرهنگ ایمنی و آمادگی کارکنان واحدهای معدنی

درسهای سفیددشت برای فولاد ایران

هلدینگ "معادن امداد" از ۳۷ سال پیش فعالیتهای خود را با معدنکاری سنگ ساختمانی آغاز کرد/ توسعه، سرمایهگذاری و فعالیتهای جدی هلدینگ "معادن امداد" در حوزههای مختلف معدنی از اکتشاف تا فرآوری/ در مرز بین استان کردستان و آذربایجان غربی محدوده مستعد طلا را شناسایی کردهایم و در مرحله اخذ گواهی کشف و بهرهبرداری هستیم

خداحافظی با عناصر نادر خاکی

تعامل و همکاری بانک تجارت و شرکت ملی صنایع مس ایران در حوزههای مختلف

نوآوری و نگاه به آینده در "رویداد جامع معدن و صنایع معدنی ۱۴۰۴" بررسی شد/ باید ارتباطات بخش معدن با بازارها و مراکز علمی جهان نزدیک باشد

"رویداد جامع معدن و صنایع معدنی ۱۴۰۴" از سطح محتوایی بالایی برخوردار بود

دو سیستم پایش لحظهای هوا در شهربابک افتتاح شد

نصب موفقیتآمیز سقف مخزن ۹۰۰۰ تنی اتان مایع در پتروشیمی مارون

برگزاری اختتامیه یازدهمین دوره ارزیابی جایزه بهرهوری معادن و صنایع معدنی در ایمپاسکو

ارزش ۲.۵۳ میلیارد دلاری صادرات جهانی شن و ماسه؛ سهم ایران از بازار جهانی چقدر است؟

آنومالی A۲۱ یزد آماده برای اکتشاف

رکوردشکنی صبانور در تولید و فروش

CBAM فاتح پنجره صادرات فولاد سبز هند به اروپا

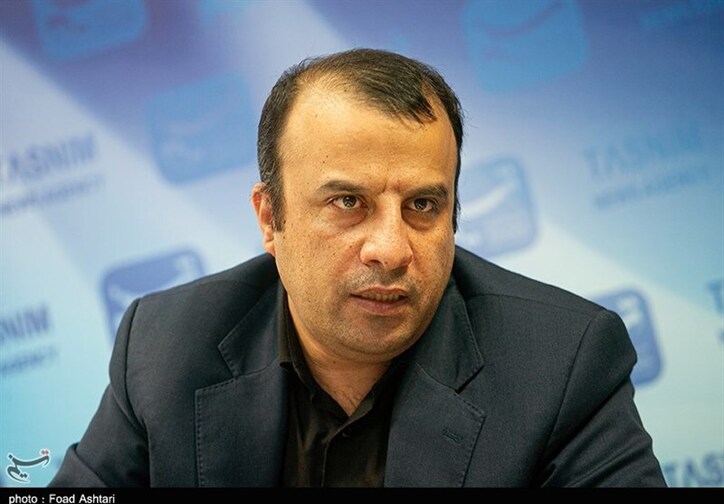

«علی امرایی» مدیرعامل گهرزمین شد

شکستهشدن پیدرپی رکوردهای تولید در مجتمع فولادسازی زرند

"رویداد جامع معدن و صنایع معدنی ۱۴۰۴" از سطح محتوایی بالایی برخوردار بود

پشتیبانی دولت از تولید در صنعت/ ابتدا در تولید انرژی سرمایهگذاری کنیم سپس به دنبال سرمایهگذاریهای جدید باشیم

عبور پیشرفت احداث کارخانه احیای مستقیم بیجار از ۵۵.۲ درصد تا پایان مرداد

طرح توسعه فولادسازی فولاد سفیددشت چهارمحال و بختیاری بهرهبرداری شد

تداوم سیر صعودی عملکرد چادرملو در مردادماه