بازگشت بورس به آغوش سرد رکود

به گزارش میمتالز، روزهای رکودی بازار سهام در حالی رقم خورده که اسکناس آمریکایی مجددا مشغول نوسان در حوالی سقف تاریخی خود است. گرمای بازارهای موازی همچنان برقرار است و آمارهای منتشره از وضعیت نقدینگی نیز گویای رشد مداوم نماگرهای پولی کشور است. با این حال بازار سرمایه به کلیه این موارد بی تفاوت و بی توجه است و این روزها معاملات تالار شیشهای در یک وضعیت تقریبا خنثی پیگیری میشود و جریان پول در بازار نیز با یک حالت مایوس و ناامید نظاره گر دادوستدهای روزهای اخیر بورس تهران است.

آمار معاملاتی

شاخصکل بورس تهران در معاملات روز گذشته با ثبت رشد اندک ۲۲۹۸واحدی (معادل ۱۵/ ۰درصد) خود را به محدوده یکمیلیون و ۵۴۸هزار واحد رساند، در نماگر هم وزن، اما وضعیت کمی بهتر بود و نماگر یادشده با رشد ۴۰/ ۰درصدی همراه شد. شاخصکل فرابورس نیز با رشد ۳۷/ ۰درصدی، کار خود را در دامنه مثبت به اتمام رساند. در ابتدای معاملات شاهد تحرکات مثبت در بازار بودیم، بهگونهای که تا میانههای معاملات هردو نماگر اصلی بازار با رشد مداوم همراه بودند تا جاییکه شاخصکل موفق بهثبت رشد ۳۸/ ۰درصدی شد. در نیمه دوم بازار حجم عرضهها افزایش پیدا کرد و تعداد صفهای فروش از صفهای خرید پیشیگرفت و به موازات این قضیه شاهد عقب نشینی خریداران نیز بودیم. این عامل سبب شد تا شاهد افت قیمتها باشیم تا جاییکه در اکثر نمادها قیمتهای آخرین معامله از قیمت پایانی کمتر شد. این موضوع سبب شد که تا پایان معاملات از ارتفاع هردو شاخص مذکور کاسته شود، البته در این بین شاخص هم وزن روند باثبات تری نسبت به شاخصکل داشت و شیب نزول این شاخص در نیمه دوم بازار از نماگر اصلی بازار کمتر بود. همچنین در بین کلیه نمادهای بورسی و فرابورسی، ۴۸درصد نمادها در دامنه مثبت و ۴۹درصد نمادها نیز در مدار منفی معاملات را به اتمام رساندند. در بین شاخصهای صنایع نیز شاخص انبوه سازی با رشد ۳/ ۲درصدی و شاخص گروه محصولات کاغذی با رشد ۳/ ۱درصدی، صنایعی بودند که با بیشترین رشد مواجه شدند و در نقطه مقابل نیز شاخص صنعت محصولات فلزی با افت ۹/ ۱درصدی و شاخص گروه زغالسنگ نیز با افت ۵/ ۱درصدی در صدر گروههایی قرار داشتند که با بیشتریندرصد افت شاخص خود روبه رو شدند.

خروج مستمر حقیقیها

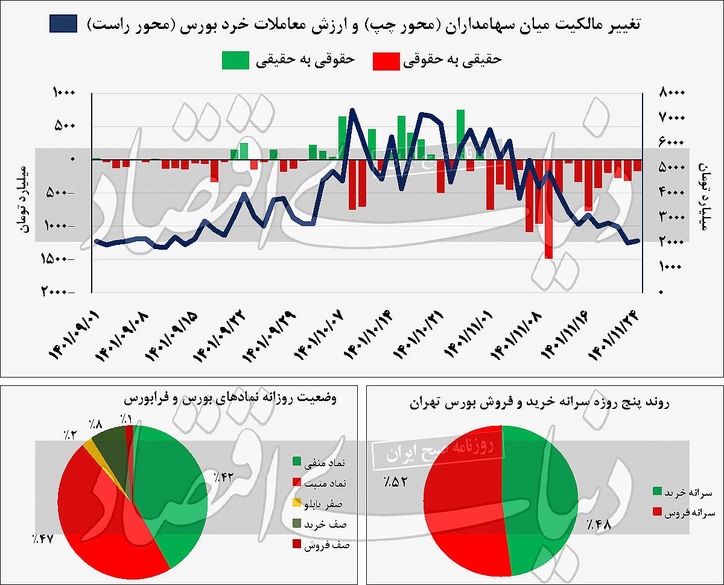

جریان خروج پول حقیقی از بازار سهام همچنان ادامه دارد و برای شانزدهمین روز متوالی یا بهعبارت دیگر از ابتدای معاملات بهمن ماه، سهامداران خرد راه خروج از بازار را درپیش گرفته اند. میزان خروج پول در چهار روز معاملاتی اخیر نسبت به دو هفته ابتدایی بهمن ماه اندکی ملایمتر شده، اما همچنان خالص تغییر مالکیت حقیقی به حقوقی منفی است. در روزی که گذشت ۱۶۲میلیاردتومان دیگر از سوی سهامداران حقیقی از بازار سهام خارج شد تا در هیچیک از روزهای معاملاتی بهمن ماه شاهد ورود پول از سوی حقیقیها به بازار نباشیم. در بین صنایع بورس تهران نیز سه صنعت سرمایهگذاری ها، قند و شکر و خودرو و ساخت قطعات سه گروهی بودند که بیشترین ورود پول حقیقی را داشتند و گروههای فلزات اساسی، فرآوردههای نفتی و استخراج کانههای فلزی نیز در صدر صنایعی قرار داشتند که با بیشترین خروج پول حقیقی مواجه شدند. در بین نمادها نیز سه نماد ذوب، وساپا و شپدیس با بیشترین ورود پول حقیقی مواجه شدند و سه نماد کگل، فملی و شبندر نیز بیشترین خروج پول حقیقی را داشتند. بهنظر میرسد با توجه به ابهامات مختلفی که پیرامون آینده بازارسهام وجود دارد، همچنان سرمایه گذاران حقیقی تصمیم به نقدکردن سهام خود و خروج از بازار دارند تا در ماههای آتی با توجه به اخبار منتشره و تصمیمات مختلفی که پیرامون بازار سهام گرفته میشود، در زمان مناسب تصمیمات مقتضی را اتخاذ کنند.

رکود در ارزش معاملات خرد

ارزش معاملات خرد بازار (سهام و حقتقدم) نیز که بهعنوان یکی از معیارهای سنجش وضعیت رونق یا رکود در بازار استفاده میشود، این روزها شرایط مناسبی را گزارش نمیکند. در معاملات دوشنبه این متغیر موفق بهثبت رقم ۲هزار و ۸۱میلیاردتومان شد تا برای پنجمین روز متوالی شاهد حضور این متغیر در کانال ۲هزارمیلیاردتومان باشیم. همچنین برای دومین روز متوالی است که این پارامتر در مرز ۲هزارمیلیارد تومان قرار میگیرد و افت ارزش معاملات خرد بازار تا این محدوده گویای شرایط رکودی در بازار است. چنین ارقامی در ارزش معاملات خرد، آخرینبار در اوایل آذر ماه تجربه شده بود. بهعلاوه در کنار متغیر یادشده، حجم معاملات سهام نیز نسبت به دی ماه افت محسوسی داشته است. همچنین ارزش خرید حقیقیها اگرچه نسبت به معاملات دیروز افزایشی بود، اما همچنان ارزش فروش حقیقیها بسیار بیشتر از ارزش خرید حقیقیها است.

رکود در بازار از دریچه شاخصها

نگاهی بهعملکرد شاخصکل بورس تهران در چهار ماه اخیر نشان میدهد که این شاخص پس از سه ماه متوالی مثبت، تا به اینجا در معاملات بهمن ماه بازدهی منفی را بهثبت رسانده است. در آبان ماه شاخصکل توانست رشد ۸درصدی داشته باشد. در آذر ماه نیز این شاخص صعود ۶درصدی داشت و نهایتا در دی ماه این شاخص با رشد ۱۳درصدی مواجه شد.

دی ماه بهترین ماه برای نماگر اصلی بازار سهام در سال۱۴۰۱ به لحاظ ثبت بازدهی بود. شاخص هم وزن نیز که نشانی از اثرگذاری یکسان نمادهاست و نماینده سهام کوچکتر بازار است، به مانند شاخصکل شاهد ۳ ماه متوالی مثبت بود. بازدهی این شاخص در معاملات آبان ماه ۷درصد، در آذر ماه ۱۰درصد و در دی ماه ۱۸درصد بود. همچون شاخصکل دی ماه برای نماگر هم وزن نیز بهترین ماه در سال۱۴۰۱ بود، اما به یکباره در بهمن ماه جریان معاملات بورس تهران تغییرجهت داد. سایه سنگین ریسکهای داخلی و در راس آن مساله عرضه خودرو در بورسکالا و ساز مخالفی که از سوی شورایرقابت نواخته شد بر سر بازار سنگینی کرد و این جریان مخالف با صعود سهام سبب شد بازار نسبت به متغیرهای مثبتی نیز که پیرامون آن وجود داشت بی تفاوت باشد. علاوهبر مساله عرضه خودرو در بورسکالا، بازار سهام همچنان از ناحیه ابهاماتی که در بندهای مربوط به بازار سرمایه در بودجه سال۱۴۰۲ وجود دارد، مساله تثبیت نرخ نیمایی در محدوده ۲۸هزار و ۵۰۰تومان، اختلاف قیمت دلار بازار آزاد با دلار نیمایی، نطقهای برخی از مسوولان اقتصادی در رابطه با به رسمیت نشناختن دلار بازار آزاد و ترس از تصمیمات خلق الساعه که منجر به کاهش سودآوری شرکتها میشود تحتفشار است. مجموعه این عوامل منفی سبب شد تا هردو شاخص فوق الذکر در معاملات بهمن ماه تا به اینجا شاهد ثبت بازدهی منفی ۸درصدی باشند. در سالجاری دو نماگر یادشده در ۵ ماه بازدهی مثبت و در ۶ ماه بازدهی منفی بهثبت رسانده اند.

ضعف سیاستگذاری اقتصادی

نرخ دلار بهعنوان یکی از عوامل تاثیرگذار در معاملات بورس تهران شناخته میشود و همواره با افزایش قیمت اسکناس آمریکایی در معاملات بازار ارز شاهد واکنش مثبت بازار سهام و روند قیمتها و شاخصهای تالار شیشهای به این موضوع بودهایم.

هرچند برخی مواقع واکنش بازار سهام با یک تاخیر زمانی همراه بودهاست، اما در نهایت بازار سهام نسبت به تغییرات دلار بی تفاوت نبودهاست.

در ماههای اخیر با توجه به اخبار منفی که پیرامون مذاکرات مخابره شد و چشم انداز دوردستی که نسبت به توافق سریع نمایان شد، قطعی گاز در برخی صنایع و بهخصوص صنعت پتروشیمی که همواره برای کشور ارزآوری داشته است و رشد نماگرهای پولی و افزایش نقدینگی، قیمت اسکناس آمریکایی با افزایش مواجه شد که حتی منجر به تغییر رئیس بانکمرکزی بهعنوان سکاندار پولی کشور شد. بازار سهام نیز از اوایل آبان ماه به رسم پیروی از سنت دیرینه خود در مسیر افزایش قیمتها گام برداشت و همان طور که در بخش قبل گفته شد شاهد ثبت بازدهی مثبت در سه ماه متوالی (آبان، آذر، دی ۱۴۰۱) در دو نماگر اصلی خود بود. حتی برخی کارشناسان و فعالان بازار در ادامه خوشبینیها به وضعیت امیدوارکننده بازار سهام، دستیابی مجدد به ابرکانال ۲میلیونواحدی که در مرداد سال۹۹ فتح شده بود را محتمل میدانستند، اما سیاستگذار اقتصادی در ثبات بخشیدن به روند مثبتی که در بازار سرمایه شکلگرفته بود ناکام ماند و نتوانست روند ورود پولهای خرد به بورس که مجددا پس از بی اعتمادیهای ایجادشده در سال۹۹ دوباره در بازار سهام شکلگرفته بود را تثبیت کند و بازار با توجه به ریسکهایی که از ناحیه قانونگذاری و سیاستگذاری در اوایل بهمن ماه ایجاد شد، مجددا وارد فاز نزولی شد و امیدهای شکلگرفته، مجددا در صحنه معاملات بورس تهران رنگ باخت.

مسیر معکوس سهام

بازارهای داخلی کشور (بازار سهام، سکه و طلا، خودرو و مسکن) در بازه زمانی بلندمدت همواره با توجه به وضعیت تورم عمومی کشور و قیمت دلار، خود را با تغییرات این متغیرها همراه کرده اند. همسو با افزایش قیمت دلار و ثبت تورمهای بالا در اقتصاد کشور، بازارها نیز شاهد تاخت وتاز قیمتی و رشدهای افسارگسیخته بوده اند. حتی گاهی برخی از بازارها موفق به سبقتگرفتن از تورم و دلار میشوند که این موضوع علاوهبر حفظ قدرت خرید سرمایه گذاران آن بازارها، بازدهی مثبت حقیقی را برای فعالان آنها به ارمغان میآورد. حال در این اثنا، گاهی بنا به دلایل مختلفی مانند تصمیمات تاثیرگذار سیاستگذار، محدودیتهای ایجادشده از سوی نهاد قانونگذار و چشم انداز منفی که نسبت به آینده بازار موردنظر وجود دارد شاهد جاماندگی قیمتی در بازارها بوده ایم، اما نکته حائزاهمیت این است که اگرچه در کوتاه مدت، بازارها در اثر عوامل منفی مختلف تاثیرگذار قادر به حرکت موازی و همسان با سایر بازارها و تورم نیستند، اما در بلندمدت بازارها خود را از قید و بند این جاماندگی و عقب نشینی قیمتی رها میکنند و نماگرها و قیمتهای بازارها خود را با تغییرات تورم و دلار همگام میکنند. براساس آمار موجود بازار سهام، همچنان نسبت رشد قیمت اسکناس آمریکایی و تب بالای تورم در اقتصاد ایران بی توجه است، این در حالی است که از ابتدای معاملات امسال قیمت اسکناس آمریکایی موفق بهثبت بازدهی ۷۴درصدی تا به اینجا بودهاست. سکه امامی نیز با ۱۰۵درصد رشد خود را در کانال تاریخی ۲۵میلیونتومان میبیند و ربع سکه نیز بهعنوان پرچمدار اصلی بازدهی مثبت در بازارهای داخلی کشور، شاهد ثبت بازدهی ۱۲۶درصدی در سالجاری بودهاست.

همچنین قیمت اکثر خودروهای داخلی و خارجی نیز در مقایسه با پایان اسفند ۱۴۰۰، شاهد رشدهای افسارگسیخته بودهاست. علاوهبر موارد فوق، بر اساس آمارهای منتشره در سایت بانکمرکزی، متوسط قیمت یک مترمربع زیربنای واحد مسکونی تا پایان آذر ماه رشد ۸/ ۳۶درصدی نسبت به پایان اسفند ۱۴۰۰ داشته است. شاخصکل بورس نیز که بهعنوان نماینده بازار سهام شناخته میشود، شاهد رشد ۲/ ۱۳درصدی تا پایان معاملات دیروز بوده که مقایسه اقلام یادشده، تاییدکننده این مدعاست که بازار سهام در مقایسه با سایر بازارهای موازی تدافعیتر عمل کرده و بهنوعی در این بازار با توجه به ابهامات و محدودیتهای موجود، شاهد عقب ماندگی قیمتی نسبت به وضعیت تورم و قیمت دلار و سایر بازارهای موازی هستیم.

منبع: دنیای اقتصاد

برنامهریزی برای تولید حداکثری گاز در زمستان

در مسیر افزایش تولید و توسعه زیرساخت معادن، استوار هستیم

توسعه صنعت گوهرسنگها راهبردی برای اشتغالزایی، صادرات و هویتبخشی به گوهرسنگهای ایرانی

معاون نوآوری BHP آینده معدنکاری را بازطراحی میکند

اثر تناقضات قانونی بر سودآوری معادن

آینده دنیا، آینده فلزات استراتژیک است/ بانک مرکزی همه کاره شده است/ کشور فاقد استراتژی توسعه صنعتی است

تنشهای اقلیمی، چگونه آینده سرمایهگذاری در خاورمیانه را با مخاطره روبهرو میسازد؟

ارائه برنامه مشوقهای سرمایهگذاری برای فعالسازی معادن کوچکمقیاس

آشفتگی ارزی؛ فشار مضاعف بر تولید و مردم

بانوان کارگری ایمیدرو موفق به کسب مقام سوم مسابقات تنیس روی میز

جدول فروش پنج ماهه ۲۲ فولادساز، ۴ سنگآهنی و ۸ فلزی+ نسبت P/E و P/S

مزایده فروش ضایعات چوب، مقوا، گونی و پلاستیک

صادرات سیمان و کلینکر خاکستری مشروط شد

زغال سنگ در برنامه هفتم توسعه؛ فرصتهای خاکخورده ذخایر ۱۳ میلیارد تنی

چرایی فراگیر شدن فرونشست در دشتهای کشور

راهاندازی موفقیتآمیز دستگاههای دیجیتالی جدید تزریق آرگون در فولاد هرمزگان

خلاصه تصویری اخبار «ومعادن» در هفتهای که گذشت

ارزش معاملات در اوج ۵۰ روزه؛ سیگنال امید یا صرفاً نوسان؟

عرضه بورسی دومین بسته نقره تاصیکو

جهش هزینهها صنعت فولاد را تهدید میکند

۳ محور شکست شکنندگی در فولاد

جزئیات همایش تابآوری در زنجیره آهن و فولاد کشور/ مشروح سخنرانیها

اصفهان قلب تپنده فولاد ایران است/ بحران انرژی و کاهش بهرهوری صنعت به مرز هشدار رسیده است

کارنامه درخشان جهان فولاد سیرجان در پنجماهه نخست سال ۱۴۰۴

آغاز بارگیری بیش از ۸۳ هزار تن گندله آهن در بندر شهید رجایی

بازگشت شاخص کل به کانال ۲.۵ میلیون/ وضعیت بازار ارز و طلا و ارتباط آن با بورس

نقدینگی جامعه از مسیر گواهی سپرده کالایی راهی تولید میشود/ بورس کالا میتواند به هاب بزرگ منطقه تبدیل شود

تولید در فولاد سنگان از مرز ۲ میلیون تن گذشت