نخستین اوراق قرضالحسنه بازار سرمایه، آماده پذیرهنویسی در فرابورس

به گزارش میمتالز، قرضالحسنه، به عنوان یک رفتار اقتصادی، برگرفته از حاکمیت ارزشهای اسلامی، از روشهای تامین مالی مورد تاکید اسلام است. این سنت پسندیده سالیانی به صورت خودجوش و مردمی میان مردم کشورمان رایج بوده است. آنچنان که تاریخ نشان میدهد برای نخستین بار به صورت رسمی در سال ۱۳۱۷ «صندوق سرمایهگذاری اثنیعشر» بخشی از سپردههای خود را به صورت قرضالحسنه در اختیار نیازمندان قرار داد و نخستین صـندوق قـرضالحسنه در سال ۱۳۴۸ در مسجد لرزاده تهران با سرمایه اولیه چهاردههزار تومان به صورت رسمی تاسیس شد و با توجه به اهداف اسلامی و معنوی آن «صندوق ذخیره جاوید» نامیده شد.

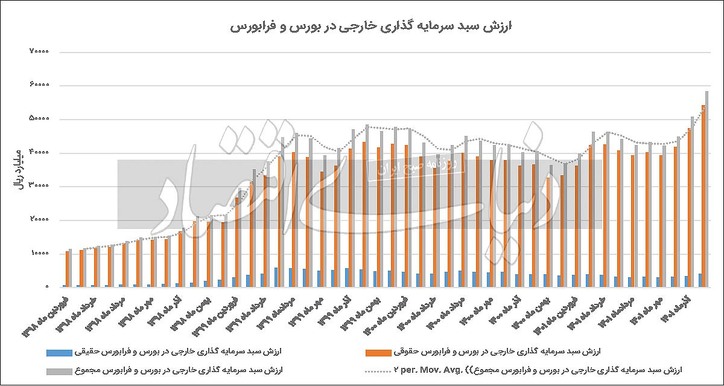

از آن تاریخ به بعد صندوقهای قرضالحسنه بهسرعت شروع بـه گسـترش جغرافیـایی و افـزایش حجـم فعالیـت کردند، بهطوریکه در حال حاضر طبق آمار بانک مرکزی تعداد صندوقهای قرضالحسنه در کشور به بیش از ۳ هزار عدد افزایش یافته است. در دنیای امروز بنابر دلایل متعدد اقتصادی (مانند نرخ تورم بالا و وجود انتظارات تورمی که مردم با آن دستوپنجه نرم میکنند) و شاید موضوعات اجتماعی، موجب کمرنگ شدن فرهنگ اعطای قرضالحسنه شده است و شاهد این مدعی آمار بانک مرکزی است که طبق تصویر ۱، سهم سپردههای قرضالحسنه پسانداز از کل سپردههای سرمایهگذاری مدتدار در دهه اخیر به تدریج کاهش یافته است، لذا وجوه قرضالحسنه سپردهگذاریشده توسط مردم در بانکها پاسخگوی متقاضیان بسیار زیاد تسهیلات را نمیدهد و و بانکها از این منظر با کمبود منابع روبهرو هستند.

طبق آمار بانک مرکزی، در دهه اخیر مانده سپردههای قرضالحسنه پسانداز از حدود ۴ هزار میلیارد تومان در سال ۱۳۸۱ به حدود ۴۰۱ هزار میلیارد تومان در آبانماه سال جاری رسیده است؛ این در حالی است که سهم مانده سپرده قرضالحسنه نسبت به مانده سپردههای سرمایهگذاری مدتدار، از سال ۱۳۸۱ تا سال ۱۳۹۴ روندی نزولی داشته، بهطوریکه سهم ۱۷ درصدی سپرده قرضالحسنه پسانداز از مجموع سپردهها (سپردههای سرمایهگذاری مدتدار و قرضالحسنه پسانداز) در سال ۱۳۸۱ به حدود ۵ درصد در سال ۱۳۹۴ کاهش یافته است. البته از سال ۱۳۹۴ این نسبت روندی افزایشی به خود گرفته، بهطوریکه طبق گزارش بانک مرکزی مانده سپردههای قرضالحسنه پسانداز در آبانماه سال ۱۴۰۱ به بیش از ۴۰۱ هزار میلیارد تومان رسیده که سهم آن از مجموع سپردهها (سپردههای سرمایهگذاری مدتدار و قرضالحسنه پسانداز) به بیش از ۹ درصد رسیده است.

عدم موفقیت نظام بانکی در تجهیز سپردههای قرضالحسنه، کاهش مستمر ارزش سپردههای بانکی ناشی از تورم و انتظارات تورمی و افزایش کلاس داراییهای سرمایهگذاری جذاب و متناسب با ویژگیهای رفتاری سرمایهگذاران و ... را میتوان از علل کاهش سهم سپردههای قرضالحسنه برشمرد. از طرفی دیگر مشکلات موجود در مسیر ارائه تسهیلات قرضالحسنه به مردم نیز در این موضوع تاثیرگذار است؛ چراکه برای پرداخت کمترین تسهیلات قرضالحسنه، بالاترین میزان وثیقه و ضمانت توسط بانک درخواست میشود و بعضا متقاضیان که جهت تامین نیازهای ضروری خود به تسهیلات قرضالحسنه احتیاج دارند با جواب منفی بانکها مواجه میشوند. در قرضالحسنه نوعی انتقال واقعی قدرت خرید به دهکهای پایین و گروههای کمدرآمد وجود دارد.

طبق قانون نزولی بودن مطلوبیت نهایی ثروت، هر مبلغ اضافی همیشه مطلوبیت اضافی مثبتی را فراهم میآورد، ولی مطلوبیت افزودهشده توسط هر مبلغ اضافی، پیدرپی کمتر میشود؛ لذا آخرین واحدهای درآمدی برای افراد ثروتمند از مطلوبیت کمتری برخوردار است، در مقابل آخرین واحدهای درآمدی برای افراد کمدرآمد از مطلوبیت بیشتری برخوردار است؛ بنابراین صاحبان درآمدهای بالا در جداشدن بخش مزبور از درآمدهایشان و انتقال آن بـه گروههای درآمدی پایینتر، حساسیت چندانی نشان نمیدهند. حال با توجه به پاداش معنویای که برای قرضالحسنه در نظر گرفته شده است ثروتمندان انگیزه بیشتری در پرداخت قرضالحسنه از خود نشان میدهند. آیات و روایات متعددی در مورد قرضالحسنه وجود دارد که به این پاداش معنوی اشاره دارد:

در آیه ۲۴۵ سوره بقره آمده است: کیست که برای جلب خوشنودی خدا (به نیازمندان) قرضالحسنهای بپردازد تا آن را برای او چندین برابر بیفزاید؟ و خداست که روزی را تنگ میگیرد و وسعت میدهد.

امام علی (ع) در وصیت به فرزندشان امام حسن (ع) فرمود: اگر کسی در حال بینیازیات از تو قرض خواست، آن را غنیمت بشمار تا اینکه در روز تنگدستی و احتیاج، او نیز قرض تو را جبران نماید.

(نامه ۳۱ نهجالبلاغه)

رسول خدا (ص) میفرمایند: وارد بهشت شدم، دیدم بر در آن نوشته است (ثواب) صدقه ده برابر است و قرض هجده برابر. گفتم: اى جبرئیل چرا صدقه ده برابر و قرض هجده برابر است؟ گفت:، زیرا صدقه به دست نیازمند و بىنیاز مىرسد؛ اما قرض جز به دست کسى که به آن نیاز دارد، نمىرسد. (کنزالعمال، ج ۶، ص ۲۱۰)

جالب است که این ترغیب یکطرفه نیست، شارع مقدس همانطور که جامعه را به قرض دادن تشویق کرده قرضگیرنده را نیز تشویق میکند که بهموقع آن را برگرداند: «همه گناهـان شهید مورد بخشایش قرار میگیرد، غیر از دین او که تا زمان پرداخت همچنان مانع از داخل شدن او به بهشت میگردد».

در نتیجه پرداخت قرضالحسنه در این شرایط ضمن اینکه مطلوبیت کل جامعه را افزایش میدهد، کاهش فقر و بهبود وضعیت توزیع درآمد را نیز به دنبال خواهد داشت. با بهکارگیری نظام مالی بهینه برای به جریان درآوردن سرمایههای راکد در جامعه میتوان پساندازهای خرد و کلان افراد با سلایق مختلف را جمعآوری کرد و آنها را به فرصتهای سرمایهگذاری (تولیدی و مولد و نه صرفا درآمدزا) که حداکثرسازی منافع اجتماعی در مقابل حداکثرسازی سود هدف نهایی است، هدایت کرد. توسعه ابزارهای مالی اسلامی متناسب با نیاز بنگاهها و سلایق افراد با ویژگیهای رفتاری مختلف، یکی از پیششرطهای حرکت به سمت نظام مالی کارآست.

از بهترین سازوکارهای موجود در بازار سرمایه که میتوان با بهرهگیری از ظرفیت آنها، پروژههای عامالمنفعه و خیرخواهانه را با وجوه خرد و اندک مردم تامین مالی کرد و سنت نیکوی وقف و قرضالحسنه را ترویج نمود، استفاده از ابزارهای مالی غیرانتفاعی همچون اوراق قرضالحسنه، اوراق وقف و صندوقهای وقفی و نیکوکاری و تامین مالی جمعی (روش اهدا) است که با توجه به گزارشگری شفاف عملکرد مالی - اجرایی به فرهنگسازی و اعتمادبخشی هر چه بیشتر مردم کشورمان که دغدغه پیگیری نتایج حاصل از وجوه اعطاشده خود را دارند، مساعدت خواهد کرد.

اوراق قرضالحسنه یکی از انواع اوراق بهادار غیرانتفاعی است که براساس قرارداد قرضالحسنه (قرض بدون بهره) منتشر میشود و به موجب آن قرارداد، ناشر به میزان ارزش اسمی اوراق منتشرشده به دارندگان اوراق بدهکار است و صرفا باید به اندازه ارزش اسمی هر ورقه در سرسید با آخرین دارندگان تسویه نماید. با بهرهگیری از ظرفیت این اوراق میتوان در راستای ترویج سنت قرضالحسنه، طرحهای عامالمنفعه و خیرخواهانه را از طریق جذب سرمایههای خُرد خیرین، تامین مالی کرد.

اوراق قرضالحسنه را میتوان به عنوان یکی از ابزارهای مالی اسلامی که در تامین مالی خرد نقشی بهینه ایفا میکند، در نظر گرفت؛ چراکه با توجه به شفافیت، غیرربوی بودن و امکان مشارکت عموم افراد جامه با سرمایههای خرد و کلان در تامین مالی، میتواند به عنوان ابزاری در نظر گرفته شود که مردم را با اهداف خیرخواهانه و نوعدوستانه به سمت خود جلب کرده، وجوه خرد و کلان مردم را تجمیع کرده و زمینه افزایش سرمایهگذاری مردم را فراهم میآورد و ضمن ترویج فرهنگ نیکوی قرضالحسنه، موجب تعمیق بازار مالی و هدایت سرمایههای خیرین در سرمایهگذاری این اوراق شود. کمک به ترویج فرهنگ قرضالحسنه، امکان نقدشوندگی و استفاده از این اوراق به عنوان وثیقه در ترغیب افراد به استفاده از این ابزار مالی نقش قابلتوجهی خواهد داشت و حجم بیشتری از وجوه خرد را به سمت خود جذب میکند.

بانک قرض الحسنه مهر ایران به جهت رفع نیازهای ضروری آحاد جامعه در نظر دارد با انتشار اوراق قرضالحسنه، نقدینگی لازم جهت اعطای تسهیلات قرضالحسنه به آحاد جامعه را بدون نیاز به سپردهگذاری و بدون قرار گرفتن در نوبت دریافت وام را تامین نماید. لازم به ذکر است بانک قرضالحسنه مهر ایران با منابع مالی جمعآوریشده حاصل از انتشار این اوراق، وام با نرخ کارمزد ۴ درصد با بازپرداخت حداقل میانگین ۲ ساله بدون نیاز به سپردهگذاری و بدون قرار گرفتن در نوبت دریافت وام، به آحاد جامعه پرداخت خواهد کرد و از طرفی دیگر به منظور ترویج سنت نیکوی قرضالحسنه، از منابع داخلی بانک، وام قرضالحسنهای با نرخ کارمزد ۲ درصد براساس تعداد روزهای نگهدای اوراق (به نسبت ماه)، به دارندگان اوراق اعطا خواهد کرد.

نماد اوراق مذکور که از روز یکشنبه ۱۴ اسفندماه سال جاری به مدت ۵ روز کاری از طریق بازار ابزارهای نوین مالی فرابورس ایران به عموم مردم پذیرهنویسی میشود، «مهریران» و سررسید آن دوساله است و ارزش اوراق پذیرهنویسی هزار میلیارد ریال است که پذیرهنویسی اوراق مذکور به قیمت ثابت (معادل ارزش اسمی، یکمیلیون ریال به ازای هر ورقه) انجام خواهد شد. حداقل تعداد ورقهای که متقاضیان میتوانند خریداری کنند، یک ورقه است و محدودیتی نسبت به حداکثر خرید برای آنها در نظر گرفته نشده است.

این اوراق به استناد تبصره (۳) ماده (۴) دستورالعمل انتشار اوراق قرضالحسنه، فاقد ضامن است و سازمان حسابرسی به عنوان حسابرس مستقل طرح انتشار اوراق قرضالحسنه بانک قرضالحسنه مهر ایران قبولی سمت کرده است تا هر شش ماه یکبار نسبت به صحت مصرف وجوه ناشی از انتشار اوراق مطابق طرح موضوع تامین مالی و تاثیر رویدادهای بااهمیت بر توانایی ناشر در بازپرداخت مبلغ اوراق در سررسید اظهارنظر کنند.

میثم زارعزاده - مدیر ابزارها و نهادهای مالی فرابورس ایران

منبع: دنیای اقتصاد

CBAM فاتح پنجره صادرات فولاد سبز هند به اروپا

با مشارکت بخش خصوصی، انقلابی در حوزه اکتشاف رقم خواهیم زد

مصرف فولاد به تفکیک صنایع

حضور فعال شرکت ملی مس در سومین رویداد جامع معدن و صنایع معدنی ۱۴۰۴

پانزدهمین رویداد معدن و صنایع معدنی به کار خود پایان داد/ حضور شرکت آلومینای ایران در جمع فعالان این حوزه

محقق شدن اهداف برنامهریزیشده سال جاری در گروه توکا فولاد/ تأسیس «صندوق نیکوکاری نهال آتیه» در مجموعه توکا فولاد

گزارش تصویری حضور شرکت آهن و فولاد ارفع در سومین رویداد جامع معدن و صنایع معدنی

برنامه ایمپاسکو برای ارتقای فرهنگ ایمنی و آمادگی کارکنان واحدهای معدنی

درسهای سفیددشت برای فولاد ایران

مسیر تازه توسعه کشور با شعار «صنعت پیشران، معدن ارزشآفرین و تجارت هوشمند»

وزیر علوم، تحقیقات و فناوری وارد فولاد مبارکه شد

دومین محموله بینالمللی تجهیزات معدنی به پروده ۴ طبس رسید/ فاز دیگری از توسعه معدنی طبس محقق شد

بازدید وزیر علوم از آزمایشگاه صنعت ۴.۰ گروه فولاد مبارکه

بازدید میدانی مدیرعامل فولاد مبارکه از روند پیشرفت پروژههای توسعه آهنسازی این شرکت

حضور مجتمع مس شهربابک در دومین نمایشگاه بینالمللی گوهرسنگها

گامهای استوار در مسیر آموزش، توسعه اکتشاف و همافزایی سازمانی

بهبود مستمر ارزش های سازمانی نتیجه ارزیابی بهرهوری در منطقه ویژه لامرد

گزارش تصویری از بازدید وزیر علوم از مرکز نوآوری فولاد مبارکه در دانشگاه صنعتی اصفهان

بازدید وزیر علوم از مرکز نوآوری فولاد مبارکه در دانشگاه صنعتی اصفهان

رکوردشکنی صبانور در تولید و فروش

CBAM فاتح پنجره صادرات فولاد سبز هند به اروپا

«علی امرایی» مدیرعامل گهرزمین شد

شکستهشدن پیدرپی رکوردهای تولید در مجتمع فولادسازی زرند

پشتیبانی دولت از تولید در صنعت/ ابتدا در تولید انرژی سرمایهگذاری کنیم سپس به دنبال سرمایهگذاریهای جدید باشیم

عبور پیشرفت احداث کارخانه احیای مستقیم بیجار از ۵۵.۲ درصد تا پایان مرداد

طرح توسعه فولادسازی فولاد سفیددشت چهارمحال و بختیاری بهرهبرداری شد

تداوم سیر صعودی عملکرد چادرملو در مردادماه

آقاجانلو: آمادگی بخش معدن ایران برای توسعه صادرات و ارایه خدمات فنی به ازبکستان/ توجیمیرزایوا: تمایل اُزبکها برای واردات محصولات فولادی از ایران