الزام مودیان به صدور صورتحساب الکترونیکی

به گزارش میمتالز، قانون پایانههای فروشگاهی و سامانه مودیان در تاریخ ۱۳۹۸/۰۷/۲۱ در مجلس شورای اسلامی به تصویب رسیده و در تاریخ ۱۳۹۸/۰۸/۱۶ در روزنامه رسمی کشور منتشر شد؛ لذا با عنایت به عدم آمادگی در خصوص اجرای این قانون، عملا اجرای آن از تاریخ ۱۴۰۱/۰۸/۰۱ شروع شد.

به استناد بند ج از ماده یک قانون پایانههای فروشگاهی و سامانه مودیان، کلیه صاحبان مشاغل (صنفی و غیرصنفی) و اشخاص حقوقی موضوع فصلهای چهارم و پنجم باب سوم قانون مالیاتهای مستقیم مصوب ۰۳/۱۲/۱۳۶۶ با اصلاحات و الحاقات بعدی آن، مشمول این قانون هستند. در این قانون هرگاه از واژه مودی استفاده میشود، مراد، اشخاص مشمول است؛ مگر خلاف آن تصریح شده باشد؛ لذا برابر فراخوانهای انجام شده، صدور صورتحساب الکترونیکی طبق استانداردهای اعلامی سازمان امور مالیاتی کشور با درج شناسه کالا/خدمات در صورت حسابهای صادره به ترتیب زیر برای مودیان مشمول الزامی میباشد.

۱- زمانبندی الزام مودیان به صدور صورتحساب الکترونیکی توسط مودیان مالیاتی:

الف) شرکتهای پذیرفته شده در بورس و فرابورس از تاریخ ۱۴۰۱/۰۸/۰۱

ب) شرکتهای دولتی و سایر دستگاههای اجرایی مشمول ماده ۵ قانون خدمات مدیریت کشوری از ۱۴۰۱/۱۰/۰۱

ج) اشخاص حقوقی به جز اشخاص حقوقی موضوع ماده ۱۶ قانون دایم ارزش افزوده از تاریخ ۱۴۰۲/۰۱/۰۱

د) صاحبان مشاغل موضوع فراخوانهای هشت گانه قانون مالیات بر ارزش افزوده قبلی از تاریخ ۱۴۰۲/۰۴/۰۱

ه) صاحبان مشاغل گروههای اول و دوم موضوع آیین نامه اجرایی ماده ۹۵ ق. م. م از تاریخ ۱۴۰۲/۰۷/۰۱

و) کلیه مشاغل باقی مانده از تاریخ ۱۴۰۲/۰۱/۰۱،

۲- روشهای ارسال صورتحساب الکترونیکی به ترتیب زیر میباشد:

الف) ارسال صورتحساب الکترونیکی بصورت مستقیم توسط خود شرکت

در این روش مسوولیت ارسال عهده خود مودی میباشد.

ب) ارسال اطلاعات صورتحساب الکترونیکی توسط شرکت معتمد با کلید خود شرکت

در این روش شرکت نسبت به امضای صورتحساب الکترونیکی با استفاده از کلید خصوصی خود و صدور صورتحساب الکترونیکی اقدام مینماید. در این روش مسولیت صدور صورتحساب الکترونیکی با مودی، و مسولیت ارسال اطلاعات صورتحساب الکترونیکی با شرکت معتمد میباشد.

ج) ارسال اطلاعات صورتحساب الکترونیکی توسط شرکت معتمد با کلید شرکت معتمد

در این روش شرکت معتمد اطلاعات صورتحساب الکترونیکی را از شرکت دریافت نموده و با استفاده از کلید خصوصی و زیر ساختهای خود، اقدام به صدور و ارسال صورتحساب الکترونیکی مینماید. در این روش مسولیت صدور و ارسال صورتحساب الکترونیکی با شرکت معتمد میباشد.

د) ارسال اطلاعات صورتحساب الکترونیکی توسط سامانههای دولتی

در این روش، میبایست مودی در کارپوشه خود ارسال اطلاعات به سامانه مودیان توسط سامانههای دولتی را انتخاب نماید. در این صورت امکان ارسال اطلاعات از سامانههای دولتی امکان پذیر خواهد شد. در این روش مسولیت صدور و ارسال صورتحساب الکترونیکی با خود مودی میباشد.

۳- ترتیبات قانونی در خصوص عضویت/ عدم عضویت خریدار و فروشنده در سامانه مودیان به ترتیب زیر میباشد:

تخلفات و حسب مورد، جریمههای متعلقه در خصوص عدم انجام وظایف برای اشخاص مشمول برابر ماده ۲۲ قانون پایانههای فروشگاهی و سامانه مودیان به استناد ماده ۲۲ قانون مزبور به ترتیب زیر خواهد بود:

الف ـ عدم صدور صورتحساب الکترونیکی، معادل ده درصد (۱۰%) مجموع مبلغ فروش انجام شده بدون صدور صورتحساب الکترونیکی یا بیست میلیون (۰۰۰.۰۰۰.۲۰) ریال، هر یک که بیشتر باشد.

ب ـ عدم عضویت در سامانه مودیان، عدم استفاده از پایانه فروشگاهی، عدم استفاده از حافظه مالیاتی، استفاده از حافظه مالیاتی متعلق به سایر مودیان، یا واگذاری حافظه مالیاتی خود به دیگران، معادل ده درصد (۱۰%) مجموع مبلغ فروش انجام شده از آن طرق، یا بیست میلیون (۰۰۰.۰۰۰.۲۰) ریال، هر یک که بیشتر باشد و محرومیت از اعمال معافیتهای مالیاتی، نرخ صفر و مشوقهای موضوع قانون مالیاتهای مستقیم در همان سال مالی.

پ ـ عدم اعلام شماره حساب یا حسابهای بانکی واحد اقتصادی که گردش مالی واحد از طریق آن یا آنها انجام میشود به سازمان، معادل ده درصد (۱۰%) مجموع مبلغ فروش انجام شده از طریق آن حساب یا بیست میلیون (۰۰۰.۰۰۰.۲۰) ریال، هر یک که بیشتر باشد و محرومیت از اعمال معافیتهای مالیاتی، نرخ صفر و مشوقهای موضوع قانون مالیاتهای مستقیم در همان سال مالی.

ت ـ عدم تحویل صورتحساب چاپی به خریدار، حذف یا مخدوش کردن صورتحساب، معادل دو درصد (۲%) مبلغ صورتحسابهای مذکور یا معادل بیست میلیون (۰۰۰.۰۰۰.۲۰) ریال هر یک که بیشتر باشد.

ث ـ عدم رعایت احکام مذکور در مواد (۱۲)، (۱۳) و (۱۴) این قانون، معادل یک درصد (۱%) مبلغ فروش گزارش نشده یا معادل ده میلیون (۰۰۰.۰۰۰.۱۰) ریال، هر یک که بیشتر باشد.

تبصره ۱ ـ مبلغ جریمه ¬های ثابت مندرج در این قانون، متناسب با نرخ تورم سالانه بر اساس آخرین اعلام بانک مرکزی، هر سال توسط سازمان اعلام میشود.

تبصره ۲ ـ سازمان نمیتواند بیشتر از پنجاه درصد (۵۰%) جریمههای موضوع این ماده را مطابق ماده (۱۹۱) قانون مالیاتهای مستقیم مورد بخشودگی قرار دهد.

تبصره ۳ ـ در صورت اعمال جریمه¬های موضوع بندهای «الف» و «ث» این ماده، جریمه موضوع ماده (۱۶۹) قانون مالیاتهای مستقیم اعمال نمیشود. در صورت اعمال جریمههای مذکور در بند «ب»، جریمههای مذکور در بندهای «الف» و «ت» اعمال نمیشود.

در این یادداشت سعی کردیم به نحو خلاصه اطلاعات مفید و کاربردی بصورت کلی در خصوص قانون پایانههای فروشگاهی و سامانه مودیان ارایه شود. در یادداشت بعدی به چالشهای اساسی اجرای این قانون خواهیم پرداخت.

منبع: بورس نیوز

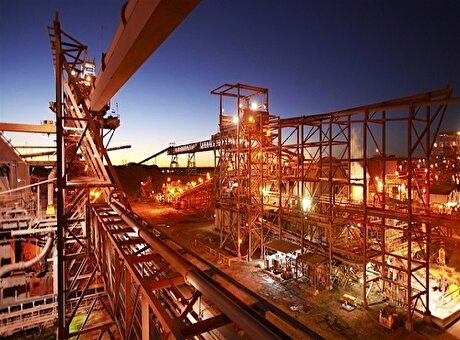

قرارگیری فولاد مبارکه در مسیر اتخاذ استراتژیهای رقابتی مدرن

توقف یک ماهه عرضه گندله در بورس کالا

کاهش ۴ درصدی حجم صادرات آهن و فولاد ایران/ جزئیات تحلیلی صادرات زنجیره فولاد در بهار امسال

دبیر ستاد تسهیل و رفع موانع تولید کشور منصوب شد

آگهی تجدید مناقصه عمومی دو مرحلهای "خرید ۳.۰۰۰ (سه هزار) تن فروسیلیکومنگنز شرکت جهان فولاد سیرجان" - شماره مناقصه: ۵۲-۰۴-ک-م

آگهی مناقصه عمومی دو مرحلهای "خرید ۲۰۰۰ (دو هزار) تن فروسیلیسیوم شرکت جهان فولاد سیرجان" - شماره مناقصه: ۴۷-۰۴-ک-م

معارفه مدیران جدید سازمان زمینشناسی و اکتشافات معدنی کشور

برگزاری جلسه توجیهی مناقصه عمومی پروژه احداث نیروگاه خورشیدی ۴۰ مگاواتی در شرکت آهن و فولاد ارفع

گامی بلند در توسعه انرژیهای پاک/ پیشتاز در اجرای پروژههای کلان ملی

نجات در کانادا، مرگ در بغلان

صعود معدنیها در سراشیبی صنعت

زنگ هشدار دوباره برای فولاد اروپا

جهش بزرگ روی نقشه زمینشناسی

سود فولاد آب رفت؛ زنگ خطر سرمایهگذاری

برنامه عراق برای ساخت کارخانههای سیمان در نینوا

«میدکو» به دنبال طلای پنهان در باطلههای مس

نصب چهار ایستگاه پایش کیفی هوا در چهار شهر استان کرمان توسط شرکت ملی مس

وحشت از احتمال افزایش قیمت لیتیوم کربنات!

خاموشی فولاد در اوج رونق بازار صادراتی

تقریبا تمام واحدهای فولادی تعطیل شدهاند؛ جلوی قطعی برق سبز گرفته شد

ایران در تله کمآبی مدرن؛ از قناتهای باستانی تا بحران منابع آب

چادرملو صدرنشین بازار شمش فولاد کشور شد

صادرات ۵۰۰ هزار تنی فولاد مبارکه تا تیرماه ۱۴۰۴

صعود معدنیها در سراشیبی صنعت

برنامه عراق برای ساخت کارخانههای سیمان در نینوا

نصب چهار ایستگاه پایش کیفی هوا در چهار شهر استان کرمان توسط شرکت ملی مس

بازار سرمایه در چنبره بیاعتمادی و ریسکهای سیاسی/ هفتمین روز پیاپی منفی بورس با خروج گسترده نقدینگی حقیقی

ارز آوری ۸ میلیارد دلاری همزمان با تکمیل زنجیره مس