کاهش تولید به زیان کامودیتیها

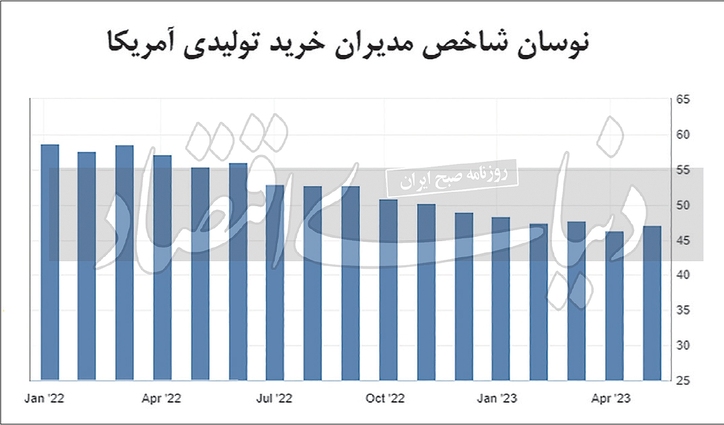

به گزارش میمتالز، شاخص مدیران خرید دولتی چین برای ماه آوریل به کمتر از ۵۰ واحد که مرز سنجش رکود است سقوط کرد و شاخص مدیران خرید تولیدی آمریکا که توسط موسسه کسبوکار ISM سنجیده میشود برای ششمین ماه متوالی در نرخی کمتر از ۵۰ واحد اعلام شد. این دادهها نشان میدهند که بخش تولید در بزرگترین اقتصادهای جهانی تحت فشار کاهش تقاضا قرار دارد که این موضوع باعث افت فعالیت تولیدی در این مناطق میشود. در چنین شرایطی افزایش مستمر نرخ بهره در آمریکا از سوی فدرالرزرو با افزایش هزینه استقراض، از تمایل صنایع برای تولید کاسته و به این ترتیب احتمال بروز رکود را جدیتر کرده است.

رکود به تولیدات چینی بازگشت؟

شاخص رسمی مدیران خرید تولیدی (PMI) چین از ۹/ ۵۱ واحد در ماه مارس به ۲/ ۴۹ واحد در ماه آوریل کاهش یافت؛ این در حالی بود که ظرف سهماه ابتدایی امسال این شاخص در نرخی بالاتر از ۵۰ واحد قرار گرفته بود. به این ترتیب در چهارمین ماه از سالجاری میلادی، برای اولین مرتبه پس از دسامبر ۲۰۲۲، شاخص مدیران خرید بخش تولید در چین به زیر ۵۰ واحد که سطح بروز رکود را نشان میدهد، سقوط کرد. تضعیف بخش صادرات از جمله مولفههای مهمی بود که زمینه عقبگرد شاخص مدیران خرید رسمی چین برای ماه آوریل را فراهم کرد. زیرشاخه بخش صادرات در شاخص مدیران خرید از ۴/ ۵۰ واحد در ماه مارس به ۶/ ۴۷ واحد در ماه آوریل عقب نشینی کرد و این افت قابل ملاحظه تاثیر بسزایی بر عملکرد بخش تولید در چین گذاشت. تولید یکی از ستونهای کلیدی اقتصاد چین است؛ بنابراین افول بخش تولید با تضعیف تقاضا میتواند تاثیر منفی زیادی بر دادههای تولید ناخالص داخلی چین نیز بگذارد.

زیرساخت و ساخت مسکن نیز دو مولفه مهم و کلیدی دیگر اثرگذار بر تولید ناخالص داخلی چین هستند. در حالی که عزم دولت چین برای بازگرداندن اقتصاد به مسیر رشد باعث شده است تا بر میزان فعالیت زیرساختی در بزرگترین اقتصاد کالامحور جهانی افزوده شود، بخش ساخت مسکن در این کشور از این روند جامانده است. دادههای اقتصادی چین نشان میدهد، در حالی که میزان سرمایهگذاری در بخش زیرساخت ظرف سهماه ابتدایی امسال نسبت به دوره مشابه سال قبل رشد ۸/ ۸ درصدی داشت، میزان سرمایهگذاری در بخش املاک این کشور افت ۸/ ۵ درصدی را به ثبت رساند. بخش ساخت مسکن حامی موثری در تقاضا برای محصولات زنجیره آهن و فولاد و سایر فلزات پایه تلقی میشود. افول ساخت مسکن در چین، زمینه عقبگرد محسوس تقاضا و در نتیجه افت بهای محصولات این زنجیره در بازارهای جهانی را فراهم کرده است. در مجموع میزان سرمایهگذاری ثابت در چین طی سهماه ابتدایی سال ۲۰۲۳ نسبت به دوره مشابه سال ۲۰۲۲ رشد ۱/ ۵ درصدی داشت.

بازار مسکن در چین تحت فشار رکود قرار دارد؛ اما دادههای تولید ناخالص داخلی در این کشور ظرف سهماه ابتدایی سالجاری بهتر از انتظار اعلام شد. میزان تولید ناخالص داخلی چین در سهماه ابتدایی سال ۲۰۲۳ رشد ۵/ ۴ درصدی را به ثبت رساند. این در حالی بود که تحلیلگران انتظار رشد حداکثر ۴ درصدی در این نرخ را داشتند. بخش عمدهای از بهبود تولید ناخالص داخلی چین در سهماه ابتدایی سالجاری میلادی از بهبود عملکرد بخش خرده فروشی ناشی شد که این موضوع زمینه بهبود قیمتی در بازار کالاهای پایه از جمله فلزات صنعتی را فراهم نمیکند.

با این حال، افزایش دادههای خرده فروشی به افزایش تقاضا در حوزه محصولات زیرشاخه انرژی میانجامد. افزایش تقاضا در بخش محصولات لوازمخانگی و خدمات از سویی میزان تقاضا برای برق را افزایش میدهد که این موضوع محرک بازار زغال حرارتی در چین است و از سوی دیگر با رشد تقاضا برای حمل ونقل زمینه افزایش بهای سوخت را مهیا میکند. دادههای تجارت چین نشان میدهد که میزان واردات نفت خام این کشور در سهماه ابتدایی امسال نسبت به دوره مشابه سال قبل رشد ۷/ ۶ درصدی داشته است. البته بخشی از نفت واردشده، در پالایشگاههای چین پالایش شده و پس از تبدیل شدن به سوخت صادر شده است.

کالاییها چشم انتظار تصمیمات فدرالرزرو

دادههای اقتصادی بزرگترین اقتصاد جهانی در وضعیت غیرمطلوب و ناامیدکنندهای قرار دارد. این موضوع بر ریسک سرمایهگذاری در بازارهای مالی و کالایی دنیا افزوده و کامودیتیها را تحت فشار کاهش نرخ قرار داده است. عزم فدرالرزرو برای مهار تورم و کاهش آن تا سطح ۲ درصدی از مسیر رشد مستمر نرخ بهره در این کشور ظرف یکسال اخیر توانسته است ترمز رشد تورم در بزرگترین اقتصاد جهانی را بکشد؛ اما این موضوع اقتصاد آمریکا و در ادامه اقتصاد دنیا را در معرض رکود جدی قرار داده است. درواقع سیاستهای انقباضی فدرالرزرو، از سویی تقاضا را برای کامودیتیها تحت فشار کاهشی قرار داده و از سوی دیگر با افزایش هزینه سرمایهگذاری و تولید به افول بخش واقعی تولید در بزرگترین اقتصاد جهانی دامن زده است.

شاخص مدیران خرید تولیدی آمریکا، اعلامشده از سوی موسسه ISM، برابر ۸/ ۴۶ واحد اعلام شد و ششمین ماه متوالی بود که این شاخص در نرخی کمتر از ۵۰ واحد قرار گرفت. البته این شاخص در ماه مارس نرخی برابر ۳/ ۴۶ واحد داشت و به این ترتیب شاخص مدیران خرید تولیدی آمریکا در ماه آوریل نسبت به ماه قبل و همچنین پیشبینی اقتصاددانان رشد داشت. نظرسنجی رویترز نیز پیشبینی میکرد که این شاخص در ماه آوریل به نرخ ۸/ ۴۶ واحد برسد.

دادههای تولیدی آمریکا برای ماه آوریل احتمال بروز رکود در بزرگترین اقتصاد جهانی را تقویت میکند و این موضوع سیگنال کاهنده قوی برای بازارهای کالایی به همراه دارد. با این حال در نشست کمیته آزاد فدرالرزرو برای تعیین مرحله بعدی رشد نرخ بهره در آمریکا تصمیمگیری میکند. در این شرایط بسیاری از فعالان بازار چشم انتظار نتایج این جلسه و تاثیر آن بر بازارها خواهند بود. بسیاری از فعالان بازارهای مالی و کالایی دنیا انتظار دارند که فدرالرزرو این مرتبه نیز نرخ بهره را در این کشور ۲۵ واحد دیگر بالا ببرد؛ سیاستی که بدون شک به زیان بخش تولید و بازارهای کالایی میانجامد. با وجود این، انتشار خبر ورشکستگی دومین بانک آمریکایی در سالجاری میلادی، احتمال عقب نشینی فدرالرزرو از رشد بیشتر نرخ بهره را نیز مطرح کرده است.

افزایش مستمر نرخ بهره از سوی فدرالرزرو ظرف یکسال اخیر باعث کاهش بازگشت سرمایه به بانکها و در نتیجه بروز بحران مالی در بزرگترین اقتصاد جهانی شده است. سیاستگذاران آمریکایی وعده حمایت از سرمایه سرمایهگذاران را میدهند؛ اما بی اعتمادی مردم به نظام بانکی میتواند چالش بزرگ فعلی را به بحرانی جهانی تبدیل کند.

منبع: دنیای اقتصاد

CBAM فاتح پنجره صادرات فولاد سبز هند به اروپا

با مشارکت بخش خصوصی، انقلابی در حوزه اکتشاف رقم خواهیم زد

مصرف فولاد به تفکیک صنایع

حضور فعال شرکت ملی مس در سومین رویداد جامع معدن و صنایع معدنی ۱۴۰۴

پانزدهمین رویداد معدن و صنایع معدنی به کار خود پایان داد/ حضور شرکت آلومینای ایران در جمع فعالان این حوزه

محقق شدن اهداف برنامهریزیشده سال جاری در گروه توکا فولاد/ تأسیس «صندوق نیکوکاری نهال آتیه» در مجموعه توکا فولاد

گزارش تصویری حضور شرکت آهن و فولاد ارفع در سومین رویداد جامع معدن و صنایع معدنی

برنامه ایمپاسکو برای ارتقای فرهنگ ایمنی و آمادگی کارکنان واحدهای معدنی

درسهای سفیددشت برای فولاد ایران

بهبود مستمر ارزش های سازمانی نتیجه ارزیابی بهرهوری در منطقه ویژه لامرد

گزارش تصویری از بازدید وزیر علوم از مرکز نوآوری فولاد مبارکه در دانشگاه صنعتی اصفهان

بازدید وزیر علوم از مرکز نوآوری فولاد مبارکه در دانشگاه صنعتی اصفهان

فولاد مبارکه به موازات وظایف ذاتی خود، به بخش تحقیقاتی و ظرفیتهای دانشگاهی توجه ویژهای دارد

«حسین سیماییصراف» از آزمایشگاه صنعت ۴.۰ گروه فولاد مبارکه بازدید کرد

فولاد مبارکه نقش مهم خود را در زمینه «ارتباط صنعت با دانشگاه» به خوبی ایفا کرده است

۲ مسیر راهبردی برای توسعه صنعت فولاد ایران

همدلی و اعتماد راهی برای توسعه پایدار

پشتیبانی دولت از تولید در صنعت/ ابتدا در تولید انرژی سرمایهگذاری کنیم سپس به دنبال سرمایهگذاریهای جدید باشیم

یازدهمین دوره ارزیابی جایزه بهرهوری معادن و صنایع معدنی در ایمپاسکو انجام شد

رکوردشکنی صبانور در تولید و فروش

CBAM فاتح پنجره صادرات فولاد سبز هند به اروپا

«علی امرایی» مدیرعامل گهرزمین شد

شکستهشدن پیدرپی رکوردهای تولید در مجتمع فولادسازی زرند

پشتیبانی دولت از تولید در صنعت/ ابتدا در تولید انرژی سرمایهگذاری کنیم سپس به دنبال سرمایهگذاریهای جدید باشیم

عبور پیشرفت احداث کارخانه احیای مستقیم بیجار از ۵۵.۲ درصد تا پایان مرداد

طرح توسعه فولادسازی فولاد سفیددشت چهارمحال و بختیاری بهرهبرداری شد

تداوم سیر صعودی عملکرد چادرملو در مردادماه

آقاجانلو: آمادگی بخش معدن ایران برای توسعه صادرات و ارایه خدمات فنی به ازبکستان/ توجیمیرزایوا: تمایل اُزبکها برای واردات محصولات فولادی از ایران