درخواست توقف فروش استقراضی؛ در پی سقوط نمادهای بانکی در آمریکا

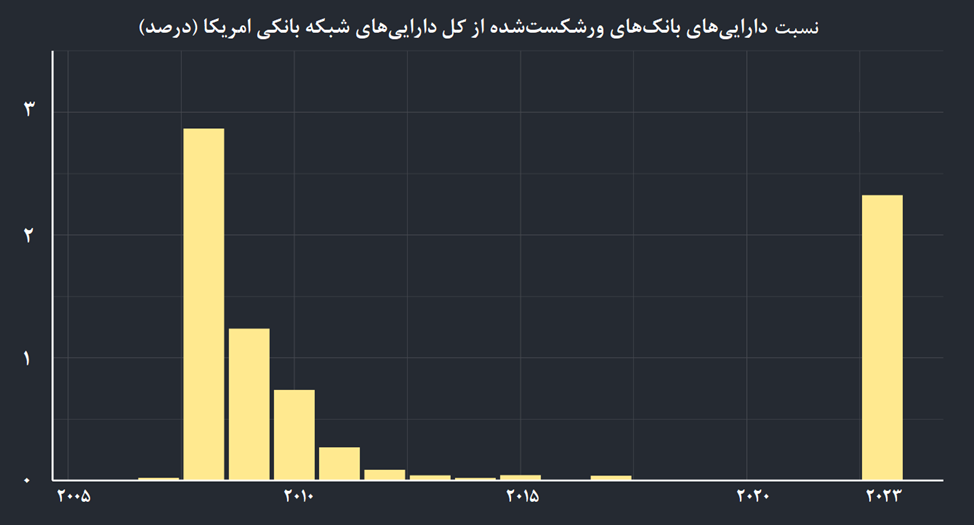

به گزارش میمتالز، فروپاشی سریع بانک سیلیکونولی و بانک سیگنیچر در ماه مارس با واکنش سریع دولت ایالات متحده و حمایت صدها میلیارد دلاری وامهای فدرال رزرو روبرو شد؛ اما هنوز طوفان آرام نشده است. در روزهای گذشته، بانک فرست ریپابلیک به عنوان دومین ورشکستگی بزرگ بانکی در تاریخ ایالات متحده لقب گرفت.

به گفته فایننشیال تایمز، با ادامه بحران بانکی و کاهش قیمت سهام بانکهای منطقهای ایالات متحده، نظارت بیشتر بر فروش استقراضی سهام بانکی مورد درخواست نهادهای مالی قرار گرفته است. بطوریکه مدیر اجرایی بانک جیپیمورگان از قانونگذاران خواسته تا رفتار فروشندگان استقراضی را بررسی کنند. همچنین در هفته گذشته یک شرکت حقوقی بزرگ وال استریت مطرح کرد که کمیسیون بورس و اوراق بهادار امریکا باید یک ممنوعیت ۱۵ روزه معاملاتی برای فروش استقراضی سهام مؤسسات مالی اعمال کند.

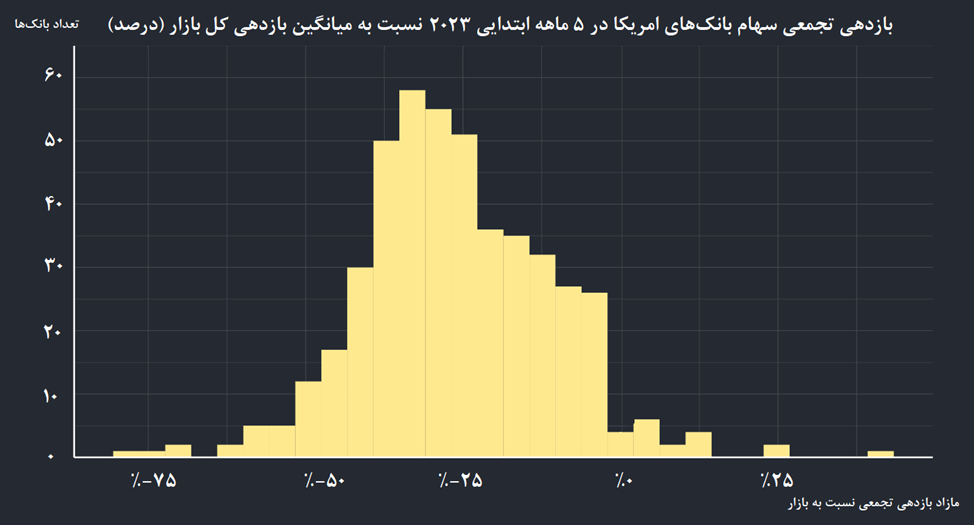

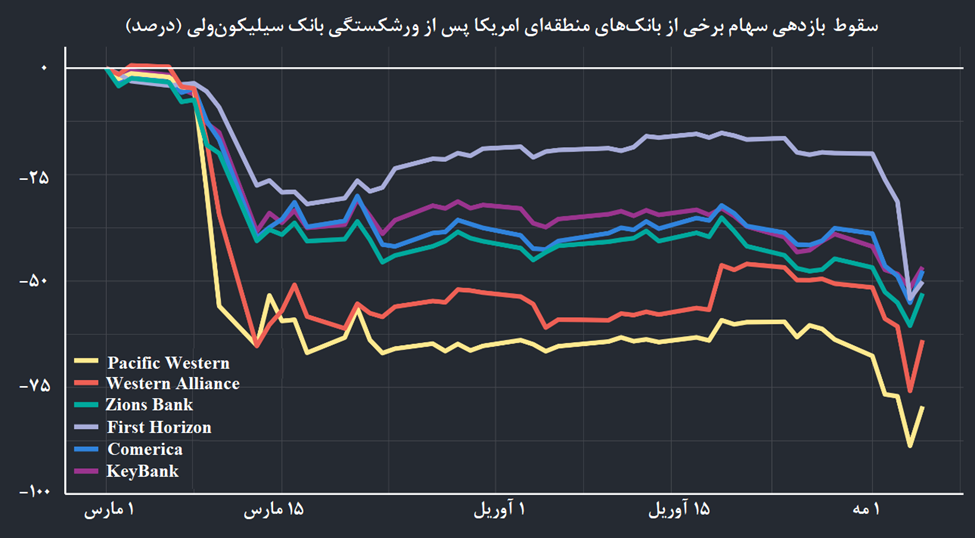

یک راه برای درک وسعت آسیبِ بانکهای امریکایی این است که به تغیرات قیمت سهام آنها نگاه بیاندازیم. آمارها نشان میدهد که در ۵ ماه ابتدایی سال ۲۰۲۳، اکثریت قریب به اتفاق بانکها در مقایسه با میانگین بازدهی کل بازار، بازدهی کمتری داشتند. به طوریکه ارزش اکثر بانکها بیش از ۲۵ درصد کاهش و حتی ارزش سهام چند بانک منتخب تا ۷۵ درصد سقوط داشت.

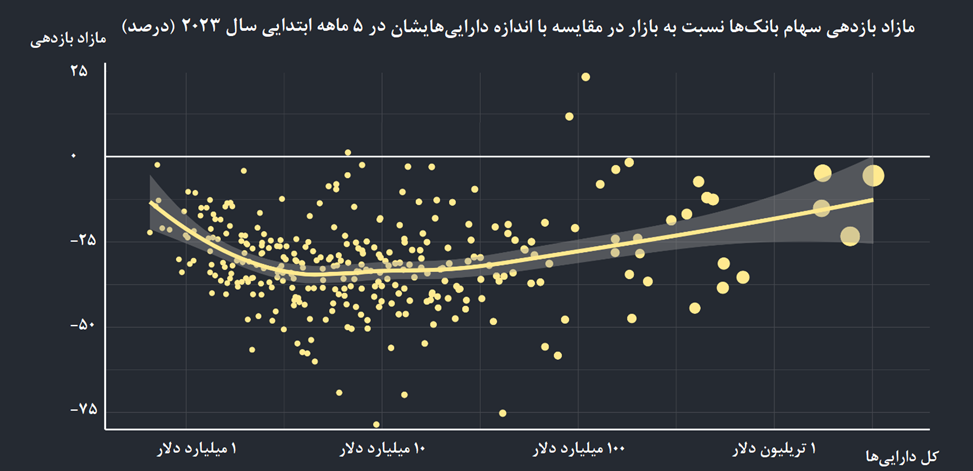

بررسی بازدهی بانکهای سهامی عام بر اساس اندازه داراییشان نشان میدهد که کوچکترین بانکها و بانکهای خیلی بزرگ مانند جیپیمورگان و بانک آمریکا، کاهش نسبتاً کمی در بازدهیشان نسبت به بازار داشتند. از سوی دیگر بانکهایی با دارایی در محدوده ۵ تا ۱۵۰ میلیارد دلار (بانکهای متوسط یا منطقهای) افت قابل توجهی داشتهاند.

ارزش چندین بانک متوسط از ابتدای سال ۲۰۲۳ شاهد کاهش ۵۰ درصدی یا بیشتر بودهاند که در ابتدا بلافاصله پس از ورشکستگی بانک سیلیکونولی و بار دیگر در پی ورشکستگی بانک فرست ریپابلیک دچار افت شدیدی شدند. دو بانک کوچک منطقهای Pacific Western و Western Alliance با ارزش دارایی ۴۱ و ۶۷ میلیارد دلار که در چند ماه اخیر با خروج سپرده مواجه بودند؛ اکنون به عنوان مؤسسات در معرض خطر مطرح هستند. قیمت سهام بانک First Horizon به عنوان وامدهنده بزرگ جنوب شرقی امریکا، پس از لغو ادغام با بانک کانادایی TD به سرعت افتاد و ارزش بانکهای تجاری Comerica و KeyBank برای هفتهها به تدریج نزولی شدند.

این تغییرات در قیمتهای بازار احتمالاً منعکسکننده چندین عامل است: افزایش سریع هزینههای تأمین مالی بانک، وخامت شرایط اعتباری در کل اقتصاد و مهمترین عامل برای این یادداشت، افزایش احتمال ورشکستگی بانکهاست. شایان ذکر است که خود قیمت سهام بانکها در امریکا تا حدودی تأثیر علّی بر احتمال ورشکستگی بانک از طریق کانال اعتماد سپردهگذاران دارد؛ بهطور مثال هنگامیگه سپردهگذاران مطلع بانک سیلیکونولی شاهد کاهش قیمت سهام بانک بودند، ترس از ورشکستگی آن اقدام به انتقال سپردههایشان و بدین ترتیب پیشگویی خود را محقق کردند. به نظر میرسد که فرایند مذکور بخشی از وضعیت بانکهای Pacific Western و Western Alliance را توضیح دهد که با کاهش قیمت سهم، سرمایهگذاران انتظار خروج مجدد سپردهگذاران را میکشیدند. از این رو، نگاهی به قیمت سهام بانکهای امریکایی در بازار میتواند برخی از ریسکهایی را که هنوز در کمین شبکه بانکی امریکا وجود دارد را روشنتر سازد.

CBAM فاتح پنجره صادرات فولاد سبز هند به اروپا

با مشارکت بخش خصوصی، انقلابی در حوزه اکتشاف رقم خواهیم زد

مصرف فولاد به تفکیک صنایع

حضور فعال شرکت ملی مس در سومین رویداد جامع معدن و صنایع معدنی ۱۴۰۴

پانزدهمین رویداد معدن و صنایع معدنی به کار خود پایان داد/ حضور شرکت آلومینای ایران در جمع فعالان این حوزه

محقق شدن اهداف برنامهریزیشده سال جاری در گروه توکا فولاد/ تأسیس «صندوق نیکوکاری نهال آتیه» در مجموعه توکا فولاد

گزارش تصویری حضور شرکت آهن و فولاد ارفع در سومین رویداد جامع معدن و صنایع معدنی

برنامه ایمپاسکو برای ارتقای فرهنگ ایمنی و آمادگی کارکنان واحدهای معدنی

درسهای سفیددشت برای فولاد ایران

دو سیستم پایش لحظهای هوا در شهربابک افتتاح شد

نصب موفقیتآمیز سقف مخزن ۹۰۰۰ تنی اتان مایع در پتروشیمی مارون

برگزاری اختتامیه یازدهمین دوره ارزیابی جایزه بهرهوری معادن و صنایع معدنی در ایمپاسکو

ارزش ۲.۵۳ میلیارد دلاری صادرات جهانی شن و ماسه؛ سهم ایران از بازار جهانی چقدر است؟

آنومالی A۲۱ یزد آماده برای اکتشاف

کاشت نهال یادبود توسط وزیر علوم، تحقیقات و فناوری در فولاد مبارکه

کارخانه کک طبس، موتور محرکه اشتغالزایی در منطقه

کلنگزنی "مدرسه روستای شکاره" با حمایت فولاد اکسین خوزستان و حضور استاندار در هفته دولت

استقبال چشمگیر خبرنگاران و نمایندگان خبرگزاریها از نشست مدیرعامل فولاد اکسین خوزستان

فولاد اکسین الگویی در توجه به رسانه و مسوولیتهای اجتماعی است

رکوردشکنی صبانور در تولید و فروش

CBAM فاتح پنجره صادرات فولاد سبز هند به اروپا

«علی امرایی» مدیرعامل گهرزمین شد

شکستهشدن پیدرپی رکوردهای تولید در مجتمع فولادسازی زرند

پشتیبانی دولت از تولید در صنعت/ ابتدا در تولید انرژی سرمایهگذاری کنیم سپس به دنبال سرمایهگذاریهای جدید باشیم

عبور پیشرفت احداث کارخانه احیای مستقیم بیجار از ۵۵.۲ درصد تا پایان مرداد

طرح توسعه فولادسازی فولاد سفیددشت چهارمحال و بختیاری بهرهبرداری شد

تداوم سیر صعودی عملکرد چادرملو در مردادماه

آقاجانلو: آمادگی بخش معدن ایران برای توسعه صادرات و ارایه خدمات فنی به ازبکستان/ توجیمیرزایوا: تمایل اُزبکها برای واردات محصولات فولادی از ایران