دوراهی نظام بانکی

به گزارش می متالز، بنابراین بحران بانکی ایران به علت حمایت بی قید و شرط بانک مرکزی از بانکها و نبود جایگزین برای سرمایهگذاری دارایی سپردهگذاران بروز چندانی نداشته است.

نویسنده: عدنان مزارعی1 - عضو ارشد موسسه اقتصاد بینالملل پترسون 2

ترجمه: محمدصادق عبداللهیپور - کارشناس ارشد مالی

موسسه اقتصاد بینالملل پترسون، یک موسسه مطالعاتی مستقل و غیرانتفاعی است که در مورد رفاه اجتماعی و اقتصاد جهانی مطالعات گستردهای انجام میدهد. عدنان مزارعی کارشناس ارشد این موسسه که یکی از مدیران سابق صندوق بینالمللی پول۳ نیز بوده، در یادداشتی به بررسی وضعیت نظام بانکی ایران پرداخته است.

خلاصه سیاستی

تا چندی پیش، توافق هستهای سال ۲۰۱۵ موسوم به برجام، ایران را امیدوار به پایان انزوای اقتصادی و احیای رشد اقتصادی کرده بود. آن چشمانداز از زمانی که دولت دونالد ترامپ در سال ۲۰۱۸ تصمیم به اعمال مجدد تحریمها و راهاندازی کمپین برای منزویسازی مجدد ایران از سایر نقاط دنیا گرفت، تیره شد. تصمیمی که تمایل پنهان واشنگتن برای تغییر نظام در ایران را نمایان میسازد. تحریمها منجر به کاهش صادرات نفت ایران، کاهش قابلتوجه در ارزش ریال، تورم بالا و کاهش جدی در فعالیتهای اقتصادی شده است.

ایران از سال ۱۹۷۹ همواره تحت فشار تحریمهای خارجی بوده است اما شاید سرسختترین آنها مربوط به تحریمهای ایالاتمتحده آمریکا، سازمان ملل متحد و اتحادیه اروپا در سال ۲۰۱۲ بهدلیل برنامه هستهای ایران بوده است. آن تحریمها محدودیتهایی را بر صادرات نفت ایران و بانکهای ایرانی تحمیل کرد که در نهایت منجر به قطع ارتباط با نظام بانکی جهانی، ایجاد بحران ارزی و رکود شدید اقتصادی شد. در پی کاهش تحریمها بعد از توافق هستهای سال ۲۰۱۵، وضعیت اقتصاد ایران دچار بهبود نسبی شد اما این فرآیند با تحریمهای سخت دولت ترامپ در سال ۲۰۱۸ با تمرکز بر ممنوعیت صادرات نفت و اعمال محدودیت بر بانکهای ایرانی متوقف شد.

تلاش ایالاتمتحده برای انزوای جهانی ایران، نظام بانکی ایران را که در طول دهههای گذشته در آستانه وقوع یک بحران بوده است، با مشکلات بیشتری روبهرو کرده است. مشکلات نقدینگی و توانگری مالی۴، ثبات مالی ایران را با مخاطره روبهرو کرده است. آسیب قابلتوجهی به بخش زیادی از داراییهای بانکها رسیده و وضعیت سرمایه آنها تضعیف شده است. این مشکلات صرفا متاثر از تحریمهای ایالاتمتحده نبوده است، بلکه عوامل داخلی همچون تصمیمات نادرست دولت، ارتباطات بعضا ناسالم بانکها با برخی شرکتها و هلدینگهای نیمه رسمی و عدماثربخشی بانک مرکزی ایران در مقرراتگذاری و نظارت بر بانکها نیز تاثیر قابلتوجهی در وضعیت موجود داشته است.

بهرغم چالشهای نظام بانکی ایران، مساله مهمی که در ایران رخ نداده، تلاش سپردهگذاران برای بازپسگرفتن سپردههایشان (Bank Run) است. اما همانطور که اشاره شد به دو علت این اتفاق هنوز رخ نداده است. ۱- حمایت بیقید و شرط بانک مرکزی از بانکها به لطف دسترسی نامحدود به منابع نقدی اضطراری، ضمانت بالقوه سپرده همه سپردهگذاران و خویشتنداری و مماشات بانک مرکزی در ایفای نقش نظارتی خود. ۲- نبود جایگزین مناسب برای سرمایهگذاری داراییهای سپردهگذاران بهدلیل تحریمهای بینالمللی.

آیا این عوامل همچنان میتواند به جلوگیری از یک بحران بانکی در برابر تشدید تحریمهای ایالاتمتحده کمک کند؟ در کوتاهمدت میتوان از وخیمتر شدن بحران بانکی جلوگیری کرد، اما معضل بانکی ادامه پیدا خواهد کرد که منجر به آسیبپذیری بیشتر نظام بانکی نسبت به شوکهای خارجی میشود، بهخصوص اگر صادرات نفت ایران بهصورت کامل متوقف شود یا اگر مواجهه نظامی بین ایران و ایالاتمتحده صورت گیرد.

۱- وضع موجود نظام بانکی چیست؟

تسلط بخش عمومی بر نظام بانکی ایران

بخشی از بحران بانکی ایران ریشه در دخالت و کنترل حاکمیت در بانکها دارد. دولت بهطور موثر کنترل حدود ۷۰درصد از داراییهای نظام بانکی را در دست دارد. نظام بانکی دارای یک ساختار مالکیت پیچیده متشکل از ارتباطات داخلی غیرشفاف و گسترده با موسسات و شرکتهای دولتی و شبهدولتی و کنترلهای داخلی ضعیف است. این خصوصیات، نظارت بر بانکها را سخت و آنها را نسبت به سوءمدیریت و فساد آسیبپذیر میکند.

سرچشمه دیگر این مشکلات، نظام بانکداری سایه در نتیجه ظهور تعداد زیاد موسسات مالی غیرمجاز است که اغلب آنها با نهادهای بخش عمومی یا نظامیان مرتبط هستند. این موسسات مالی غیرمجاز با ارائه نرخهای سود بالاتر از حداکثر نرخهای اعلام شده توسط بانک مرکزی بر سر اخذ سپرده با بانکهای تحت نظارت رقابت میکنند. در غیاب نظارت و کفایت کنترلهای داخلی، براساس گزارش صندوق بینالمللی پول در سال ۲۰۱۸، برخی از موسسات مالی غیرمجاز با مشکلاتی روبهرو شدند که میتوان به اعتراض سپردهگذاران به دو موسسه غیرمجاز در سال ۲۰۱۷ اشاره کرد. در نتیجه بانک مرکزی اقدام به بازپرداخت تعهدات این موسسات به سپردهگذاران۵ و ادغام یا انحلال تعداد زیادی از آنها کرد. بعد از آن، موسسات مالی غیرمجاز تحت نظارت بانک مرکزی قرار گرفتند و بسیاری از مشکلات این موسسات هماکنون مهار شده است.

شرایط پیش از سال ۲۰۱۸ نیز وخیم بود

اول، داراییهای بانکها ناکارآمد شدهاند. بر اساس گزارشهای رسمی، بیش از ۱۰درصد وامهای نظام بانکی معوق هستند، هرچند برخی آمارها حاکی از نسبتهای بالاتری برای وامهای معوق۶ است. برای نمونه، گزارش مرکز پژوهشهای مجلس در ماه می ۲۰۱۸ درصد وامهای معوق را ۱۱ درصد و بهطور غیررسمی تا ۵۰ درصد گزارش کرده است. وامها به چند دلیل معوق میشوند؛ شرایط سخت اقتصاد کلان کشور شامل بدهی قابلتوجه دولت به نهادهای عمومی که باعث میشود این نهادها نیز نتوانند تعهدات خود در قبال بانکها را به درستی ایفا کنند یا وامهای مستقیم به نهادهای عمومی یا طرحهای اقتصادی خاص مانند آنچه در سال ۲۰۰۷ برای تامین مالی مسکن مهر رخ داد و همچنین چالشهای اعتبارسنجی دریافتکنندگان تسهیلات بهدلیل ضعف حاکمیت شرکتی و روشهای حسابداری.

دوم، وضعیت سرمایه بانکها نامناسب است. براساس گزارش سال ۲۰۱۸ صندوق بینالمللی پول، نسبت کفایت سرمایه نظام بانکی براساس داراییهای موزون شده به ریسک در جولای ۲۰۱۷ معادل ۹/ ۴درصد بوده است که کمتر از نسبت ۸ درصدی مقرر در مقررات بازل یک و مقررات نظارتی داخلی ایران است. این مساله، سودآوری بانکها را برای چند سال بهدلیل میزان زیاد NPL، هزینه تامین مالی سنگین و بالابودن هزینههای عملیاتی دچار مشکل کرده است. سوم، بانک مرکزی بهطور فعال برای چند سال نسبت به بازپرداخت تعهدات بانکها از طریق تامین و تزریق نقدینگی به این بانکها اقدام کرده است. (شکل یک) بانکها با مشکل مزمن نقدینگی در اثر NPL زیاد، نگهداری املاک و مستغلات و سرمایه با نقدشوندگی کم و فقدان روابط کارگزاری فرامرزی بانکی و تجاری در اثر تحریمها روبهرو هستند. اشتیاق بانک مرکزی در تزریق منابع به بانکها از محل اضافه برداشت با نرخ ۳۴ درصد اما بدون وثیقه، آن را به اولین منبع قرضدهنده برای بانکها مبدل کرده است که باعث لطمه به نقش آن در کنترل شرایط پولی شده است. سیاست پولی که بهطور سنتی تحت تسلط و متاثر از نیازهای دولت بوده، در شرایط فعلی بیشتر تحت تاثیر نیازهای نقدینگی بانکها بهخصوص بانکهای خصوصی قرار گرفته است. (شکل ۲)

عمده مشکلات نظام بانکی برای عموم مردم واضح و مبرهن است

آگاهی عمومی در داخل و خارج از کشور نسبت به مشکلات نقدینگی و ترازنامهای نظام بانکی وجود دارد. متخصصان امر در داخل کشور، در گزارشهای بانک مرکزی و مرکز پژوهشهای مجلس و در فضای مجازی به بحث و تبادلنظر در مورد مشکلات مذکور میپردازند. با این حال هنوز در مورد درجه گستردگی مشکلات نظام بانکی در ایران قطعیتی وجود ندارد که موجب افزایش نگرانیها در اذهان عمومی در مورد مشکلات نهفته در پس این مساله شده است.

در سطح بینالمللی، تعداد زیادی از ناظران، زنگ خطر تضعیف نظام بانکی ایران را به صدا درآوردهاند. برای نمونه، مدتهاست که تمرکز ارتباطات بین صندوق بینالمللی پول و مقامات ناظر ایرانی بر اصلاح نظام بانکی بوده است. بهطوری که بسیاری از شاخصهای آسیبپذیری نظام بانکی ایران که در این یادداشت به آنها اشاره شد، درگزارشهای عمومی صندوق بینالمللی پول بررسی شدهاند.

تحریمها آسیبپذیری بانکها را تشدید کردهاند

تحریمهای شدیدی که در سال ۲۰۱۲ اعمال شد، شامل منع خرید و فروش نفت ایران (که منجر به کاهش درآمدهای نفتی ایران از ۹۸میلیارد دلار در سال ۲۰۱۱ به ۲۷ میلیارد دلار در سال ۲۰۱۵ شد) و محدودیت دسترسی بانک مرکزی به ذخایر بینالمللی و رسمی آن شد.

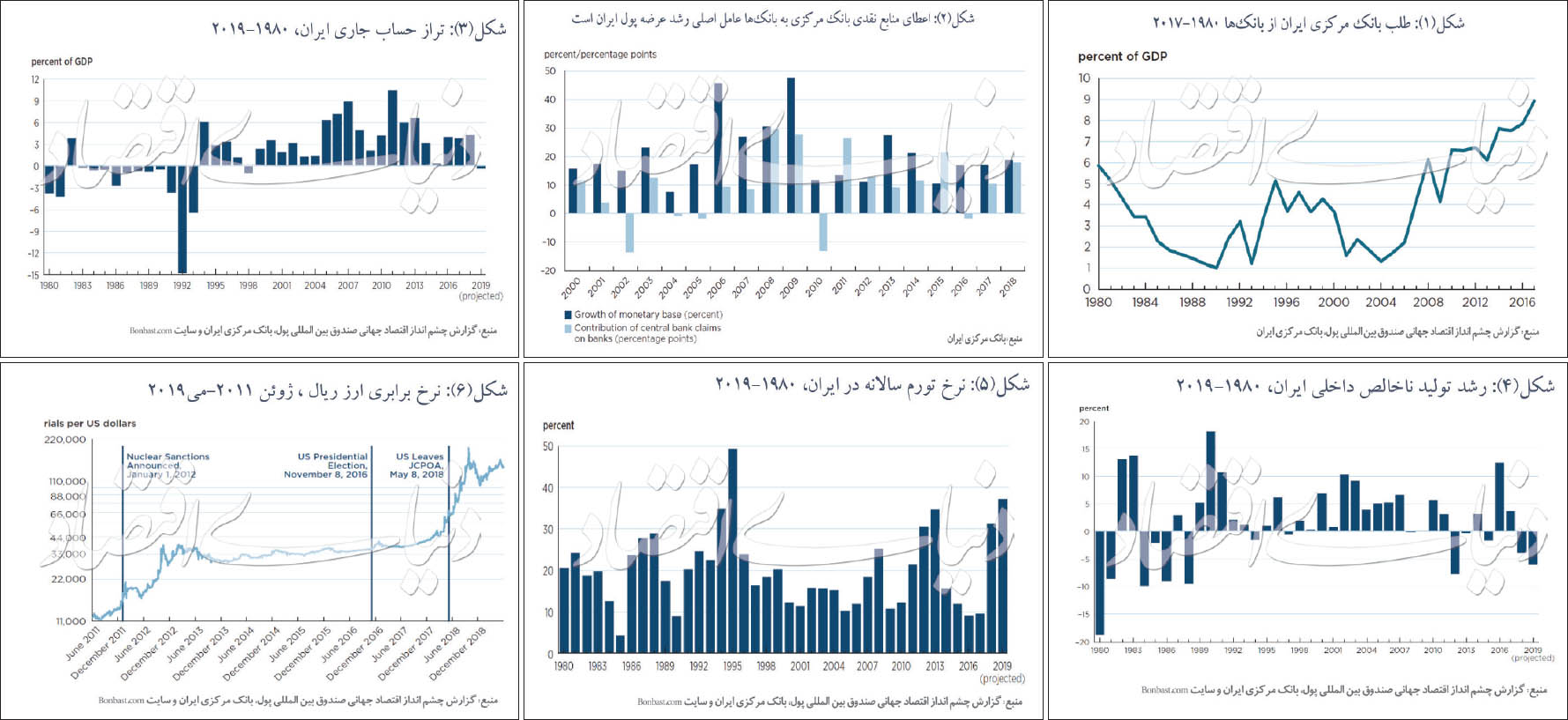

این دو به کاهش در مازاد حساب جاری، رشد اقتصادی منفی ۸ درصد، نرخ تورم بیش از ۳۰درصد و افت شدید ارزش ریال در برابر دلار آمریکا به ۱/ ۰در بازار آزاد انجامید. (شکلهای ۳تا ۶) یک جزء کلیدی تحریمهای سال ۲۰۱۲ محدودیتهای اعمال شده بر بانکهای ایرانی بود که از طریق محدودیتهای معاملات با دلار آمریکا، محدودیت روابط کارگزاری با بانکهای خارجی (تعداد بانکهای کارگزار از ۳۰۶عدد در سال ۲۰۱۲ به ۴ عدد در سال ۲۰۱۴ رسید) و محدودیت دسترسی به شبکه سوئیفت به جدایی آنها از نظام بانکی جهانی منجر شد. این محدودیتها، هزینه بانکداری را افزایش داد، درآمد بانکها از محل تامین مالی تجارت بینالملل را کاهش داد و برخی از تراکنشهای مالی را به سمت خارج از نظام بانکی تحت نظارت سوق داد. تحریمها همچنین از دو طریق منجر به افزایش در وامهای معوق شد. نخست از طریق افزایش هزینههای تولید برای شرکتهایی که وابسته به معاملات ارزی برای واردات کالاهای واسطهای بودند که زنجیره تامین آنها را دچار گسستگی کرد. دوم از طریق تضعیف شرایط مالی دولت و افزایش بدهیهای آن به بانکها و نهادهای عمومی. سود بانکها همچنین بر اثر افزایش نرخ بهره (از ۱۷ به ۲۴درصد برای سپردههای یکساله) توسط بانک مرکزی برای پوشش نرخ تورم کاهش یافت، تورمی که خود ریشه در تضعیف شدید نرخ برابری ریال در اثر تحریمها داشت. توافق هستهای سال ۲۰۱۵ فرصت مناسبی برای اقتصاد و بانکهای ایرانی به ارمغان آورد. برجام ایران را از شر تحریمهای بینالمللی و ثانویه دولت اوباما، سازمان ملل و اتحادیه اروپا رهایی بخشید. بهبود در تولید و صادرات نفت، رشد تجارت جهانی سرمایهگذاری و تحول اقتصادی موجب شد تا مقداری از نگرانیها در مورد نظام بانکی کاهش یابد. ضمن اینکه در راستای اجرای برجام، ایالاتمتحده اقدامات خود برای تشویق بانکهای خارجی به عدمتعامل و همکاری با نظام بانکی ایران را تقلیل داد، در نتیجه برخی از روابط کارگزاری بانکی از سر گرفته شد. اما انتخاب دونالد ترامپ بهعنوان رئیسجمهور ورق را برگرداند و تحریمها مجددا در سال ۲۰۱۸ اعمال شدند. در ۸ می ۲۰۱۸، ترامپ خروج ایالاتمتحده از معاهده سال ۲۰۱۵ را اعلام کرد و مقرر شد تمام تحریمهای ثانویه از ۴ نوامبر ۲۰۱۸ مجددا به اجرا درآیند. در پایان سال ۲۰۱۸ سوئیفت ارتباط بانکهای ایرانی را که در لیست تحریمهای ایالاتمتحده بودند، قطع کرد. اعلام تصمیم آمریکا برای خروج از برجام و انتظارات برای کاهش صادرات نفت ایران حتی پیش از آنکه موعد اعمال تحریمهای جدید فرا برسد، منجر به فشار بر ارزش ریال شد. از پایان سال ۲۰۱۷، ارزش ریال در برابر دلار آمریکا ۷۰درصد کاهش یافته است و شاخص قیمت مصرفکننده ۵۷درصد افزایش یافت. براساس گزارش صندوق بینالمللی پول در سال ۲۰۱۹، رشد اقتصادی ایران در سال ۲۰۱۸ منفی ۹/ ۳درصد بوده و برآورد میشود که در سال ۲۰۱۹ نیز اقتصاد ایران ۶ درصد کوچکتر شود.

۲- تاکنون چگونه از یک بحران بانکی گسترده جلوگیری شده است؟

با در نظر گرفتن آسیبپذیری نظام بانکی ایران، انتظار میرفت شاهد بیاعتمادی عمومی نسبت به نظام بانکی و خروج منابع مردم از بانکها باشیم. تصور این بود در گام اول سپردهگذاران کلان که بهصورت کامل تحت پوشش بیمه سپردهها نیستند و در گام بعدی در صورتی که بیمه سپردهها محدود یا ناقص باشد، همه سپردهگذاران خرد اقدام به این امر کنند. انتظار دیگر در نتیجه شرایط مذکور آن بود که سهامداران بانکها با پیشبینی احتمال سقوط ارزش سهام خود، اقدام به فروش آن کنند. تاکنون اما همانطور که در جدول نشان داده شده است، بهنظر میرسد اتفاقاتی که در بحران فعلی بانکی ایران ملاحظه میشوند، کاملا متفاوت بودهاند. تعدادی از عواملی که مانع از وخیمتر شدن بحران شدهاند به این شرح هستند:

از بُعد مقرراتی، بانک مرکزی بهجای وادار کردن بانکها و موسسات مالی غیرمجاز به بازسازی مالی و اصلاح ساختاری، با خویشتنداری خاصی با آنها برخورد میکند. به علاوه اینکه بهعنوان آخرین مرجع وامدهنده بانکها، تقریبا دسترسی نامحدودی به آنها برای استفاده از منابع اضطراری خود بدون ارائه وثیقه میدهد که نشان از آمادگی بیچون و چرای بانک مرکزی برای بازپرداخت تعهدات بانکها است.

بانک مرکزی با بازپرداخت تقریبا تمام تعهدات دو موسسه مالی غیرمجاز در سال ۲۰۱۷، بهطور ضمنی خود را تضمینکننده سپردههای مردم نشان داد. موضوعی که هماکنون به نوعی بهصورت یک قانون نانوشته، تعهد مالی کشور نسبت به جامعه قلمداد میشود. ضمانت سپردهها توسط بانک مرکزی مهمتر از نظام قانونی بیمه سپردهها (صندوق ضمانت سپردهها) تلقی شده و بهعبارتی بر آن سایه انداخته است که با توجه به منابع محدود و عدمپوشش کامل تمام بانکها، اثربخشی بسیار اندکی دارد (حداکثر میزان سپرده که هماکنون توسط صندوق ضمانت سپردهها پوشش داده میشود با نرخ فعلی ارز حدود ۸هزار دلار است).

انزوای کشور از نظام مالی جهانی، جلوی فرار سرمایه و دلاریزه شدن اقتصاد را میگیرد. این مساله مانع خروج ارز داخلی از کشور میشود و ریسک نوسانات ارز خارجی بانکها را کاهش میدهد.

سپردهگذاران کلان که اغلب با نهادهای عمومی مرتبط هستند یا گزینه دیگری برای سرمایهگذاری منابع مالیشان ندارند، بهرغم ناسالم بودن نظام بانکی، با شرایط موجود کنار میآیند (بر اساس آمارهای غیررسمی و گزارش خبرگزاریها، ۷۴درصد سپردههای بانکی در اختیار فقط یک درصد سپردهگذاران و ۸۵درصد آن نیز متعلق به ۵/ ۲ درصد سپردهگذاران است.) سپردهگذاران خرد نیز شکیبا بودهاند. آنها مجذوب نرخهای بالای سود سپرده میشوند چراکه از این طریق میتوانند با ریسک کمتر نسبت به سایر روشهای سرمایهگذاری، ارزش داراییهای خود را در برابر افزایش نرخ تورم مصون بدارند.

تقاضا برای سهام بانکها همچنان بالا است، این مساله احتمالا ریشه در تصور احتمال پایین ورشکستگی بانکها بهدلیل پشتیبانی دولت و بانک مرکزی، استمرار پرداخت سود نقدی سالانه و محدود بودن سایر فرصتهای در دسترس سرمایهگذاری دارد ( مطابق جدول). بعد از اینکه بانک مرکزی در سال ۲۰۱۶ اقدام به بهبود استانداردهای حسابداری و کفایت سرمایه کرد، برخی از عوامل مذکور بهطور قابلتوجهی در سال ۲۰۱۷ نمایان شدند. بلافاصله بعد از اینکه تعداد محدودی از بانکها صورتهای مالی خود را با استانداردهای بینالمللی گزارشگری مالی۸ (IFRS) تطبیق دادند، بسیاری از مشکلات آنها در قالب جدید افشا شد. در نتیجه قیمت سهام آنها در بورس تهران بهشدت سقوط کرد، معاملات سهامشان متوقف و نماد معاملاتی آنها برای مدت طولانی بسته شد. هرچند خیلی زود قیمت سهام آنها به تبع رشد شاخص بازار بهطور قابلملاحظهای افزایش یافت. اگرچه این افزایش یکباره نتوانست کاهش ارزی ریال در برابر دلار را پوشش دهد، اما رشد مذکور فراتر از نرخ تورم بود؛ بهعبارت دیگر نرخ بازده واقعی شاخص بورس و بازده سهام بانکها حدفاصل پایان سال میلادی ۲۰۱۷ و ماه می ۲۰۱۹ به ترتیب ۷۸ و ۴۴ درصد بود.

تحریمها ممکن است عواملی را که منجر به پیشگیری از بحران گسترده بانکی شده است تقویت کند، اما چه تحریمها باشند و چه نباشند، شرایط نظام بانکی ایران ناپایدار است.

۳- اصلاحات عمیق یا ثبات کوتاهمدت؟

هماکنون ایران بر سر دوراهی پیادهسازی اصلاحات ساختاری عمیق و بلندمدت (که برای تصحیح شرایط فعلی بحران بانکی واجب است) و حفظ ثبات مالی کوتاهمدت قرار گرفته است. دنبال کردن اصلاحات ساختاری عمیق با توجه به پیچیدگیها، ابعاد و ماهیت مشکلات نظام بانکی، چالشبرانگیز است. تدوین و پیادهسازی یک راهحل پایدار مستلزم بهبودهای نهادی قابلتوجه شامل نظارت و اعمال مقررات بانکی مناسبتر، یک برنامه جامع بازبینی کیفیت داراییهای بانکها۹ و تزریق سرمایه کلان به آنها است. اصولا در جهان بخشی از منابع مورد نیاز برای بازسازی مالی بانکها از محل عدمبازپرداخت درصدی از سپردههای عموم۱۰ و در مورد بانکهای خصوصی علاوه بر این، با از دست دادن بخشی از سهامِ سهامداران تامین میشود. به هر صورت با نگاهی واقعبینانه، منابع سهامداران خرد باید تحت حمایت و پوشش قرار بگیرند. از طرف دیگر اقناع سپردهگذاران کلان و سهامداران عمده (بهخصوص موسسات شبهدولتی و صندوقهای بازنشستگی) نیز برای عدمدریافت منابعشان از بانکها بسیار مشکل خواهد بود. بنابراین در این شرایط دولت مجبور میشود تامین منابع مالی مورد نیاز برای اصلاح ساختار سرمایه بانکها را برعهده بگیرد. این امر با توجه به اینکه نسبت بدهیهای دولت (بدون در نظر گرفتن بدهی به نظام بازنشستگی) به تولید ناخالص داخلی (GDP)، فقط ۴۰درصد است، قابلمدیریت بهنظر میرسد. در سناریوی اول یا اصلاحات عمیق، نظر به عدمآمادگی جامعه ایران برای مطرح شدن مباحث چالشی همچون تقبل منابع مالی مورد نیاز بازسازی مالی بانکها توسط سپردهگذاران و سهامداران و همچنین کاهش ارزش ریال و افزایش تورم، نهادن مخارج بازسازی مالی بانکها بر دوش بودجه دولت احتمالا سهلالوصولتر باشد (هرچند که افزایش بدهی دولت و کسری بودجه، در آینده نزدیک چالشهای بازتوزیعی بیشتری را به همراه خواهد داشت).

امّا با وجود شرایط اقتصادی دشوار، اعتماد شکننده در نظام بانکی و پیچیدگی و مخارج تصفیه بانکها، مقامات مسوول بعید است که نسبت به اصلاحات عمیق (سناریوی اول) مبادرت ورزند و به جای آن بر روی خودداری از بر هم زدن ثبات کوتاهمدت مالی (سناریوی ۲) متمرکز خواهند ماند. به هر حال، حتی اگر ورشکستگی نظام بانکی در کوتاهمدت قابلاجتناب باشد، رکود حاصل از تحریمها در بخش صنعت که متکی به مواد اولیه و کالاهای واسطهای وارداتی هستند، احتمالا منتهی به ناترازی بیشتر در ترازنامه بانکها خواهد شد که خود آسیبپذیری بیشتر آنها در مقابل شوکهای خارجی را در پی خواهد داشت. در این شرایط، بانک مرکزی مجبور خواهد بود تزریق نقدینگی به بانکها را ادامه دهد که منجر به استمرار تورم بالا خواهد شد. تلاشهای اخیر ایالاتمتحده برای به صفر رساندن صادرات نفت ایران، فشار را بر بودجه دولت تشدید خواهد کرد که منجر به تامین مالی پولی از بانک مرکزی در آینده نزدیک خواهد شد. وقتی در برابر این تهدید، سناریوی اصلاح عمیق نادیده گرفته شود، این مساله محتمل خواهد بود که عوامل و شرایط گمراهکننده که در خلاصه سیاستی تبیین شدند بهدلیل تمرکز مقامات مسوول بر حفظ ثبات کوتاهمدت و به تاخیر انداختن اصلاحات ضروری، بدون تغییر باقی بمانند.

پاورقیها

- Adnan Mazarei

- (Peterson Institute for International Economics (PIIE

- International Monetary Fund

- Solvency

- Bail out

- (Non Performing Loan (NPL

- (Emergency Liquidity Assistance (ELA

- International Financial Reporting Standards

- Asset Quality Review

- Haircut

حضور فعال شرکت ملی مس در سومین رویداد جامع معدن و صنایع معدنی ۱۴۰۴

گزارش تصویری حضور شرکت آهن و فولاد ارفع در سومین رویداد جامع معدن و صنایع معدنی

یازدهمین دوره ارزیابی جایزه بهرهوری معادن و صنایع معدنی در ایمپاسکو انجام شد

مزایده ۱۴۰۴۱۰د (نوبت اول) شرکت جهان فولاد سیرجان

مزایده ۱۴۰۴۰۹د (نوبت اول) شرکت جهان فولاد سیرجان

مزایده شماره ۱۴۰۴۰۷د (نوبت دوم) شرکت جهان فولاد سیرجان

«علی امرایی» مدیرعامل گهرزمین شد

«محمد محیاپور» بار دیگر مدیرعامل شرکت توسعه آهن و فولاد گلگهر شد

پشتیبانی دولت از تولید در صنعت/ ابتدا در تولید انرژی سرمایهگذاری کنیم سپس به دنبال سرمایهگذاریهای جدید باشیم

فولاد مبارکه از برق تولیدشده خودش هم محروم شد!

گروه فولاد مبارکه دارنده بزرگترین CVC کشور است

هدفگذاری فولاد مبارکه برای صادرات یک میلیارد دلاری در ۱۴۰۴

استفاده از فناوری پیشرفته برای تصفیه و بازچرخانی آب در فولاد مبارکه

شکلگیری تعامل صنعت و دانشگاه در گروه فولاد مبارکه/ حمایتهای خوب این مجموعه از طرحها، پروژهها و برنامههای دانشگاهی

هلدینگ "معادن امداد" از ۳۷ سال پیش فعالیتهای خود را با معدنکاری سنگ ساختمانی آغاز کرد/ توسعه، سرمایهگذاری و فعالیتهای جدی هلدینگ "معادن امداد" در حوزههای مختلف معدنی از اکتشاف تا فرآوری/ در مرز بین استان کردستان و آذربایجان غربی محدوده مستعد طلا را شناسایی کردهایم و در مرحله اخذ گواهی کشف و بهرهبرداری هستیم

خداحافظی با عناصر نادر خاکی

تعامل و همکاری بانک تجارت و شرکت ملی صنایع مس ایران در حوزههای مختلف

نوآوری و نگاه به آینده در "رویداد جامع معدن و صنایع معدنی ۱۴۰۴" بررسی شد/ باید ارتباطات بخش معدن با بازارها و مراکز علمی جهان نزدیک باشد

"رویداد جامع معدن و صنایع معدنی ۱۴۰۴" از سطح محتوایی بالایی برخوردار بود

رکوردشکنی صبانور در تولید و فروش

«علی امرایی» مدیرعامل گهرزمین شد

شکستهشدن پیدرپی رکوردهای تولید در مجتمع فولادسازی زرند

"رویداد جامع معدن و صنایع معدنی ۱۴۰۴" از سطح محتوایی بالایی برخوردار بود

«حسین سیماییصراف» از آزمایشگاه صنعت ۴.۰ گروه فولاد مبارکه بازدید کرد

پشتیبانی دولت از تولید در صنعت/ ابتدا در تولید انرژی سرمایهگذاری کنیم سپس به دنبال سرمایهگذاریهای جدید باشیم

عبور پیشرفت احداث کارخانه احیای مستقیم بیجار از ۵۵.۲ درصد تا پایان مرداد

طرح توسعه فولادسازی فولاد سفیددشت چهارمحال و بختیاری بهرهبرداری شد

تداوم سیر صعودی عملکرد چادرملو در مردادماه