بازار سرمایه از لنز واقعی

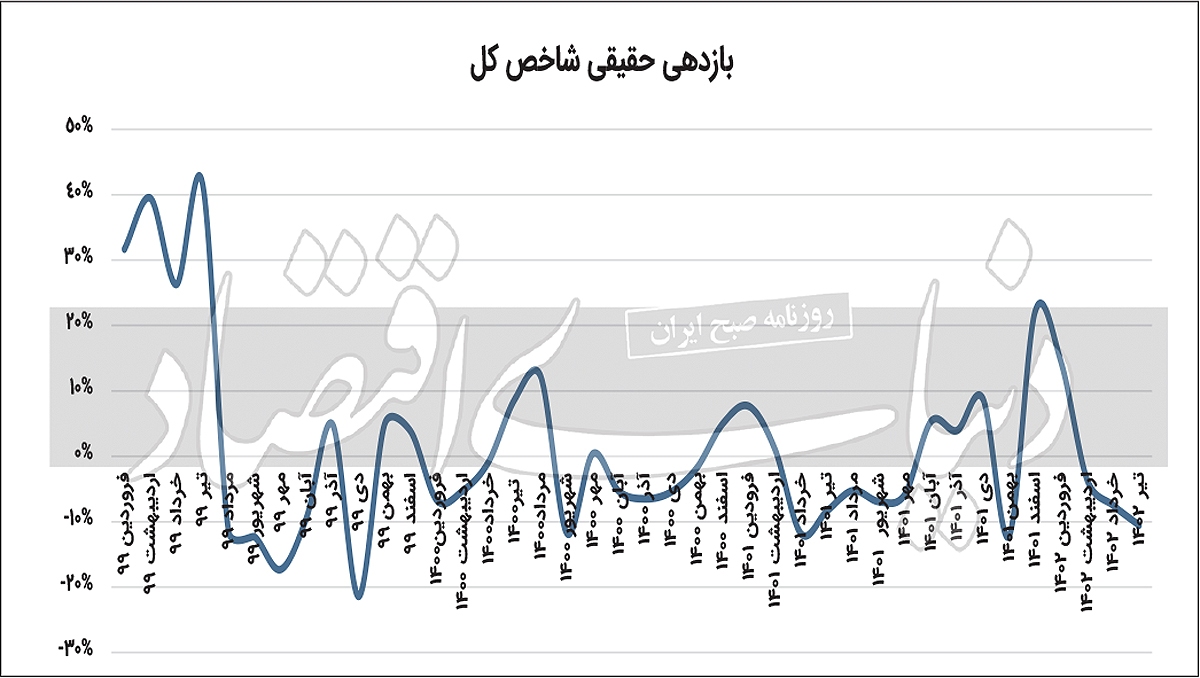

به گزارش میمتالز، شاخص کل در سال جاری بازدهیهای متفاوتی را تجربه کرد. در فروردینماه بازدهی اسمی شاخص کل ۶/ ۱۸درصد بود؛ درحالیکه در اردیبهشتماه این بازدهی مرز صفر را رد کرد و در خرداد و تیر به منفی ۶/ ۵درصد و منفی ۸/ ۸درصد رسید. اما اگر این بازدهیها را «واقعی» کنیم، رقمها به مثبت ۴/ ۱۴درصد، منفی ۶/ ۳درصد، منفی ۵/ ۷درصد و منفی ۵/ ۱۰درصد خواهد رسید که میتواند دلیلی برای خروج سرمایهها از بورس باشد.

در بازارهای مالی متغیرهای زیادی بر روند قیمتها اثرگذارند، لذا بررسی متغیرهای اثرگذاری که به یکدیگر وابستهاند، از اهمیت ویژهای برخوردار است. درعینحال، هرکدام از متغیرها بیانگر یک موضوع یا بخشی از رفتار سرمایهگذاران است. به این ترتیب، چهار متغیر کلیدی شامل مقدار شاخصکل بورس اوراقبهادار تهران، نرخ تورم ماهانه، ارزش معاملات خرد بورس (سهام و حقتقدم) و همچنین خالص تغییر مالکیتهای حقیقی بازار، در کنار هم بهطور کلی دیدی از روند تغییرات بورس تهران به ما خواهند داد؛ چراکه تکرارشدن رفتارهای مشابه با گذشته، همواره محتمل است، از اینرو میتوان گفت که در برخی موارد، بازار سهام در یک سیکل تکرارشوندهای قرار دارد. این سیکل، با توجه به تغییرات نرخ دلار، انتشار گزارشهای فصلی، هیجان مثبت و شدید پایان سال و همچنین ماههای ابتدایی سال باعثشده تا برخی اتفاقات دوباره تکرار شوند، بنابراین آگاهبودن به اوضاع عوامل و متغیرهای موثر بر بازارهای مالی موجب میشود تا بتوان دیدی روشنتر نسبت به جریان این نوع از بازارها داشت. همچنین بررسی متغیرهای مذکور از طریق انتشار اطلاعات مبنیبر احتمال رخدادن اتفاقات گذشته، میتواند در جهت انجام تصمیمات کارآمدتر به سرمایهگذاران کمک کند.

پرگار شاخصکل

تحلیل و مشاهده روند شاخصهای بورسی، معیار مهمی برای بررسی اوضاع کلی بازار سهام است، بنابراین بررسی روند صعود و نزول شاخصها، اهمیت بالایی برای فعالان حاضر در این نوع از بازارها دارد؛ بهطوریکه نوسان این نماگرها علاوهبر داشتن جذابیت تحلیلی، برای سایر بخشهای اقتصادی و سیاسی نیز حائزاهمیت است. اشخاص با داشتن جایگاههای مختلف در بازار سهام قبل از هر چیز به دماسنج بورس تهران و روند آن توجه دارند. در این راستا، تعابیر و تفاسیر متفاوتی میتوان نسبت به اوضاع بیان کرد. در این میان علاوهبر بازار سهام، شاخصهای دیگری همچون تورم وجود دارد که از اهمیت بالایی برای تحلیلگران برخوردار است. از این منظر روند شاخص تورم یکی از مولفههای اثرگذار بر نوع ارزیابی بلندمدت وضعیت شاخص بورس است.

با جداکردن قطعه کوچک یکساله از پازل روند سالانه شاخصکل بورس، گفته میشود که بهصورت سالانه تغییرات یا شدت تغییرات این نماگر بهطور برآیند تا حدی از یک منطق نسبتا پایدار پیروی میکند؛ بهنحویکه بازار سهام در هفتههای ابتدایی سال، عموما با استقبال نسبی همراه شدهاست، اما با گذر زمان و با نزدیکشدن به فصل تابستان، آرامآرام بازار تغییر رنگ پیدا کرده و تمایلات نزولی به خود میگیرد. در این راستا، بازار برای مقاطعی با افت ارزش معاملات خرد همراه شده و شدت خالص تغییر مالکیت سهامداران خرد نیز کاهش یافته یا در راستای منفی (خروج پول) تغییر جهت دادهاست.

چنانچه در مدتزمان یک ماه شاخص بورس و شاخص تورم، هر دو، رقم بالایی داشته باشند، در اینصورت نباید زود دست به قضاوت زد؛ چراکه اگر یک سهامدار بخواهد در پایان همان ماه، سود سهام خود را برداشت کند، در بازار کالا و خدمات با افزایش سطح عمومی قیمتها مواجه خواهد شد. بهعبارت دیگر، این امر روی قدرت خرید و همچنین بر تصمیمات افراد، بهصورت و غیرمستقیم اثرگذار است؛ بهخصوص اگر در بلندمدت تورم بالایی وجود داشتهباشد. در اینصورت، تعدیل شاخصهای اسمی نسبت به تورم ضرورت دارد؛ چراکه از این طریق میتوان به رفتار واقعی تغییرات قیمتی و میزان ریسک بازدهی سرمایهگذاری پی برد. شاخص بورس نیز از این قاعده مستثنی نیست.

در ایران بالابودن تورم را دیگر نمیتوان با هیچ روشی پنهان کرد، چراکه در هر گوشهوکناری از کشور، تورم شدید قابللمس بوده و کاملا مشهود است. بر این اساس، با تعدیل شاخص اسمی بورس نسبت به افزایش قیمتها، نتایج قابلاطمینانتری از آن را میتوان ارائه کرد. در این گزارش با استفاده از دادههای مرکز آمار و مقدار شاخصکل و بازدهی واقعی آن برای تیر ۱۴۰۱ رقم منفی ۴/ ۴ درصد بهثبت رسیده است؛ این در حالی است که با تعدیل بازدهی عادی نسبت به تورم ۴/ ۴ درصدی، به رقم منفی ۴/ ۸ درصد بازدهی واقعی میرسیم. این نوع از محاسبه در بازدهیهای مثبت نیز به همین شکل تکرار میشود. بهطور مثال، مرداد ۱۴۰۱ بازدهی عادی به میزان منفی ۲/ ۳ درصد بودهاست، اما با تعدیل این مقدار با تورم مثبت ۲/ ۲ درصدی به رقم حقیقی منفی ۲/ ۵ درصد میتوان دستیافت.

واقعنگری نسبت به آمارهای بورسی

با رصد آمار و ارقام مشاهده شد که بازده واقعی مرداد ۱۴۰۱ نسبت به ماه گذشته از میزان منفی ۴/ ۸ درصد به منفی ۲/ ۵ درصد افزایش داشتهاست. در ادامه، با اینکه در شهریور ۱۴۰۱ نرخ تورم ماهانه ثابت ماند، اما بازدهی شاخص بورس بهطور مجدد نسبت به مرداد همان سالدچار کاهش شد، از اینرو بازدهی واقعی شاخص بورس در شهریور ۱۴۰۱ به منفی ۹/ ۶ درصد رسید. این روند نشانگر عملکرد نوسان بازار سهام در بازه مذکور بودهاست، همچنین بازده اسمی بازار سهام برای ماههای آبان و آذر، به طرز قابلتوجهی افزایش یافت، با اینوجود از سوی دیگر نرخ ماهانه تورم برای دو ماه یادشده تغییری نداشت، بنابراین بازدهی واقعی بورس که در مهر منفی ۸/ ۵ درصد بود، در آبان همان سالبه رقم مثبت ۳/ ۵ درصد رسید، اما در ادامه ماجرا، بازدهی واقعی بورسی برای آذرماه ۱۴۰۱ نیز رقم مثبت ۹/ ۳ درصد را نشانداد.

این روند، نمایانگر عملکرد مثبت بازار در مدتزمان مذکور بودهاست. طبق مشاهدات کلی، عوامل مختلفی در پایان هر سالبر بازار سهام اثرگذار هستند. بهاینترتیب، اما شاخص بورس در زمستان سالگذشته تا حدی نوسان عجیبی را شاهد بود. در بازه زمانی دیماه، بازدهی واقعی معادل منفی ۴/ ۲ درصد بود. در بهمن ۱۴۰۱ تورم ماهانه کاهش اندکی داشتهاست، اما بازده اسمی با میزان اندکی مثبت شد. بدین دلیل، بازدهی واقعی نیز با میزان منفی ۲/ ۱۲ درصد محاسبه شد. علاوهبر کاهش زیاد بازدهی واقعی بورس در بهمن ۱۴۰۱، نقطه جالب برای این روند در پایان سال۱۴۰۱، یعنی ماه اسفند رخدادهاست.

در این بازه زمانی بهرغم افزایش تورم و رسیدن آن به رقم ۷/ ۴ درصد، بازدهی اسمی بورس بهیکباره از رقم منفی قابلتوجهی به رقم ۹/ ۲۷ درصد مثبت شد، به همین جهت در آخر زمستان سالگذشته بهنظر میرسیدکه بازدهی واقعی بورس از بهار پررونق بورسی خبر میداد؛ این در حالی است که شاخص تعدیلشده نسبت به تورم، در رقم مثبت ۲۲ درصد محاسبه شد و بهطور افزایش بازدهی بورس در اسفند ۱۴۰۱ نشاندهنده هیجانات آخر سالبودهاست. بهاینترتیب، با توجه به اثرات مولفههای کلان اقتصادی و سیاسی بر بورس، تنها یک ماه بازدهی اسمی مثبت شد. بهاینترتیب بهجز فروردین ۱۴۰۲، سه ماه دیگر سال بازدهی اسمی رقم منفی را ثبت کرد. از سوی دیگر بازدهی واقعی بورس در فروردین ۱۴۰۲ مثبت ۱۸ درصد بودهاست؛ این در حالی است که در ماههای اردیبهشت، خرداد و تیرماه به ترتیب بازدهی واقعی به منفی ۵/ ۳ درصد، منفی ۴/ ۷ درصد و منفی ۵/ ۱۰ درصد رسیدکه این امر، از بهصرفه نبودن سرمایهگذاریهای بورسی در ماههای اخیر پرده برداشت.

از تیر ۱۴۰۱ تا مهر همان سال، ورود و خروج پول به بورس روندی متعادل و بهنسبت صعودی داشتهاست، اما در سمت دیگر، ارزش معاملات خرد (سهام و حقتقدم) در این بازه روند نسبتا نزولی به خود گرفت. این اتفاق از کانال عواملی همچون افزایش هزینههای مختلف در شرکتها، مانند هزینههای مربوط به برق و گاز و همچنین فروکشکردن هیجانات مربوط به ماههای ابتدایی سالتحتتاثیر قرارگرفتهاست؛ در واقع تغییرات این دو متغیر برگرفته از روند خنثی بازدهی عادی و تعدیلی است. این روند نشان از رکود معاملاتی در بازارها دارد. همین عامل باعث خروج سرمایه، افزایش ارزش معاملات در راستای افزایش عرضه و فروش سهام و هدایت آن به بازارهای موازی بودهاست. بهاینترتیب بعد از دوران تابستان، ارزش معاملات خرد بهطور کلی تا پایان سال ۱۴۰۱ برآیند صعودی به خود گرفت. با تاثیر مولفههای بیرونی همچون نرخ دلار، تصمیمات سیاستگذاران و کارآمد نبودن نهادهای اقتصادی بر اوضاع بورس، روند بازدهی آن نیز از این عوامل متاثر شد.

بهرغم التهابات کشور در سالگذشته، بازدهی واقعی و اسمی بورس از آبان تا اسفند سالیادشده با افزایش مواجه شد. در ادامه نیز عواملی همچون جذابیت بازارهای موازی بورس مثل دلار، مبهم ماندن وضع مذاکرات و همچنین اصلاح نشدن رفتار نهادهای اقتصادی، شاخصهای مختلف بورس را به چالش کشید. از این جهت، ورود پول و ارزش معاملات خرد هر دو در بازه زمانی مذکور، روند نزولی داشتند. در این راستا، با نزدیکشدن به عید، فضای دیگری بر بازارها حاکم شد. علاوهبر استقبال مردم از بازارهای مختلف و رونق گرفتن بازارهای اقتصادی با افزایش خرید و فروش، مولفههای دیگری نیز در این میان نقش اثرگذاری را ایفا کردهاند. ایجاد نوسان هیجانی توسط شورایرقابت و سازمان بورس اوراقبهادار با عرضه خودرو در بورس یکی از این عوامل بود.

بهاینترتیب، در مقاطع ابتدای سال بهصورت هیجانی، رشد قابلتوجهی برای بازده تعدیلی و عادی اتفاق افتاد. آنچه مهم است تکرارشدن اتفاقات سالگذشته برای سالجاری است، به اینصورت که دوباره اخبار ضدونقیض آزادسازی پول کره و بهطور کلی ماجرای توافق هستهای درمیان ابری از ابهامات گرفتار شده است. مردم هنگام زیان، نسبت به لذت حاصل از دوران سودآوری، احساس درد بیشتری دارند. این گزاره، بر اساس نظریه چشمداشت در شاخه اقتصاد رفتاری توجیه شد. این ماجرا بهطور طبیعی در بورس ایران نیز قابلمشاهده است. هنگام کاهش بازدهی عادی و تعدیلی بورس، ورود و خروج پول حقیقی نیز از ابتدای سال۱۴۰۲ تا تیر همین سال رخ داده است. همچنین ارزش معاملات خرد نیز در بازه زمانی یادشده پایین آمده است. با این اوصاف، میتوان گفت سیکل تکرارشونده با توجه به آمارهای گذشته بازار، بهطور مجدد در حال نمایانشدن است.

منبع: دنیای اقتصاد

حضور فعال شرکت ملی مس در سومین رویداد جامع معدن و صنایع معدنی ۱۴۰۴

گزارش تصویری حضور شرکت آهن و فولاد ارفع در سومین رویداد جامع معدن و صنایع معدنی

یازدهمین دوره ارزیابی جایزه بهرهوری معادن و صنایع معدنی در ایمپاسکو انجام شد

مزایده ۱۴۰۴۱۰د (نوبت اول) شرکت جهان فولاد سیرجان

مزایده ۱۴۰۴۰۹د (نوبت اول) شرکت جهان فولاد سیرجان

مزایده شماره ۱۴۰۴۰۷د (نوبت دوم) شرکت جهان فولاد سیرجان

«علی امرایی» مدیرعامل گهرزمین شد

«محمد محیاپور» بار دیگر مدیرعامل شرکت توسعه آهن و فولاد گلگهر شد

پشتیبانی دولت از تولید در صنعت/ ابتدا در تولید انرژی سرمایهگذاری کنیم سپس به دنبال سرمایهگذاریهای جدید باشیم

گروه فولاد مبارکه دارنده بزرگترین CVC کشور است

هدفگذاری فولاد مبارکه برای صادرات یک میلیارد دلاری در ۱۴۰۴

استفاده از فناوری پیشرفته برای تصفیه و بازچرخانی آب در فولاد مبارکه

شکلگیری تعامل صنعت و دانشگاه در گروه فولاد مبارکه/ حمایتهای خوب این مجموعه از طرحها، پروژهها و برنامههای دانشگاهی

هلدینگ "معادن امداد" از ۳۷ سال پیش فعالیتهای خود را با معدنکاری سنگ ساختمانی آغاز کرد/ توسعه، سرمایهگذاری و فعالیتهای جدی هلدینگ "معادن امداد" در حوزههای مختلف معدنی از اکتشاف تا فرآوری/ در مرز بین استان کردستان و آذربایجان غربی محدوده مستعد طلا را شناسایی کردهایم و در مرحله اخذ گواهی کشف و بهرهبرداری هستیم

خداحافظی با عناصر نادر خاکی

تعامل و همکاری بانک تجارت و شرکت ملی صنایع مس ایران در حوزههای مختلف

نوآوری و نگاه به آینده در "رویداد جامع معدن و صنایع معدنی ۱۴۰۴" بررسی شد/ باید ارتباطات بخش معدن با بازارها و مراکز علمی جهان نزدیک باشد

"رویداد جامع معدن و صنایع معدنی ۱۴۰۴" از سطح محتوایی بالایی برخوردار بود

دو سیستم پایش لحظهای هوا در شهربابک افتتاح شد

رکوردشکنی صبانور در تولید و فروش

«علی امرایی» مدیرعامل گهرزمین شد

شکستهشدن پیدرپی رکوردهای تولید در مجتمع فولادسازی زرند

"رویداد جامع معدن و صنایع معدنی ۱۴۰۴" از سطح محتوایی بالایی برخوردار بود

«حسین سیماییصراف» از آزمایشگاه صنعت ۴.۰ گروه فولاد مبارکه بازدید کرد

پشتیبانی دولت از تولید در صنعت/ ابتدا در تولید انرژی سرمایهگذاری کنیم سپس به دنبال سرمایهگذاریهای جدید باشیم

عبور پیشرفت احداث کارخانه احیای مستقیم بیجار از ۵۵.۲ درصد تا پایان مرداد

طرح توسعه فولادسازی فولاد سفیددشت چهارمحال و بختیاری بهرهبرداری شد

تداوم سیر صعودی عملکرد چادرملو در مردادماه