تحلیل تکنیکال ترکیبی "سکرد" - ۳۰ شهریور ۱۴۰۲

به گزارش میمتالز تحلیل "سکرد" به شرح زیر است:

۱. توضیحات کلی در خصوص شرکت

تولید کنندۀ سیمان_ محصول اصلی: سیمان فلهای، سیمانِ تیپ ۲ پاکتی، و کلینکر (صادراتی)

اطلاعاتِ اولیه از تابلوی سهم: EPS: ۷۷۳ P/E: ۱۲.۳۲ P/E گروه: ۸.۰۸

نکات بنیادی شرکت: شروع نیمۀ دوم سال و افزایش فصلیِ فروش و رشدِ نرخِ سیمانیها_ نزدیکی به مرزهای عراق و کاهش هزینۀ حملونقل صادرات_نزدیک به ۵۰ درصد از مبلغ فروش متعلق به فروش خارجی (آهک و کلینکر) _ در حال تکمیل تکنولوژی VDZ آلمان.

۲. تکنیک غالب در تحلیل انجام شده:

استفاده از خطوط کانال، خطوط آلفا و الگوهای بازگشتیِ ایجاد شده بروی خطوط روند مانند SYD.

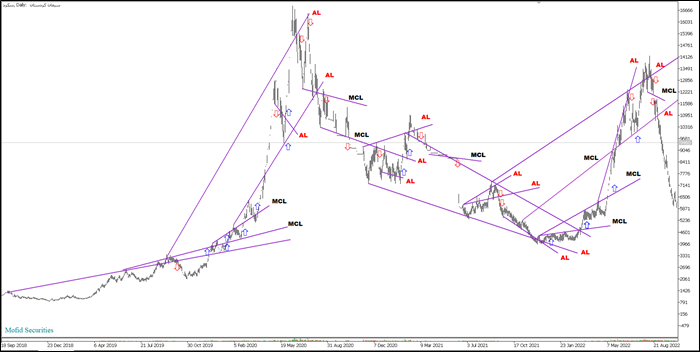

تصویر شمارۀ ۱ (بررسی کارکردِ الگوها در گذشتۀ نمودار)

در تصویر بالا از قیمتِ سهامِ شرکتِ "سکرد" در تایمفریم روزانه، تنها از خطوط کانال بهمنظور شناسایی سیگنالهای بازگشتی و ادامهدهنده استفاده شده است. در این تصویر سیگنالهای خرید توسطِ پیکانهای صعودی و سیگنالهای فروش توسطِ پیکانهای نزولی مشخص شدهاند. در بعضی موارد خطوطِ کانال ماهیتِ MCL داشته و در شکستِ آنها سیگنالی در جهتِ شکست و روندِ جاری صادر شده و در باقی موارد این خطوط، ماهیتِ خطوطِ آلفا (AL) را از خود نشان دادهاند. بهاینترتیب پس از یک جهشِ اضافه از این خطوط، قیمت بازگشته و با شکستِ این خطوط، سیگنالی معکوس و خلافِ روند صادر شده است. همانطور که مشاهده میکنید در گذشتۀ نمودارِ نمادِ "سکرد" این خطوط حتی بهتنهایی قادر به شناسایی و مدیریت سیگنالهای مختلف بودهاند.

در ادامه، مطالبِ آموزشی در خصوص نحوۀ شناسایی خطوطِ کانالِ MCL و خطوطِ آلفا (AL) در اختیار شما قرار داده شده است که توجه شما مخاطبِ محترم را به آن جلب مینمایم.

تعریف مفاهیم، عبارات اختصاری و الگوها

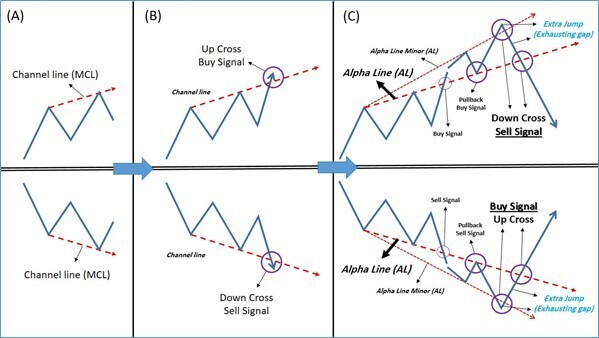

تصویر آموزشی

در تصویر زیر مراحل شناسایی خطوطِ کانال به تصویر کشیده شده است. در مرحلۀ اول با اتصال دو سقف در روندِ صعودی (قسمت بالای تصویر) و دو کف در روندِ نزولی (قسمت پایینِ تصویر) خطِ کانالی با عنوانِ MCL قابلشناسایی است (A) که در ادامه شکستِ آن میتواند در جهتِ روند، سیگنالِ ادامهدهندهای را صادر نماید (B)، اما با نقضشدن این شکست و بازگشتِ قیمت به فضای قبلی، نسبت به خطِ MCL ماهیتِ این خطِ تبدیل به خطِ آلفا شده و سیگنالی در جهتِ مخالف صادر میشود (C).

در قسمت زیر مفاهیم و الگوهای مورداستفاده تعریف شدهاند.

Reverse fan principle: اصل بادبزنیِ معکوس (Reverse fan principle) به شکستِ سه خطِ کانالِ پشتسرهم، در جهتِ خطوط و در جهتِ روند اشاره دارد که باعثِ ایجاد یک روندِ سهمی و خستگیِ بیش از حدِ جناحِ غالب در روند (در این مثال روندِ صعودی) شده؛ بهنحویکه پس از شکستِ آخرین خطِ کانال؛ در جهتِ مخالف انتظار بازگشتِ عمیقِ قیمت (بیش از ۵۰%) را خواهیم داشت.

Channel Line_MCL (خط کانال یا خط میکرو کانال): خطی است مورب که از اتصال سقفها در روند صعودی و از اتصال کفها در روندِ نزولی ایجاد میشود.

Exhuasting Gap/Extra jump: جهش اضافه یا گپ خستگی، در اثر هیجانات بازار و کمین و خلأ معاملاتی جناح مخالفِ روند بروی یک خطِ کانال ایجاد میشود. این جهش منجر به شکستِ موقتی خطِ کانال شده و قیمت در جهتِ روندِ آن خطِ کانال حرکت کرده و سیگنالی در راستای حرکتِ آن صادر میکند. این حرکت اغلب بسیار تندوُتیز بوده، اما پس از مدتی نقض شده و در جهتِ مخالف باز میگردد. بهعنوانمثال در روندِ صعودی و در انتهای آن جهشی صعودی رخداده و خطِ کانال به سمتِ بالا شکسته؛ اما پس از مدتی بازمیگردد.

Alphan Line (خط آلفا): زمانی که جهشِ اضافهای از یک خطِ کانال ایجاد میشود، در صورتِ بازگشتِ قیمت به فضای قبلی، خطِ کانال نقض شده و تبدیل به خطِ آلفا میشود که در این صورت سیگنالی در جهتِ مخالف قابلشناسایی است، بهعنوانمثال زمانی که جهشِ اضافهای از خطِ کانالِ صعودی ایجاد میشود و قیمت به زیر این خطِ کانال باز میگردد، سیگنال فروش قابلشناسایی است که میتوان در تأیید آن از دیگر نشانههای تکنیکی استفاده نمود.

Alpha Line Minor: خطِ آلفای مینور خطی است که نسبت به خطِ آلفای ماجور یا اصلی دارای شیب بیشتری است و یا در بازۀ زمانی کوتاهتری بروی نمودارِ قیمتی شناسایی شده است. این خط اغلب میتواند با خطِ آلفای اصلی یا دیگر هشدارهای بازگشتی سیگنالی دارای همپوشانی قابلقبولی را صادر نماید.

Pullback: پولبک یا تروبک به بازگشتِ قیمت به سطحی از پیش شکسته شده گفته میشود. این سطحِ کلیدی میتواند استاتیک (سطوح عرضه یا تقاضا _ سطوح حمایت یا مقاومت) یا سطوح دینامیک (خطوط روند _ خطوط کانال) یا اندیکاتورهای روندی مانند میانگین متحرکها در نظر گرفته شود.

Down Cross: به عبور قیمت از یک سطح کلیدی و تأیید شکستِ نزولی آن کراسِ نزولی گفته میشود.

Up Cross: به عبور قیمت از یک سطح کلیدی و تأیید شکستِ صعودی آن کراسِ صعودی گفته میشود.

Buy/Sell Signal: سیگنال خرید و سیگنال فروش. این فرایند در نمودارها با علامتهای پیکانِ صعودی () و نزولی () مشخص شدهاند.

PSP _ Final Flag: اصلاحِ پرچم نهایی (Final Flag) به آخرین اصلاح از یک روندِ مشخص (روندِ قبلی) گفته میشود و اصطلاحِ PSP (Previous Swing Point) به کف یا سقفِ قبلی از این اصلاحِ گفته میشود که میتواند بهعنوان یک سطحِ عرضه یا تقاضا یا سطحِ حمایتی یا مقاومتی ایفای نقش کرده و اغلب خطوطِ آلفا را میتوان با مبدأ آنها ترسیم نمود که در این صورت نامِ خطِ آلفا به Alpha PSP Line تغییر میکند.

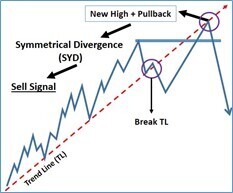

Symmetrical Divergence (SYD): زمانی که یک خطِ روند شکسته میشود و پولبکِ ایجاد شده بروی آن فراتر از اوجِ قبلی تشکیل میشود؛ الگوی واگرایی قرینهای (SYD) ایجاد میشود. بهعنوانمثال در یک روندِ صعودی اگر پس از شکستِ خطِ روندِ صعودی، قیمت سقفِ جدید را دقیقاً در قالبِ پولبک به خطِ روندِ صعودیِ از پیش شکسته شده ایجاد نماید، این الگو بهعنوان الگوی واگرایی قرینهای میتواند یک سیگنالِ فروش، همراه با یک حدِ ضرر فشرده را صادر نماید. در روندهای بســیار تندوُتیز پیش از بازگشتِ روند، اغلب شاهدِ ایجاد دو پولبک به خط روندِ خواهیم بود.

نکته: در اغلب موارد در ترسیم خطوط روند یا خطوطِ کانال از قیمتِ بستهشدن پیوتِ دوم (Close Price) استفاده شده است.

منابع: سری کتابهای "نکات کاربردی در تحلیل تکنیکال پیشرفته"، انتشارات آراد کتاب (۱۴۰۰_۱۴۰۲)

۳. تصویر شمارۀ ۳ (بررسی نمودار در زمان جاری)

همانطور که در تصویر بالا از قیمتِ سهامِ شرکتِ "سکرد" در تایمفریم روزانه، مشاهده میکنید قیمت پس از ایجاد یک روندِ صعودیِ سهمیوار و شکستِ سه خطِ کانال، انرژی خود را ازدستداده و اصلاحِ خود را بهصورتِ یک روندِ نزولیِ فرسایشی و الگوی Spike + Channel انجام داده است. حرکتِ نزولیِ قیمت پس از کراسِ صعودی قیمت از خطِ AL ۱ (نقطۀ مشخص شده با شمارۀ ۱) و سپس تستِ کفِ آن (نقطۀ مشخص شده با شمارة ۲) تا حدودی متوقف شده است و حتی توانسته است پس از ایجادِ الگوی واگرایی قرینهای با خطِ روندِ شمارۀ ۱ (SYD) و شکستِ خطِ روندِ شمارۀ ۲ نفوذِ مهمی را به سقفِ قبلی در روندِ نزولی (LH) ایجاد نماید که این امر میتواند نشانهای مهم از اتمام روندِ نزولی در این حرکتِ اصلاحیِ گسترده باشد. دراینبین واکنشِ قیمت به سقف و کفِ پرچمِ نهایی ماجور (FF) و سقف و کفِ این ناحیۀ کلیدی (PSP) بسیار مشخص بوده است، بهنحویکه ناحیۀ قیمتِ ۱۰۲۷۵ ریال برای قیمت ناحیۀ مقاومتیِ مهمی را ایجاد کرده است. در حالِ حاضر خطِ MCL سیگنالِ فروشی را صادر کرده که میتواند قیمت را تا تستِ کفِ قبلی (نقطۀ مشخص شده با شمارۀ ۲) و حتی نواحیِ پایینتر هدایت کند. درهرصورت کراسِ صعودیِ قیمت از خطِ MCL میتواند ماهیتِ این خط را تبدیل به خطِ آلفا نماید و بهاینترتیب سیگنالِ خریدِ کوتاهمدتی را در جهتِ روندِ ماجور صادر نماید.

۴. توضیحات تکمیلی:

در صورت کراس صعودی قیمت به بالای خطِ MCL میتوان شاهد رشد کوتاهمدت قیمت بود که اهداف این صعود میتواند در ابتدا سقفهای قبلی و محدودۀ قیمتهای ۱۰۲۷۵ ریال و ۱۱۲۳۹ ریال در نظر گرفته شود. در غیر این صورت با بازگشتِ قیمت و ناتوانی آن در کراسِ صعودی قیمت از خطِ AL ۳ میتوان شاهد ادامۀ ریزش تا محدودههای تلاقی خطِ AL ۲ با کفِ قبلی (۸۶۲۷ ریال) و یا حتی تلاقی خطِ AL ۱ و کفِ استارتِ صعودی قبلی، یعنی محدودۀ قیمت ۷۶۲۳ ریال بود.

در تصویر زیر نیز میتوان روندِ کلیِ نمودار را در تایمفریم هفتگی مشاهده کرد. قیمتِ این نماد بهواسطة دو واکنشِ خود نسبت به سقفِ پرچمِ نهایی ماجورِ شمارۀ ۱ (FF ۱ _ R ۱) و خطِ روندِ TL ۱، موفق به ایجادِ یک روندِ خنثی با رنجِ قیمتیِ زیادی شده است. اکنون قیمت در آستانۀ واکنش نسبت به حمایتِ خطِ روندِ TL ۳ است و در صورت حمایتِ این ناحیه، میتوان شاهدِ رشد قیمت تا تلاقیِ خطوطِ TL ۱ و مقاومتهای برگرفته از پرچمهای نهایی شمارۀ ۱ و ۲ (R ۳ – R ۱) بود. درهرصورت سیگنالِ آغاز روندِ صعودیِ اصلی، پس از کراسِ صعودیِ قیمت از خطِ روندِ TL ۱ صادر خواهد شد.

۵. خلاصۀ وضعیت:

باتوجهبه فرسایشی بودنِ حرکتِ نزولی، نسبت به حرکتِ صعودی و سهمیوارِ قبلی و همچنین باتوجهبه شناسایی دو سیگنالِ خرید توسطِ خطوطِ AL ۱ و AL ۲ (سیگنالهای مشخص شده با شمارههای ۱ و ۲ در تصویر شمارۀ ۴) احتمالِ رشد قیمت و تستِ اوجِ قبلی بیش از ۵۰% افزایشیافته است.

علی عاطفی آقایان، تحلیلگر و معاملهگر بازارهای مالی

منبع: بورس نیوز

CBAM فاتح پنجره صادرات فولاد سبز هند به اروپا

با مشارکت بخش خصوصی، انقلابی در حوزه اکتشاف رقم خواهیم زد

مصرف فولاد به تفکیک صنایع

حضور فعال شرکت ملی مس در سومین رویداد جامع معدن و صنایع معدنی ۱۴۰۴

پانزدهمین رویداد معدن و صنایع معدنی به کار خود پایان داد/ حضور شرکت آلومینای ایران در جمع فعالان این حوزه

محقق شدن اهداف برنامهریزیشده سال جاری در گروه توکا فولاد/ تأسیس «صندوق نیکوکاری نهال آتیه» در مجموعه توکا فولاد

گزارش تصویری حضور شرکت آهن و فولاد ارفع در سومین رویداد جامع معدن و صنایع معدنی

برنامه ایمپاسکو برای ارتقای فرهنگ ایمنی و آمادگی کارکنان واحدهای معدنی

درسهای سفیددشت برای فولاد ایران

هلدینگ "معادن امداد" از ۳۷ سال پیش فعالیتهای خود را با معدنکاری سنگ ساختمانی آغاز کرد/ توسعه، سرمایهگذاری و فعالیتهای جدی هلدینگ "معادن امداد" در حوزههای مختلف معدنی از اکتشاف تا فرآوری/ در مرز بین استان کردستان و آذربایجان غربی محدوده مستعد طلا را شناسایی کردهایم و در مرحله اخذ گواهی کشف و بهرهبرداری هستیم

خداحافظی با عناصر نادر خاکی

تعامل و همکاری بانک تجارت و شرکت ملی صنایع مس ایران در حوزههای مختلف

نوآوری و نگاه به آینده در "رویداد جامع معدن و صنایع معدنی ۱۴۰۴" بررسی شد/ باید ارتباطات بخش معدن با بازارها و مراکز علمی جهان نزدیک باشد

"رویداد جامع معدن و صنایع معدنی ۱۴۰۴" از سطح محتوایی بالایی برخوردار بود

دو سیستم پایش لحظهای هوا در شهربابک افتتاح شد

نصب موفقیتآمیز سقف مخزن ۹۰۰۰ تنی اتان مایع در پتروشیمی مارون

برگزاری اختتامیه یازدهمین دوره ارزیابی جایزه بهرهوری معادن و صنایع معدنی در ایمپاسکو

ارزش ۲.۵۳ میلیارد دلاری صادرات جهانی شن و ماسه؛ سهم ایران از بازار جهانی چقدر است؟

آنومالی A۲۱ یزد آماده برای اکتشاف

رکوردشکنی صبانور در تولید و فروش

CBAM فاتح پنجره صادرات فولاد سبز هند به اروپا

«علی امرایی» مدیرعامل گهرزمین شد

شکستهشدن پیدرپی رکوردهای تولید در مجتمع فولادسازی زرند

"رویداد جامع معدن و صنایع معدنی ۱۴۰۴" از سطح محتوایی بالایی برخوردار بود

پشتیبانی دولت از تولید در صنعت/ ابتدا در تولید انرژی سرمایهگذاری کنیم سپس به دنبال سرمایهگذاریهای جدید باشیم

عبور پیشرفت احداث کارخانه احیای مستقیم بیجار از ۵۵.۲ درصد تا پایان مرداد

طرح توسعه فولادسازی فولاد سفیددشت چهارمحال و بختیاری بهرهبرداری شد

تداوم سیر صعودی عملکرد چادرملو در مردادماه