نقطه شروع اصلاح سیستم بانکی کشور کجاست؟

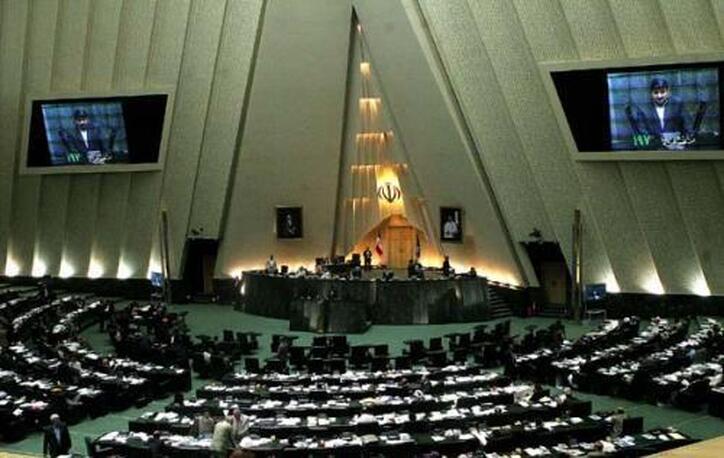

به گزارش میمتالز، مجلس شورای اسلامی در حال بررسی لایحه برنامه هفتم توسعه است. یکی از موارد مهم این لایحه، بندهای مربوط به نظام بانکی کشور است که زمینههای گستردهای را در برمیگیرد؛ از بانک مرکزی به عنوان سیاستگذار پولی و ناظر گرفته تا بانکها به عنوان مجریان عملیات بانکی.

در روزهای اخیر نیز بانکها و شبکه بانکی علاوه بر نهادهای تخصصی مانند مجلس شورای اسلامی، در بین عموم جامعه نیز بر سر زبانها افتادهاند. دیوارنگاره میدان ولیعصر درباره بنگاهداری بانکها، شاید یکی از مهمترین دلایل داغشدن گفتوگوی مردم درباره نظام بانکی باشد. علاوه بر این، تأیید و تکذیبهای روزهای گذشته درباره بانکهایی که احتمال انحلال یا ادغام آنها وجود دارد نیز دلیل دیگری برای این گفتوگوهاست.

به طور کلی، اقتصاد کشورها بر اساس شیوه تأمین مالی به دو گروه «بانکمحور» و «بازارمحور» تقسیم میشود. به این معنا که بخش عمده تأمین مالی در کشور، توسط بانک انجام میشود یا بازار سرمایه؟ اقتصاد ایران، با وجود توسعه بازار سرمایه و معرفی ابزارهای جدید تأمین مالی، یک اقتصاد بانک محور است؛ بنابراین تأمین مالی خانوارها، کسبوکارها و حتی دولت، تا حد زیادی وابسته به بانک و شبکه بانکی است.

با وجود اهمیت بانک در اقتصاد کشور و نقش آن در تأمین مال، همواره انتقادهایی از فعالان اقتصادی و همچنین از کارشناسان و صاحبنظران درباره فعالیت بانکها و نیز سیاستگذاری پولی شنیدهایم؛ از طرف دیگر، مسوولان بانکی و نیز مقامهای بانک مرکزی نیز به روشهای مختلف، درباره موانع حوزه فعالیت خود مباحثی را مطرح کرده و پیشنهادهایی داشتهاند.

با توجه به اهمیت این موضوع، در پروندهای، به واکاوی مشکلات نظام بانکی کشور پرداخته ایم تا ضمن تشریح و تبین معضلات و مشکلات مختلف نظام بانکی کشور، راهکارهایی را برای اصلاح آنها پیشنهاد دهد. پرسش کلیدی نخستین گزارش این پرونده این است که نقطه شروع اصلاحات بانکی کجاست؟ برای پاسخ به این پرسش، ابتدا لازم است با بانک و ماهیت آن آشنا شویم.

اقتصاد ایران، با وجود توسعه بازار سرمایه و معرفی ابزارهای جدید تأمین مالی، یک اقتصاد بانک محور است؛ بنابراین تأمین مالی خانوارها، کسبوکارها و حتی دولت، تا حد زیادی وابسته به بانک و شبکه بانکی استبانکها چگونه واسطهگری میکنند؟

در نگاه بسیاری از افرادی که دانش تخصصی در زمینه اقتصاد و مالی ندارند، بانک یک نهاد واسطهای است. البته، در بخشی از اقتصاددانها، متخصصان امور مالی و حتی بانکداران هم این نگاه وجود دارد؛ نگاهی نه نادرست، بلکه سنتی و تا حدودی غیر دقیق.

بانک چیست؟

بانک نهادی است که وقتی پولهایمان را لازم نداریم، به آن میسپاریم. بانک در مقابل، خدماتی را به ما و دیگران ارائه میدهد. خدمات گستردهای مانند اتصال یک کارت به حسابمان تا هر زمان که به پولمان نیاز داشتیم به آن دسترسی داشته باشیم؛ تا پرداخت سود به ازای سپردههایمان. پس در یک طرف، عرضهکنندگان وجوه قرار دارند که منابع خود را نزد بانک میگذارند، یا به عبارت دیگر، سپردهگذاران.

در طرف دیگر، متقاضیان وجوه قرار میگیرند. افراد، کسبوکارها و دولتهایی که به دلایل گوناگون به این منابع نیاز دارند؛ یک نفر برای خرید خانه، یک شرکت برای خرید مواد اولیه و دولت، برای تأمین مالی پروژههایش. پس در این سمت، متقاضیان منابع یا به عبارت دیگر، تسهیلاتگیرندگان قرار دارند.

بانک این واسطهگری را انجام میدهد و عمده درآمد خود را از مابهالتفاوت سودی که از تسهیلاتگیرندگان میگیرد و سودی که به سپردهگذاران میدهد، کسب میکند. اما این همه ماهیت بانک است؟ خیر!

اگر بانک فقط یک واسطه وجوه و منابع بود، همه چیز بسیار آسانتر میشد. این واسطهگری، فقط یکی از کارکردهای بانک است که البته، در دنیای امروز، آنقدر اهمیت ندارد که چیستی بانک را توضیح دهد. بانک در واقع خالق نقدینگی است. اما خلق نقدینگی به چه معناست؟

بانکها چگونه نقدینگی خلق میکنند؟

بیایید به نگاه واسطهگری برگردیم. اگر مانند گذشته، پول همان سکههای طلا بود، بانک هم فقط یک واسطه باقی میماند. در گذشته که پول به صورت سکههای طلا یا نقره یا به عبارت دقیقتر، کالایی بود؛ شبکه بانکی برای تسهیلاتدهی اینگونه عمل میکرد: سکههای سپردهگذار را میگرفت، بخشی از آن را برای روز مبادا و احتیاط در صندوقچه خود میگذاشت و بخش دیگر را به وامگیرنده میداد.

اما از زمانی که پول، به صورت پول اعتباری امروزی درآمده، جایگاه واسطهگری بانک نیز کمرنگتر شده و جایگاه خلقکنندگی به آن اضافه شده است. چگونه؟ فرض کنید ۱۰ میلیون تومان پول نقدتان را در بانک، سپردهگذاری میکنید. بانک یک میلیون تومان آن را به عنوان ذخیره نگه میدارد و ۹ میلیون تومان دیگر را وام میدهد. فرض میکنیم فردی که وام گرفته، با وامش یک وسیله ۹ میلیون تومانی خریداری میکند. حالا ۹ میلیون تومان در حساب بانکی فروشنده است. بانکِ فرد فروشنده، ۹۰۰ هزار تومان را به عنوان ذخیره نگه میدارد و ۸ میلیون ۱۰۰ هزار تومان باقیمانده را به فرد دیگری وام میدهد.

حالا، کل پولی که در شبکه بانکی وجود دارد چقدر است؟ ۱۰ میلیون تومان شما به اضافه ۹ میلیون تومانی که در حساب فروشنده است به اضافه ۸ میلیون و ۱۰۰ هزار تومانی که در حساب وامگیرنده جدید قرار دارد؛ در مجموع ۲۷ میلیون و ۱۰۰ هزار تومان. این پول را چه کسی خلق کرده است؟ بانک!

بانک مرکزی خود لزوما خالق نقدینگی نیست بلکه سیاستگذار و ناظر پولی است که میتواند با هدایت و نظارت، بر آن تأثیرگذار باشداصلاحات بانکی از کجا آغاز میشود؟

دیدیم که بانک نه فقط یک واسطه ساده بلکه خالق نقدینگی است. مثالی که مطرح شد، سادهترین _ و نه لزوما دقیقترین و کاملترین _ نگاهی است که میتوان به خلق نقدینگی در شبکه بانکی داشت.

وقتی این نگاه را به بانک داشته باشیم، آسیبشناسی نظام بانکی و پیشنهاد اصلاحات شبکه بانکی نیز متفاوت خواهد بود. نخستین تفاوت اینکه، انگشت اتهام خلق نقدینگی که بیشتر از کالاها و خدمات تولیدشده و تورمزاست را فقط به سمت بانک مرکزی نخواهیم گرفت، زیرا همانطور که دیدیم، بانک مرکزی خود لزوما خالق نقدینگی نیست بلکه سیاستگذار و ناظر پولی است که میتواند با هدایت و نظارت، بر آن تأثیرگذار باشد.

به طور کلی، وقتی از اصلاح نظام بانکی صحبت میکنیم، لازم است یک مجموعه کامل را ببینیم که در آن بانک مرکزی، دولت و بانکها نقش دارند. اصلاحاتی که قوانین و شیوه نظارت را نشانه میروند، در حوزه بانک مرکزی قرار میگیرند. اصلاحاتی که شیوه روابط دولت با بانک مرکزی و شبه بانکی را هدف قرار میدهند، در حوزه دولت قرار میگیرند و اصلاحاتی که عملیات، نیروی انسانی و مسائل فنی را در نظر قرار میدهند، در حوزه خود بانکها هستند.

منبع: صدای بورس

حضور فعال شرکت ملی مس در سومین رویداد جامع معدن و صنایع معدنی ۱۴۰۴

گزارش تصویری حضور شرکت آهن و فولاد ارفع در سومین رویداد جامع معدن و صنایع معدنی

یازدهمین دوره ارزیابی جایزه بهرهوری معادن و صنایع معدنی در ایمپاسکو انجام شد

مزایده ۱۴۰۴۱۰د (نوبت اول) شرکت جهان فولاد سیرجان

مزایده ۱۴۰۴۰۹د (نوبت اول) شرکت جهان فولاد سیرجان

مزایده شماره ۱۴۰۴۰۷د (نوبت دوم) شرکت جهان فولاد سیرجان

«علی امرایی» مدیرعامل گهرزمین شد

پشتیبانی دولت از تولید در صنعت/ ابتدا در تولید انرژی سرمایهگذاری کنیم سپس به دنبال سرمایهگذاریهای جدید باشیم

«محمد محیاپور» بار دیگر مدیرعامل شرکت توسعه آهن و فولاد گلگهر شد

سالانه ۱۲ میلیون مترمکعب آب در فولاد مبارکه بازچرخانی میشود

گروه فولاد مبارکه دارای زنجیره کاملی از تولید فولاد در کشور است

انعقاد ۳۶۸ میلیارد تومان قرارداد تحقیق و توسعهای فولاد مبارکه در سال ۱۴۰۳

فولاد مبارکه از برق تولیدشده خودش هم محروم شد!

گروه فولاد مبارکه دارنده بزرگترین CVC کشور است

هدفگذاری فولاد مبارکه برای صادرات یک میلیارد دلاری در ۱۴۰۴

استفاده از فناوری پیشرفته برای تصفیه و بازچرخانی آب در فولاد مبارکه

شکلگیری تعامل صنعت و دانشگاه در گروه فولاد مبارکه/ حمایتهای خوب این مجموعه از طرحها، پروژهها و برنامههای دانشگاهی

هلدینگ "معادن امداد" از ۳۷ سال پیش فعالیتهای خود را با معدنکاری سنگ ساختمانی آغاز کرد/ توسعه، سرمایهگذاری و فعالیتهای جدی هلدینگ "معادن امداد" در حوزههای مختلف معدنی از اکتشاف تا فرآوری/ در مرز بین استان کردستان و آذربایجان غربی محدوده مستعد طلا را شناسایی کردهایم و در مرحله اخذ گواهی کشف و بهرهبرداری هستیم

خداحافظی با عناصر نادر خاکی

رکوردشکنی صبانور در تولید و فروش

«علی امرایی» مدیرعامل گهرزمین شد

شکستهشدن پیدرپی رکوردهای تولید در مجتمع فولادسازی زرند

"رویداد جامع معدن و صنایع معدنی ۱۴۰۴" از سطح محتوایی بالایی برخوردار بود

«حسین سیماییصراف» از آزمایشگاه صنعت ۴.۰ گروه فولاد مبارکه بازدید کرد

پشتیبانی دولت از تولید در صنعت/ ابتدا در تولید انرژی سرمایهگذاری کنیم سپس به دنبال سرمایهگذاریهای جدید باشیم

عبور پیشرفت احداث کارخانه احیای مستقیم بیجار از ۵۵.۲ درصد تا پایان مرداد

طرح توسعه فولادسازی فولاد سفیددشت چهارمحال و بختیاری بهرهبرداری شد

تداوم سیر صعودی عملکرد چادرملو در مردادماه