عایدی بورس از ثبات سیاسی

به گزارش میمتالز، یکی از سوالات سرمایهگذاران بینالمللی نیز رابطه بین دموکراسی و بازارهای سهام است. دو فرضیه کاملا متناقض در این راستا وجود دارند. هنگام سنجش آثار دموکراسی بر بورس در عموم ادبیات اقتصادی جهان، این اثر از کانال ثبات سیاسی پیگیری میشود. نتایج این پژوهشها حاکی از اثر مثبت ثبات سیاسی بر بازار سهام است. درواقع افزایش ریسک سیاسی موجب خروج جریان سرمایه بین المللی شده است و افت بازده بازار را در پی دارد. این درحالی است که رابطه دموکراسی و ثبات سیاسی رابطهای غیرخطی است و با حرکت از دیکتاتوری به دموکراسی کامل، ثبات سیاسی ابتدا افزایش و سپس کاهش مییابد. اما آیا این تنها ارمغان دموکراسی برای بازار سهام است؟ آخرین پژوهشها نشان دادهاند دموکراسی بهعنوان عاملی مستقل نیز اثری مثبت و معنادار بر بازده بازار سهام دارد. حمایت از حقوق مالکیت شخصی در کشورهای دموکراتیک در مقایسه با دیکتاتوریها بیشتر است و این مساله موجب اطمینان بیشتر سرمایهگذاران میشود. همچنین میزان صرف ریسک در دیکتاتوریها بسیار بالاتر از کشورهای دموکرات است. میتوان گفت رابطه بازده بورس-دموکراسی به اندازه کافی قوی و معنادار است که از طراحی یک استراتژی سودآور تجاری براساس شاخص دموکراسی پشتیبانی کند.

محدثه علی زاده: رابطه بین دموکراسی و بازار سهام از کانالهای مختلفی قابل بررسی است. در بسیاری از پژوهشها دموکراسی بهعنوان یکی از جنبههای ثبات سیاسی درنظر گرفته شده و اثر کلی ثبات سیاسی بر بازده بورس بررسی شده است. نتایج این پژوهشها حاکی از آن است که ثبات سیاسی اثری مثبت و مستقیم بر افزایش بازده بازار سهام دارد. اما آیا تنها کانال اثرگذاری دموکراسی بر بازار سهام، اثر آن بر ثبات سیاسی است؟ نتایج حاصل از پژوهشهای اخیر نشان میدهند، در حالی که ثبات اقتصادی الزاما با افزایش سطح دموکراسی افزایش نمییابد و ثبات اقتصادی و سطح دموکراسی رابطه U شکلی با یکدیگر دارند، افزایش سطح دموکراسی به طور مستقیم موجب افزایش بازده بازار سهام میشود و این مساله در رابطهای تنگاتنگ با تامین حقوق مالکیت خصوصی سرمایهگذاران در کشورهای دموکراتیک است.

کانالهای اثرگذاری دموکراسی بر بورس

آیا بازار سهام به نهادهای سیاسی اهمیت میدهد؟ آیا قوانین و مقررات بهاصطلاح «دموکراسی واقعی» و نهادهای دموکراتیک اثری بر ارزش گذاری سهام دارند؟ اگرچه این سوالات بسیار مهم هستند، تحقیقات زیادی در این زمینه انجام نشده است. بررسی اثر سطح دموکراسی بر رشد بورس از کانال رشد اقتصادی نیز امکان پذیر نیست؛ چراکه طبق بررسیها رابطه علّی معینی میان بازده کل بازار سهام و رشد اقتصادی در کشورهای مختلف وجود ندارد. همچنین طبق پژوهشهای عجماوغلو و رابینسون، رابطه مشخصی بین دموکراسی و رشد اقتصادی نیز وجود ندارد. هرچند بررسیهای بین کشوری از همبستگی میان درآمد و دموکراسی حکایت دارد، این همبستگی تنها نشان دهنده مسیر توسعه مشترک اقتصادی و سیاسی کشورهاست. فارغ از اثرات رشد اقتصادی بر بازار سهام و اثرات دموکراسی بر رشد اقتصادی، دموکراسی و ثبات اقتصادی ممکن است اثر مستقیمی بر بازار سهام داشته باشند. هرچند پژوهشهای کمی در این زمینه شکل گرفته است، عقیده کلی بر این است که نهادهای دموکراتیک با حمایت بهتر از سرمایهگذار همراه هستند. این فرضیه، در صورت درست بودن، منطق خوبی برای شکوفایی بازارهای سهام کشورهای دموکراتیک در طول زمان است. از طرف دیگر این مساله مطرح میشود که از آنجا که در کشورهای دیکتاتوری قیمتهای سهام با تغییرات جهانی همگام نیستند و درنتیجه میتوانند گزینههای جذابی برای متنوع کردن سبد دارایی سرمایهگذاران پرتفولیو باشند، از جذابیتی نسبی برخوردارند. همچنین طبق پژوهشهای انجام شده، اثر ریسک سیاسی بر بازارهای سهام نوظهور مشخص و از لحاظ آماری معنا دار است. همچنین، جریان رو به رشد سرمایه بینالمللی میتواند اثر آشفتگیهای سیاسی بر بازار سهام را تشدید کند، به گونهای که با افزایش ناآرامیهای سیاسی، سرمایه خارجی از کشور خارج میشود. همچنین، نبود دموکراسی یا پاسخگویی دموکراتیک بخشی از ریسک سیاسی است و میتوان در این قالب اثر آن را بررسی کرد. پژوهشهای زیادی نشان داده اند که کشورهای نیمهدموکراتیک نسبت به کشورهای دیکتاتوری و دموکراتیک گرایش بیشتری به درگیری (آشوب)، فساد و دیگر ریسکهای سیاسی دارند و پیشبرد دموکراتیک کردن کشورها در ابتدا موجب افزایش ریسک سیاسی میشود. این مساله نشان میدهد که کشورهای نیمهدموکراتیک برخلاف کشورهای دموکراتیک یا کشورهای دیکتاتوری نتوانسته اند نهادهایی قوی برای جلوگیری از اعتراضات یا دیگر اقدامات ضددولتی ایجاد کنند و این مساله موجب میشود این کشورها در مقابله با آشفتگیهای سیاسی آسیب پذیرتر باشند. بنابراین، این تفکر به وجود میآید که پیشبرد دموکراتیک کردن کشورها ابتدا موجب افزایش ریسک سیاسی میشود و این ریسک پس از مدتی، زمانی که کشور از آستانه دموکراسی لازم عبور کرد، کاهش مییابد. بنابراین، رابطه بین دموکراسی و ریسک سیاسی میتواند با یک نمودار U شکل تعریف شود که نشان میدهد کشورهای واقع در دو انتهای نمودار ریسک سیاسی کمتری نسبت به کشورهای میانه نمودار دارند.

بازده بالاتر بازار سهام در کشورهای دموکراتیک

یکی از نکات مطرح شده این است که کشورهای دموکراتیک دارای نهادهای اجتماعی و اقتصادی بهتری هستند. برای مثال در این کشورها قوانین و مقررات بهتر اجرا میشود و از حقوق خصوصی حمایت بیشتری به عمل میآید. هرچند از آنجا که در کشورهای دموکراتیک دولتمردان مدام تغییر میکنند، این کشورها ممکن است نسبت به کشورهای دیکتاتوری که حکام ثابت و سیاستهای قابل پیشبینی دارند، از لحاظ سیاسی ناپایدار در نظر گرفته شوند. در مقابل، این ویژگی ممکن است نشانه این باشد که دموکراسیها بهتر میتوانند خود را با محیطهای سیاسی و اقتصادی تطبیق دهند. با توجه به این نکات، بدون ارجاع به پژوهشهای اقتصادی در این زمینه، نمیتوان نتیجه گرفت که سیستمهای دموکراتیک برای سرمایهگذاران بازار سهام ارجحیت دارند یا خیر. نتایج پژوهشی که به بررسی ۴۹ بازار سرمایه نوظهور طی بازه زمانی ۲۰۰۰ تا ۲۰۱۲ پرداخته، نشان میدهد که شواهدی دال بر اثرگذاری سطح دموکراسی یک کشور بر بازده بازار سهام آن کشور در تعامل با ریسک سیاسی وجود دارد. همچنین شواهد نشان میدهند که ریسکهای سیاسی کمتر با بازدهی بالاتر بازار سهام مرتبطند. ایراد وارد به این پژوهش آن است که معنادار بودن نتایج آن از نظر آماری تا حد زیادی به مشخصات مدل بستگی دارد، همچنین این پژوهش فقط بازارهای نوظهور را درنظر گرفته است.

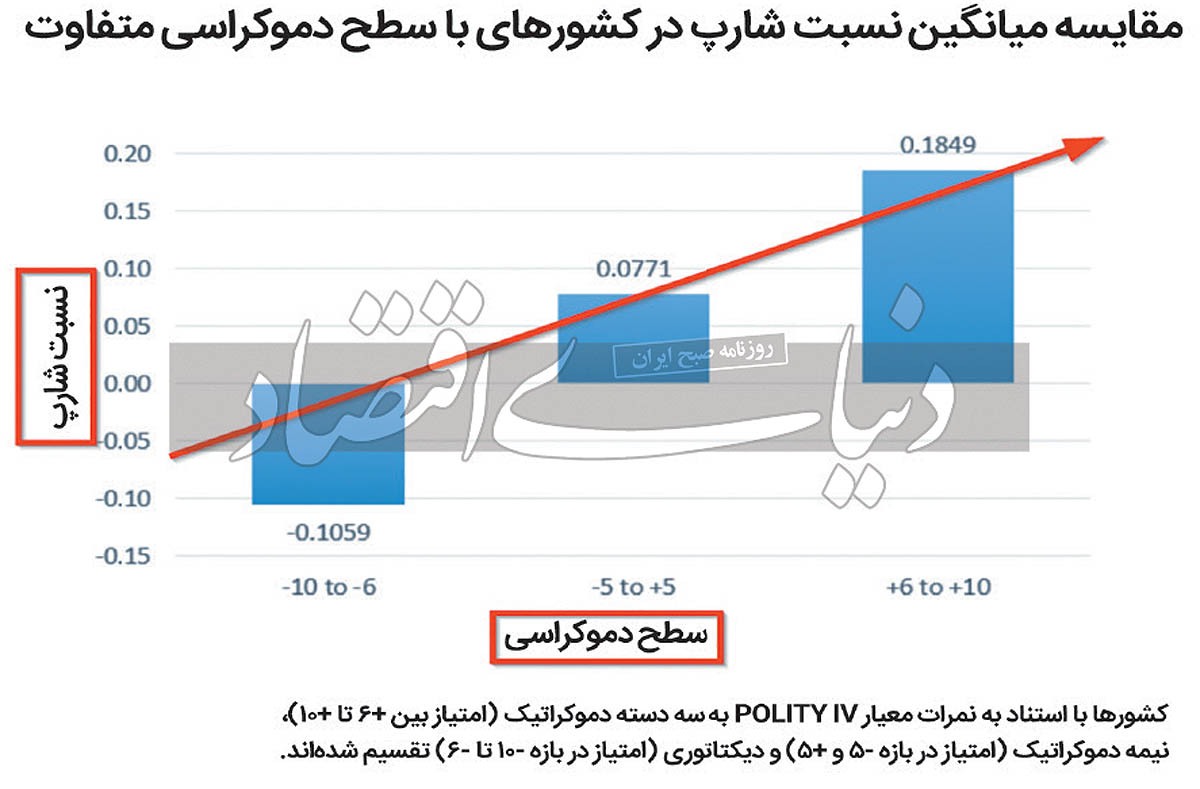

پژوهش دیگری به بررسی وجود یا نبود ارتباط بین قوانین دموکراتیک و بازده بازار سرمایه در ۷۴ کشور توسعهیافته و در حال توسعه برای حدود چهار دهه (۱۹۷۵ تا ۲۰۱۵) میپردازد. این پژوهش نشان میدهد که بازار سهام کشورهای دموکراتیک در مقایسه با حکومتهای دیکتاتوری، بازده بالاتر و در عین حال ریسک نوسان کمتری دارند. دلیل اصلی بازده بالاتر کشورهای دموکراتیک نسبت به دیکتاتوریها این است که در دیکتاتوریها سرمایهگذار حمایتی را که در کشورهای دموکرات دریافت میکند، حس نمیکند. از نمونههای بارز نقض حقوق مالکیت سرمایهگذاران خصوصی توسط دولتهای خودکامه طی سالهای اخیر میتوان به برخورد کشور روسیه با خروج سرمایه سرمایهگذاران خارجی اشاره کرد که محدودیتهای زیادی برای آنها ایجاد کرد، به گونهای که اکثر این سرمایهگذاران با ضررهای هنگفتی مواجه شدند. در این پژوهش نشان داده میشود میزان حمایت قانونیای که برای سرمایهگذاران در کشورهای مختلف وجود دارد پیشبینی کننده بازده آتی و توضیح دهنده درآمد بالاتر در دوره حاکمیت دولت دموکراتیک است و رابطه بازده-دموکراسی بهاندازه کافی قوی و معنادار است که از طراحی یک استراتژی سودآور تجاری براساس شاخص دموکراسی پشتیبانی کند. بررسی رابطه بین نسبت شارپ (sharp ratio) و سطح دموکراسی در کشورهای مختلف نیز نشان میدهد که کشورهای با سطح دموکراسی بالاتر، نسبت شارپ بالاتری نیز دارند.

نتایج پژوهش دیگری که روی بیش از ۸۰ کشور انجام شده بود، حاکی از این است که کشورهای دیکتاتوری با بازده شاخص کل مشخص، نسبت به دموکراتیکها صرف ریسک بالاتری دارند. تفاوت بازده دارایی از بازده بدون ریسک را صرف ریسک مینامند و بالا بودن مقدار صرف ریسک نشان از وضعیت نامطلوب یک کشور از لحاظ اجتماعی، اقتصادی و سیاسی دارد. همچنین طبق نتایج، میزان آزادی اقتصادی که بهطور مشخص در ارتباط تنگاتنگی با آزادی سیاسی است، اثری مثبت و قابلتوجه بر بازده بازار سهام دارد. کاهش فساد در یک کشور نیز (که از شاخصههای ثبات سیاسی است) موجب افزایش بازده بازار سهام میشود.

شواهد تجربی اثر ثبات سیاسی بر بازار سهام

شواهد تجربی زیادی وجود دارند که میتوانند نشان دهنده وجود ارتباطی قوی بین عملکرد بازار سهام و ثبات سیاسی باشند. آغاز سال ۲۰۱۱ همراه با بهار عربی بود که متشکل از تظاهرات بزرگ دموکراسی خواهان علیه حکومتهای دیکتاتور در منطقه خاورمیانه و شمال آفریقا بود و حتی به جنگ داخلی در لیبی منجر شد. اعتراضات از تونس آغاز شد و به مصر، لیبی و چند کشور دیگر نیز گسترش یافت و سبب بی ثباتی سیاسی در کل منطقه شد. از آنجا که بهنظر میرسید ناآرامیها از کشوری به کشور دیگر منتقل میشود، سرمایهگذاران بیش ازپیش نگران شدند. برای مثال در ۲۷ ژانویه ۲۰۱۱، شاخص کل بورس مصر (EGX ۳۰) ۱۰درصد کاهش یافت و حتی بازارهای سرمایه بزرگ در آمریکا، اروپا و آسیا نیز ریزش داشتند، چراکه انتظار میرفت اعتراضات به سایر کشورهای تولیدکننده نفت در منطقه نیز کشیده شود. ناآرامیها در مصر برای یکسال تمام ادامه داشت، چراکه ارتش مصر که پس از اعتراضات قدرت را از دولت این کشور گرفته بود، از انتقال قدرت به دولت دموکرات انتخابی مردم سر باز زد. طی یکسال از تاریخ ۳ ژانویه ۲۰۱۱ تا تاریخ دوم ژانویه ۲۰۱۲، شاخص کل بورس مصر حدود ۵۰درصد ارزش خود را از دست داد و از ۷۰۷۳.۱۲ واحد به ۳۶۷۹.۹۶ واحد رسید. در تایلند نیز در سال ۲۰۰۶ و پس از چند ماه بحران سیاسی، ارتش قدرت را از نخست وزیر گرفت و این مساله سبب تظاهرات خشونت آمیز بین هواداران نخست وزیر برکنارشده و مخالفان او شد. چند سال بی ثباتی سیاسی در تایلند باعث شد تا سرمایهگذاران خارجی حضور خود در بازار سهام این کشور را کاهش دهند که باعث افت قیمتها در این بازار برای مدتی شد. با این حال، از آنجا که اعتراضات، مسالمت آمیز باقی ماند، بازارها از التهاب خارج شدند و مجدد افزایش یافتند. آشفتگیهای سیاسی اوکراین در سال ۲۰۱۴ نیز به درگیری این کشور با روسیه و ریزش بازار سهام روسیه ختم شد. همچنین اثر منفی تظاهرات برای دموکراسی در سپتامبر ۲۰۱۴ در هنگ کنگ بر بازار سهام و آشفتگی سیاسی هنگ کنگ طی سالهای اخیر و ریزش بازار سهام آن در پی عدماعتماد سرمایهگذاران خارجی بهخاطر دخالتهای مکرر دولت چین در سیاستهای این منطقه خودمختار از دیگر نمونههای ارتباط بین شرایط ناپایدار سیاسی یک کشور و عملکرد بازار سهام آن است.

منبع: دنیای اقتصاد

CBAM فاتح پنجره صادرات فولاد سبز هند به اروپا

با مشارکت بخش خصوصی، انقلابی در حوزه اکتشاف رقم خواهیم زد

مصرف فولاد به تفکیک صنایع

حضور فعال شرکت ملی مس در سومین رویداد جامع معدن و صنایع معدنی ۱۴۰۴

پانزدهمین رویداد معدن و صنایع معدنی به کار خود پایان داد/ حضور شرکت آلومینای ایران در جمع فعالان این حوزه

محقق شدن اهداف برنامهریزیشده سال جاری در گروه توکا فولاد/ تأسیس «صندوق نیکوکاری نهال آتیه» در مجموعه توکا فولاد

گزارش تصویری حضور شرکت آهن و فولاد ارفع در سومین رویداد جامع معدن و صنایع معدنی

برنامه ایمپاسکو برای ارتقای فرهنگ ایمنی و آمادگی کارکنان واحدهای معدنی

درسهای سفیددشت برای فولاد ایران

هلدینگ "معادن امداد" از ۳۷ سال پیش فعالیتهای خود را با معدنکاری سنگ ساختمانی آغاز کرد/ توسعه، سرمایهگذاری و فعالیتهای جدی هلدینگ "معادن امداد" در حوزههای مختلف معدنی از اکتشاف تا فرآوری/ در مرز بین استان کردستان و آذربایجان غربی محدوده مستعد طلا را شناسایی کردهایم و در مرحله اخذ گواهی کشف و بهرهبرداری هستیم

خداحافظی با عناصر نادر خاکی

تعامل و همکاری بانک تجارت و شرکت ملی صنایع مس ایران در حوزههای مختلف

نوآوری و نگاه به آینده در "رویداد جامع معدن و صنایع معدنی ۱۴۰۴" بررسی شد/ باید ارتباطات بخش معدن با بازارها و مراکز علمی جهان نزدیک باشد

"رویداد جامع معدن و صنایع معدنی ۱۴۰۴" از سطح محتوایی بالایی برخوردار بود

دو سیستم پایش لحظهای هوا در شهربابک افتتاح شد

نصب موفقیتآمیز سقف مخزن ۹۰۰۰ تنی اتان مایع در پتروشیمی مارون

برگزاری اختتامیه یازدهمین دوره ارزیابی جایزه بهرهوری معادن و صنایع معدنی در ایمپاسکو

ارزش ۲.۵۳ میلیارد دلاری صادرات جهانی شن و ماسه؛ سهم ایران از بازار جهانی چقدر است؟

آنومالی A۲۱ یزد آماده برای اکتشاف

رکوردشکنی صبانور در تولید و فروش

CBAM فاتح پنجره صادرات فولاد سبز هند به اروپا

«علی امرایی» مدیرعامل گهرزمین شد

شکستهشدن پیدرپی رکوردهای تولید در مجتمع فولادسازی زرند

"رویداد جامع معدن و صنایع معدنی ۱۴۰۴" از سطح محتوایی بالایی برخوردار بود

پشتیبانی دولت از تولید در صنعت/ ابتدا در تولید انرژی سرمایهگذاری کنیم سپس به دنبال سرمایهگذاریهای جدید باشیم

عبور پیشرفت احداث کارخانه احیای مستقیم بیجار از ۵۵.۲ درصد تا پایان مرداد

طرح توسعه فولادسازی فولاد سفیددشت چهارمحال و بختیاری بهرهبرداری شد

تداوم سیر صعودی عملکرد چادرملو در مردادماه