بهشت مسکن جهنم شد/ یافتههای «اکونومیست» از بازار املاک آفریقا/ قفل مسکن قاره ساخت وساز/ موتور مالی بازار مسکن آفریقا به خاطر «فقر» کار نمیکند/ دیوار ۱۴۰ لایهای «مجوزهای ساخت» مانع ورود انبوهسازان به این بازار است

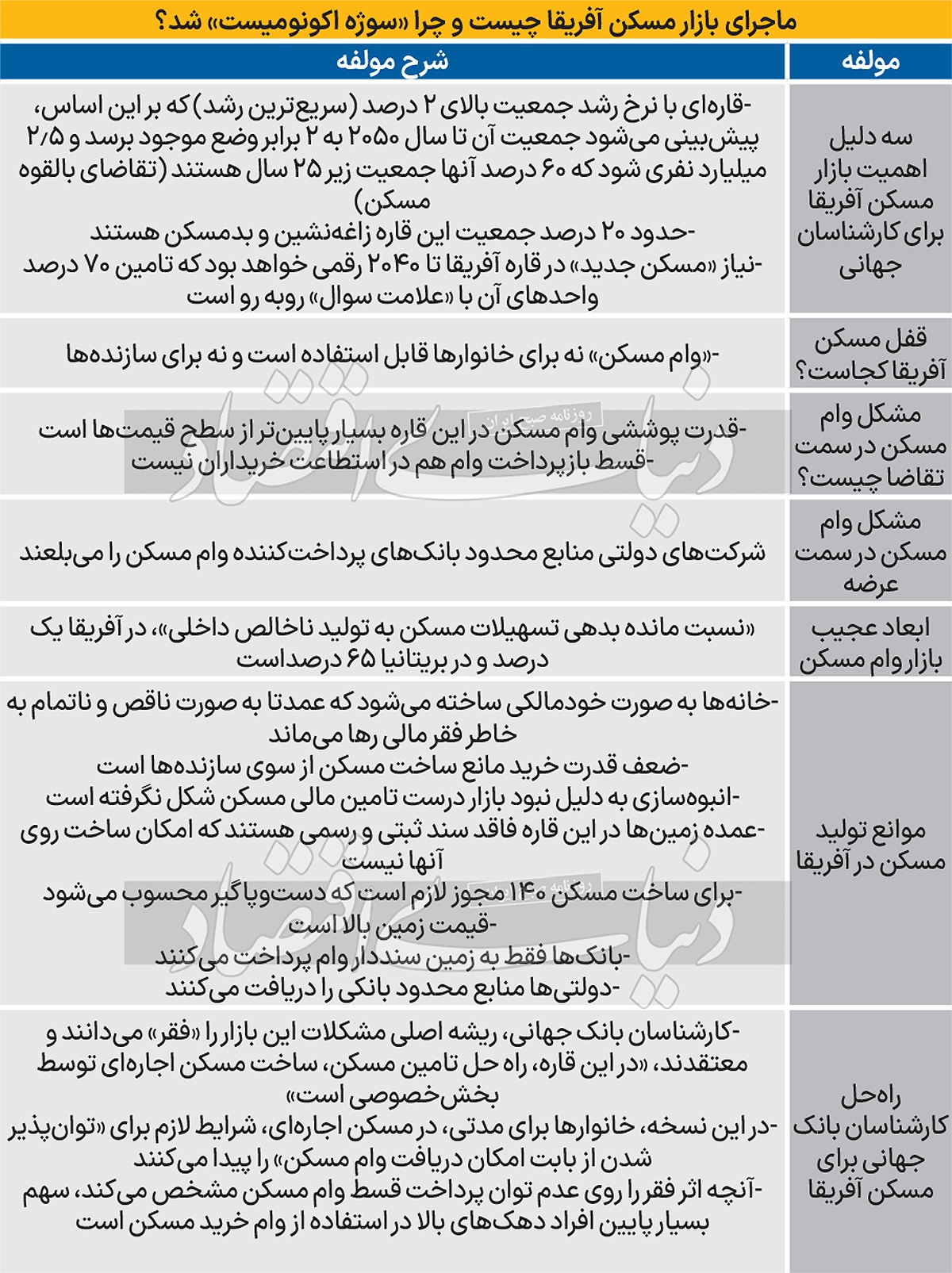

به گزارش میمتالز، بازار مسکن قاره آفریقا برای پاسخگویی به «تقاضای فزاینده ناشی از رشد بالای جمعیت» با دو چالش اساسی روبه رو شده که یکی، به سمت تقاضا و دیگری به سمت عرضه مربوط است. «اکونومیست» به خاطر آنچه «قاره آفریقا را بهشت جهانی ساخت وساز» مینامند، سراغ این بازار رفته تا درباره قفل مسکن آن آسیب شناسی کند. بررسیها نشان میدهد، روند رشد سریع جمعیت در قاره آفریقا، یک سایت جهانی دارای ظرفیت سرمایهگذاری ساختمانی شکل داده است به طوری که دوسوم از نیاز آتی این بازار به واحد مسکونی جدید، به عنوان «بازار بکر مقابل سازندههای داخلی و خارجی این قاره» قرار دارد که باید از الان برای ساخت آن تا ۲۰۴۰، برنامهریزی و عملیاتی شود.

سازندهها و انبوهسازان، اما به هشت دلیل که عمده آن، «معیوب بودن موتور تامین مالی ساخت مسکن» است، امکان سرمایهگذاری ندارند و همین باعث «کمبود مزمن مسکن» در آفریقا شده است. البته «دیوار مجوزهای ۱۴۰ گانه» برای ساخت و «زمینهای بدون سند در این قاره»، چالش سرمایهگذاری را تشدید کرده است. در سمت تقاضا، اما مشکل حادتر است؛ وام خرید مسکن نه قابلیت «قدرت پوشش قیمتها» را دارد و نه «در استطاعت وام گیرندهها برای پرداخت اقساط ماهانه بازپرداخت» است. «فقر» در آفریقا قدرت خرید مسکن را کاهش داده است بهطوری که با درآمد پایین، خانوارها جایی در معادله تامین مسکن ندارند. در این بررسی، کارشناسان بانک جهانی با تاکید براینکه، «قفل اصلی مسکن آفریقا، «فقر» خانوارها است»، راهحل تامین مسکن را در گام اول، «سرمایهگذاری بخش خصوصی با حمایت دولت در بازار مسکن اجاره ای» معرفی کرده اند. در این مدل، تا پیش از «توانپذیر شدن خانوارها از بابت حائز شرایط دریافت وام خرید مسکن»، پرداختن به مدل تولید مسکن ملکی، مشکل را حل نخواهد کرد.

چالش تامین مسکن برای جمعیت فزاینده

وقتی به برخی از خیابانها در حومه داکار پایتخت سنگال نگاه میکنید، با نشانههای ثروت از جمله خودروهای براق و باشگاههای ورزشی مواجه میشوید. به نظر میرسد این شرایط برای بانکهایی که وام مسکن پرداخت میکنند جذاب باشد، اما گزارش اخیر اکونومیست درباره چالش تامین مسکن در آفریقا (که شاهد سریعترین رشد جمعیت در جهان است) نشان میدهد که در عمل دریافت وام مسکن توسط متقاضیان دشوار است.

سام تیانار و خانواده اش در دو اتاق از یک بلوک آپارتمانی که در حال ساخت آن هستند زندگی میکنند. او امیدوار است که بتواند بقیه واحدها را پس از اتمام پروژه اجاره بدهد. اگرچه این پروژه سالها پیش آغاز شده است، اما این ساختمان کماکان مجموعهای درهم و برهم از سیمان و سیمهای روباز است. کار بسیار کند پیش میرود و هرگاه او پول کمی پسانداز میکند، مقداری سیمان و ماسه خریداری میکند تا کمی ساختوساز را جلو ببرد. درخواست او برای دریافت وام به مبلغ ۱۰ میلیون فرانک سیافای (واحد پول سنگال، معادل ۱۶هزار و ۵۰۰ دلار) از یک موسسه اعتباری نیز رد شده است. چالش تامین مالی برای ساخت مسکن یکی از عواملی است که بحران عمیق مسکن در جنوب صحرای آفریقا را تشدید کرده است. تقریبا در تمام کشورهای آفریقایی، حتی ارزانترین خانه نوساز نیز نسبت به میزان تسهیلاتی که به یک معلم معمولی یا افسر پلیس تعلق میگیرد، بسیار گران است. بسیاری از مردم آفریقا در خانههایی بدون سرویس بهداشتی مناسب و بدون دسترسی مطمئن به برق زندگی میکنند. حدود ۲۳۰ میلیون نفر (معادل نیمی از کسانی که در مناطق شهری زندگی میکنند) زاغهنشین هستند، و به علت رشد جمعیت این عدد رو به افزایش است.

ریشه کمبود مزمن مسکن

البته نیاز به مسکن در آفریقا، فرصت فوق العادهای نیز محسوب میشود. گزارشهای سازمان ملل نشان میدهد که ۷۰درصد از ساختمانهای موردنیاز در سال ۲۰۴۰، هنوز وجود خارجی ندارند. ساخت این ساختمانها میتواند نهتنها برای حاشیهنشینها بلکه برای رشد اقتصادی و بازار کار آفریقا، نعمتی باشد. به گفته یک سرمایهگذار حوزه مسکن در آفریقا، این قاره به «سایت ساختوساز» جهان تبدیل خواهد شد.

دلیل اصلی کمبود مزمن مسکن در آفریقا نحوه ساخت سنتی خانه در این قاره است. تقریبا ۹۰درصد خانهها توسط خود مالکان و طی سالهای طولانی ساخته میشوند. شهرها مملو از ساختمانهای ناتمام است. البته برخی نیز از سازندگان پیش خرید میکنند و به مرور هزینه ساخت را پرداخت میکنند، اما اگر سازنده نتواند به تعداد کافی آپارتمان در آن ساختمان پیش فروش کند یا با مشکل دیگری مواجه شود، پروژه متوقف میشود. به این صورت، ریسک بزرگی به خریدار تحمیل میشود و مشخص نیست که به خانه اش خواهد رسید یا با ضرر بزرگی روبهرو خواهد شد. هر دو شیوه ساخت همان سیمان محدودی که برای ساختوساز وجود دارد را درگیر پروژههایی میکند که سالها بی نتیجه میمانند. از طرف دیگر، به دلیل مشکلات تامین مالی، پروژههای واقعی انبوهسازی نیز بسیار نادر هستند. ساخت مسکن باکیفیت در آفریقا نیز فرآیند بسیار پیچیدهای است؛ از خرید زمین گرفته تا مشکلات ثبتی، تامین انشعاب آب و یافتن مشتری مناسب، که هرکدام نیز مستلزم تامین مالی است.

۱۴۰ مجوز برای ساخت مسکن

هزینه ساخت ارزانترین خانه نوساز معمولا معادل ۲۰ تا ۴۰هزار دلار است، در حالی که درآمد سرانه سالانه تنها حدود ۱۷۰۰ دلار است. یکی از عواملی که هزینه ساخت را بالا برده، تشریفات زائد اداری است. به عنوان مثال، در کنیا ۱۴۰ مورد قانون و مقررات و دستورالعمل سیاستی مربوط به ساخت خانههای «در استطاعت» وجود دارد. قوانین ساختوساز که اغلب بسیار قدیمی هستند نیز استانداردهای نامناسبی را الزام میکنند. در کنیا برای هر خانه دوخوابه باید یک پارکینگ تامین شود، درنتیجه ساخت خانه استاندارد گران تمام میشود. بسیاری از سازندگان کوچک نیز قوانین را دور میزنند تا هزینهها را کاهش دهند. کمبود سند رسمی زمین نیز عرضه را محدود و قیمتها را بالا برده است. سازنده برای شروع ساخت نیاز به سند رسمی دارد، در غیراین صورت با ریسک از دست دادن کل سرمایهگذاری خود مواجه میشود. با وجود این، تنها چهاردرصد از کشورهای آفریقایی زمینهای خصوصی در پایتختهای خود را نقشهبرداری و ثبت کرده اند. به طور میانگین هزینه ثبت رسمی ملک معادل هفتدرصد ارزش آن است و در برخی مناطق نیجریه این هزینه حتی به ۲۰درصد از ارزش ملک میرسد. اسناد ضعیف پروسه دریافت وام را دشوارتر میکند، زیرا بانکها معمولا از پرداخت وام به ملکی که مشکل مالکیتی داشته باشد، خودداری میکنند. این امر یکی از دلایلی است که پرداخت وام مسکن در آفریقا را بسیار محدود کرده است.

در اوگاندا با جمعیت ۵۰ میلیونی، حدود ۷ هزار وام مسکن در حال بازپرداخت وجود دارد. این مورد اصلا یک استثنا نیست. در اغلب کشورهای جنوب صحرای آفریقا، نسبت مانده بدهی وامهای مسکن به تولید ناخالص داخلی کمتر از یکدرصد است. برای مقایسه، این نرخ در بریتانیا ۶۵درصد است. دلیل دوم برای محدودیت وام مسکن در آفریقا آن است که ۸۵درصد مردم شغل غیررسمی (مانند میوهفروشی در بازارهای محلی) دارند و بنابراین نمیتوانند فیش حقوقی به بانک ارائه کرده تا توانایی بازپرداخت وام خود را اثبات کنند. دلیل سوم آن است که یکسوم آفریقاییها برای شروع ساخت خانه نیاز به وام دارند، اما بانکها تمایلی به پرداخت وام مسکن وقتی که وثیقه تنها زمین ساخته نشده باشد، ندارند.

سود وام مسکن باید تکرقمی باشد

شرایط کلی مالی در کشورهای آفریقایی نیز نرخ سود وام مسکن را بالا برده و تعداد وامهای در دسترس را به شدت کاهش داده است. به گفته یک کارشناس بانک جهانی، نرخ سود وام مسکن باید تکرقمی باشد تا مقرون به صرفه محسوب شود. با وجود این، در تنها ۱۵ کشور از ۴۸ کشور در جنوب صحرای آفریقا که داده هایشان موجود است، نرخ سود زیر ۱۰درصد است. این امر به آن دلیل است که نرخ بهره بانکهای مرکزی که کف نرخ سود وام مسکن را تعیین میکند، به منظور مهار تورم دائما بالا بوده است. کمبود منابع تامین مالی دولت و رقابت بخش دولتی برای تصاحب همین منابع محدود نیز مشکل را دوچندان کرده است.

بانکها و سرمایهگذاران میتوانند به سادگی با خرید اوراق بدهی دولتی، سود سالانه ۱۳ تا ۱۵درصد دریافت کنند؛ و در مقایسه، راهاندازی کسب و کار پرداخت وام خرد، یافتن متقاضی مناسب، تعیین ریسک اعتباری مشتریان و مشکلات تامین وثیقه قابل قبول، کاری بسیار دشوار و ریسکی بالا به نظر میرسد. در سالهای اخیر تلاشهایی برای ارائه تسهیلات ارزانتر با تاسیس شرکتهای «تامین مالی مجدد وام» انجام شده است. این شرکتها معمولا توسط دولتها حمایت میشوند و از نهادهایی مانند بانک جهانی وام ارزان دریافت میکنند. این امر به آنها کمک میکند تا بتوانند هزینه استقراض خود در بازارهای سرمایه را کاهش دهند. این شرکتها سپس نرخ پایین استقراض خود را به بانکها انتقال میدهند تا به ارائه وام مسکن ارزانتر کمک کنند. این سازوکار تا حدی کمک کرده است، اما با آنچه موردنیاز است فاصله زیادی دارد. به عنوان مثال، در کشور ۶۷ میلیونی تانزانیا، شرکتهای تامین مالی مجدد تنها توانسته اند ۱۵۰۰ مورد وام مسکن را تامین مالی مستقیم کنند.

ریشه اصلی «فقر» است

از نگاه یکی از کارشناسان بانک جهانی، ریشه اصلی مشکل «فقر» است. «هرکاری که انجام دهید، بسیار بسیار دشوار است که این سطح (پایین) درآمد را در معادله تامین مسکن جای دهید.» همه این مسائل یک بازنگری اساسی در سیاستهای حوزه مسکن را ایجاب میکند. به گفته یک کارشناس دیگر یک موسسه وابسته به بانک جهانی، ممکن است روزی مقیاس پرداخت وام مسکن در آفریقا افزایش پیدا کند، اما اکنون در بهترین شرایط تنها ۵ تا ۱۵درصد افراد ثروتمند جمعیت از این تسهیلات بهره میبرند. او معتقد است که شاید پرداخت وام برای خرید خانه لزوما «ابزار مناسب» برای تامین مسکن مردم در آفریقا نباشد.

اگر مدل پرداخت وام مسکن به سبک کشورهای ثروتمند برای آفریقا مناسب نیست، مدل مناسب کدام است؟ یک پاسخ در نظر گرفتن این واقعیت است که خانههای آفریقایی توسط خود مالکان و به صورت مرحلهای ساخته میشوند. برخی بانکها شروع به ارائه وامهای کوچک کوتاهمدت کرده اند تا مثلا به خانوادهها کمک کند که یک اتاق بیشتر ساخته و آن را اجاره دهند. بانک مسکن اوگاندا به این روش روی آورده است. وامهای این بانک سهساله و به طور میانگین به مبلغ چهارهزار دلار هستند. این بانک شرایط تامین وثیقه را تسهیل کرده و قرارداد خرید زمین و حتی داراییهایی مانند موتور سیکلت و یخچال را نیز برای ضمانت وام میپذیرد. به گفته مدیرعامل این بانک، عملکرد این وامها خوب بوده است و اغلب نکول نمیشوند، چرا که این وامهای خرد به متقاضی اجازه میدهد بدون اتلاف وقت قسمت جدیدی را به ملک خود ضمیمه کرده و به صورت بهینه از سرمایهای که در اختیارش قرار گرفته بهره ببرد.

روشهای ابتکاری در نسخه بانک جهانی

پرداخت چنین وامهایی نیازمند روشهای ابتکاری برای اعتبارسنجی شاغلان غیررسمی است. یک استارتآپ هندی به نام «سینتلکت» در تلاش برای بهرهگیری از «یادگیری ماشینی» به این منظور است. در این سیستم دادههای یک پرسشنامه درمورد کسبوکار متقاضی وام (از دستفروشان غذای خیابانی گرفته تا خیاطان محلی) وارد یک الگوریتم میشود. این سیستم همچنین از دادههای مربوط به پرداخت قبوض آب و برق، تراکنشهای پولی و «هوش موقعیت جغرافیایی» (تا مثلا مشخص شود که آیا یک دستفروش در محلی که کار میکند، به مشتریان توانمند دسترسی دارد یا خیر) بهره میبرد. این استارتآپ هندی اخیرا با بزرگترین موسسه تامین مالی خرد کنیا قراردادی امضا کرده تا در زمینه تصمیمگیری در مورد پرداخت تسهیلات مسکن به این موسسه مالی کمک کند.

البته برخی از کارشناسان کماکان امیدوارند که ایفای نقش توسط سازندگان بزرگ بتواند به بهبود شرایط کمک کند. این گروه از کارشناسان معتقدند که این سازندگان از توانایی بیشتری برای حل مساله تامین وام بانکی برای خانههای نوساز برخوردارند. به عنوان مثال شرکت انبوهسازی «یونتی هومز» که در کنیا و نیجریه فعال است، از ارزش زمینهای ساختهنشده خود به منظور ارائه ضمانت مالی به بانکها استفاده میکند تا به وامدهندگان اطمینان دهد که پروژه هایش را به اتمام میرساند.

با وجود همه این تلاش ها، وام مسکن کماکان دور از دسترس کسانی است که شغل رسمی ندارند. برخی از نهادهای مالی بینالمللی و همچنین شرکتهای خصوصی به منظور کمک به این دسته از متقاضیان به ارائه طرحهای اجاره مسکن یا اجاره به شرط تملیک روی آورده اند.

به عقیده یک کارشناس بانک جهانی، باید به تامین نیاز مسکن به صورت پروژههای زیرساختی نگاه کرد، به این معنا که باید طرحهای بزرگ توسط شرکتهای خصوصی و با تضمین خرید توسط دولت ها، سرمایهگذاران حقوقی و نهادهای مالی بینالمللی، اجرا شوند. خانوارها باید سپس بتوانند این خانههای متعلق به مالکان نهادی را به صورت اجاره یا اجاره به شرط تملیک در اختیار بگیرند. چنین طرحهایی نیاز به پیش پرداخت را حذف کرده و به متقاضیان اجازه میدهد که به مرور مالک مسکن شوند.

منبع: دنیای اقتصاد

CBAM فاتح پنجره صادرات فولاد سبز هند به اروپا

با مشارکت بخش خصوصی، انقلابی در حوزه اکتشاف رقم خواهیم زد

مصرف فولاد به تفکیک صنایع

حضور فعال شرکت ملی مس در سومین رویداد جامع معدن و صنایع معدنی ۱۴۰۴

پانزدهمین رویداد معدن و صنایع معدنی به کار خود پایان داد/ حضور شرکت آلومینای ایران در جمع فعالان این حوزه

محقق شدن اهداف برنامهریزیشده سال جاری در گروه توکا فولاد/ تأسیس «صندوق نیکوکاری نهال آتیه» در مجموعه توکا فولاد

گزارش تصویری حضور شرکت آهن و فولاد ارفع در سومین رویداد جامع معدن و صنایع معدنی

برنامه ایمپاسکو برای ارتقای فرهنگ ایمنی و آمادگی کارکنان واحدهای معدنی

درسهای سفیددشت برای فولاد ایران

هلدینگ "معادن امداد" از ۳۷ سال پیش فعالیتهای خود را با معدنکاری سنگ ساختمانی آغاز کرد/ توسعه، سرمایهگذاری و فعالیتهای جدی هلدینگ "معادن امداد" در حوزههای مختلف معدنی از اکتشاف تا فرآوری/ در مرز بین استان کردستان و آذربایجان غربی محدوده مستعد طلا را شناسایی کردهایم و در مرحله اخذ گواهی کشف و بهرهبرداری هستیم

خداحافظی با عناصر نادر خاکی

تعامل و همکاری بانک تجارت و شرکت ملی صنایع مس ایران در حوزههای مختلف

نوآوری و نگاه به آینده در "رویداد جامع معدن و صنایع معدنی ۱۴۰۴" بررسی شد/ باید ارتباطات بخش معدن با بازارها و مراکز علمی جهان نزدیک باشد

"رویداد جامع معدن و صنایع معدنی ۱۴۰۴" از سطح محتوایی بالایی برخوردار بود

دو سیستم پایش لحظهای هوا در شهربابک افتتاح شد

نصب موفقیتآمیز سقف مخزن ۹۰۰۰ تنی اتان مایع در پتروشیمی مارون

برگزاری اختتامیه یازدهمین دوره ارزیابی جایزه بهرهوری معادن و صنایع معدنی در ایمپاسکو

ارزش ۲.۵۳ میلیارد دلاری صادرات جهانی شن و ماسه؛ سهم ایران از بازار جهانی چقدر است؟

آنومالی A۲۱ یزد آماده برای اکتشاف

رکوردشکنی صبانور در تولید و فروش

CBAM فاتح پنجره صادرات فولاد سبز هند به اروپا

«علی امرایی» مدیرعامل گهرزمین شد

شکستهشدن پیدرپی رکوردهای تولید در مجتمع فولادسازی زرند

"رویداد جامع معدن و صنایع معدنی ۱۴۰۴" از سطح محتوایی بالایی برخوردار بود

پشتیبانی دولت از تولید در صنعت/ ابتدا در تولید انرژی سرمایهگذاری کنیم سپس به دنبال سرمایهگذاریهای جدید باشیم

عبور پیشرفت احداث کارخانه احیای مستقیم بیجار از ۵۵.۲ درصد تا پایان مرداد

طرح توسعه فولادسازی فولاد سفیددشت چهارمحال و بختیاری بهرهبرداری شد

تداوم سیر صعودی عملکرد چادرملو در مردادماه