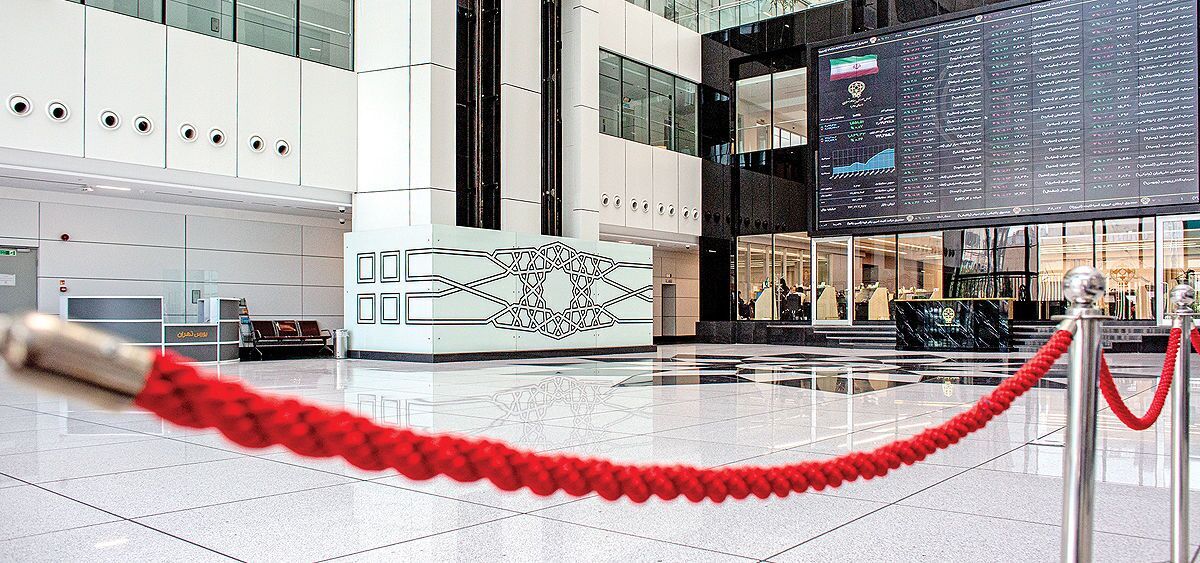

ترمز شتاب در بورس

به گزارش میمتالز، بر همین اساس و در اکثر دادوستدهای روزانه طی دو ماه گذشته معمولا صدای خروج پول حقیقی به گوش رسیده است. براساس شواهد آماری در ۳۸ روز معاملاتی گذشته، بازار تنها ۶روز با ورود پول روبهرو بوده و این در حالی است که در ۳۲ روز مابقی آن خروج سرمایه حقیقی ثبت شده است. آن هم در برههای که ۱۰ ماه از سقوط شاخص نسبت به ابتدای سال میگذرد مبلغی به میزان ۷۴۲۶میلیارد تومان از گردونه دادوستدهای سهامی خارج شده است؛ بنابراین میتوان گفت در اکثر مواقع فعالان حقوقی نبض بازار را در دست گرفتهاند و نقش غالب و پررنگ خود را در معاملات روزانه ایفا کردهاند.

طــی مدت مذکور بخشی از پول حقیقی وارد صندوقهای قابلمعامله شده است، اما در هفتههای اخیر مجددا شاهد خروج پول از ETFها بودهایم. یعنی صندوقها که در پاییز با اقبال سهامداران روبهرو شده بودند اندک اندک از صحنه معاملات خارج شدند. مسیریابی وضعیت خروج پول حقیقی از بازار سهام نشان میدهد هرگاه بازار با ریسک سیستماتیک جدیدی مواجه شده، بلافاصله خروج پول حقیقی نیز سرعت یافته است. به عنوان مثال همزمان با رونمایی بانک مرکزی از ابزار جدید «سود علیالحساب ۳۰درصدی»، سهامداران عمدتا خرد و حقیقی با احتیاط بیشتری دست به معامله زدهاند.

اگرچه بانک مرکزی هدف ابزار جدید را تامین سرمایه در گردش بنگاهها اعلام کرد، اما بورس نسبت به این مهم واکنش منفی نشان داد و با گذشت دو هفته از این تصمیم سیاستگذار، اما بورسبازان نتوانستند به وضعیت متعادل بازگردند. در تاثیرپذیری بازار سهام از اخبار و سیاستگذاریهای اقتصادی کافی است این نکته را متذکر شویم که حتی با وجود فاصله سود سپرده بانکی از نرخ تورم و نرخ بازدهی بازارهای موازی، این اقدام سیاستگذار پولی، بورس را دگرگون کرد؛ بنابراین نقدینگی به جای ورود به بازار سهام، ترجیح میدهد وارد بازاری شود که نسبت به ریسکهای بیرونی، مصونیت بیشتری دارد. همانطور که ملاحظه کردیم با توجه به اینکه میزان افزایش سطح سود اخیر بیسابقه بوده است، انتظارات حول محور «حفظ بیشتر داراییهای ریالی» توسط عموم مردم چرخیده است.

تنزل دوماهه

بازار سهام از ابتدای زمستان تا روز گذشته (۳۸ روز معاملاتی) تنها ۶ روز صعودی بوده و ۳۲ روز را در مسیر نزولی حرکت کرده است. طی این مدت شاخص کل ۵.۴۳درصد عقب نشسته است. این وضعیت گویای آن است که حتی حقوقیهای فعال در بازار نیز نتوانستند کارآیی چندانی برای بازار داشته باشند و فعالیت خود را در بازار گسترش دهند. بهویژه اینکه شاخص هموزن در این مدت از شاخص کل سهام جلو افتاده است. به این معنا که در ۳۶ روز معاملاتی اخیر عملا سفتهبازان میزبان تالار شیشهای بودهاند. این موضوع در ظاهر وضعیت تقاضا برای نمادهای کوچک را مثبت جلوه میدهد، اما واقعیت این است که بازار همچنان با رکود گره خورده است.

به این ترتیب نه حقوقیها توانستند باعث تقویت تقاضا و رونق بازار شوند نه سفته بازان. این در حالی است که گزارشهای ۹ماهه بنگاهها یکتنه میتوانست ناجی بازار شود. برخی گروهها نظیر سیمان، کانیهای غیرفلزی و قطعات خودرو رکوردهای عجیبی را در سودآوری به ثبت رساندند؛ بااینحال شوکهای بیرونی، اثرات منفی بر پارامترهای ارزندگی همچون ارزش معاملات خرد و خالص تغییر مالکیت سهام بر جای گذاشته است. به همین دلیل است که طی این مدت بازار موجهای افزایشی و منطقی را ندیده است. از سوی دیگر تمرکز نقدینگی به سمت بازارهای دیگر محدود شده است. در سال گذشته بازار سهام از میانههای بهمنماه روند صعودی گرفت و تا اواسط اردیبهشت توانست به این روند ادامه دهد؛ اما نکته حائز اهمیت این است که این داستان هنوز برای سال ۱۴۰۲ تکرار نشده است.

افزون بر آن به دلیل وضعیت کنونی، فضایی در بازار حاکم شده است که تازهواردها نیز از منظر روانی به دلیل ثبات شرایط ریسکها نمیتوانند بازار را به طور جدی محک بزنند. در شرایط کنونی که شاخص سهام به کف کانال ۲میلیون و ۹۰هزار واحد رسیده، به نظر میرسد برای حفظ وضعیت کنونی و جلوگیری از عرضه سهام و خروج منابع تلاش خواهد شد؛ وضعیتی که تبعات آن برای بورس تهران چندان روشن نیست. یکی از موضوعات مورد بحث در میان اهالی بازار سهام این است که برای سال بعد نمیتوان سناریوی مشخصی به تصویر کشید. یعنی به دلیل ابهامات پیرامون متغیرها، شرایط نرخ ارز و نتیجه انتخابات مجلس، سرمایهگذار نمیداند با چه وضعیتی روبهرو خواهد شد. این موضوع به این پرسش که چرا بورس روند سال گذشته را تکرار نکرده است نیز پاسخ میدهد. براساس گفتههای کارشناسان، رونق سفتهبازی به هفتههای آینده نیز خواهد کشید.

با جمعبندی این توضیحات میتوان نتیجه گرفت فارغ از وضعیت متغیرهای بنیادی، درحالحاضر پتانسیل صعودی مهمی وجود ندارد، چرا که تکلیف مفروضات مهم بازار سرمایه، نظیر نرخ دلار نیمایی و نرخ خوراک پتروشیمیها، مشخص نیست. هرکدام از مفروضات این پتانسیل را دارند که ریسک ناگهانی را به بازار تحمیل کنند. اما از جهت شاخص P/E سهام با توجه به اینکه این سنجه مهم در سطوح قابلقبولی قرار ندارد، از این رو یک سناریوی محتمل خودنمایی میکند، اینکه رشد نرخ بدون ریسک، نسبت قیمت به سود را در بازار اوراق کاهش دهد و نتیجه این امر میتواند کاهش P/E بازار سهام باشد. رخت بستن هرگونه رونق از بورس، بازار اوراق بدهی و اخزا و رکود احتمالی به شرایط عامل دوم یعنی چشمانداز سودآوری شرکتها بستگی خواهد داشت.

علاوه بر این موضوع، با توجه به اینکه عوامل موثر بر سود شرکتها، یعنی نرخ ارز و قیمتهای جهانی کالا، از مهمترین متغیرهای اثرگذار بر سودآوری شرکتها محسوب میشوند، بنابراین چشمانداز سودآوری شرکتها بدون اغراق در ابهام است. این موضوع وضعیت را برای بازار سهام سخت میکند. گفته میشود مهمترین عامل تعیینکننده ارزش سهام در بلندمدت، سودآوری شرکتهاست. بر همین اساس این متغیر مهم خود تابع حجم تولید کالا و خدمات توسط شرکتها و نیز نرخ آن است که چشمانداز مبهمی برای آن نمیتوان متصور بود.

منبع: دنیای اقتصاد

CBAM فاتح پنجره صادرات فولاد سبز هند به اروپا

با مشارکت بخش خصوصی، انقلابی در حوزه اکتشاف رقم خواهیم زد

مصرف فولاد به تفکیک صنایع

حضور فعال شرکت ملی مس در سومین رویداد جامع معدن و صنایع معدنی ۱۴۰۴

پانزدهمین رویداد معدن و صنایع معدنی به کار خود پایان داد/ حضور شرکت آلومینای ایران در جمع فعالان این حوزه

محقق شدن اهداف برنامهریزیشده سال جاری در گروه توکا فولاد/ تأسیس «صندوق نیکوکاری نهال آتیه» در مجموعه توکا فولاد

گزارش تصویری حضور شرکت آهن و فولاد ارفع در سومین رویداد جامع معدن و صنایع معدنی

برنامه ایمپاسکو برای ارتقای فرهنگ ایمنی و آمادگی کارکنان واحدهای معدنی

درسهای سفیددشت برای فولاد ایران

هلدینگ "معادن امداد" از ۳۷ سال پیش فعالیتهای خود را با معدنکاری سنگ ساختمانی آغاز کرد/ توسعه، سرمایهگذاری و فعالیتهای جدی هلدینگ "معادن امداد" در حوزههای مختلف معدنی از اکتشاف تا فرآوری/ در مرز بین استان کردستان و آذربایجان غربی محدوده مستعد طلا را شناسایی کردهایم و در مرحله اخذ گواهی کشف و بهرهبرداری هستیم

خداحافظی با عناصر نادر خاکی

تعامل و همکاری بانک تجارت و شرکت ملی صنایع مس ایران در حوزههای مختلف

نوآوری و نگاه به آینده در "رویداد جامع معدن و صنایع معدنی ۱۴۰۴" بررسی شد/ باید ارتباطات بخش معدن با بازارها و مراکز علمی جهان نزدیک باشد

"رویداد جامع معدن و صنایع معدنی ۱۴۰۴" از سطح محتوایی بالایی برخوردار بود

دو سیستم پایش لحظهای هوا در شهربابک افتتاح شد

نصب موفقیتآمیز سقف مخزن ۹۰۰۰ تنی اتان مایع در پتروشیمی مارون

برگزاری اختتامیه یازدهمین دوره ارزیابی جایزه بهرهوری معادن و صنایع معدنی در ایمپاسکو

ارزش ۲.۵۳ میلیارد دلاری صادرات جهانی شن و ماسه؛ سهم ایران از بازار جهانی چقدر است؟

آنومالی A۲۱ یزد آماده برای اکتشاف

رکوردشکنی صبانور در تولید و فروش

CBAM فاتح پنجره صادرات فولاد سبز هند به اروپا

«علی امرایی» مدیرعامل گهرزمین شد

شکستهشدن پیدرپی رکوردهای تولید در مجتمع فولادسازی زرند

"رویداد جامع معدن و صنایع معدنی ۱۴۰۴" از سطح محتوایی بالایی برخوردار بود

پشتیبانی دولت از تولید در صنعت/ ابتدا در تولید انرژی سرمایهگذاری کنیم سپس به دنبال سرمایهگذاریهای جدید باشیم

عبور پیشرفت احداث کارخانه احیای مستقیم بیجار از ۵۵.۲ درصد تا پایان مرداد

طرح توسعه فولادسازی فولاد سفیددشت چهارمحال و بختیاری بهرهبرداری شد

تداوم سیر صعودی عملکرد چادرملو در مردادماه