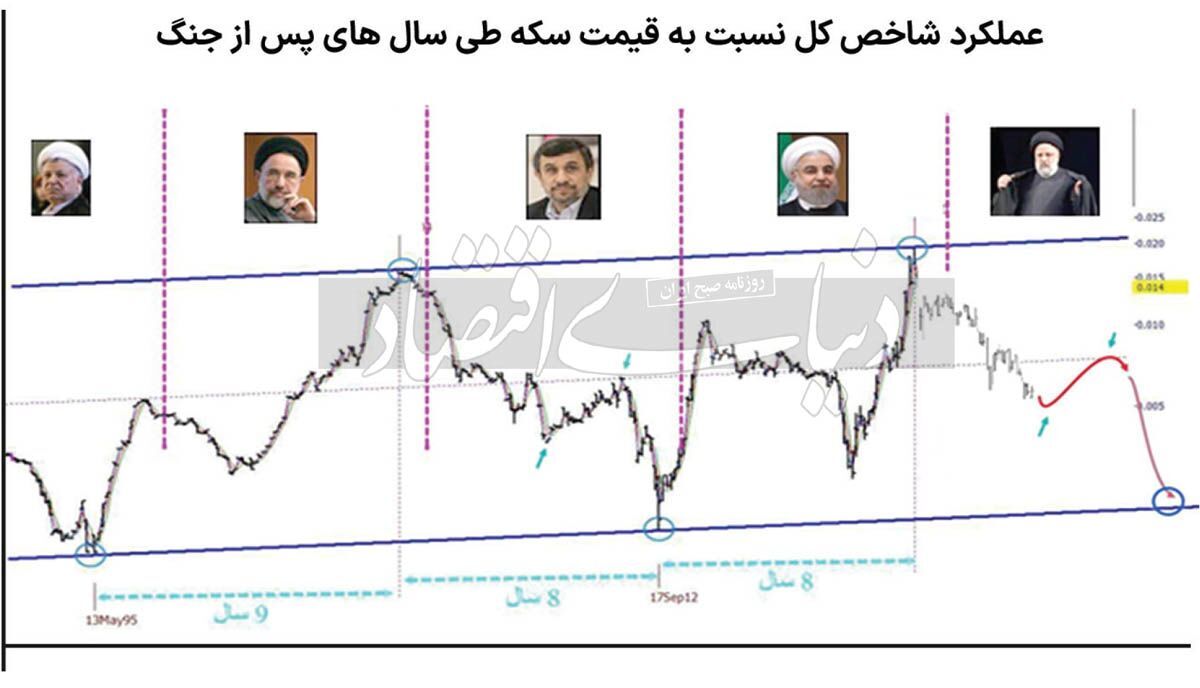

احتمال تداوم کاهش نرخ بهره در روزهای آینده/ سه سناریو برای آینده بازار اوراق بدهی

به گزارش میمتالز، «امیر ندیری» ضمن بررسی آخرین وضعیت بازار بدهی ایران، دلایل کاهش نرخ بهره اوراق دولتی را مورد ارزیابی قرار داد و گفت: بازار بدهی به عنوان یکی از ارکان اصلی نظام مالی هر کشور، ایفاکننده نقش مهمی در تخصیص منابع مالی و تأمین مالی بخشهای مختلف اقتصاد است که این بازار در ایران طی سالهای اخیر دستخوش تغییر و تحولات قابل توجهی شده است.

او با تاکید بر نوسانات بازار بدهی ایران در چند ماه گذشته اعلام کرد: تغییرات مداوم میانگین نرخ بهره اوراق خزانه که تا خردادماه وارد روند صعودی شد و به عدد ۳۶ درصد رسید، در تیرماه وارد مدار نزولی شد. همچنین این اوراق در مردادماه شیب منفی شدیدی را در پیش گرفت و وارد کانال ۲۰ درصد شد.

دلایل افزایش پرشتاب نرخ بهره

ندیری به دلایل افزایش پرشتاب نرخ بهره اشاره کرد و گفت: انتشار گواهی سپرده خاص ۳۶ درصدی توسط بانک مرکزی و کاهش حد نصاب اوراق دولتی صندوقهای سرمایهگذاری به عنوان عوامل تاثیرگذار در این روند صعودی تلقی میشوند.

مدیر صندوقهای کارگزاری اقتصاد بیدار ادامه داد: رشد عرضهها در خردادماه باعث کاهش تقاضای اوراق در صندوقها، کاهش قیمت اوراق و افزایش نرخ بهره شد.

او تاکید کرد: عواملی مانند تشدید سیاست انقباضی پولی و افزایش نرخ اوراق شرکتی و دولتی تحت تاثیر پایین بودن نسبت به نرخ سود سپرده، ضرر و زیان قابلتوجهی را به تامین سرمایهها، صندوقهای با درآمد ثابت و نیز بانکها وارد کرد.

ندیری افزود: با توجه به آرامش حاکم شده در بازار پول و بدهی، اما تخصیص ۷۹۰ هزار میلیارد ریال اسناد خزانه اسلامی (اخزا) به طلبکاران دولتی و پیمانکاران، موج ملتهب کننده جدیدی را به بازار روانه کرد و نرخ بازدهی اوراق را تا ۳۵.۸ درصد افزایش داد.

مدیر صندوقهای کارگزاری اقتصاد بیدار با بیان اینکه وجود این عوامل در کنار یکدیگر باعث افزایش نرخ بهره به سقف تاریخی ۳۵.۸ درصد شد، گفت: بر اساس اصول اقتصادی، این اتفاق باعث میشود تا سرمایه از بازارهای مالی به سمت بازارهای پولی روانه شود و سرمایهگذاران نسبت به سرمایهگذاری سرمایههای خود در اوراق با درآمد ثابت و بازار بدهی اقدام کنند.

تغییر وضعیت در بازار بدهی

او با اشاره به تغییر وضعیت موجود در بازار بدهی گفت: کاهش شدت سیاست انقباضی پولی توسط بانک مرکزی برای تحریک رشد اقتصادی و نیز کاهش نسبی نرخ تورم باعث شد تا انتظارات تورمی نیز شیب منفی به خود بگیرند که این موضوع بر انتظار سرمایهگذاران از بازدهی اوراق بدهی تاثیرگذار خواهد بود.

ندیری گفت: با توجه به کاهش انتظارات تورمی، سرمایهگذاران انتظار بازدهی کمتری از اوراق بدهی خواهند داشت.

کاهش شدید عرضه اوراق دولتی

مدیر صندوقهای کارگزاری اقتصاد بیدار با بیان اینکه کاهش شدید عرضه اوراق دولتی و فروکش کردن جو روانی ایجاد شده سبب افزایش قیمت اوراق و نیز بهبود تقاضا در این بازار شد، گفت: یکی از دلایل مهم این موضوع، تغییر دوباره حد نصاب سرمایهگذاری در اوراق دولتی صندوقهای سرمایهگذاری با درآمد ثابت تا شهریورماه ۱۴۰۳ است که با این اتفاق با افزایش مجدد تقاضا برای اوراق مواجه خواهیم شد.

او ادامه داد: مدیران صندوق برای تامین اوراق مورد نیاز خود و رعایت حدنصاب اقدام به خرید این اوراق با قیمتهای بالاتر میکنند که به واسطه رابطه عکس نرخ بهره و قیمت اوراق شاهد کاهش نرخ بهره خواهیم بود.

ندیری کاهش نرخ بهره را تاثیرگذار در افزایش روند سوددهی بازار سرمایه دانست و گفت: این موضوع در آیندهای نه چندان دور میتواند به رشد دوباره سرمایهگذاری در بازار سرمایه منجر شود، همچنین به احتمال زیاد با کاهش نرخ بهره شاهد p/eهای بهتر از سوی صنایع بازار سرمایه خواهیم بود.

سه سناریو برای آینده نرخ بهره

مدیر صندوقهای کارگزاری اقتصاد بیدار آینده بازار بدهی را تحلیل کرد و گفت: در صورت کاهش شدت سیاست پولی انقباضی و مهار نرخ تورم احتمال کاهش بیشتر نرخ بهره وجود دارد که این سناریو میتواند برای کسبوکارها و سرمایهگذاران جذاب باشد، اما ممکن است در بلندمدت به افزایش تورم منجر شود.

او سناریوی دوم را به ثبات نسبی اوراق بدهی ربط داد و گفت: در صورت دستیابی بانک مرکزی به تعادل بین کنترل تورم و رشد اقتصادی احتمال نوسان نرخ بهره در یک محدوده مشخص وجود دارد.

به گفته ندیری، این سناریو میتواند کمک کننده به ثبات اقتصادی باشد، اما ممکن است این امر برای برخی از بخشها مانند تولید و سرمایهگذاری کافی نباشد.

مدیر صندوقهای کارگزاری اقتصاد بیدار به افزایش احتمالی نرخ بهره تاکید کرد و گفت: ممکن است با افزایش دوباره نرخ تورم، بانک مرکزی برای مهار تورم اقدام به افزایش نرخ بهره کند که این امر باعث افزایش هزینه کسبوکارها، سرمایهگذاریها و نیز رکود اقتصادی میشود.

او در پایان اعلام کرد: بر اساس پیشبینیهای انجام شده به نظر میرسد که روند نرخ بهره در روزهای آینده نزولی باشد.

CBAM فاتح پنجره صادرات فولاد سبز هند به اروپا

با مشارکت بخش خصوصی، انقلابی در حوزه اکتشاف رقم خواهیم زد

مصرف فولاد به تفکیک صنایع

حضور فعال شرکت ملی مس در سومین رویداد جامع معدن و صنایع معدنی ۱۴۰۴

پانزدهمین رویداد معدن و صنایع معدنی به کار خود پایان داد/ حضور شرکت آلومینای ایران در جمع فعالان این حوزه

محقق شدن اهداف برنامهریزیشده سال جاری در گروه توکا فولاد/ تأسیس «صندوق نیکوکاری نهال آتیه» در مجموعه توکا فولاد

گزارش تصویری حضور شرکت آهن و فولاد ارفع در سومین رویداد جامع معدن و صنایع معدنی

برنامه ایمپاسکو برای ارتقای فرهنگ ایمنی و آمادگی کارکنان واحدهای معدنی

درسهای سفیددشت برای فولاد ایران

نوآوری و نگاه به آینده در "رویداد جامع معدن و صنایع معدنی ۱۴۰۴" بررسی شد/ باید ارتباطات بخش معدن با بازارها و مراکز علمی جهان نزدیک باشد

"رویداد جامع معدن و صنایع معدنی ۱۴۰۴" از سطح محتوایی بالایی برخوردار بود

دو سیستم پایش لحظهای هوا در شهربابک افتتاح شد

نصب موفقیتآمیز سقف مخزن ۹۰۰۰ تنی اتان مایع در پتروشیمی مارون

برگزاری اختتامیه یازدهمین دوره ارزیابی جایزه بهرهوری معادن و صنایع معدنی در ایمپاسکو

ارزش ۲.۵۳ میلیارد دلاری صادرات جهانی شن و ماسه؛ سهم ایران از بازار جهانی چقدر است؟

آنومالی A۲۱ یزد آماده برای اکتشاف

کاشت نهال یادبود توسط وزیر علوم، تحقیقات و فناوری در فولاد مبارکه

کارخانه کک طبس، موتور محرکه اشتغالزایی در منطقه

کلنگزنی "مدرسه روستای شکاره" با حمایت فولاد اکسین خوزستان و حضور استاندار در هفته دولت

رکوردشکنی صبانور در تولید و فروش

CBAM فاتح پنجره صادرات فولاد سبز هند به اروپا

«علی امرایی» مدیرعامل گهرزمین شد

شکستهشدن پیدرپی رکوردهای تولید در مجتمع فولادسازی زرند

"رویداد جامع معدن و صنایع معدنی ۱۴۰۴" از سطح محتوایی بالایی برخوردار بود

پشتیبانی دولت از تولید در صنعت/ ابتدا در تولید انرژی سرمایهگذاری کنیم سپس به دنبال سرمایهگذاریهای جدید باشیم

عبور پیشرفت احداث کارخانه احیای مستقیم بیجار از ۵۵.۲ درصد تا پایان مرداد

طرح توسعه فولادسازی فولاد سفیددشت چهارمحال و بختیاری بهرهبرداری شد

تداوم سیر صعودی عملکرد چادرملو در مردادماه