رکودسنجی با چهار نشانه

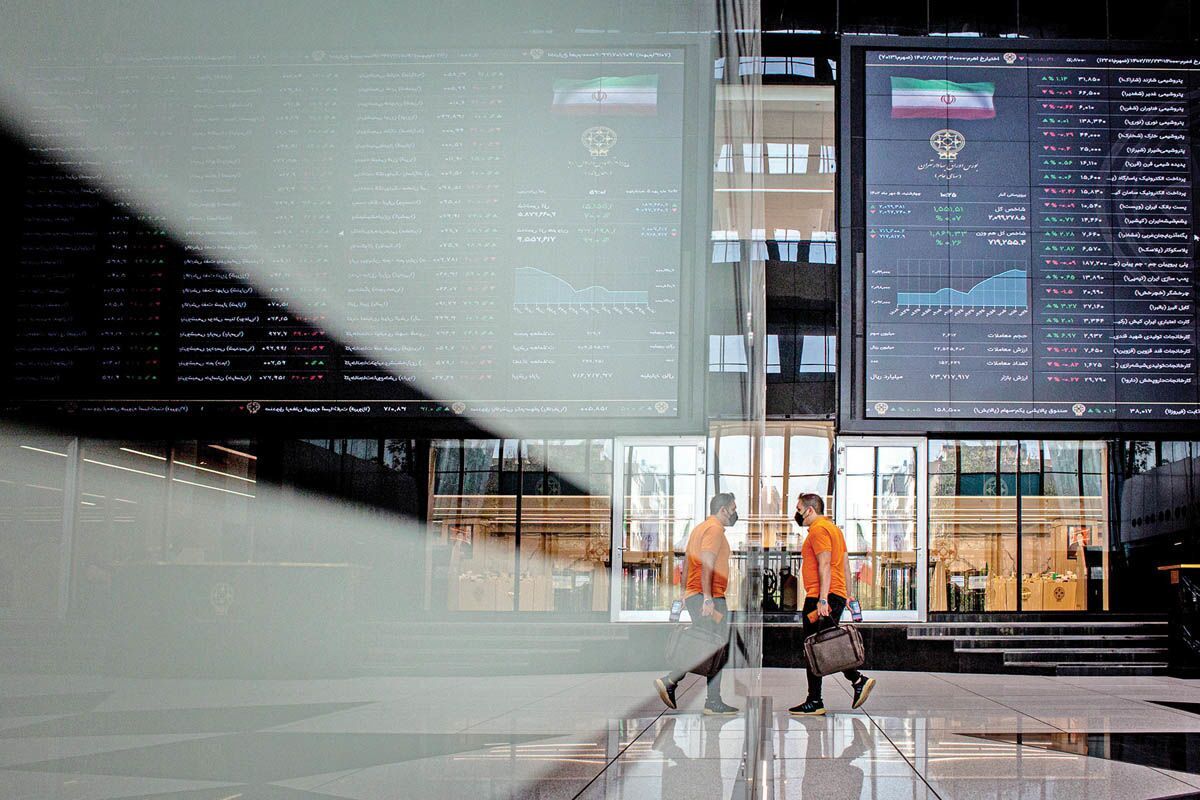

به گزارش میمتالز، این تصمیمات با هدف کاهش ریسک موجود در فعالیت بازار اتخاذ شده است، اما انتظار میرود به غیر از این ترفند، چند مسیر دیگر نیز پیش روی بازار گذاشته شود تا بورس بعد از رکودی طولانی بتواند شاهد بازگشت پول قدرتمند باشد. مسیر آتی بورس تهران در کوتاهمدت کماکان تحتتاثیر چهار متغیر اثرگذار، بلاتکلیف است. رکود جهانی، نرخ بهره بالا، تداوم تحریمهای بینالمللی و سرکوب نرخ نیما، چهار نشانه مهم از ادامه رکود بازار سهام در کوتاهمدت است. سال ۱۴۰۳ بدونشک یکی از بدترین دورههای کاری بازار سرمایه از حیث افت بازده بوده است.

در طول این چهار ماه شاخص کل بورس تهران بازده منفی ۸.۷۷درصدی را به ثبت رساند و درحالیکه در میانه مردادماه هستیم شاخص کل به سطح دومیلیون و ۲هزار واحد رسیده است. آیا شاخصکل موفق به تثبیت خود در بالای این مرز روانی و تکنیکال مهم خواهد شد؟ سطح ۲میلیون واحد، مرز روانی سرمایهگذاران برای دادوستدها در روزهای آینده است، به طوری که از دست رفتن این کانال بازار را وارد فاز جدیدی خواهد کرد. ترکیب مقاومت نموداری با عوامل بنیادی در قالب گزارشهای ناامیدکننده عملکرد تیرماه اکثر شرکتها موجب شده از خوشبینی قبلی مبنی بر امکان ورود به رالی صعودی در کوتاهمدت کاسته شود. بازدهی یک هفته اخیر صنایع بورسی نیز نشان میدهد شاخص صنعت خودرو بیش از ۵.۷درصد افت را تجربه کرده و در اکثر روزها پرچم سرخ را بالا برده است.

برآیند این واقعه که خود ناشی از تشدید هیجان فروش به دلیل سایه ریسکهای سیاسی بر بازار سرمایه و عرضههای سنگین بوده است، حاصلی جز خروج نقدینگی سنگین در روزهای اخیر معاملاتی نداشت. همین امر سبب شد سرمایهگذاران خرد عملا دراین مقطع رغبتی برای ورود به این بازار نداشته باشند. در حالی شاهد برخی جهشهای قیمتی در بازارهای رقیب، همچون طلا و دلار، هستیم که بورس در رکود مطلق به سر میبرد. البته روند بازارهای موازی نشان میدهد این بازارها به طور روشن با استراتژی هیجانی معاملهگران روبهرو بودهاند. تحلیلها حاکی از آن است که بر اساس وضعیت متغیرهای مختلف، اکنون رونق بازار سهام به چند متغیر اثرگذار گره خورده است. البته کارشناسان اقتصادی سرنوشت همه بازارهای مالی را به مسیر ریسکهای سیاسی و متغیرهای کلان اقتصادی، شامل اقتصاد جهانی، نرخ ارز و شاخصهای داخلی بازار سهام، نسبت میدهند.

ردپای این عوامل را میتوان در عملکرد بهار صنایع و تیرماه شرکتها مشاهده کرد. بررسی گزارشهای تیرماه نشان میدهد درآمد دلاری چهار ماه اخیر بازار با رشد ۸درصدی همراه شده است. هرچند این آمار در ظاهر میتواند خوشبینانه محسوب شود، اما واقعیت این است که تحمیل هزینههای فراتورمی به شرکتها احتمالا سود خالص شرکتها را در دومین فصل سال دستخوش تغییر خواهد کرد. افزون بر آن افت بهای نفت در بازارهای جهانی طی هفته گذشته یکی از مهمترین عواملی است که میتواند به رکود جهانی تعمیق بخشد. رکود اقتصادی سبب شده کامودیتیها با افت تقاضا همراه باشند. این موضوع به کاهش تقاضا در سایر محصولات صادراتی صنایع بورسی میانجامد. به این ترتیب میتوان گفت درحالحاضر رکود جهانی، وضعیت مبهم مذاکرات ایران برای بازگشت به برجام، نرخ بالای بهره بانکی و سرکوب نرخ دلار نیما به عنوان چهار نشانه مهم از رکود بازار خبر میدهند و تاثیر بسزایی بر سودآوری شرکتها دارند.

در این میان برخی از مولفههای اثرگذار، از جمله قیمتهای جهانی، رابطه مستقیمی با پیشروی و عدم پیشروی ریسک سیستماتیک سیاسی دارند؛ کما اینکه ریسکهای غیرمترقبه نیز میتواند واکنش متفاوتی را از بازار جهانی به نمایش بگذارد. مسیر کوتاهمدت بورس تهران کماکان تحتتاثیر وضعیت ریسکهای اقتصادی و سیاسی است. نرخ ارز، به عنوان یکی از مهمترین عوامل اثرگذار در وضعیت انتظارات تورمی، اکنون در نوسانیترین حالت ممکن به سر میبرد. براساس اظهارات کارشناسان، سقوط دلار به سطوح کمتر از ۵۵هزار تومان، عملا سخت و ناممکن است؛ مگر اینکه به واسطه گشایشهای سیاسی، وضعیتی به وجود آید که با رفع تحریمها شاهد تغییر استراتژی روند قیمت دلار باشیم. به این ترتیب، به علت عدم انعکاس آثار مثبت تضعیف سریع دلار در کوتاهمدت، سناریوی عقبگرد دلار منتفی است؛ بنابراین انتظار میرود کماکان بازارهای رقیب چشمانداز مبهمی را در پیش روی خود ببینند. در حال حاضر نسبت قیمت به سود هر سهم (P/E) بازار در محدوده ۵.۸واحد قرار دارد.

این نسبت بهطور تاریخی بین ۴ تا ۹ واحد نوسان میکند و متوسط ۲۰ساله آن نیز بالای ۶ واحد است. در شرایط فعلی، نسبت قیمت بر درآمد (P/S) نیز ۱.۴واحد است که حتی از میانگین تاریخی که در محدوده ۲واحدی است، پایینتراست. نسبت قیمت به درآمد کنونی بازار سهام، کمترین میزان از ۳۰ بهمن ۹۷ محسوب میشود. وضعیت مذکور در حالی است که برخی تحلیلگران بر این باورند که ارزندگی فعلی نسبتهای مالی بازار سرمایه، احتمالا به دلیل ریسکهای ناشناخته و افزایش ابهامات، بهزودی در محدودههای پایینتر نیز میتواند قرار گیرند؛ بنابراین میتوان گفت نسبتهای مالی در شرایط کنونی نشانهای از رکود و مخاطره جدی در جهت تعمیق رخوت معاملاتی است. از اینرو سهامداران نمیتوانند به حمایت عوامل بنیادی نسبت به صعود سهام امیدوار و دلخوش باشند.

نسخه برنده بورسی

بازار سهام نخستین روز معاملاتی این هفته را در حالی آغاز خواهد کرد که با تصمیم سازمان، دادوستدهای این روز با محدودیت دامنه نوسان آغاز خواهد شد. در همین رابطه محمد غفوری، کارشناس بازار سرمایه، اظهار کرد: بررسیهای آماری نشان میدهد بازدهی منفی بیش از ۱۳درصدی شاخص هموزن از ابتدی سال تاکنون بدترین بازدهی از سال ۱۳۸۰ محسوب میشود. البته در سال ۹۱ نیز بازدهی نماگر مذکور در همین حوالی ثبت شده است. این موضوع بیانگر آن است که بازار در شرایط نامطلوبی به سر میبرد. اگر بخواهیم از منظر تکنیکال بازار را بررسی کنیم، میتوان گفت محدوده احتمالی برگشت، حوالی کانال یکمیلیون و ۹۵۰هزار واحد است که میتواند کف حمایتی مستحکمی باشد.

در صورتی که بازار این کف مهم را از دست ندهد و شاهد ورود سیاستگذار به دستورالعملهای حمایتی، از قبیل تزریق منابع، باشیم، میتوان به بازگشت بازار دل بست. اما نقطه ورود کجا خواهد بود؟ به نظر میرسد تثبیت شاخص کل بالای کانال ۲میلیون و ۱۰۰هزار واحد و استقامت در این محدوده، نقطه عطف ورود پول به بازار خواهد بود؛ البته به شرطی که روزهای مثبت بازار مستمر باشد. در چنین شرایطی طبیعتا ارزش معاملات خرد نیز افزایش خواهد یافت. اما اکنون بازار در شرایطی به مراتب بدتر از سالهای قبل قرار دارد، خروج پول سرعت گرفته و بازار سهام از رالی بازارها بازمانده است. با این رویکرد معاملات هفته آخر مردادماه آغاز خواهد شد. سازمان بورس با اعمال برخی قوانین عملا بازار را به سمت نابازار هدایت کرده و به رکود بازار دامن زده است. یکی از موضوعاتی که در روزهای گذشته مشاهده کردیم این است که سیاستگذار به جای اقدامات فوری، حمایتی و تزریق منابع، دامنه نوسان را محدود کرد. همین امر نشان میدهد سیاستگذار برنامهای برای کنترل بحرانها در مواقع سخت در چنته ندارد.

آنچه در بطن دادوستدهای سهامی میگذرد بهروشنی بیانگر آن است که همزمان با قفل نقدینگی، شاهد افت چشمگیر ارزش معاملات خرد نیز بودیم. در حال حاضر تعداد معاملهگران کوتاهمدت بازار رو به کاهش است و این دسته از سهامداران شرایط را برای خرید و فروش، مناسب ارزیابی نمیکنند. بعد از ریزش یک ماه اخیر حتی اقبال به سمت صندوقها نیز کاهش یافته است. در این شرایط افزایش حجم مبنا میتواند راهکار مناسبی برای وضعیت کنونی باشد. اگر سیاستگذار از اقدامات حمایتی بهره نبرد امکان سقوط بیشتر نیز وجود دارد. بازار سهام وارد چهارمین سال رکود شده است و اکنون به بازاری مبدل شده که با نااطمینانی بسیار گره خورده است.

منبع: دنیای اقتصاد

سود ۴۰۰ درصدی «آلومینا» در سه ماه نخست سال جاری/ رئیس شورای کارگری شرکت آلومینای ایران: موافق خصوصیسازی نیستیم

با مشارکت بخش خصوصی، انقلابی در حوزه اکتشاف رقم خواهیم زد

اعلام نتایج انتخابات ۱۲ کمیسیون اتاق ایران

آقاجانلو: بستههای سرمایهگذاری اکتشافی استان کرمان به سرعت فراخوان شود

نقش راهبردی سازمانهای توسعهای در شتاببخشی به اکتشافات معدنی و کشف ذخایر پنهان

آقاجانلو: تابآوری معدن و صنایع معدنی از محورهای "جشنواره ایما" شود/ رونمایی از پوستر پنجمین رویداد ایدههای ارزشآفرین معدن و صنایع معدنی

خرد جمعی برای حل بحرانها

معدن و صنایع معدنی در تقاطع بحران

ظرفیت ۵۰ میلیون تنی فولاد در بنبست مقررات

هدفگذاری تولید ۳ میلیون تن کنسانتره مس تا پایان برنامه هفتم توسعه

سومین رویداد جامع معدن و صنایع معدنی با حضور «میدکوساخت» و «ماناساز» به کار خود پایان داد

محقق شدن اهداف برنامهریزیشده سال جاری در گروه توکا فولاد/ تأسیس «صندوق نیکوکاری نهال آتیه» در مجموعه توکا فولاد

چهارمین مرحله معوقات متناسبسازی ۱۴۰۳ بازنشستگان فولاد پرداخت شد

راهاندازی بازار دوم ارز در مرکز مبادله ارز و طلا

۲ مانع اصلی رشد تجارت ایران با اوراسیا

جشنواره بزرگ بانک صادرات ویژه فرهنگیان و بازنشستگان با جوایز میلیاردی

یارانه نقدی دهکهای چهارم تا نهم واریز شد

۳۶ طرح صنعتی و معدنی فارس در هفته دولت افتتاح میشود

چرا مبلغ قبوض آب بالا است؟

آغاز سومین رویداد جامع معدن و صنایع معدنی در برج میلاد با حضور شرکت آهن و فولاد ارفع

گزارشی از نشست هیات مدیره انجمن تولیدکنندگان فولاد ایران با اصحاب رسانه

سود ۴۰۰ درصدی «آلومینا» در سه ماه نخست سال جاری/ رئیس شورای کارگری شرکت آلومینای ایران: موافق خصوصیسازی نیستیم

محقق شدن اهداف برنامهریزیشده سال جاری در گروه توکا فولاد/ تأسیس «صندوق نیکوکاری نهال آتیه» در مجموعه توکا فولاد

۳۶ طرح صنعتی و معدنی فارس در هفته دولت افتتاح میشود

با مشارکت بخش خصوصی، انقلابی در حوزه اکتشاف رقم خواهیم زد

خرد جمعی برای حل بحرانها

تجربه زیستن در عدم قطعیت، سرمایه مدیران صنعتی ایران

بازنگری فوری در سیاستهای صادرات معدن