بورس زیر فشار ریسکها

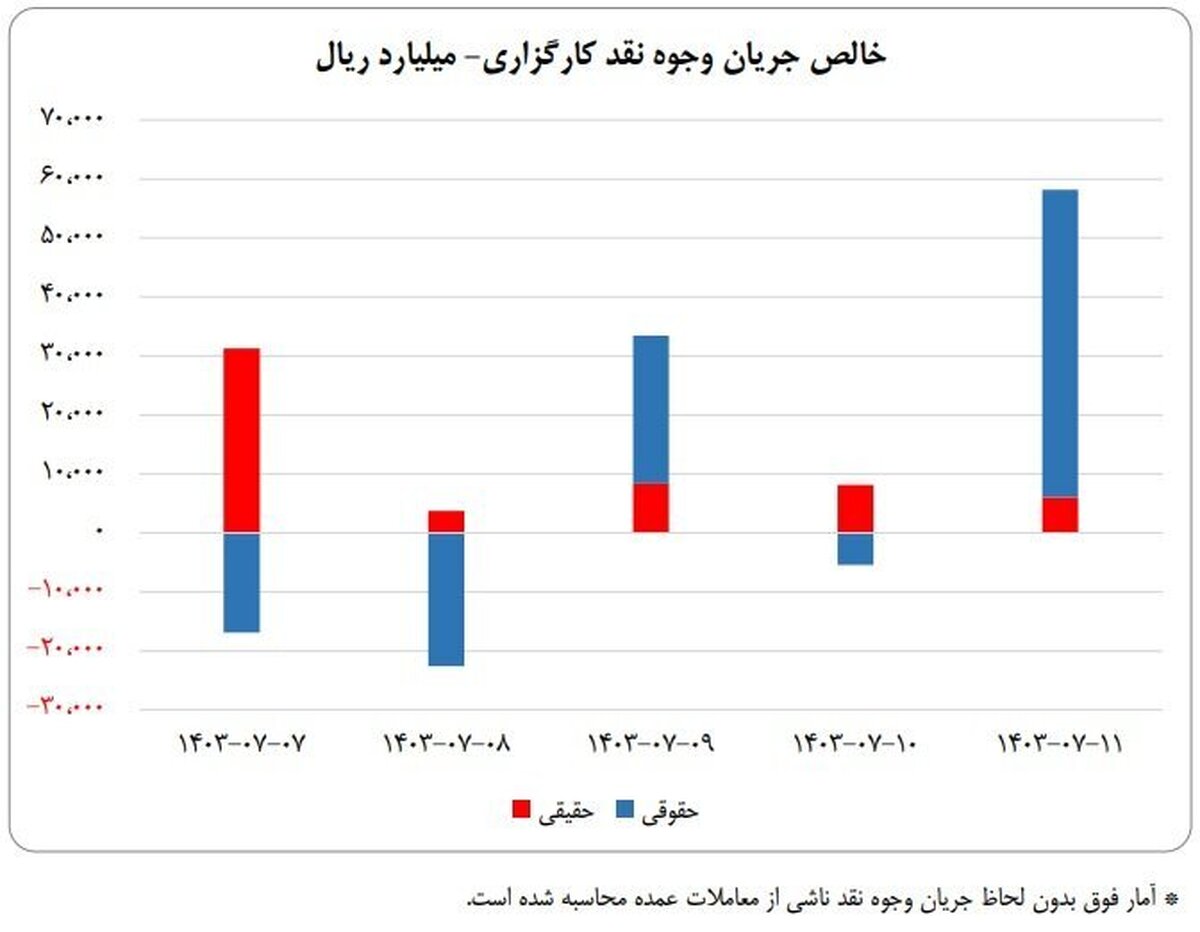

به گزارش میمتالز، بررسیها نشان میدهد طی یک هفته اخیر خروج حدود ۳هزار و ۲۰۰میلیاردتومان پول حقیقی از بازار سهام، هیجانات منفی را در بازار به اوج خود رسانده است، چراکه این میزان از خروج هفتگی، از خرداد۱۴۰۲ و پس از نامه پرحاشیه نرخ خوراک بیسابقه بودهاست. تنوع ریسکهای بورسی، آنقدر زیاد است که اجازه رشد P/E بازار را به محدوده میانگین تاریخی خود نمیدهد. جذابیت ابزارهای بدونریسک نیز موجب جذب بیش از ۲هزار و ۲۰۰میلیاردتومان پول حقیقی شدهاست. این درحالی است که رشد دلار بازار آزاد و افزایش ارتفاع قیمت دلار نیما، میتوانست محرک خوبی برای بازار سهام باشد. بهنظر میرسد طی هفته آینده در صورت افزایش تنشهای لفظی و نظامی در منطقه، بورس تهران نیز از این وقایع متاثر شود. با افزایش حباب صندوقهای طلا و احتمال کاهش قیمت این صندوقها میتوان هفته آینده را تا حدودی معتدلتر از هفته گذشته برای بورس توصیف کرد.

کمر بورس شکست؟

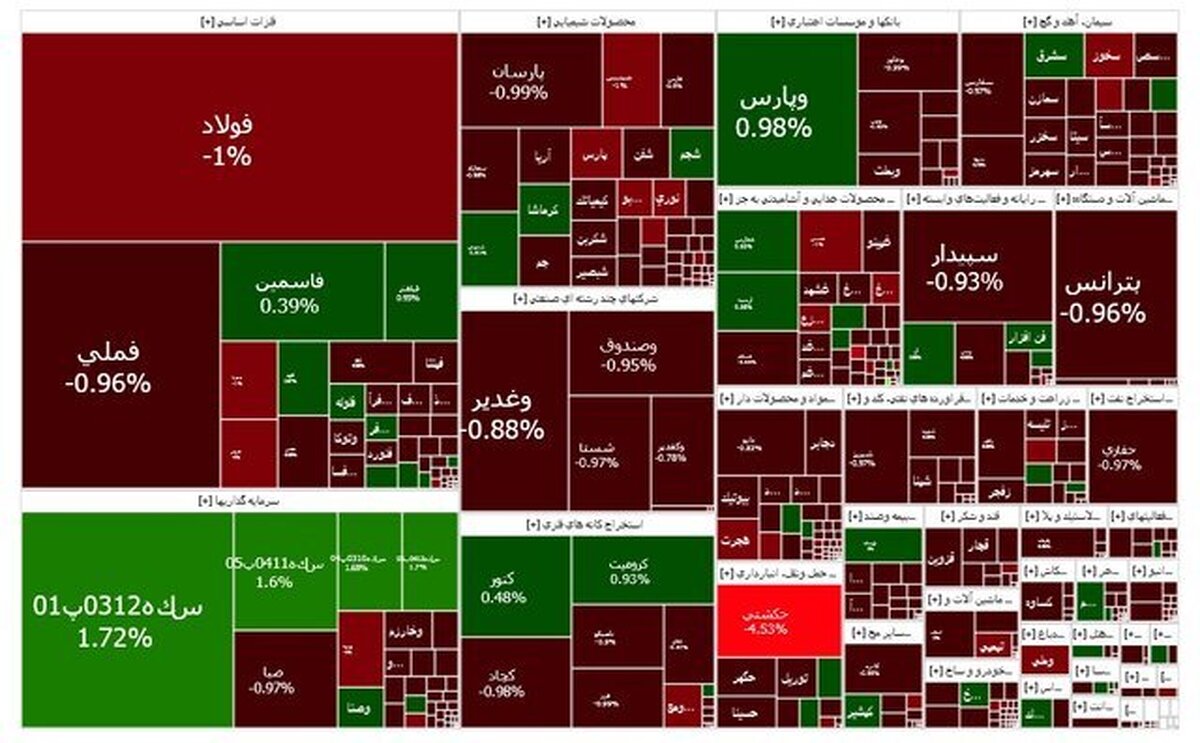

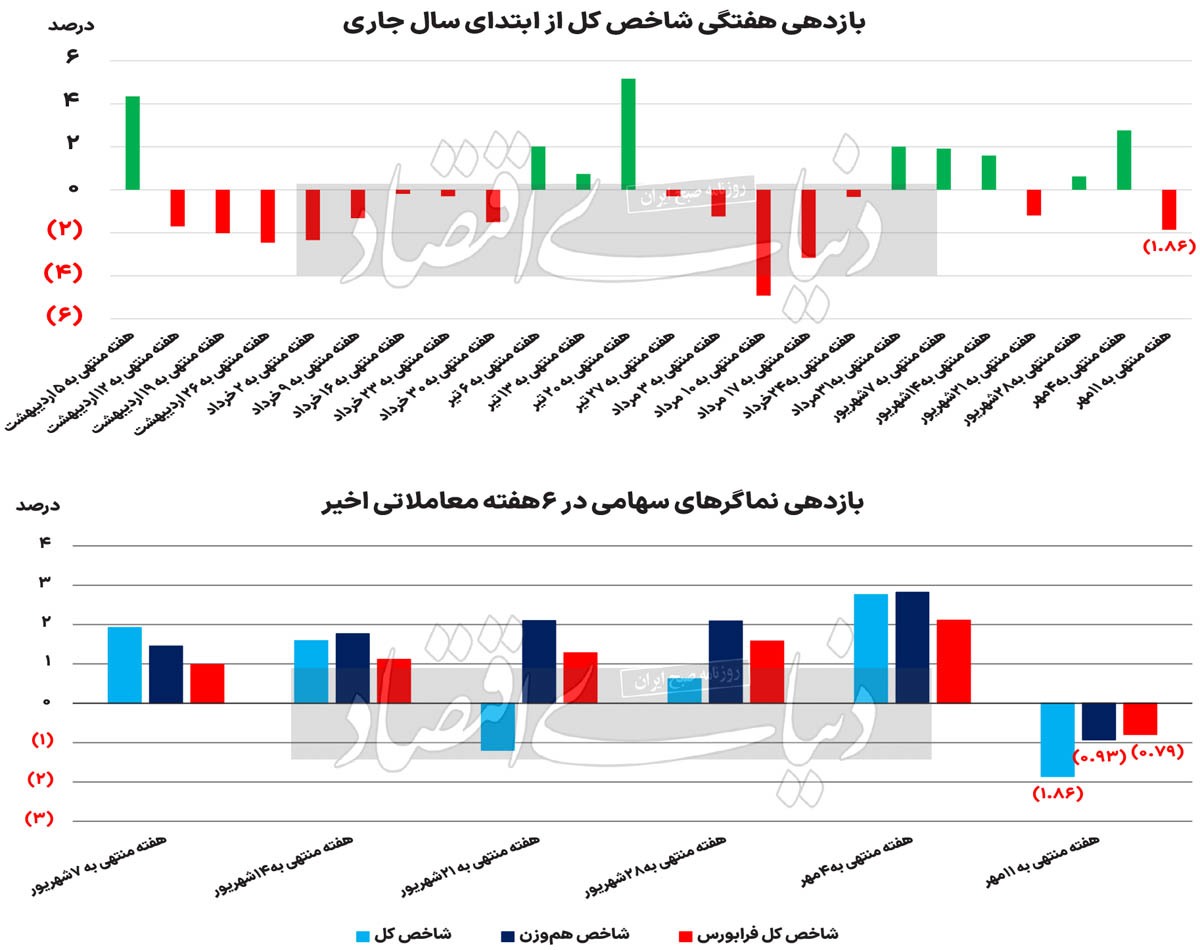

شاخص کل بورس تهران در حالی افت ۱.۸۶ درصدی را طی هفته قبل تجربه کرد که این میزان از کاهش ارتفاع را از هفته منتهی به ۱۷ مرداد تجربه نکردهبود. هفتهای که بورس تهران تحتهیجان منفی شکلگرفته از ترور اسماعیل هنیه قرار داشت، پس از این حادثه غیرمترقبه در تهران، با انتخاب تیم اقتصادی دولت و وعدههای آنها، بازار سهام امیدوارانه به سمت رونق در حرکت بود، با این حال برخلاف وعدههای دولت رشد نرخ موثر اوراق و صعود لاکپشتی دلار نیما، همچنان شاخص کل بورس برای عبور از مقاومت ۲.۲ میلیونواحدی و حضور موثر در کانال ۲.۳ میلیونواحدی اجتناب میورزید. تعویض این کانال حساس، بدون اطمینان بازار از تغییر مفروضات بنیادی امکانپذیر نیست. افزایش ریسکهای سیاسی و نظامی نیز به ناامیدی اهالی بازار دامن زد و بهنظر میرسد در صورت تداوم وضعیت موجود، نماگر اصلی بورس در حمایت از کانال ۲ میلیون و ۵۰ هزارواحدی سنگر خواهد گرفت.

از آنجاکه بازار عمدتا، تحتتاثیر ریسکهای اقتصادی و تصمیمات خلقالساعه، P/E پایینتر از ۷ واحد را تجربه میکند، برآورد اهالی این بازار از ریسکهای سیاسی بیش از واقعیت است و خطر تحولات منطقه را بهخوبی رصد میکند. بالعکس، بازار با حمایتهای اقتصادی که میتواند شامل کاهش اختلاف قیمت دلار موثر بر بازار و قیمت بازار آزاد و کاهش نرخ بهره باشد، خوشبینی بیش از واقعیت را تجربهکرده و رشد هیجانی را دنبال میکند. بهنظر میرسد به رغم حمایت قوی، اما لفظی دولت از بازار، افزایش بیسابقه ریسکهای سیاسی و نظامی در منطقه، این حمایتها را خنثیکرده و بازار را به سمت زوال زمانی خواهد کشاند. زوالی که احتمالا تا انتخابات آمریکا بهطول خواهد انجامید. پس از انتخابات، رفتار دلار و تنشهای سیاسی بهخوبی مسیر بازار را مشخص خواهد ساخت.

آیا رشد دلار به رونق بورس منجر میشود؟

رشد قیمت دلار و عبور آن از مقاومت روانی ۶۲ هزارتومان، در کنار ورود دلار نیما به کانال ۴۷ هزارتومان، شاید میتوانست به رشد شاخص بورس در هفته آینده منجر شود، اما وزن ریسکهای نظامی در منطقه بالاست و رشد دلار بازار آزاد ناشی از تنشهاست. با توجه به اینکه این رشد هیجانی دلار منشأ اقتصادی نداشته و بهطور هیجانی است، نمیتواند به رشد بورس منجر شود. علاوهبر آن بازار گوشه چشمی به جبران فاصله نرخ دلار نیما و آزاد دارد؛ شکاف قیمتی که با هیجانات ناشی از تنشهای نظامی در هفته گذشته تا ۳۴ درصد نیز پیشروی کردهاست.

در کنار این موضوع انتخابات پیشروی آمریکا و موضع رئیسجمهور جدید در ایالاتمتحده میتواند مسیر دلار و بازار سرمایه را شفاف کند. روی کارآمدن شخصیتی تندرو در ایالاتمتحده و رشد دلار بازار آزاد بدون افزایش قیمت دلار نیما، احتمالا ریسکهایی را در کوتاهمدت برای بازار بههمراه خواهدداشت، اما حضور دموکراتها در کاخسفید، میتواند منجر به افزایش انگیزه دولت برای تکنرخی کردن قیمت ارز شود که در نهایت به نفع بازار سرمایه خواهد بود. در کنار این موضوع، انتخاب جمهوریخواهان در ایالاتمتحده، انتظارات تورمی را افزایش داده و کاهش نرخ بهره، احتمالا به صعود تورم منجر خواهد شد، اما روی کارآمدن حزب مقابل و توافقهای سیاسی ایران و غرب، احتمالا به کاهش انتظارات تورمی میانجامد. این موضوع کاهش میانگین نرخ بهره را در پی خواهدداشت و بورس نیز از این محل منتفع خواهد شد.

منبع: دنیای اقتصاد

حضور قدرتمند گروه فولاد مبارکه در هفدهمین نمایشگاه بینالمللی متالکس

اولویت اول ما، تامین مواد معدنی است/ طراحی بستههای اکتشافی برای اولین بار در کشور/ دولت حمایت یارانهای را از بخش زغال سنگ داشته باشد

مسائل مجتمع مس درهآلو با پیگیریهای ویژه مدیرعامل شرکت ملی صنایع مس ایران به زودی مرتفع میشود

برنامهریزی برای تولید حداکثری گاز در زمستان

در مسیر افزایش تولید و توسعه زیرساخت معادن، استوار هستیم

توسعه صنعت گوهرسنگها راهبردی برای اشتغالزایی، صادرات و هویتبخشی به گوهرسنگهای ایرانی

معاون نوآوری BHP آینده معدنکاری را بازطراحی میکند

با ساختار و نگاه سنتی امکان رقابت در عرصه بینالمللی دشوار خواهد بود/ در حوزه آموزش معدن بایستی علاوه بر مباحث تئوری به کسب تجربه نیز توجه شود

اثر تناقضات قانونی بر سودآوری معادن

مشکلات تخصیص ارز و ثبت سفارش؛ عوامل مادر رسوب کالا/ جزئیات تدوین بسته پیشنهادی جلوگیری از رسوب کالا

رشد ۳۷ درصدی تولید طلای زرشوران در پنج ماه نخست ۱۴۰۴

تأکید بر تخصیص اعتبارات کلان برای پروژههای توسعهای فولاد اکسین خوزستان

بدون نوآوری، فولاد ایران ۱۰ سال دیگر از رقابتهای جهانی حذف میشود

تهدیدهای ۱۴۰۴ میتواند فرصتی طلایی برای فولاد مبارکه باشد

زیرساختهای حملونقل ریلی، جادهای و بندری کشور برای پشتیبانی از زنجیره تأمین فولاد کافی نیست

بازگشت شاخص کل به کانال ۲.۵ میلیون/ وضعیت بازار ارز و طلا و ارتباط آن با بورس

پورجم: عیب و نقص سامانه جامع تجارت باعث رسوب کالا میشود/ نجفیمنش: سیاست غلط، راه حل درست ندارد/ صادق نیت: به جای خلق قانون، عملگرایی کنیم

افزایش صادرات چین، موجبات فشار بر فولاد مبارکه را فراهم آورده است

فولاد سبز از موضوعات راهبردی و سرنوشتساز آینده صنعت فولاد است

جهش هزینهها صنعت فولاد را تهدید میکند

۳ محور شکست شکنندگی در فولاد

جزئیات همایش تابآوری در زنجیره آهن و فولاد کشور/ مشروح سخنرانیها

اصفهان قلب تپنده فولاد ایران است/ بحران انرژی و کاهش بهرهوری صنعت به مرز هشدار رسیده است

کارنامه درخشان جهان فولاد سیرجان در پنجماهه نخست سال ۱۴۰۴

آغاز بارگیری بیش از ۸۳ هزار تن گندله آهن در بندر شهید رجایی

نبرد غولهای فولادی/ چادرملو بالاتر از کاوه و فخوز

بازگشت شاخص کل به کانال ۲.۵ میلیون/ وضعیت بازار ارز و طلا و ارتباط آن با بورس

نقدینگی جامعه از مسیر گواهی سپرده کالایی راهی تولید میشود/ بورس کالا میتواند به هاب بزرگ منطقه تبدیل شود