عوامل اصلی تعیین کننده مسیر بازار سرمایه امروز

به گزارش میمتالز، پویان مظفری، کارشناس بازار سرمایه مطرح کرد: چند پارامتر در حال هدایت بازار به جهتهای مختلف هستند؛ یکی از این پارمترها رشد نرخ دلار نیما است که انتظار سودآوری در بازار را افزایش میدهد. عامل دوم فضای ریسک سیستماتیک موجود در منطقه و کشور است که این موضوع سبب ایجاد ریزش در بازار میگردد. عامل سوم نیز که از شب گذشته بسیار پررنگ شد و پرداختن به آن اهمیت بسیاری دارد، سیاستهای انقباضی دولت و بانک مرکزی است. شب گذشته خبر رسید که در حراج اوراق مرابحه اسلامی این هفته قرار است ۶۰ هزار میلیارد تومان اراد عرضه گردد، هرچند در این حراج این رقم لزوما فروخته نخواهد شد. در بودجه یک سقف ۲۵۰ هزار میلیاردی برای اراد وجود داشت که این سقف با ۶۰ هزار میلیاردی که در این هفته ارائه میشود پر خواهد شد؛ بنابراین دولت پس از این نباید قادر به فروش اوراق باشد، اما باید درنظر داشت که مهرماه همچنان به پایان نرسیده و همه اوراق دولت که باید در بودجه فروخته میشدند، برای فروش بر کانتر قرار گرفتند. این نگرانی بیانگر این است که احتمال دارد مجددا فضای فروش اوراق در کشور جدی شود. بورسیها خاطره خوبی از فضای فروش اوراق ندارد و این تفکر وجود داشته که فروش اوراق بازار سرمایه را با مشکل مواجه میکند.

وی افزود: با توجه به نبود تحولات سیستماتیک از روز گذشته تا امروز، به نظر میرسد اصلیترین درایور منفی روز جاری، سیاستهای انقباضی بوده است. این سیاستهای انقباضی را در دو وجه میتوان ارزیابی کرد؛ یک وجه ارادی هستند که قرار است به فروش برسد که این اتفاق در مهرماه افتاده است و در ادامه سال احتمالا مجددا چاپ اوراق داشته باشیم و وجه دیگر نیز عملیات بازار بازی است که بانک مرکزی انجام میدهد. بانک مرکزی در انتهای بهار، سیاست عملیات بازار باز خود را به عملیات میانمدت تبدیل کرد. این تغییر به معنای افزایش سررسید پولی که به بانکها ارائه میشد، از یک هفته به ۹۰ روز بود. در انتهای تابستان، این سررسید به یک ماه کاهش یافت و در حال حاضر به هفت روز بازگشته است. به طور خلاصه، عملیات بازار باز که سررسید آن میانمدت شده بود، مجدداً به کوتاهمدت بازگشته است. هرچه مدتزمان پولی که بانک مرکزی به بانکها قرض میدهد طولانیتر باشد، سیاست انبساطیتر و هرچه کوتاهمدتتر باشد، انقباضیتر خواهد بود.

مظفری ادامه داد: مجموع این عوامل سبب شد فضای انقباضی نسبت به بازار سرمایه ایجاد شود. هرچند بازار در روز جاری منفی شد، اما واکنش بزرگی نیز به این موضوع نشان نداد. این سیاستها در بازار چندان بی اهمیت نیز نیستند و اثرگذار خواهند بود. شرایط انقباضی سرمایه گذاری را دشوار خواهد کرد، اما باید توجه داشت در صورتی که ریسکهای سیستماتیک در کشور کاهش یابد مجددا فضای سرمایهگذاری در کشور مهیا خواهد شد.

کارشناس بازار سرمایه گفت: به طور کلی منطقیترین پیشنهاد در این برهه این است که اطمینان به وضعیت سودآوری یک سهم در خرید آن مدنظر قرار گیرد. با توجه به اینکه پی برای تحلیلی کل بازار و شرکتهای سودده به عدد تقریبی ۶ و نیم واحد رسیده است، توجیهی برای خرید سهامی که پی برای بالای ۷ دارند، وجود ندارد. اصلاح سبد در راستای بنیادیتر شدن سهمها نتایج بهتری را ایجاد خواهد کرد.

وی اشاره کرد: همچنین یک فرمول مشخص وجود دارد که اگر فردی نگران ریسک موجود در منطقه است، میتواند در بازار طلا سرمایهگذاری کند و اگر هم ریسکها را مقطعی میداند، میتواند بر سهام سرمایهگذاری نماید. توسط سهمهایی که پی بر ایهای خوبی دارند و در مجامع نیز سودهای خوبی را تقسیم میکنند، میتوان در برابر سیاستهای انقباضی ایستاد. سال مالی برخی سهمها منتهی به آذر سال جاری است و به عنوان مثال در شش ماه سود مجمع نیز تقسیم میکنند که گزینههای بهتری برای سرمایه گذاری خواهند بود. با توجه به شرایط کنونی رشد و سودآوری برای فعالین و سهامداران بیش از تجدید ارزیابی دارایی شرکتها مورد اقبال قرار میگیرد.

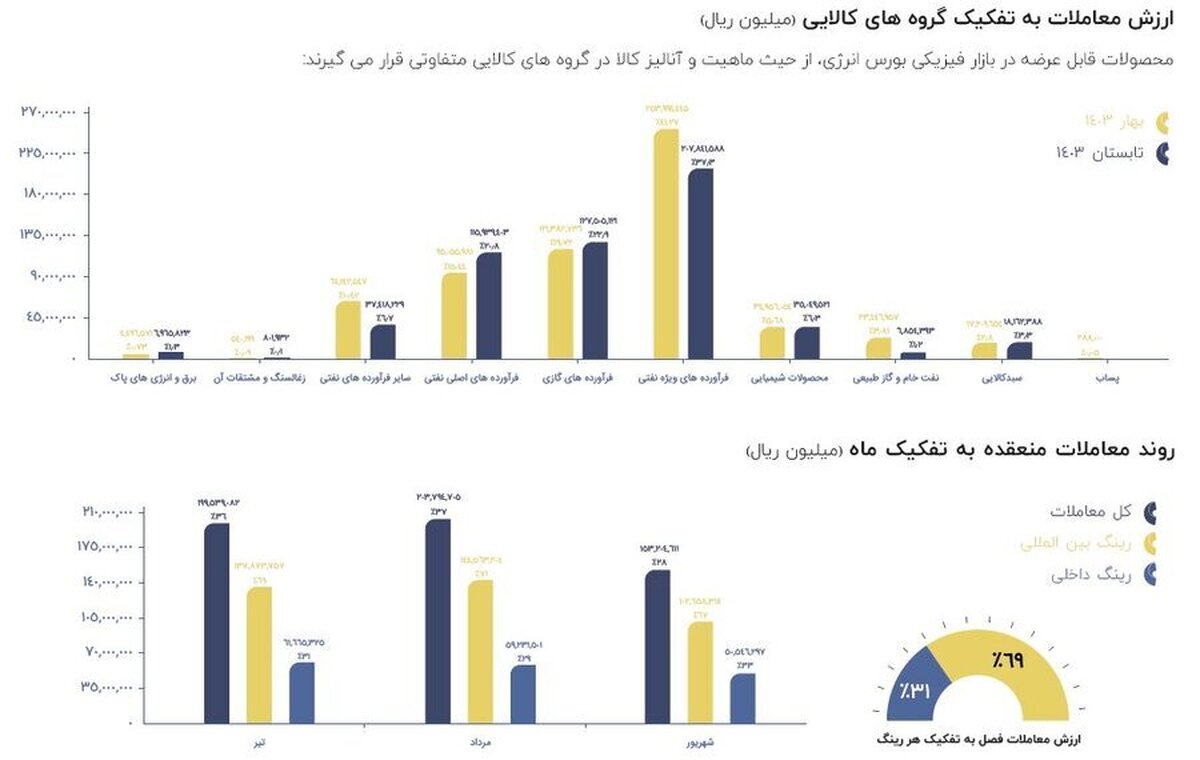

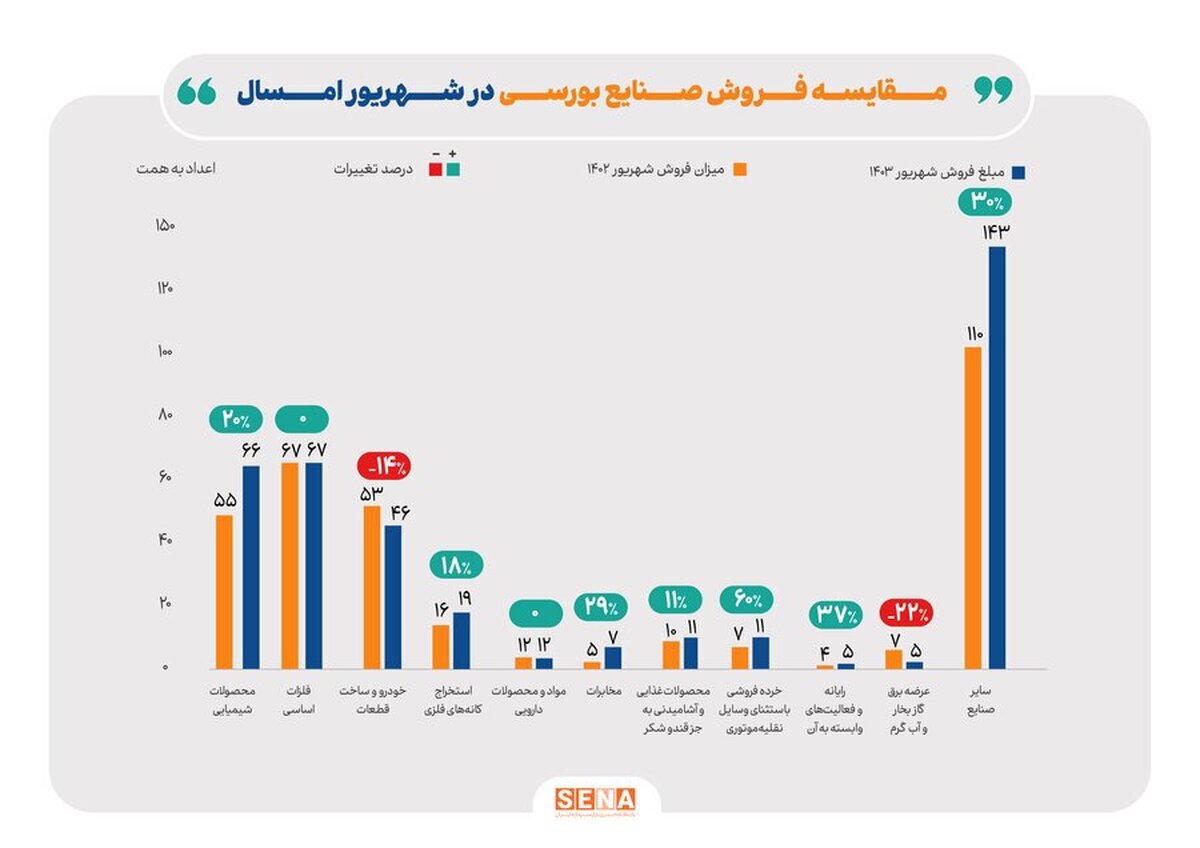

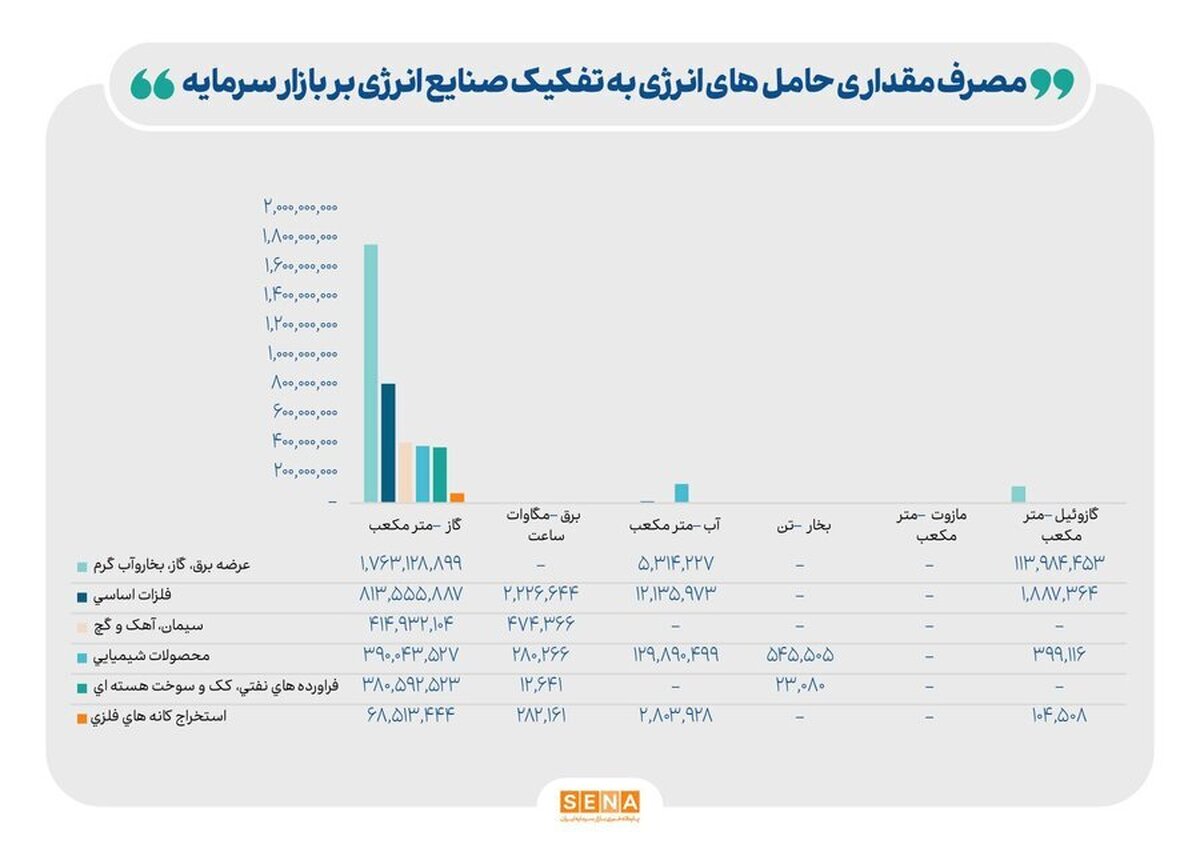

مظفری اظهار داشت: در فضای فعلی بازار سرمایه، دلار نیما در حال رشد است و بازار سودآوری را مدام بهروز میکند؛ اما ریسکهای کلان بسیاری نیز همچون ریسکهای سیستماتیک و پس از آن ریسک سیاست انقباضی که دولت و بانک مرکزی پیش گرفتهاند، وجود دارد. بسیاری از سهامی که با دلار نیما کار میکنند همچون سهامهای متانولی و اورهای اخیرا بازدهیهای مناسبی داشتهاند. در صورتی که فاصله دلار نیما و آزاد به فاصله منطقی حوالی ۱۲ درصد بازگردد، برخی از صنایع میتوانند شرایط بهتری را تجربه کنند. صنایع صادراتی محور، فلزات اساسی، شیمیاییها و پالایشیها و برخی از تک سهمها که فروش آنها در بورس کالا است، میتوانند تحت تاثیر دلار نیما رشد کرده و مورد اقبال قرار گیرند، اما به نظر میرسد در صنایع ریالی اثر محسوسی ایجاد نگردد.

منبع: بورس نیوز

CBAM فاتح پنجره صادرات فولاد سبز هند به اروپا

با مشارکت بخش خصوصی، انقلابی در حوزه اکتشاف رقم خواهیم زد

مصرف فولاد به تفکیک صنایع

حضور فعال شرکت ملی مس در سومین رویداد جامع معدن و صنایع معدنی ۱۴۰۴

پانزدهمین رویداد معدن و صنایع معدنی به کار خود پایان داد/ حضور شرکت آلومینای ایران در جمع فعالان این حوزه

محقق شدن اهداف برنامهریزیشده سال جاری در گروه توکا فولاد/ تأسیس «صندوق نیکوکاری نهال آتیه» در مجموعه توکا فولاد

گزارش تصویری حضور شرکت آهن و فولاد ارفع در سومین رویداد جامع معدن و صنایع معدنی

برنامه ایمپاسکو برای ارتقای فرهنگ ایمنی و آمادگی کارکنان واحدهای معدنی

درسهای سفیددشت برای فولاد ایران

هلدینگ "معادن امداد" از ۳۷ سال پیش فعالیتهای خود را با معدنکاری سنگ ساختمانی آغاز کرد/ توسعه، سرمایهگذاری و فعالیتهای جدی هلدینگ "معادن امداد" در حوزههای مختلف معدنی از اکتشاف تا فرآوری/ در مرز بین استان کردستان و آذربایجان غربی محدوده مستعد طلا را شناسایی کردهایم و در مرحله اخذ گواهی کشف و بهرهبرداری هستیم

خداحافظی با عناصر نادر خاکی

تعامل و همکاری بانک تجارت و شرکت ملی صنایع مس ایران در حوزههای مختلف

نوآوری و نگاه به آینده در "رویداد جامع معدن و صنایع معدنی ۱۴۰۴" بررسی شد/ باید ارتباطات بخش معدن با بازارها و مراکز علمی جهان نزدیک باشد

"رویداد جامع معدن و صنایع معدنی ۱۴۰۴" از سطح محتوایی بالایی برخوردار بود

دو سیستم پایش لحظهای هوا در شهربابک افتتاح شد

نصب موفقیتآمیز سقف مخزن ۹۰۰۰ تنی اتان مایع در پتروشیمی مارون

برگزاری اختتامیه یازدهمین دوره ارزیابی جایزه بهرهوری معادن و صنایع معدنی در ایمپاسکو

ارزش ۲.۵۳ میلیارد دلاری صادرات جهانی شن و ماسه؛ سهم ایران از بازار جهانی چقدر است؟

آنومالی A۲۱ یزد آماده برای اکتشاف

رکوردشکنی صبانور در تولید و فروش

CBAM فاتح پنجره صادرات فولاد سبز هند به اروپا

«علی امرایی» مدیرعامل گهرزمین شد

شکستهشدن پیدرپی رکوردهای تولید در مجتمع فولادسازی زرند

"رویداد جامع معدن و صنایع معدنی ۱۴۰۴" از سطح محتوایی بالایی برخوردار بود

پشتیبانی دولت از تولید در صنعت/ ابتدا در تولید انرژی سرمایهگذاری کنیم سپس به دنبال سرمایهگذاریهای جدید باشیم

عبور پیشرفت احداث کارخانه احیای مستقیم بیجار از ۵۵.۲ درصد تا پایان مرداد

طرح توسعه فولادسازی فولاد سفیددشت چهارمحال و بختیاری بهرهبرداری شد

تداوم سیر صعودی عملکرد چادرملو در مردادماه