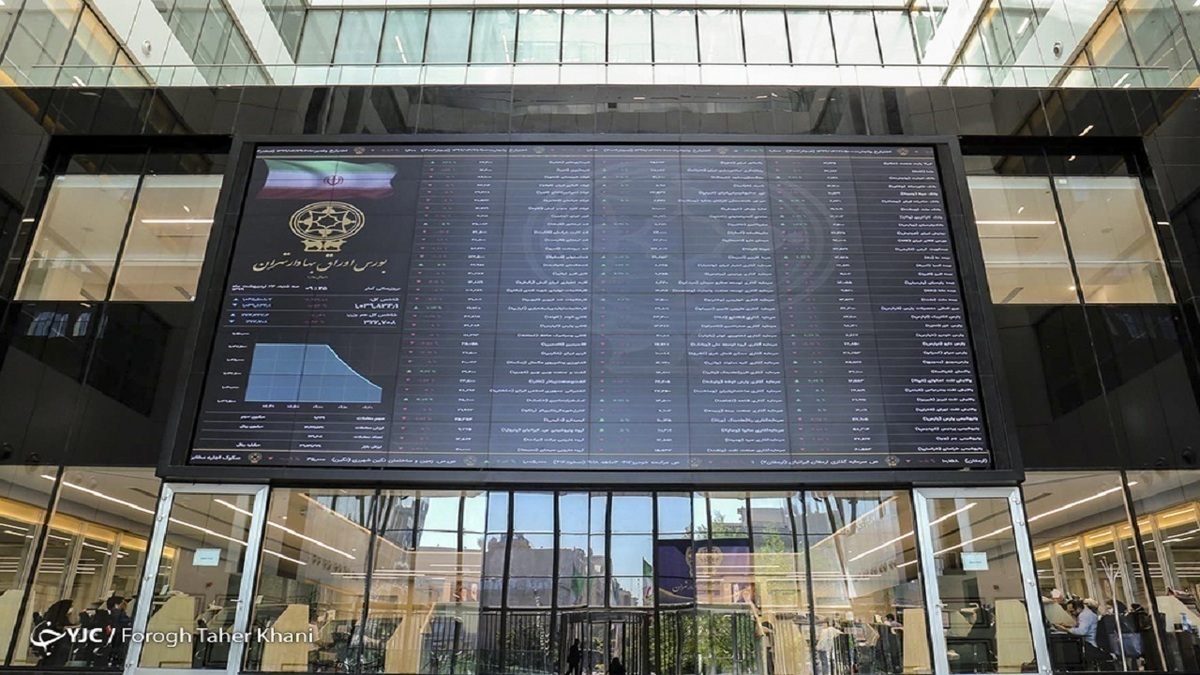

سناریوهای بورس تهران

به گزارش میمتالز، برآیند این پاسخها نشان میدهد ۸۷ درصد کارشناسان معتقدند که در سه ماه انتهایی سال جاری، بورس روند صعودی خواهد داشت. همچنین با اینکه در آذرماه میانگین ارزش معاملات روزانه بازار سهام بیش از ۱۱هزار میلیارد تومان رقم خورد، اما ۸۱ درصد از کارشناسان معتقدند اقبال گسترده به بورس بازنگشته است. البته بسیاری از کارشناسان این اقبال را مانند آنچه در سال۹۹ رخ داد، چندان به نفع بورس نمیدانند. از سوی دیگر عواملی، چون جاماندگی بازار سهام به نسبت بازارهای رقیب، افزایش نرخ دلار موثر در صنایع و تقویت قیمت کامودیتیها در بازارهای جهانی به واسطه تحولات، مهمترین عوامل موثر بر آینده بورس است.

نیوشا شایانمهر: روزنامه «دنیای اقتصاد» با طرح پرسشنامهای با مشارکت ۷۰ کارشناس برجسته بازار سرمایه تلاش کرده است بهترین گزینههای سرمایهگذاری را در سه ماهه پایانی سال ۱۴۰۳ شناسایی کند.

این نظرسنجی با محوریت چهار بازار اصلی بورس، طلا و سکه، ارز، و رمزارزها انجام شده است تا دیدگاه کارشناسان در مورد پربازدهترین بازارها و چالشهای پیش روی هر یک مشخص شود. تحلیل کلی داده هـــای بهدست آمده نشان میدهد که بورس تهران با اختلاف در صدر انتخاب کارشناسان قرار دارد. پس از آن، بازار طلا و سکه جایگاه دوم را به خود اختصاص داده و رمزارزها در رتبه سوم ایستاده است. در انتها، بازار ارز به دلیل بازدهی محدودتر در مقایسه با سایر گزینهها، کمترین محبوبیت را میان کارشناسان داشته است.

عوامل متعددی مانند شروع روند صعودی پایدار، اقدامات اصلاحی دولت و نهادهای نظارتی برای رفع موانع ساختاری بازار، و کاهش تنشهای سیاسی و اقتصادی، زمینهساز این انتخاب بودهاند. به باور کارشناسان، این عوامل میتوانند موجب بهبود بازدهی سرمایهگذاری در بورس شوند. این درحالی است که با بررسی جزئیتر دادهها، میتوان کارشناسان حاضر در این نظرسنجی را به دو دسته کلی ریسکگریزان و ریسکپذیران تقسیم کرد. دادهها حاکی از آن است که رویکرد ریسکگریزان بر حفظ امنیت سرمایه و کاهش نوسانات متمرکز است. برای این گروه، طلا و سکه به دلیل ثبات نسبی و مقاومتی که در برابر تحولات اقتصادی و سیاسی از خود نشان میدهند، در صدر اولویتها قرار گرفتهاند.

در رتبه دوم این دسته از کارشناسان، بازار ارز قرار گرفته است. ارز به دلیل نقدشوندگی بالای خود جذابیت زیادی برای افراد ریسکگریز دارد. در شرایطی که نااطمینانیهای زیادی بر سر راه بازارها قرار دارد، نقدشوندگی به عنوان عاملی اطمینانبخش برای سرمایهگذاران عمل میکند.

در این فهرست، بورس تهران جایگاه سوم را در پرتفوی ریسکگریزان به خود اختصاص داده است. این گروه اگرچه بورس را به دلیل روند صعودی اخیر آن تا حدودی امیدوارکننده میدانند، با این وجود همچنان به دلیل ماهیت نوسانی بورس و ریسکهایی که این بازار را تهدید میکند، ترجیح میدهند رویکردی محتاطانه نسبت به این بازار داشته باشند.

درنهایت رمزارزها بهدلیل نوسانات بسیار بالا، تحریمهای بینالمللی، و محدودیتهای قانونی، نامحبوبترین گزینه میان ریسکگریزان شناخته شده است. عدم شفافیت کافی در این بازار و ریسکهای سیستمی مرتبط با آن، این گروه را از سرمایهگذاری در رمزارزها دور نگه داشته است.

درهمین حال پرتفوی ریسکپذیران چینشی کاملا متفاوت از دسته قبلی دارد. برای این گروه، بورس تهران در صدر قرار گرفته است. روند صعودی اخیر، اقدامات حمایتی دولت و کاهش موانع پیش روی شرکتهای بورسی، و همچنین جذابیت قیمت سهام بسیاری از شرکتها که کمتر از ارزش حقیقیشان ارزشگذاری شدهاند، از جمله عواملی هستند که ریسکپذیران را به سرمایهگذاری در بورس ترغیب کرده است.

درهمین حال، نیمی از ریسکپذیران رتبه دوم را به طلا اختصاص داده و نیمی دیگر رمزارزها را در اولویت قرار دادهاند. برای آن دسته از ریسکپذیرانی که به دنبال متنوع سازی پرتفو و کاهش اثرات نوسانات ناگهانی هستند، طلا یک گزینه هوشمندانه به حساب میآید. این دارایی، علاوه بر اینکه ذخیرهای امن به شمار میرود، میتواند در شرایط تورمی و کاهش ارزش پول ملی، بازدهی معقولی ارائه دهد. انتخاب رمز ارزها توسط نیمی از کارشناسان بهعنوان اولویت دوم سرمایهگذاریشان نشان میدهد که با وجود مخاطرات زیاد پیش روی این بازار، پتانسیل سودآوری بالای رمزارزها همچنان برای بخشی از سرمایهگذاران جذاب است. فناوریهای نوین مرتبط با این بازار و توسعه سریع آن، انگیزه مناسبی برای این دسته افراد به شمار میآید تا بخش قابلتوجهی از سرمایه خود را به آن اختصاص دهند. در نهایت، بازار ارز با کمترین محبوبیت در قعر لیست ریسکپذیران قرار گرفته است، چرا که جذابیت سایر بازارها در مقایسه با سود محدود ارز، انتخاب این بازار را به حداقل رسانده است.

روند صعودی بورس در سایه اقدامات حمایتی

بر اساس نظر کارشناسان، روند صعودی بازار سرمایه احتمالا تا پایان سال ادامه خواهد داشت. تحلیلگران بر این باورند که افزایش تقاضا در صنایع کلیدی در کنار کاهش موانع پیش روی بازار، نویدبخش آیندهای روشن برای بورس است. به اعتقاد آنان، ترکیب عوامل بنیادی و روانی باعث شده است که این روند صعودی، نهتنها موقتی نباشد، بلکه با شتاب بیشتری تا پایان سال ۱۴۰۳ادامه یابد. در همین حال، در هفتههای اخیر شاهد رشد قابلتوجهی در بازار سرمایه بودهایم؛ روندی که بسیاری از تحلیلگران آن را حاصل مجموعهای از اقدامات کلیدی نهادهای نظارتی و سیاستهای حمایتی میدانند. بررسی این تحولات نشان میدهد که عواملی، چون حذف ارز نیمایی، احتمال عرضه خودرو در بورس کالا، انتشار عرضه اولیههای جدید، زمزمههای کاهش نرخ بهره، و حمایتهای همه جانبه سیاستمداران از بازار سرمایه، نقش مهمی در شکلگیری روند فعلی داشتهاند. ارز نیمایی که سالها به عنوان معیاری برای تعیین نرخ ارز در تجارت و بازارهای مالی استفاده میشد، به دلایلی از جمله کاهش کارایی بازار، مورد انتقاد فعالان و صاحبنظران بود. درحالحاضر این اقدام، به شرکتهای صادراتمحوری که پیشتر مجبور به فروش محصولات خود با نرخ نیمایی بودند، فرصت میدهد تا از سودآوری بیشتری بهرهمند شوند.

علاوه بر این، احتمال عرضه خودرو در بورس کالا نیز بهعنوان یکی دیگر از محرکهای مهم بازار سرمایه مطرح است. این سیاست میتواند به شفافیت در قیمتگذاری خودرو کمک کند و درعینحال منافع مالی بیشتری را برای خودروسازان به همراه داشته باشد. از سوی دیگر در روزهای اخیر زمزمهها خبر از کاهش نرخ بهره میدهند. کاهش نرخ بهره با کاهش هزینه تامین مالی برای شرکتها میتواند به جذابیت این بازار کمک کند.

همچنین در هفتههای اخیر، سیاستمداران در اظهارات خود بارها بر اهمیت تقویت بورس تاکید کردهاند. این حمایتها در کنار سایر اقدامات نظارتی، منجر به تقویت اعتماد و افزایش تمایل سرمایهگذاران برای ورود به بازار شده است. در مجموع، تحولات اخیر و سیاستهای حمایتی نشان میدهند که بازار سرمایه در مسیر رشد قرار گرفته و با فراهم کردن فرصتهای جدید، میتواند یکی از جذابترین بازارها برای سرمایهگذاری در ۳ ماهه پیش رو باشد.

راهکارهایی برای ترغیب سرمایهگذاران

با وجود تلاشهای گسترده برای بهبود وضعیت بازار سرمایه، اعتماد عمومی به بورس همچنان یکی از چالشهای بزرگ و محوری به شمار میرود. برای درک وضعیت فعلی و ارائه راهکارهایی جهت جلب اعتماد دوباره، از کارشناسان پرسیده شد که آیا اعتماد به بورس بازگشته است؟ نتایج نظرسنجی حاکی از آن است که ۸۱ درصد از کارشناسان معتقدند اعتماد عمومی هنوز به بازار سرمایه بازنگشته است. این آمار بهروشنی نشان میدهد که مسیر بازسازی این اعتماد، همچنان دشوار و زمان بر خواهد بود.

کارشناسان دلایل متعددی برای کاهش اعتماد عمومی به بازار سرمایه مطرح کردهاند که هرکدام به نوعی تاثیر قابلتوجهی بر روند مشارکت سرمایهگذاران داشته است.

یکی از مهمترین این دلایل، تجربه ریزش شدید شاخص کل در سالهای گذشته است که به زیان بسیاری از سرمایهگذاران خرد منجر شد. این ریزشها نه تنها منجر به از دست رفتن سرمایه افراد شد، بلکه اثرات روانی عمیقی بر فعالان بازار بر جای گذاشت. بسیاری از کسانی که با امید به سودهای بزرگ وارد بازار شده بودند، با زیانهای سنگین مواجه شده و اعتماد خود را نسبت به ساختار بازار از دست دادند. یکی دیگر از عوامل تاثیرگذار، تصمیمات ناگهانی و غیرشفاف در حوزه سیاستگذاری اقتصادی است. تغییرات غیرمنتظره در قوانین و مقررات، مانند تغییرات در نرخ بهره، اعمال محدودیتهای معاملاتی، و سیاستگذاریهای مقطعی، باعث افزایش نااطمینانی و کاهش جذابیت بازار سرمایه در سالهای اخیر شده است.

علاوه بر این، نوسانات اقتصادی، بهویژه در حوزه نرخ ارز و تورم، محیطی پرریسک برای سرمایهگذاران ایجاد کرده است. این نوسانات نهتنها هزینههای غیرمستقیم و مستقیمی بر شرکتهای بورسی تحمیل میکنند، بلکه پیشبینیپذیری عملکرد شرکتها را نیز دشوار میکنند. عدم شفافیت در مدیریت متغیرهای کلان اقتصادی یکی دیگر از عوامل مهمی است که به کاهش اعتماد سرمایهگذاران منجر شده است.

از سوی دیگر، ثبات سیاسی و اقتصادی یکی از ارکان اصلی برای جذب سرمایهگذاران است. این در حالی است که در سالهای اخیر، تنشهای داخلی و خارجی و تغییرات مکرر در سیاستهای اقتصادی، اعتماد عمومی را بهشدت تحتتاثیر قرار داده است.

در ادامه، از کارشناسان خواسته شد پیشنهادهای خود را برای بازگشت اعتماد عمومی و ترغیب مردم به سرمایهگذاری در بورس ارائه دهند. ۵۳ درصد از کارشناسان، ایجاد ثبات سیاسی و اقتصادی را به عنوان مهمترین اقدام برای بازگشت اعتماد عمومی معرفی کردند. ثبات سیاسی به معنای کاهش تنشهای داخلی و خارجی، بهبود روابط بینالمللی، و کاهش ابهامات موجود در فضای سیاستگذاری است. به اعتقاد کارشناسان، سرمایهگذاران در محیطی که احساس کنند متغیرهای کلان اقتصادی قابل پیشبینی و پایدار هستند، تمایل بیشتری به ورود به بازار خواهند داشت. این امر مستلزم سیاستگذاریهای بلندمدت و هماهنگی میان نهادهای مختلف اقتصادی است.

علاوه بر این، ۳ درصد از کارشناسان بر این باورند که تصمیمات یکشبه و غیرشفاف، یکی از مهمترین موانع برای بازگشت اعتماد عمومی است. نمونههایی از این تصمیمات شامل تغییرات ناگهانی در قوانین مالیاتی، سیاستگذاریهای پولی و ارزی، و تغییرات در دامنه نوسان بوده است. کارشناسان پیشنهاد میکنند که تصمیمات اقتصادی باید با شفافیت کامل و پس از مشورت با نهادهای مرتبط اتخاذ شود تا از ایجاد شوکهای ناگهانی در بازار جلوگیری شود.

باقی کارشناسان به اصلاحات ساختاری در بازار سرمایه به عنوان یکی از عوامل موثر بر بازگشت اعتماد اشاره کردند. یکی از این اصلاحات، حذف محدودیت دامنه نوسان است. محدودیت دامنه نوسان که به عنوان ابزاری برای کنترل نوسانات قیمتی به کار میرود، در بسیاری از موارد باعث ایجاد صفهای طولانی خرید و فروش و کاهش جذابیت بازار شده است. حذف یا تعدیل این محدودیت میتواند به افزایش نقدشوندگی و کارآیی بازار کمک کند.

همچنین، پیشبینیپذیری متغیرهایی مانند نرخ بهره، نرخ ارز، و سیاستهای پولی و مالی، یکی دیگر از مواردی است که کارشناسان همواره بر آن تاکید دارند. سرمایهگذاران نیاز دارند بدانند که سیاستهای اقتصادی در کوتاهمدت و بلندمدت به چه سمتی حرکت میکنند. ایجاد شفافیت در این زمینه میتواند ریسک روانی سرمایهگذاری را کاهش دهد. بازگشت اعتماد عمومی به بازار سرمایه نیازمند اقدامات هماهنگ و چندجانبه است. از یک سو، ایجاد ثبات سیاسی و اقتصادی به عنوان زیربنای هرگونه رشد پایدار در بازار سرمایه مطرح است. از سوی دیگر، اصلاحات ساختاری مانند حذف محدودیت دامنه نوسان و شفافیت بیشتر در سیاستگذاریها میتواند به بهبود وضعیت بازار کمک کند. افزایش آگاهی عمومی درباره مزایا و معایب سرمایهگذاری در بورس و ارائه اطلاعات دقیق و بهروز، میتواند به کاهش ریسک روانی و افزایش مشارکت سرمایهگذاران منجر شود.

بازگشت اعتماد عمومی به بورس نهتنها یک ضرورت اقتصادی است، بلکه برای توسعه بلندمدت بازار سرمایه و ایفای نقش آن در اقتصاد نیز حیاتی است. تحقق این هدف نیازمند تعهد و هماهنگی میان نهادهای نظارتی، سیاستگذاران و فعالان بازار است. اگرچه راه پیش رو چالشبرانگیز است، اما با اجرای اصلاحات دقیق و پایدار میتوان به بازگشت اعتماد و جذب سرمایهگذاران امیدوار بود.

منبع: دنیای اقتصاد

حضور فعال شرکت ملی مس در سومین رویداد جامع معدن و صنایع معدنی ۱۴۰۴

گزارش تصویری حضور شرکت آهن و فولاد ارفع در سومین رویداد جامع معدن و صنایع معدنی

یازدهمین دوره ارزیابی جایزه بهرهوری معادن و صنایع معدنی در ایمپاسکو انجام شد

مزایده ۱۴۰۴۱۰د (نوبت اول) شرکت جهان فولاد سیرجان

مزایده ۱۴۰۴۰۹د (نوبت اول) شرکت جهان فولاد سیرجان

مزایده شماره ۱۴۰۴۰۷د (نوبت دوم) شرکت جهان فولاد سیرجان

«علی امرایی» مدیرعامل گهرزمین شد

پشتیبانی دولت از تولید در صنعت/ ابتدا در تولید انرژی سرمایهگذاری کنیم سپس به دنبال سرمایهگذاریهای جدید باشیم

«محمد محیاپور» بار دیگر مدیرعامل شرکت توسعه آهن و فولاد گلگهر شد

سالانه ۱۲ میلیون مترمکعب آب در فولاد مبارکه بازچرخانی میشود

گروه فولاد مبارکه دارای زنجیره کاملی از تولید فولاد در کشور است

انعقاد ۳۶۸ میلیارد تومان قرارداد تحقیق و توسعهای فولاد مبارکه در سال ۱۴۰۳

فولاد مبارکه از برق تولیدشده خودش هم محروم شد!

گروه فولاد مبارکه دارنده بزرگترین CVC کشور است

هدفگذاری فولاد مبارکه برای صادرات یک میلیارد دلاری در ۱۴۰۴

استفاده از فناوری پیشرفته برای تصفیه و بازچرخانی آب در فولاد مبارکه

شکلگیری تعامل صنعت و دانشگاه در گروه فولاد مبارکه/ حمایتهای خوب این مجموعه از طرحها، پروژهها و برنامههای دانشگاهی

هلدینگ "معادن امداد" از ۳۷ سال پیش فعالیتهای خود را با معدنکاری سنگ ساختمانی آغاز کرد/ توسعه، سرمایهگذاری و فعالیتهای جدی هلدینگ "معادن امداد" در حوزههای مختلف معدنی از اکتشاف تا فرآوری/ در مرز بین استان کردستان و آذربایجان غربی محدوده مستعد طلا را شناسایی کردهایم و در مرحله اخذ گواهی کشف و بهرهبرداری هستیم

خداحافظی با عناصر نادر خاکی

رکوردشکنی صبانور در تولید و فروش

«علی امرایی» مدیرعامل گهرزمین شد

شکستهشدن پیدرپی رکوردهای تولید در مجتمع فولادسازی زرند

"رویداد جامع معدن و صنایع معدنی ۱۴۰۴" از سطح محتوایی بالایی برخوردار بود

«حسین سیماییصراف» از آزمایشگاه صنعت ۴.۰ گروه فولاد مبارکه بازدید کرد

پشتیبانی دولت از تولید در صنعت/ ابتدا در تولید انرژی سرمایهگذاری کنیم سپس به دنبال سرمایهگذاریهای جدید باشیم

عبور پیشرفت احداث کارخانه احیای مستقیم بیجار از ۵۵.۲ درصد تا پایان مرداد

طرح توسعه فولادسازی فولاد سفیددشت چهارمحال و بختیاری بهرهبرداری شد

تداوم سیر صعودی عملکرد چادرملو در مردادماه