بازی بزرگان در زمین کامودیتیها

به گزارش می متالز، شاخصهای کالایی اصلی و بهای نفتخام رشد قیمتها را نشان میدهد که البته در هفتههای اخیر شتاب مضاعفی گرفته است و شاید اوایل سال آینده میلادی نیز همین روند را شاهد باشیم. البته بازار در سال آینده میلادی با احتمالات مهمی دست و پنجه نرم میکند که در این گزارش به برخی از ویژگیهای احتمالی بازارهای کالایی خواهیم پرداخت.

ادبیات رکود و رونق در بازارهای کالایی گویی تغییر کرده است. بعد از مدتها هشدار از بروز رکود، تاکنون رکودی همچون دورههای قبل مثل سال ۲۰۰۸ و ۲۰۰۹ را در بازارهای کالایی تجربه نکردهایم اگرچه بازارهای کالایی روزهای سختی را هم سپری کردهاند. نگاهی به روند نوسان قیمتها در بازارهای کالایی با در نظر قرار دادن شاخصهای اصلی در این حوزه و بهای نفتخام نشان میدهد که اگرچه روزهای سختی از لحاظ نوسان نرخ و حجم تولید واقعی در صنعت پدید آمده است ولی بازارها از کفهای قیمتی سالها و ماههای اخیر تخطی نکرده و در یک فاز نسبتا باثبات نوسان نرخ داشتهاند. این وضعیت به این معنی است که تحلیل در بازارهای کالایی به ادبیات جدیدی نیاز دارد که تاکنون از طرف تحلیلگران برجسته یا موسسات صاحب نام اسمی از آن یا صفات آن بیان نشده است بنابراین هنوز در دورهای قرار داریم که واقعیتهای آن با پیشفرض تجربیات پیشین شفاف نشده است.

این روند در طول یکسال گذشته بیش از قبل خودنمایی کرد و حداقل برای ماههای ابتدایی سال آینده میلادی نیز همین روند پیشین به احتمال قوی با یک گام رشد خوشبینیها همراه خواهد بود. اگر هدف اصلی در اقتصاد آمریکا بهعنوان بزرگترین اقتصاد جهان و موطن اصلی رکودهای بزرگ در سالهای اخیر را بتوان به تعویقانداختن دورههای رکود و همچنین تعدیل رکودهای عمیق به ریزرکودهای مقطعی و چند ماهه یا فصلی در نظر بگیریم که میتواند اثرگذاری کمتری بر نرخ اشتغال در این کشور داشته باشد، میتوان دلایل جنگ تجاری بین چین و آمریکا را شفافتر مورد بررسی قرار داد. حال در شرایطی که بازارهای کالایی هفتههای اخیر را با وضعیتی مطلوب پشتسر گذاشته و رشد نرخهای جذابی را تجربه کردهاند؛ میتوان گفت که امکان تداوم این روند افزایشی محتمل است مخصوصا در شرایطی که وخامت چشمانداز رکودی در بازارهای کالایی یا حتی در اقتصاد جهان اندکی تعدیل شده است ولی هنوز هم در ذهن فعالان بازار و سرمایهگذاران، این احتمال نقش کابوسگونه خود را حفظ کرده است.

در این شرایط احتمال به نتیجهرسیدن مذاکرات تجاری بین چین و آمریکا افزایش یافته و خوشبینیهای موجود را نیز تعمیق کرده است. همچنین در صورت مخابره سیگنالهای رسمی از نتیجه مثبت مذاکرات چین و آمریکا، این جو خوشبینی که حتی بازارهای جهانی با شایعات توام شده است اثرگذاری بزرگتری بر جو خوشبینی در بازارها برجای میگذارد و میتواند به جریان افزایشی بزرگتری در بازارها منتهی شود که به معنی سقفشکنیهای جدید قیمتی در بازارهای کالایی خواهد بود. این روند یک جریان افزایشی احتمالی را برای ماههای ابتدایی سال آینده میلادی به همراه خواهد داشت و خروجی آن قطعا بیش از همه برای بازارهای کالایی جذاب خواهد بود. اگر این ذهنیتها تقویت شود زمستان خوشیمنی در انتظار بازارهای کالایی است و میتوان روزهای خوبی را برای بازارها ترسیم کرد اگرچه از پاشنههای آشیل جدیدی برخوردار است.

همانگونه که در گزارشهای قبلی به آن اشاره شد، پیشنیازهای رشد قیمتها در بازارهای کالایی توانمندی قبلی خود را از دست دادهاند؛ گویی سیگنالهای مثبت در بازارهای جهانی به مرور زمان مستهلک شده و اثرگذاری قبلی را ندارند. کاهش جذابیتهای خرید با رشد قیمتها تاکنون به تکانههای مهمی برای رشد موجودی انبارها مخصوصا در بازارهای فلزی منجر شده و با توجه به ترس از افت بهای سنگآهن در کنار رشد موجودی انبارهای این کالا و عقبگرد خریداران قراضه، هیچ بعید نیست که به مرور زمان روند افزایشی قیمت فولاد در بازارهای جهانی هم کند شود.

این دادهها البته بیش از همه بر بازارهای فلزی اثرگذار است اما اگر به هر دلیل به بازار نفتخام هم سرایت کند، به سایر بازارهای کالایی حتی پتروشیمیها - که از رشد قیمتها عقبافتادهاند- نیز اثرگذار خواهد شد. بهصورت دقیقتر در بازارهای کالایی تنها میتوان برای چند روز بعد از بازگشایی بازارها به رشد نرخ امیدوار بود و اگر شاهد رشد بهای نفتخام نباشیم، ممکن است روند صعودی نرخ متوقف شده و وارد یک فاز خطرناک از کاهش قیمتها شویم. باطلالسحر این شرایط اما توافق چین و آمریکا خواهد بود و این نکته مهم که خود یکی از دلایل مهم افت نرخهای اخیر در بازارهای کالایی بود، ممکن است به یک شرایط جدید از رشد قیمتها منتهی شود. دادهای که به احتمال قوی چهره بازارها را به کلی تغییر میدهد.

البته حتی بهرغم توافق گام به گام چین و آمریکا، یک داده جانبی دیگر هم به وقوع میپیوندد و آن برتری جدیتر عرضه بر تقاضا در بازار نفتخام خواهد بود که بسیاری از موسسات این هشدار را مطرح کردهاند. برای گذار از این شرایط شاید آمریکاییها بیش از حد انتظار به صلح تجاری با چینیها متمایل شوند تا از کاهش احتمالی نرخ بکاهند. البته اوپک و شرکایش نشان دادهاند که در برابر رخدادهای بازار به شدت انعطافپذیر بوده و درخصوص کاهش حجم عرضه خود تردید نخواهند کرد. اوضاع کشورمان نیز در این خصوص مهم ارزیابی میشود و اگر شاهد رشد عرضه نفتخام ایران باشیم، شرایط پیچیدهتر شده اما اوپک نشان داده که حاضر به پذیرش سهم ایران در بازارهای جهانی هست چون راه دیگری در پیش ندارند.

موارد ذکر شده را باید با یک داده مهم دیگر مورد بررسی قرار داد و آن رفتارهای پولی آمریکا و نوسان نرخ بهره رسمی اعلامی از سوی فدرال رزرو و میزان تزریق پول به اقتصاد آمریکاست. هماکنون نرخ بهره رسمی در آمریکا از ۵/ ۲ درصد اوج آن به ۷۵/ ۱ درصد کاهش یافته است و در صورت لزوم احتمال افت بیشتر این نرخ هم وجود دارد. اهمیت این نرخ بهره را میتوان زمانی دریافت که هماکنون نرخ بهره در اتحادیه اروپا نزدیک به صفر و در ژاپن منفی ۱/ ۰ درصد است؛ یعنی در صورت نیاز هنوز آمریکا امکان حمایت از بازارهای خود را با کاهش نرخ بهره محفوظ داشته است. از سوی دیگر کشورهای در حال توسعه موسوم به بازارهای نوظهور نیز از ابزارهای پولی خود استفاده چندانی نکردهاند و در صورت نیاز این کشورها با اقدامات خود برای حمایت از بازارهای داخلی، از اقتصاد جهانی هم حمایت خواهند کرد. این موارد البته به معنی ترسیم دورنمای اقتصاد جهانی نیست زیرا هنوز بسیاری از دادههای پیشرو شفافسازی نشده است. در هر حال دو تجربه هماکنون پیشروی ما قرار دارد؛ یکی دادههای پایان سال ۲۰۱۵ و اوایل ۲۰۱۶ که یکی از سختترین دورههای رکود سالهای اخیر (بعد از بحران بزرگ) را تجربه کردهایم و دیگری تجربه سال ۲۰۱۹ میلادی که در روزهای پایانی آن قرار داریم. البته از اوایل ۲۰۱۸ به دلیل جنگ تجاری شاهد یک ریزش نرخ جدی در بازارهای کالایی با محوریت نفتخام بودیم و اگر جنگ تجاری تعدیل شود شاید قیمتهای سال ۲۰۱۸ را بازهم بتوان مشاهده کرد ولی این احتمال بعید بهنظر میرسد.

شاید در این وضعیت بهترین و کمهزینهترین گزینه انتخاب شده از سمت تصمیمسازان برجسته اقتصادی در جهان تعادل نسبی قیمتها باشد زیرا رشد جدی نرخ به معنی ترس از نگرانیهای جدیدی خواهد بود که با افزایش افسارگسیخته قیمتی همراه میشود. شاید سادهترین وضعیت برای سال ۲۰۲۰ ادامه شرایط قیمتی در سالجاری با محرکهای افزایشی قویتر برای نرخها در بازارهای کالایی باشد، اگرچه این احتمال وجود دارد که در ماههای ابتدایی سالجاری شاهد رشد قیمتها باشیم ولی بازهم برای بهار امکان تعدیل نرخ و ورود به یک فاز رکود نهچندان خشن دور از ذهن نباشد. تجمیع این موارد به معنی آن است که نرخهای سال ۲۰۱۸ بازهم برای نیمه نخست سال آینده بازار دستنیافتنی قلمداد شده و بعد از یک فصل رونق و یک فصل رکود، جریان افزایشی جدیدی را شاهد باشیم که رشد قیمتهایی بیش از سال ۲۰۱۸ را هم ترسیم کند. تمامی این موارد تنها گمانهزنیهایی است که از هماکنون میتوان به آن اشاره کرد، آنهم در وضعیتی که به هیچ عنوان نباید ترس از رکود مجدد را فراموش کنیم اگرچه دولتها نیز چنین احتمالی را در نظر میگیرند.

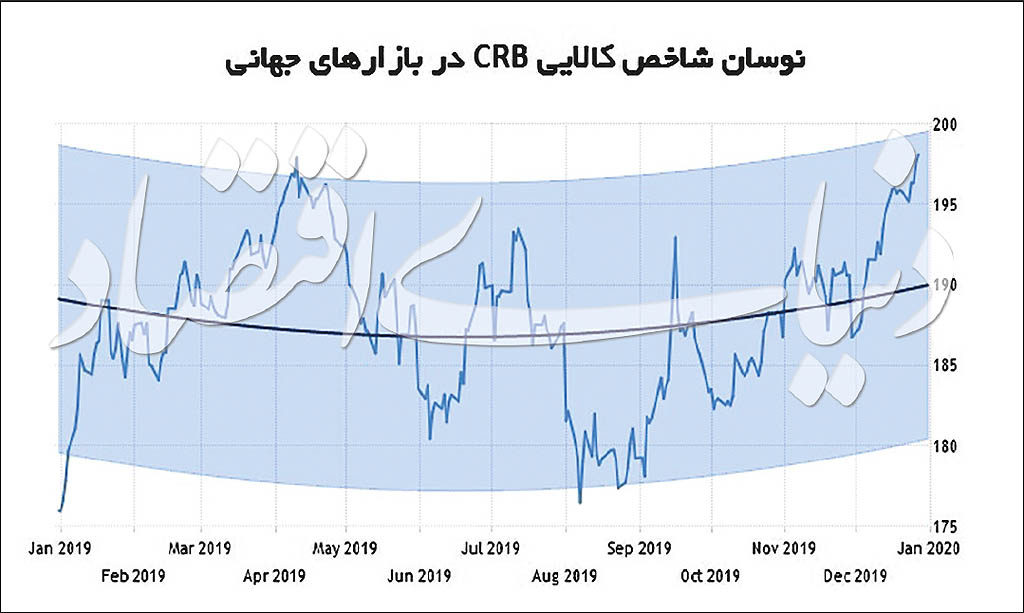

شاخصهای کالایی در سالجاری در یک روند افزایشی نسبی قرار داشتند و میتوان گفت که سال ۲۰۱۹ برای بازارهای کالایی یک سال متعادل و حتی افزایشی بهشمار میرود، اگرچه این سال دادههای مختلف بسیاری را در بر داشت. شاخص کالایی CRB به نسبت مدت مشابه سال قبل رشد ۵/ ۱۲ درصدی را تجربه کرد آنهم در وضعیتی که تنها در یکماه اخیر افزایشی نزدیک به ۴ درصد را تجربه کرد. این روند کلی بهخوبی رخدادهای اثرگذار اصلی بر بازارهای کالایی را نشان داده و عنوان میکند که در کل یک بازار افزایشی را شاهد بودیم و در یکماه اخیر، شتاب رشد قیمتها چشمگیر ارزیابی میشود. همین رشد یکماه گذشته نشاندهنده جریان مثبت قیمتی در بازارهای کالایی بوده است. شاخص GSCI نیز همین وضعیت را داشت و در مقایسه با مدت مشابه در سال قبل از رشد ۷/ ۱۸ درصدی برخوردار بود که ۱/ ۵ درصد این رشد در یکماه اخیر به ثبت رسید. این شاخص از دو جهت با شاخص CRB متفاوت است؛ یکی آنکه شاخص GSCI بیش از شاخص CRB از نفتخام و نوسان بهای آن اثر میپذیرد و دیگری آنکه این شاخص براساس نرخهای بازارهای آتی ترسیم میشود. ذات رشد بهای نفت اثرگذاری خود را بر بازار برجای گذاشته ولی آتیمحور بودن این شاخص کالایی این احتمال را به صراحت مطرح میکند که ذهنیتها از دورنمای نوسان نرخ در کوتاهمدت تا میانمدت افزایشی است.

موارد فوق در نوسان بهای نفتخام صریحتر از این ارقام قابلمشاهده است. هر بشکه نفتخام برنت در یکسال اخیر رشد ۲۸ درصدی داشته و هر بشکه نفتخام آمریکا نیز افزایش ۶۶/ ۳۵ درصدی را نشان داده است.البته پایین بودن جدی بهای نفتخام در ابتدای سال ۲۰۱۹ را باید در نظر گرفت اما میتوان گفت که بهرغم تمامی رخدادها و رشد حجم صادرات نفتخام آمریکا، ولی بازهم بازار نفتخام نوسان قیمت مطلوبی را از خود نشان داده است و هیچ بعید نیست که این روند افزایشی بازهم ادامه یابد. هنوز قیمت جهانی نفتخام به رکورد چند ماه پیش خود بعد از حادثه آرامکو نرسیده است و هیچ بعید نیست که رشد قیمتهای اخیر بتواند این رکورد قیمتی را بازهم بهدست آورد. البته بازارهای جهانی از سال ۲۰۱۶ تاکنون اغلب در روزهای ابتدایی سالهای جدید میلادی رشد نرخ داشتهاند و این انتظار وجود دارد که بازهم دورهای از رشد قیمتها را شاهد باشیم.

حضور فعال شرکت ملی مس در سومین رویداد جامع معدن و صنایع معدنی ۱۴۰۴

گزارش تصویری حضور شرکت آهن و فولاد ارفع در سومین رویداد جامع معدن و صنایع معدنی

یازدهمین دوره ارزیابی جایزه بهرهوری معادن و صنایع معدنی در ایمپاسکو انجام شد

مزایده ۱۴۰۴۱۰د (نوبت اول) شرکت جهان فولاد سیرجان

مزایده ۱۴۰۴۰۹د (نوبت اول) شرکت جهان فولاد سیرجان

مزایده شماره ۱۴۰۴۰۷د (نوبت دوم) شرکت جهان فولاد سیرجان

«علی امرایی» مدیرعامل گهرزمین شد

پشتیبانی دولت از تولید در صنعت/ ابتدا در تولید انرژی سرمایهگذاری کنیم سپس به دنبال سرمایهگذاریهای جدید باشیم

«محمد محیاپور» بار دیگر مدیرعامل شرکت توسعه آهن و فولاد گلگهر شد

سالانه ۱۲ میلیون مترمکعب آب در فولاد مبارکه بازچرخانی میشود

گروه فولاد مبارکه دارای زنجیره کاملی از تولید فولاد در کشور است

انعقاد ۳۶۸ میلیارد تومان قرارداد تحقیق و توسعهای فولاد مبارکه در سال ۱۴۰۳

فولاد مبارکه از برق تولیدشده خودش هم محروم شد!

گروه فولاد مبارکه دارنده بزرگترین CVC کشور است

هدفگذاری فولاد مبارکه برای صادرات یک میلیارد دلاری در ۱۴۰۴

استفاده از فناوری پیشرفته برای تصفیه و بازچرخانی آب در فولاد مبارکه

شکلگیری تعامل صنعت و دانشگاه در گروه فولاد مبارکه/ حمایتهای خوب این مجموعه از طرحها، پروژهها و برنامههای دانشگاهی

هلدینگ "معادن امداد" از ۳۷ سال پیش فعالیتهای خود را با معدنکاری سنگ ساختمانی آغاز کرد/ توسعه، سرمایهگذاری و فعالیتهای جدی هلدینگ "معادن امداد" در حوزههای مختلف معدنی از اکتشاف تا فرآوری/ در مرز بین استان کردستان و آذربایجان غربی محدوده مستعد طلا را شناسایی کردهایم و در مرحله اخذ گواهی کشف و بهرهبرداری هستیم

خداحافظی با عناصر نادر خاکی

رکوردشکنی صبانور در تولید و فروش

«علی امرایی» مدیرعامل گهرزمین شد

شکستهشدن پیدرپی رکوردهای تولید در مجتمع فولادسازی زرند

"رویداد جامع معدن و صنایع معدنی ۱۴۰۴" از سطح محتوایی بالایی برخوردار بود

«حسین سیماییصراف» از آزمایشگاه صنعت ۴.۰ گروه فولاد مبارکه بازدید کرد

پشتیبانی دولت از تولید در صنعت/ ابتدا در تولید انرژی سرمایهگذاری کنیم سپس به دنبال سرمایهگذاریهای جدید باشیم

عبور پیشرفت احداث کارخانه احیای مستقیم بیجار از ۵۵.۲ درصد تا پایان مرداد

طرح توسعه فولادسازی فولاد سفیددشت چهارمحال و بختیاری بهرهبرداری شد

تداوم سیر صعودی عملکرد چادرملو در مردادماه