وفاداری مشتریان بانکداری الکترونیک و بهبود درآمدهای غیرمشاع

به گزارش می متالز، مشتری بهعنوان عاملی کلیدی و محوری در بقای یک بنگاه مالی ایفای نقش میکند و از اینرو، جهتگیری کلی اهداف، استراتژیها و منابع سازمان باید حول جذب و نگهداشت مشتری باشد. نگهداشت مشتری در صنعت خدمات، خصوصا خدمات مالی، وابستگی قابلتوجهی به میزان رضایتمندی مشتری از خدمات ارائه شده دارد.

همچنین، تحقق رضایتمندی در بخش خدمات بانکداری الکترونیک را، با توجه به پتانسیلهای قابلتوجه درآمدهای غیرمشاع در این حوزه، میتوان بهعنوان یک استراتژی رقابتی اثربخش بهحساب آورد. ابعاد مختلف رضایتمندی مشتریان از خدمات مالی در مقالات و نوشتههای متعددی مورد توجه قرار گرفته و مدلهای نظری در آنها توسعه یافته است. اما در این نوشته قصد داریم با نگاهی کاربردیتر، مقوله رضایتمندی مشتریان خدمات مالی را با تمرکز بر خدمات بانکداری الکترونیک واکاوی کنیم.

برای پرداختن به مقوله رضایتمندی مشتریان، ناگزیر به استفاده از برخی مفاهیم ادبیات بازاریابی هستیم. ارزش موردانتظار، ارزش ادراک شده، مشتری ناراضی، مشتری رضایتمند، مشتری مشعوف و مشتری وفادار اصطلاحاتی هستند که هریک بار مفهومی مشخصی داشته و در سیاستگذاریهای ارتباط با مشتریان لازم است مورد توجه قرار گیرند.

ارزش موردانتظار: هر مشتری در ارتباط با هر کسبوکاری بهدنبال رفع نیازهایی است که کسبوکارها، راهکارهای آنها را در قالب محصولات و خدمات ارائه میکنند. از این راهکارها در ادبیات مدل کسبوکار با عنوان «ارزش پیشنهادی» یاد میشود. ارزش موردانتظار در واقع توقعی است که مشتری، پیش از خرید و استفاده از خدمات، از کیفیت و کارآیی خدمات دارد. بهعنوان مثال، فرض کنید قصد دارید از خدمات اینترنتبانک یک بانک فرضی «یاور اقتصاد» که اخیرا در آن افتتاح حساب کردهاید یا حساب قدیمی خود را در آن فعال کردهاید استفاده کنید. شما با شناختی که از این بانک دارید، شناختی که در اثر تبلیغات، تجربههای قبل، توصیههای دوستان و آشنایان یا هر کانال دیگری به دست آوردهاید، انتظار دارید یک «درخواست انتقال پایا» را به سادگی با چند کلیک ساده و بدون موانع امنیتی متعدد و بعضا بیمورد ظرف حداکثر ۵ دقیقه انجام دهید. این معیار، به نوعی «ارزش مورد انتظار» شما از بخشی از خدمات بانکداری الکترونیک بانک «یاور اقتصاد» است که طبیعتا مربوط به پیش از استفاده از خدمات میشود.

ارزش ادراک شده: حال فرض کنید عملیات پایا را انجام دادهاید. ارزیابی شما از کیفیت خدماتی که دریافت کردید، مثلا بر سرعت سرور سایت، سهولت ورود، موانع امنیتی معقول، کاربرپسند بودن محیط پورتال و...، همان ارزش ادراک شده است که بسته به شرایط ممکن است کمتر از ارزش موردانتظار اولیه، برابر با آن یا بیش از آن باشد. هریک از این سه حالت، در شما احساسی از عدم رضایت، رضایت یا رضایت شدید (یا شعف) ایجاد میکند.

مشتری ناراضی: اگر ارزش ادراک شده کمتر از ارزش مورد انتظار مشتری باشد، حس نارضایتی در مشتری ایجاد شده و اگر این حس به دفعات و در سایر تراکنشهای بانکداری الکترونیک ایجاد شود، به تدریج یک مشتری ناراضی خلق خواهد شد. در چنین حالتی باید امیدوار باشیم که فرد، نارضایتی خود را از طریقی اعلام کند تا نسبت به کشف علت و در صورت امکان رفع نارضایتی اقدام کنیم. اما اگر نارضایتی اعلام نشود، که در اکثر مواقع همینطور است، مشتری ناراضی اولا مراجعه مجدد نخواهد داشت و ثانیا به بلندگوی تبلیغات منفی علیه بانک تبدیل خواهد شد.

مشتری راضی: اگر ارزش ادراک شده مشتری کمابیش در سطح همان ارزشی باشد که انتظارش را داشت، میتوان گفت اتفاق خوبی رخ داده و ما یک مشتری رضایتمند بهدست آوردهایم. احتمال بازگشت این مشتری برای خدمات بعدی زیاد است و در صورتی که این سطح رضایت در سایر خدمات و در دفعات بعدی هم تکرار شود، میتوان امیدوار بود که وی به یک مشتری وفادار تبدیل شود. ویژگی مشتری وفادار این است که هم خودش بر میگردد و هم اطرافیان و دوستان خود را به استفاده از خدمات بانکداری الکترونیک بانک «یاور اقتصاد» ترغیب خواهد کرد.

مشتری مشعوف: حالت سوم، ایدهآل هر سازمانی است. زمانی که ارزش ادراک شده از خدمات یک بانک، بیشتر از آن چیزی باشد که مشتری انتظارش را داشته است. در این حالت به مشتری اصطلاحا مشتری مشعوف یا delighted گفته میشود. این مشتری نهتنها احتمال بازگشتش به مراتب بالاتر خواهد بود، بلکه احتمال تبدیل شدن او به یک مشتری وفادار نیز قابلتوجه است. از دو راه میتوان مشتریان را مشعوف کرد:

- اول، پاسخگویی درست و حرفهای به شکایت مشتریان ناراضی

- دوم، نوآوری مستمر و بهبود سطح کیفی خدمات به مشتریان راضی.

افزایش تعداد مشتریان مشعوف و وفادار از دو منظر به سودآوری کسبوکار منجر میشود: اول، افزایش میزان خرید مشتریان وفادار و دوم تبلیغات مثبت این مشتریان وفادار و جذب مشتریان جدید. نکته حائز اهمیت در این میان این است که نگهداشت صحیح مشتریان وفادار و حفظ سطح رضایتمندی آنها در این مرحله اهمیت ویژهای خواهد داشت. مشهور است که گفته میشود هزینه جذب مشتری جدید، چند برابر (تا ۱۰ برابر هم گفته شده) هزینه حفظ مشتریان فعلی است. لذا، سیاست مشعوفسازی مشتریان فعلی معقولتر و مقرونبهصرفهتر بوده و از طرفی، تبلیغات مثبت آنها خود منجر به جذب مشتریان جدید خواهد شد.

در حوزه بانکداری الکترونیک، برخی از مهمترین عوامل اثرگذار بر ایجاد مشتریان مشعوف و البته جلوگیری از ایجاد مشتریان ناراضی موارد زیر هستند:

امنیت: مقوله امنیت یکی از عواملی است که وجود آن حیاتی اما ایجادش بعضا خود سبب نارضایتی است. ایجاد تعادل میان میزان زحمت کاربر برای ورود به اینترنتبانک یا موبایلبانک و رعایت پروتکلهای امنیتی امری لازم است. برای این منظور، لازم است در تیمهای توسعهدهنده اپلیکیشنها و زیرساختهای بانکداری الکترونیک بانکها، همانقدر که به متخصصان IT و امنیت توجه میشود، به هنرمند-متخصصان «تجربه کاربری» یا UX نیز بها داده شود. تشکیل تیمی که این دو گروه با تعاملی حرفهای و سازنده در کنار هم داشته باشد، ضامن موفقیت و اثربخشی یک زیرساخت بانکداری الکترونیک خواهد بود.

کاربرپسند بودن: یکی دیگر از خدمات متخصصان حرفهای «طراحی تجربه کاربری»، کاربرپسند یا User-friendly کردن سایت یا اپلیکیشن بانکداری الکترونیک است. شاید برای شما هم پیش آمده باشد که در سایت یک بانک، زمان زیادی را باید فقط صرف پیدا کردن لینک «ورود به بانکداری اینترنتی» کنید. یا در داخل محیط آن، زمان زیادی را باید صرف پیدا کردن یا کار با منوهای دریافت صورتحساب سپرده و فیلترهای زمانی آن کنید. این نکات بعضا ساده، گاهی آنقدر پورتال را پیچیده میکند که باعث سقوط «ارزش ادراک شده» مشتری شده و کاربر بعد از خروج از پورتال با خود بگوید «حیف آن همه هزینه تبلیغات بانک!» البته باید شانس بیاورید که این جمله را در اینستاگرام یا توییتر ننویسد!

اطلاعرسانی: تبلیغات بسیاری از بانکها عمدتا متمرکز بر نام بانک یا طرحهای سرمایهگذاری آنها و در بخش بانکداری الکترونیک، صرفا بر مزایای استفاده از خدمات آن بانک بهخصوص شده است. اگر این تبلیغات متقاعدکننده باشند باید فکری هم برای کسانی کرد که متقاعد شدهاند و قصد دارند اپلیکیشن مربوطه را نصب کنند که عموما یا نمیدانند باید در کجا جستوجو کنند یا اینکه جستوجو میکنند و نمییابند.

ضرورت همراهی و هماهنگی روابطعمومی بانکها با بخشهای فنی در اینگونه مواقع برجسته میشود.

ترغیب کاربران: فضای رقابت در بانکداری الکترونیک امروزه بیش از هر زمان دیگری است و بانکها در کنار شرکتهای خدمات پرداخت (PSP) برای افزایش سهم از تراکنشها بهشدت در تلاش هستند. در این فضا، طرحهای مبتنی بر قرعهکشی نخنما شده و در میان مخاطبان نیز اعتماد سابق را جلب نمیکند. در این فضا، تمرکز بر طرحهای خلاقانهتر مبتنی بر اصول گیمیفیکیشن حرفهای، اثربخشی بیشتری خواهد داشت. امتیازدهی بر مبنای تعداد و نوع تراکنشها و ارائه طرحهای تخفیفی در استفاده از خدمات غیربانکی از قبیل سینما، رستوران، بیمه، ایرلاین، باشگاههای ورزشی، ورزشگاهها، شارژ تلفنهمراه و... بهدلیل غیرشانسی بودن، جذابیت بیشتری برای کاربران خواهد داشت.

پشتیبانی: هیچگاه نمیتوان انتظار داشت بروز خطا در فرآیندهای بانکداری الکترونیک به صفر برسد. این امر کمابیش مورد قبول مشتریان و کاربران نیز هست اما در زمان بروز، با یک کاربر ناراضی و احتمالا عصبانی طرف هستیم که طبیعتا یادآوری استانداردهای خطا کمکی به آرام شدن او نخواهد کرد. در پشتیبانی خدمات به هیچوجه نباید «در مقابل» مشتری ایستاد. باید به مشتری اطمینان داد که در قبال مشکل پیش آمده، بانک «در کنار» مشتری است و تا مشکل حل نشود و حق ضایعشده از مشتری جبران نشود، موضوع پیگیری خواهد شد. نکته حائز اهمیت دیگر این است که برخورد مهربانانه بدوندانش نیز کمکی به بهبود حال مشتری ناراضی نخواهد کرد. مشتری باید اطمینان پیدا کند که طرف مقابل، مشکل را دقیقا فهمیده و راهکاری که ارائه میکند کاملا اصولی است. در استانداردهای ارتباط با مشتریان و رسیدگی به شکایات گفته میشود که ۸۰ درصد تماسها باید با راهنمایی کارشناس مرکز تماس، بدون هیچ ارجاعی، به نتیجه ملموس برای مشتری برسد. حوزه بانکداری الکترونیک در محیط امروز خدمات مالی حوزهای است که رقبا نقاط تمایز خود را در آن جستوجو میکنند. توسعه ابزارها و زیرساختهای فناوری اطلاعات و اینترنت و افزایش ضریب نفوذ دستگاههای هوشمند از قبیل موبایل و تبلت نیز به این رویه دامن زده و زمینههای کاهش وابستگی بانکها به شعب را فراهم کرده است. هرچند تا رسیدن به بانکداری بدون شعبه هنوز راه درازی در پیش است اما آگاه بودن نسبت به روندها فناورانه بانکداری الکترونیک و توسعه و روزآمدسازی مداوم خدمات این حوزه تاثیر قابلتوجهی بر افزایش رضایتمندی مشتریان و بهتبع آن افزایش درآمدهای غیرمشاع بانکها خواهد داشت.

حضور قدرتمند گروه فولاد مبارکه در هفدهمین نمایشگاه بینالمللی متالکس

اولویت اول ما، تامین مواد معدنی است/ طراحی بستههای اکتشافی برای اولین بار در کشور/ دولت حمایت یارانهای را از بخش زغال سنگ داشته باشد

برنامهریزی برای تولید حداکثری گاز در زمستان

در مسیر افزایش تولید و توسعه زیرساخت معادن، استوار هستیم

توسعه صنعت گوهرسنگها راهبردی برای اشتغالزایی، صادرات و هویتبخشی به گوهرسنگهای ایرانی

معاون نوآوری BHP آینده معدنکاری را بازطراحی میکند

با ساختار و نگاه سنتی امکان رقابت در عرصه بینالمللی دشوار خواهد بود/ در حوزه آموزش معدن بایستی علاوه بر مباحث تئوری به کسب تجربه نیز توجه شود

اثر تناقضات قانونی بر سودآوری معادن

قیمت طلا ۱۸ عیار - ۰۸ شهریور ۱۴۰۴

«حملونقل» و «بازیافت»، دو محور راهبردی تابآوری در صنعت فولاد

پیگیری ویژه وزارت صمت در تامین خودرو جانبازان/ هماهنگی مستقیم با دستگاههای اجرایی صورت گرفت

ثبت سفارش واردات خودروهای بالای ۲۵۰۰ سیسی از سر گرفته میشود/ ابلاغ تعرفه ۲۰ درصدی خودروهای اقتصادی به گمرک

مشکل امروز صنعت فولاد، نقدینگی است

تقدیر مدیرعامل بانک سپه کشور از مدیرعامل شرکت فولاد خوزستان

دیدار معاون منابع انسانی و امور اجتماعی شرکت فولاد خوزستان با فرمانده پدافند هوایی منطقه جنوب غرب کشور

صنعت فولاد در محاصره انرژی

بهمنی: صنعت نه رانتخوار انرژی است، نه مقصر بحران

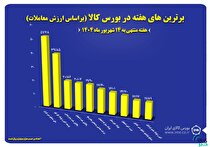

۱۰ شرکت برتر بورس کالا معرفی شدند

تحول در زنجیره فروش فولاد مبارکه

جهش هزینهها صنعت فولاد را تهدید میکند

۳ محور شکست شکنندگی در فولاد

جزئیات همایش تابآوری در زنجیره آهن و فولاد کشور/ مشروح سخنرانیها

اصفهان قلب تپنده فولاد ایران است/ بحران انرژی و کاهش بهرهوری صنعت به مرز هشدار رسیده است

کارنامه درخشان جهان فولاد سیرجان در پنجماهه نخست سال ۱۴۰۴

آغاز بارگیری بیش از ۸۳ هزار تن گندله آهن در بندر شهید رجایی

نبرد غولهای فولادی/ چادرملو بالاتر از کاوه و فخوز

بازگشت شاخص کل به کانال ۲.۵ میلیون/ وضعیت بازار ارز و طلا و ارتباط آن با بورس

نقدینگی جامعه از مسیر گواهی سپرده کالایی راهی تولید میشود/ بورس کالا میتواند به هاب بزرگ منطقه تبدیل شود