بهانههای اصلاح در بورس تهران

به گزارش می متالز، به این ترتیب شاهد بزرگترین ریزش نماگر اصلی بورس از ۱۷ دی تاکنون بودیم.بسیاری از فعالان بازار بر این باورند که بروز مجدد ریسکهای بیرونی مهمترین عامل در ثبت چنین ریزشی بهشمار میآید و ترس از پدید آمدن آشفتگیهای جانبی دلیل اصلی عرضه سنگین سهام در نمادهای پر رفت و آمد بورسی است. اما در پس چنین تفکری که میتواند درجای خود بررسی شود، صعودهای متوالی قیمتی و لزوم اصلاح قیمت سهام پس از ثبت رشدهای پرشتاب با توجه به مختصات معاملات روزانه میتواند مهمترین عامل ریزش قیمتها بهشمار بیاید.

عوامل یا بهانههای ریزش

در توجیه رفتار قیمتی در بازار سهام در روز دوشنبه برخی بر این باورند که بروز برخی ریسکهای بیرونی با محوریت مسائل غیراقتصادی که در قالب شایعات و گمانهزنیهای تایید نشده انتشار مییافت، عامل اصلی اوجگیری فشار فروش بوده است. از طرفی برخی نیز بر این باورند که عدم تصمیمگیری درخصوص لوایح باقیمانده FATF توسط ایران و فاصله کوتاه تا پایان مهلت تصمیمگیری در این خصوص میتواند ریسک بزرگی را برای شرکتهای بورسی به همراه داشته باشد که سایه آن بر کل بازار سایه خواهد افکند. عامل سومی که عده زیادی از سرمایهگذاران بهعنوان عامل ریزش قیمتها در بازار سهام عنوان میکنند، بحث عدم تطبیق انتظارات و واقعیات در موضوع تجدید ارزیابی دارایی شرکتهای بورسی و بهطور خاص شرکت ایرانخودرو است.همانطور که رشد قیمتی برخی از نمادها دلایل منطقی نداشته، نمیتوان دلیل منطقی را برای نزول و اصلاح قیمتی مطرح کرد. با این حال از آنجا که محور حرکت قیمتی بسیاری از نمادهای بورسی نه براساس عوامل سودآوری که براساس رشد ارزش روز داراییها بوده و افزایش سرمایه از محل مازاد تجدید ارزیابی داراییها بهعنوان یک بهانه پیش برنده قیمتها و جذب نقدینگی طی ماههای اخیر ایفای نقش کرده است، برخی از فعالان بازار انتشار میزان افزایش سرمایه پیشنهادی هیاتمدیره شرکت ایرانخودرو را بهعنوان یک عامل ناامیدکننده نسبت به انتظارات میدانند و بر این اساس احتمال تکرار چنین پدیدهای در دیگر سهمهای درگیر با مساله تجدید ارزیابی را بالا بردهاند. هرچند این عوامل را میتوان بهعنوان شوکهای تاثیرگذار بر روند صعودی قیمتها در نظر گرفت، اما نکته پنهان در بستر بازار سهام میل به خرید در عین اصلاح قیمت سهام است که میتواند ترمز ریزشهای بیشتر قیمت را در نمادهای مرتبط بکشد.

حضور فعال حقوقیها در سمت خرید

درخصوص نمادهای پر رفت و آمد بورسی با تقابل شدید عرضه و تقاضا میتوان بهطور خاص به معاملات پرحجم در نماد شرکتهای بزرگ خودرویی اشاره کرد. در سه نماد «خودرو»، «خساپا» و «خپارس» درحالیکه فشار فروش باعث افت قیمت به کف مجاز روزانه و تشکیل صفهای فروش منجر شده بود، ارزش معاملات خرد به بیش از 475 میلیارد تومان رسید. جریان منفی در معاملات خودروییها همزمان باعث برچیده شدن صفهای خرید در نمادهای پرطرفدار بورسی شد که مجموع این عوامل ثبت ارزش معاملات خرید بیش از 2 هزار میلیارد تومانی در 30 نماد برتر بورسی در روز دوشنبه را به همراه داشت. این رقم معادل نیمی از ارزش معاملات خرد ثبت شده در جریان داد و ستدهای سومین روز کاری هفته بهشمار میآمد. امری که تمرکز جریان داغ نقدینگی در سهام خاص را گوشزد میکند. از 318 نماد فعال بورسی در روز دوشنبه، 96 نماد قیمت پایانی مثبت داشتند و 221 نماد با قیمت پایانی منفی بهکار خود پایان دادند. از سوی دیگر حضور تنها 78 نماد با آخرین قیمت مثبت در مقابل 237 نماد با آخرین قیمت منفی از برتری فروشندگان و میل بیشتر فروش با گذشت زمان حکایت میکند. نکته مهم در معاملات روز دوشنبه، خالص تغییر مالکیت به نفع سهامداران حقوقی پس از گذشت 21 روز کاری بود. تغییر مالکیت 23 میلیارد تومان حقیقی به حقوقی حاکی از برتری خرید حقوقی و تغییر روند ممتد خرید بیشتر سهامداران حقیقی نسبت به سهامداران حقوقی در بورس است که در زمان ریزش بازار میتواند جالب توجه باشد.

اصلاح به سقوط منجر میشود؟

رفتار سرمایهگذاران نشان میدهد انتظار آنها برای بازگشت قیمتها یا حداقل به تعادل رسیدن روند کلی بازار پس از پشتسر گذاشتن اصلاحهای منطقی و مورد نیاز وجود دارد. اما اگر شایعات و گمانهزنیهای مطرح شده رنگ و بوی واقعیت به خود بگیرد یا انتشار پیشنهاد هیاتمدیره شرکتهای بورسی درخصوص افزایش سرمایهها از محل تجدید ارزیابی داراییها فاصله معناداری با انتظارات سرمایهگذاران داشته باشد، احتمال تبدیل اصلاح قیمتی به ریزش و حتی سقوط وجود دارد. از آنجا که در بازار موازی شاهد رشد خزنده نرخ دلار و رسیدن به محدوده 14 هزار تومانی هستیم که به تبع آن رشد نرخ دلار نیمایی عبور از مرز 12500 تومانی را در پی داشته است، داغ بودن تنور بازار سهام و ناامیدی از سهام با محوریت ارزش روز داراییها در قیمتهای فعلی بار دیگر با چرخش نقدینگی به سمت سهام به اصطلاح EPSدار با محوریت نرخگذاری براساس قیمتهای جهانی را بیش از پیش خواهد کرد. البته این امر مستلزم برقراری آرامش بیرونی برای سرمایهگذاران و فعالان بازار سهام خواهد بود.

دو رویکرد سرمایهگذاران

یکی از مهمترین مولفههای بررسی بازار سهام طی ماههای اخیر ارزش معاملات روزانه است. ثبت ارزش بالای معاملات و خرید و فروشهای روزانه در روزهای صعودی و نزولی بازار نشان از فعالیت بالای دو سمت عرضه و تقاضا در تحولات قیمتی به وجود آمده است. ریزش قیمت سهام اگر با ثبت ارزش بالای معاملات خرد همراه شود نشانهای درخصوص فعالیت بالای سرمایهگذاران در سمت تقاضا و میل به خرید در کف قیمتی مجاز روزانه است. داغ شدن جریان معاملات در چنین وضعیتی نشان میدهد بروز ریسکهای فعلی برای سرمایهگذاران بهعنوان یک عامل موقت درنظر گرفته شدهاست و افرادی که با حجمهای بالا در قیمتهای فعلی اقدام به خرید میکنند امیدوارند تا با عبور از شرایط فعلی

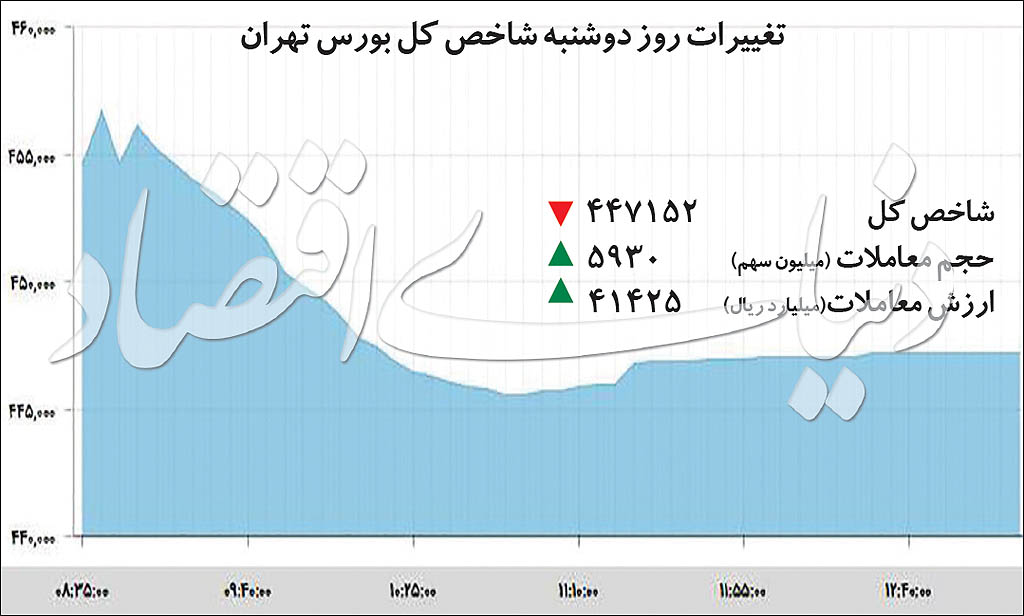

شاهد بازگشت قیمتها و کسب سود از مقاطع فعلی باشند. در روزی که شاخص کل ریزش بیش از 7400 واحدی را به ثبت رساند عمده نمادهای بورسی با محوریت رشدهای اخیر قیمتی در فشار عرضه قرار گرفتند. در این میان دو رویکرد مورد توجه است. رویکرد اول به سهامی مرتبط است که در بازه زمانی یکماهه رشدهای قیمتی چشمگیری داشتهاند و عمدتا با ثبت رشد قیمت بیش از 50 درصد در 15 روز کاری متوالی براساس قوانین سازمان مشمول توقف برای برگزاری کنفرانس اطلاعرسانی و فرآیند پرسش و پاسخ تحلیلگران از تیم مدیریتی شرکتها شدهاند. حضور سرمایهگذاران پرتعداد با سرمایههای زیاد در قالب سهامداران این شرکتها انتظار برای اصلاح قیمتی را در بزنگاههای مختلف بالا برده است. حرکتهای سریع قیمتی همواره نیازمند اصلاح قیمتی است و هرگونه تنش روانی بهوجود آمده برای صاحبان سهام در موقعیت سود بالا میتواند هشدار شروع روند ریزشی باشد. خصوصا اینکه برخی قیمتها از محدوده مورد انتظار فراتر رفته باشد و سودهای کسب شده در محدودهای قرار گیرد که تمایل برای فروش حتی با وجود اصلاح چند درصدی از سقف ثبت شده وجود داشته باشد. در چنین شرایطی ترس از بروز ریزشهای بیشتر و عدم بازگشت قیمتها میتواند ادامه اصلاح قیمتی را هموارتر کند اما این مهم منوط به عدم حضور پررنگ تقاضا و برتری قابلتوجه عرضه در جریان خرید و فروشهای روزانه است. امری که با ثبت ارزش بالای خرید و فروشها و جمع شدن چندباره صفهای فروش، با افزایش احتمال بازگشت به تعادل قیمتی، میل به فروش را کاهش خواهد داد. رویکرد دوم نیز مربوط به سهامی است که بهرغم تجربه جهشهای چند روزه قیمتی و ثبت صفهای خرید پرحجم نوید یک رالی قدرتمند براساس اصل جاماندگی از روند کلی بازار را میداد اما عرضههای پرحجم در ابتدای مسیر باعث بهوجود آمدن موجی از ناامیدی در میان سرمایهگذاران در این سهمها شد به نحوی که انتظار برای شکلگیری یک روند پرقدرت جای خود را به تلاش برای حفظ سودهای مقطعی و کم در بازه زمانی کوتاهمدت داد. موضوعی که با رقابت بر سر فروش سهام به معکوس شدن روند پرشتاب صعودی و شکلگیری صفهای فروش انجامید. در این خصوص میتوان به سهام گروه پالایشی اشاره کرد که اگرچه در روزهای پایانی هفته گذشته و اولین روز کاری هفته جاری با اقبال زیاد سرمایهگذاران مواجه شدند اما با تشدید فشار فروش و عرضه صفهای خرید توسط سهامداران حقوقی، در معاملات روز دوشنبه صف فروش را تجربه کردند و نقش موثری در عقبگرد معنادار شاخص کل داشتند. حضور نمادهای بزرگ پالایشی در میان نمادهای بابیشترین تاثیر منفی بر شاخص کل در معاملات روز دوشنبه موید این امر است.

آشفتگی براساس طمع

تکیه زیاد بر جریان نقدینگی و تعیین مسیر این متغیر در معادلات روزانه بازار سهام، بسیاری از فعالان بازار را به قیاس رشدهای قیمتی برای انتخاب سهام به اصطلاح جامانده ترغیب کردهاست. امری که به لحاظ بنیادی به هیچ عنوان دارای پشتوانه نیست و صرفا با پیشبینی محتملترین مسیر آتی جریان نقدینگی انتظار برای رشد قیمتها را در سهام و صنایع جامانده بورسی افزایش میدهد. این رویکرد اگرچه در مورد سهام شرکتها و نمادهای کوچک با قدرت کم اعمال نفوذ سهامدار عمده در مقابل سیل نقدینگی میتواند موثر باشد، در مورد سهمهای بزرگ با فروشندگان دست به نقد میتواند کارآیی خود را از دست بدهد. خصوصا اینکه به جز عامل عقبماندگی از روند، عامل یا حتی بهانه قدرتمند دیگری وجود نداشته باشد. از سوی دیگر سهامداران عمدتا خرد بورسی با توجه به اینکه طی ماههای اخیر و روند قدرتمند صعودی، همواره در موقعیتهای پرسود قرار گرفتهاند و عادت به رشد روزانه ارزش پرتفوهای خود داشتهاند، به اصطلاح بد عادت شدهاند و صبر آنها در روندهای اصلاحی و نزولی بهشدت کاهش پیدا کردهاست. کم شدن تحمل سرمایهگذاران هرگونه اصلاح قیمتی را به تشدید عرضههای خرد بدل میکند. از طرفی انتظار برای بازگشت قیمتها انتخاب سریع سهام بعدی برای جبران ریزش و کسب سودهای آتی را به همراه دارد که مجموع این عوامل تعدد خرید و فروشهای روزانه را به همراه دارد که در ریزشهای بازار به نوعی آشفتگی معاملهگران میانجامد. افزایش تعداد خرید و فروشها با رویکرد تغییر سبد سهام با بالا رفتن میزان کارمزد پرداختی خرید و فروش سود نهایی سرمایهگذاران را تا حد زیادی کاهش میدهد و استفاده از روندهای صعود قیمتی را به حداقل خواهد رساند.

شرکت ملی مس به دنبال جذب نخبگان با همکاری دانشگاهها و مراکز آموزش عالی

سدهای باطله، ستون فقرات مدیریت پایدار زیستمحیطی در صنعت معدن ایران

تلفیق هوشمندانه صنعت و معدن با گردشگری پایدار

تله درآمد متوسط، چالش بزرگ اقتصاد ایران

پیام تبریک رییس سازمان نظام مهندسی معدن ایران به مناسبت انتصاب رییس سازمان نظام مهندسی ساختمان کشور

خروج از «دام درآمد متوسط» با تبدیل مواد خام به فناوری، برند و ارزش افزوده

نقش راهبردی سازمانهای توسعهای در شتاببخشی به اکتشافات معدنی و کشف ذخایر پنهان

آقاجانلو: تابآوری معدن و صنایع معدنی از محورهای "جشنواره ایما" شود/ رونمایی از پوستر پنجمین رویداد ایدههای ارزشآفرین معدن و صنایع معدنی

نقطه عطف تاریخی در پروژه فاز ۳ تغلیظ سونگون؛ ورود تجهیزات غولپیکر به قلب صنعت مس ایران

بورس سردرگم

پیشروی فروشندگان در بورس

نوسان بورس حول ۲.۵ میلیون

توهم ارزندگی بورس

تکنرخی شدن ارز؛ وعدهای قدیمی با تاثیرات نو بر بازار سرمایه

بررسی الزامات جدید سیاستگذار بورسی

بخشنامه شهرداری به زودی ابطال میشود

نسخه عملیاتی برای ناترازی بانکها

تداوم مسیر با ثبات دلار

بازارها در حالت انتظار

آغاز سومین رویداد جامع معدن و صنایع معدنی در برج میلاد با حضور شرکت آهن و فولاد ارفع

سود ۴۰۰ درصدی «آلومینا» در سه ماه نخست سال جاری/ رئیس شورای کارگری شرکت آلومینای ایران: موافق خصوصیسازی نیستیم

تلفیق هوشمندانه صنعت و معدن با گردشگری پایدار

خرد جمعی برای حل بحرانها

تجربه زیستن در عدم قطعیت، سرمایه مدیران صنعتی ایران

بازنگری فوری در سیاستهای صادرات معدن

سنگ آهن و فولاد نیازمند اصلاح نگاه مدیریتی

ظرفیت ۵۰ میلیون تنی فولاد در بنبست مقررات

اقتصاد چرخشی روش مناسب توسعه بخش معدن و صنایع معدنی