شنبه سرخ بورس تهران

به گزارش می متالز، هراس اشاعه کرونا، کاهش قیمتهای جهانی کالاها در کنار عقبنشینی نرخ دلار مهمترین دلایل افت بورس محسوب میشوند. البته فشارهای فروش هنوز تا محدوده هراس دستهجمعی فاصله دارد که میتواند معکوسکننده روند قیمتها باشد. اما تداوم افت قیمتها، احتمال هجوم عرضه را بالا میبرد.

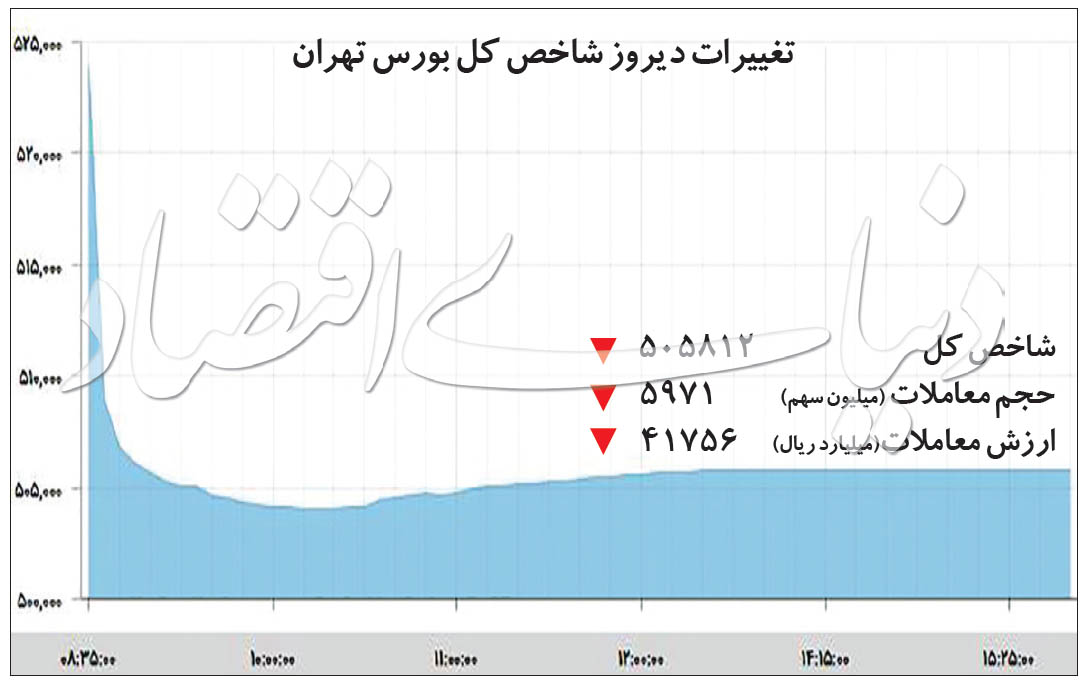

بورس تهران در اولین جلسه معاملاتی این هفته نهایتا به ریسکهای موجود و نگرانیهای فراگیر واکنش نشان داد. دماسنج اصلی بازار سهام با ریزش 18 هزار واحدی بزرگترین ریزش مقداری خود را به ثبت رساند. در این شرایط پرسش اولویتدار فعالان سهام آن است که ریزش بازار دامنهدار خواهد بود یا اصلاحی موقت است؟ سنجش ابعاد این سوال بازنگری آمار و عوامل روز گذشته را میطلبد.

آمار دادوستدهای شنبه چه میگوید؟

شاخص کل بورس تهران با عقبگرد 18 کانالی بزرگترین ریزش مقداری خود را به ثبت رساند. آیا این میزان از ریزش نشانه ترس فراگیر معاملهگران و خروج پرشتاب از فضای عمومی سهام است؟ آمار معاملات اولین روز هفته چنین نشانه قاطعی را به دست نمیدهد. اول آنکه ریزش 4/ 3 درصدی شاخص کل، اگر چه از لحاظ تعداد واحد، ریزشی تاریخی به حساب میآید اما از لحاظ درصدی بزرگترین میزان از دی ماه تا کنون است. با اوجگیری تنشهای نظامی بین ایران و آمریکا در آغاز هفته سوم دیماه، شاخص کل بورس ریزش 4/ 4 درصدی را تجربه کرد؛ بنابراین شدت عرضهها در معاملات روز گذشته را میتوان کمتر از برهه مذکور ارزیابی کرد. جزئیات دادوستدهای روز گذشته این مساله را روشنتر میکند.

در اولین روز معاملاتی هفته، ارزش معاملات خرد نسبت به جلسه چهارشنبه عقبگرد محسوسی را تجربه کرد و با نزول بیش از 20 درصدی در سطح 4176 میلیارد تومان رقم خورد. کاهش ارزش معاملات خرد میتواند از کاهش نسبی عرضهها خبر بدهد. اگر چه تعداد صفهای فروش در بازار سهام کاملا چشمگیر بود از سوی دیگر تعداد قابلتوجهی از نمادها نیز صف خرید را تجربه میکردند. از 304 نماد فعال در بورس، 110 نماد کار خود را در محدوده صف فروش به پایان بردند و مجموع ارزش صف فروش این نمادها حدود 400 میلیارد تومان بود. در سوی مقابل 62 نماد با صف خرید به پایان دادوستدها رسیدند و این در حالی بود که 695 میلیارد تومان تقاضا در صفوف خرید این سهام به انتظار نشسته بود. بنابراین در شرایطی که به نظر میرسد عدهای برای خروج از سهام در تقلا بودهاند، در جبهههای دیگری از معاملات رقابت در تقاضا چشمگیرتر بوده است. برای کاملتر شدن تصویر باید عنوان کرد با گذشت یک ساعت از معاملات روز گذشته 155 نماد بورسی در محدوده صف فروش قرار داشتند و ارزش صفهای فروش در دو تابلوی این بازار بیش از 740 میلیارد تومان بود. تعداد صفهای فروش اگر چه در میانه دادوستدهای روز گذشته شاهد افت و خیز فراوانی بود با این حال ارزش صفهای فروش با روند نسبتا مستمری کاهش یافت. این آمار در معاملات فرابورس نیز بهصورت مشابهی قابل مشاهده است. بنابراین به نظر میرسد دادوستدهای روز گذشته را نمیتوان به ترس فراگیر در بازار سهام تعبیر کرد و دستکم برای گرفتن چنین نتیجهای زمان بیشتری لازم است. برای پیشبینی مسیر آینده سهام، بررسی و بازخوانی علل ریزش سهام در روز گذشته ضروری به نظر میرسد.

چرا بورس عقبنشینی کرد؟

شیوع و گسترش سریع بیماری کووید-19 در سطح کشور و جهان، ادامه ریزش قیمت کامودیتیها در بازار جهانی و اعمال برخی قوانین جدید با هدف کاستن از جریانهای سفتهبازی بخشی از تحولات آخر هفته بود که بازار سهام را بهصورت مستقیم تحتالشعاع قرار داد. به این عوامل باید عقبگرد دلار به کانال 14 هزار تومانی را نیز اضافه کرد تا ابعاد دقیقتری از ریزش 44/ 3 درصدی نماگر اصلی بازار سهام در جلسه روز گذشته به دست آورد.

ویروس جدید کرونا پیش از این اقتصادهای بزرگ دنیا را بهصورت جدی متاثر ساخته بود؛ تا آنجا که شاخصهای اصلی والاستریت در هفته گذشته بدترین عملکرد خود از زمان بحران مالی سال 2008 را به ثبت رساندند و قیمت کالاهای پایه مصرفی با شتاب فراوان در مسیر نزولی پیش رفتند. با این وجود بورس تهران به پشتوانه ورود نقدینگی پرحجم نه تنها در مقابل ریزش مقاومت کرده بود، بلکه مسیر صعود را با قدرت ادامه داده بود. در این بین صعود نرخهای آزاد و نیمایی دلار، اثرات مستقیم و غیرمستقیم قابلتوجهی در رشد قیمتها داشت. به رغم ریزش قیمت کامودیتیها در بازارهای مرجع، رشد نرخ دلار سبب شد تا معاملات بورس کالا بار دیگر شاهد رقابت چشمگیر در جبهه تقاضا باشد و به این ترتیب انتظار برای رشد درآمد شرکتهای کامودیتیمحور اوج بگیرد. از سوی دیگر رشد نرخ ارز با رشد انتظارات تورمی همسو بود و در نهایت بهانههای صعودی در بورس تهران بار دیگر گسترده شد.

اما در پایان هفته اتفاقات به گونهای دیگر رقم خورد. کالاهای پایه به ریزش ادامه دادند و نرخ دلار در بازار آزاد نیز ریزش شدیدی را تجربه کرد. در بازار جهانی قیمت هر بشکه نفت برنت به سطح 50 دلاری رسید، مس به کانال 5500 دلاری بازگشت و هر تن فلز روی به مرز 2 هزار دلار نزدیک شد. در بازار ارز نیز نرخ هر دلار از 15هزار و 700 تومان در پایان هفته گذشته به 14هزار و 700 تومان در میانه دادوستدهای روز گذشته بورس رسید. به این ترتیب سهام کامودیتیمحور بورس تهران از دو زاویه تحتفشار قرار گرفتند و بیشترین اثر منفی بر نماگرهای بازار را ایجاد کردند.

از دیگر عواملی که نمیتوان تاثیر آن بر معاملات روز گذشته سهام را نادیده گرفت اثر 2 دستورالعمل جدید مرتبط با بازار سهام است: اول تغییرات مرتبط با حجم مبنا که دستکم بهصورت مقطعی میتواند به کاهش انگیزههای سفتهبازانه در بازار منجر شود و دوم مبانی در نظرگرفته شده برای صدور کدهای جدید بورسی.

اگر چه هر کدام از این دو تصمیم میتواند در چشمانداز بلندمدت اثرات مثبتی را در فضای سهام به دنبال داشته باشد، با این وجود برخی از فعالان بازار این رویکردها را در ریزش روز شنبه موثر میدادند. بزرگترین نقدی که به این سیاستگذاری وارد است نحوه زمانبندی و اطلاعرسانی آن است. به خصوص در رابطه با مورد دوم، برخی اخبار حاکی از آن است که این تصمیم به هجوم مردم به شعبههای کارگزاری منجر شده تا قبل از اعمال قوانین جدید موفق به اخذ کد بورسی شوند و این در حالی است که در مقطع فعلی باید از اقداماتی که به ایجاد چنین اجتماعاتی منجر میشود پرهیز کرد.

چه چیزی انتظار سهام را میکشد؟

بعد از مرور آنچه بازار در روز گذشته از سر گذراند، باید گفت همچنان برخی ریسکهای حاکم بر سهام فعالند و در مقابل برخی انگیزههای تقاضا نیز قدرتمند جلوه میکنند.

در وهله نخست تاکید بر این مساله که روند بازار در روز گذشته را نمیتوان «پنیک» یا بازگشت قطعی از اوج عنوان کرد ضروری است. با این حال باید در نظر داشت بسیاری از معاملهگران در پی تجربههای اخیر، ترجیح دادهاند به جای شتاب در فروش و خروج از سهامداری استراتژی صبر را در پیش بگیرند. این دسته از بازیگران ممکن است در صورت تداوم روند ریزشی بازار در سمت فروش فعال شده و در این صورت ریزش بازار را شدت و عمق جدیدی ببخشند. در آن صورت شاید دیگر نتوان مسیر بازار را «اصلاح موقت» خواند. در این بین شیوع بیماری کرونا، تداوم علائم رکودی در بازارهای جهانی و همچنین ریزش نرخ دلار میتوانند محرکهای فروش تلقی شوند.

در چنین صورتی مولفههای بنیادی موثر بر سهام بار دیگر در اولویت قرار خواهند گرفت تا سطوح حمایت قطعی بازار را مشخص کنند. از این منظر میتوان انتشار دور جدید پیشبینی سود مورد اجماع تحلیلگران را اتفاق فرخندهای برای بورس تهران دانست. به خوانندگان توصیه میشود تا انتظارات تحلیلگران از سودآوری شرکتها و همچنین متغیرهای کلان را مورد بررسی قرار داده و در معادلات خود لحاظ کنند. به خصوص شکاف موجود میان واقعیت متغیرهای کلان و مفروضات تحلیلی اهمیت فوقالعادهای خواهد داشت. تا آنجا که برخی کارشناسان ریزش روز گذشته بازار را تماما به فاصلهگرفتن نرخ دلار از انتظارات ذهنی بازار نسبت میدهند.

در رابطه با اثر محض بیماری «کرونا» بر بورس تهران به سختی میتوان نتیجهای کلی گرفت. پیش از این بارها تاکید شده است که در بسیاری موارد فعالان بازار به آشفتگی وضعیت، بیش از رشد سودآوری شرکتها چشم دارند. با این حال این اثر ممکن است همه شرکتها و صنایع بازار را به یک شکل تحتتاثیر قرار ندهد.

در رابطه با بازار جهانی امکان ادامه ریزش قیمت کامودیتیها را نمیتوان نادیده گرفت. پس از پایان هفته معاملاتی بازار جهانی، آمار مربوط به شاخص مدیران خرید چین ارقامی کاملا دور و ضعیفتر از انتظار را به نمایش گذاشت که ممکن است معاملات آغازین این هفته را نیز به مدار منفی بکشاند. البته مورد مهم دیگر آنکه روز گذشته برای نخستین بار تعداد بهبودیافتگان بیماری کووید-19 در چین از تعداد موارد مبتلایان تایید شده عبور کرده و این مساله میتواند نوید بازگشت فعالیتهای صنعتی چین به مدار معمول خود در آیندهای نزدیک را بدهد.

اما در رابطه با نرخ دلار که شاید برای بورس تهران مهمتر از دو عامل فوق تلقی شود، بسیاری از کارشناسان اصلاح و ریزش ادامهدار نرخها را تا حدودی بعید دانسته و آن را منوط به گشایشهای سیاسی میدانند. مسالهای که در مقطع فعلی کمتر کسی انتظار آن را میکشد. کما اینکه تا بعد از ظهر روز گذشته بار دیگر نرخ دلار در مسیر صعودی قرار گرفت و به مرز 15 هزار تومان نزدیک شد. با این حال بازارساز ارزی نشان داده در جهتدهی به این بازار هوشیارتر عمل میکند و این مساله ریسک معاملات ارز را برای معاملهگران خرد و نوپا بالاتر برده است. در صورتی که نرخ ارز در محدودههای فعلی به ثبات مقطعی برسد یا بار دیگر صعود نسبی و ملایم را تجربه کند ممکن است سهام نیز واکنش متناسبی را به این موضوع نشان بدهد.

یازدهمین دوره ارزیابی جایزه بهرهوری معادن و صنایع معدنی در ایمپاسکو انجام شد

قیمت طلا ۱۸ عیار - ۰۸ شهریور ۱۴۰۴

«علی امرایی» مدیرعامل گهرزمین شد

«علی رسولیان» سکاندار «فولاد سنگان» شد

پشتیبانی دولت از تولید در صنعت/ ابتدا در تولید انرژی سرمایهگذاری کنیم سپس به دنبال سرمایهگذاریهای جدید باشیم

«محمد محیاپور» بار دیگر مدیرعامل شرکت توسعه آهن و فولاد گلگهر شد

سونامی افزایش قیمت اسید سولفوریک برای مصرفکنندگان و لیچینگکاران مس ایران

شکستهشدن پیدرپی رکوردهای تولید در مجتمع فولادسازی زرند

بورس بیتفاوت به اخبار سیاسی

مدیر مجتمع پتاس خور و بیابانک با فرماندار شهرستان خور و بیابانک دیدار کرد

درآمد یک و ۵ ماهه "فولاد" به ۲۱.۹ و ۱۲۷.۴ هزار میلیارد رسید/ سهم فروش صادراتی

در مسیر افزایش تولید و توسعه زیرساخت معادن، استوار هستیم

توسعه پایدار و چالشهای آن با نگاهی به بخش معدن ایران

اثر تناقضات قانونی بر سودآوری معادن

توسعه صنعت گوهرسنگها راهبردی برای اشتغالزایی، صادرات و هویتبخشی به گوهرسنگهای ایرانی

آشفتگی ارزی؛ فشار مضاعف بر تولید و مردم

تحویل پالایشگاه سیزدهم پارس جنوبی تا پیش از فصل سرد

ورودی آب سدهای کشور ۴۲ درصد کاهش یافت

فردا، آخرین مهلت واریز وجه برای حراج سکه

نبرد غولهای فولادی/ چادرملو بالاتر از کاوه و فخوز

«علی امرایی» مدیرعامل گهرزمین شد

شکستهشدن پیدرپی رکوردهای تولید در مجتمع فولادسازی زرند

پیشتازی «فولاد سرمد» در عرضه و فروش میلگرد استاندارد در بورس کالا

مرگ یک کارگر در معدن زغال سنگ کوهبنان؛ بررسی حادثه توسط دستگاه قضایی

امضای تفاهمنامه مطالعه طرح توسعه ۲ میدان گازی برای رفع مشکل گاز فولادیها

اولویت اول ما، تامین مواد معدنی است/ طراحی بستههای اکتشافی برای اولین بار در کشور/ دولت حمایت یارانهای را از بخش زغال سنگ داشته باشد

مسائل مجتمع مس درهآلو با پیگیریهای ویژه مدیرعامل شرکت ملی صنایع مس ایران به زودی مرتفع میشود

"رویداد جامع معدن و صنایع معدنی ۱۴۰۴" از سطح محتوایی بالایی برخوردار بود