آیا طرح جامع فولاد بدون توجه به تمام حلقههای زنجیره ارزش، اجرایی است؟/ دستاندازهای جهش آهن و فولاد ایران

به گزارش می متالز، با وجود منابع غنی معدنی سنگآهن در ایران، فولادسازی صنعتی مهم، ارزشآفرین و استراتژیک در کشورمان محسوب میشود. هرچند صنعت معدن در ایران در دو دهه گذشته بازارهای صادراتی قابل توجهی داشته است، اما توسعه صنعت فولاد، بازاری مطمئن، پایدار و موثر را برای صنایع بالادست فراهم آورده است تا در مجموع، امروز شاهد شکلگیری زنجیره قوی فولاد در کشورمان باشیم. با اتکا به همین زنجیره هم در طرح جامع فولاد، برای دستیابی به تولید 55 میلیون تن فولاد در سال 1404، هدفگذاری شده است.

با این حال در چند سال گذشته، سیاستهای جدید دولت، تعیین دستوری نرخ کنسانتره و گندله، اجرای نظام سهمیهبندی و تعیین عوارض سنگین روی صادرات، سبب کاهش و حتی توقف سرمایهگذاری قابل قبول و مورد نیاز در معادن سنگ آهن به عنوان بخش بالادست زنجیره فولاد کشور شده است. این شکاف، در آینده نزدیک اثرات جبرانناپذیری بر صنعت فولاد کشور خواهد داشت و دستیابی به اهداف طرح جامع فولاد را با چالشهای جدی مواجه خواهد کرد.

الزامات افق 55 میلیون تنی

براساس طرح جامع فولاد و در صورت تحقق برنامه سند چشمانداز جمهوری اسلامی ایران در افق 1404، زنجیره فولادسازی در کشورمان به ظرفیت 55 میلیون تنی دست خواهند یافت که این هدف، به معنای تولید بیش از دو برابر ظرفیت فعلی در سالهای پیش رو و رشد میانگین سالانه 20 درصدی است.

دستیابی به چنین جهش بزرگی، نیازمند سرمایهگذاری در کل زنجیره فولاد کشور است. به این معنی که علاوه بر لزوم افزایش تولید صنعت استراتژیک فولاد، توسعه متوازن در صنایع بالادست نیز باید با تجمیع سرمایه و سرمایهگذاری مناسبی همراه شود تا صنایع معدنی قادر به افزایش میزان تولید از 80 میلیون تن سنگ آهن در حال حاضر، به 160 میلیون تن باشند.

این استدلال واقعبینانه، مورد تایید مدیران دولتی، کارشناسان و بازیگران حاضر در زنجیره فولاد کشور قرار گرفت، اما عجیب آن که تصمیمات و برنامهریزیهای سالهای اخیر، نه تنها کمکی به تقویت حلقههای نخست زنجیره فولاد کشور نکرده که اسباب تحدید صنعت معدنکاری، فرار سرمایه معادن بزرگ به سایر بخشها و کشورها، توقف سرمایهگذاری و حتی تعطیلی معادن کوچک را فراهم کرده است. موضوعی که میتواند به پاشنه آشیل طرح جامع و چالشی بزرگ برای توسعه صنعت استراتژیک فولاد بدل شود.

دستاندازهای جهش

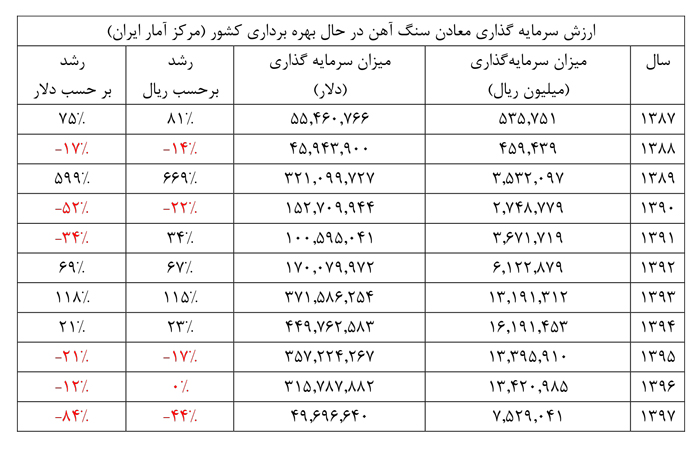

اطلاعات منتشر شده از سوی مرکز آمار ایران حاکی از کاهش قابل توجه و معنیدار ارزش سرمایهگذاری در معادن سنگ آهن در حال بهرهبرداری کشور، به ویژه از سال 1395 به بعد است. براساس این اطلاعات، میزان سرمایهگذاری در سالهای 95 و 96 نسبت به سال 94 بیش از 17 درصد و در سال 97 نسبت به سال گذشته آن حدود 44 درصد کاهش یافته است. هرچند آمار رسمی مربوط به سال 98 در دسترس نیست، اما مشاهدات نشان میدهد کاهش سرمایهگذاری در این بخش همچنان ادامه دارد.

این در حالی است که تعدیل مبالغ ریالی سرمایهگذاری شده با میانگین نرخ دلار نشان میدهد میزان کاهش سرمایهگذاری از سال 95 تا 97 به ترتیب 21، 12 و 84 درصد بوده و به این ترتیب ارزش سرمایهگذاری دلاری در معادن سنگ آهن فعال کشور، به کمترین میزان خود در یک دهه اخیر رسیده است.

در عین حال شرکتهای بزرگ سنگ آهن کشور از جمله گلگهر و چادرملو، به جای تمرکز سرمایهگذاری در توسعه اکتشاف و استخراج جدید و یا توسعه زیرساختهای صادراتی، به سمت تولید فولاد حرکت کردهاند که این مدل تجاری، با هیچ کدام از مدلهای اقتصادی توسعه شرکتهای نامدار معدنی در دنیا مانند ریوتینتو، وله برزیل و BHP سازگار نیست. همچنین در حالی که متوسط حفاری در کشور غنی ایران فقط نیم متر بوده که در مقایسه با متوسط 100 متری حفاری در کانادا ناچیز است، خبرهایی از سرمایهگذاری معادن بزرگ کشور در استرالیا منتشر شده است که نشان میدهد این شرکتها برای پایداری خود، کدام سرمایهگذاری را انتخاب میکنند.

این علامات و نشانهها، مؤید آن است که نه تنها سرمایهگذاران جدید علاقهای به ورود به بخش معدن ندارند، که فعالان فعلی نیز سرمایهگذاری در جهت توسعه اکتشاف، استخراج و تولید را غیراقتصادی دانسته و این روند، دستیابی به تولید مورد نیاز بخش فولاد برای تحقق تولید 55 میلیون تنی در سال 1404 را با چالشی جدی مواجه میکند.

سرمایهگذاری در معادن، چگونه غیراقتصادی شد؟

چهار منبع تامین مالی برای سرمایهگذاری در صنایع معدنی کشور وجود دارد. یکم سرمایهگذاری خارجی که به دلیل تحریمهای اقتصادی و ریسک بالای سرمایهگذاری ناشی از تحریمها، عملا امکانپذیر نیست. مورد دوم هم استفاده از تسهیلات بانکی است که نرخ سود بالا، استفاده از آن را غیر اقتصادی کرده است.

بنابراین تنها دو روش دیگر تامین سرمایه، شامل استفاده از ارز صادراتی و انباشت سرمایه ناشی از فروش داخلی برای صنایع معدنی باقی میماند. دولت در سالهای اخیر، صادرات محصولات معدنی که نیاز به طی فرایند پیچیده اکتشاف، استخراج و تبدیل به محصولاتی چون کنسانتره و گندله دارند را مصداق خام فروشی دانسته و همین نگاه سبب شده عوارض سنگینی برای صادرات این محصولات وضع کند. در واقع در حالی که نیاز چین به مواد معدنی در اواخر دهه 80 و اوایل دهه 90 سبب سرمایهگذاری قابل توجه در بخش معدنی کشور و توسعه صادرات سنگآهن، کنسانتره و گندله در کشور شد، عوارض سنگین 25 درصدی، امکان رقابت در بازارهای جهانی را از صنایع معدنی گرفت و در عمل سرمایهگذاری و توسعه بخش معدن با استفاده از منابع ارزی متوقف گردید.

روش چهارم تامین سرمایه نیز با دخالت دولت در بازار، به سرنوشت سایر موارد دچار شده است. در حالی که مانند سایر بازارها، عرضه و تقاضا، قیمت جهانی سنگآهن و محصولات آن را تعیین میکند، دولت به نفع فولادسازان به عنوان بخشی از زنجیره فولاد کشور، در سهمیهبندی و تعیین نرخ محصولات صنایع بالادست دخالت کرده و آن را به صورت دستوری تعیین میکند. همین دخالت در قیمتگذاری سبب شده تا عملا سهم واقعی صنایع معدنی پرداخت نشده و نتوانند همپای شرکتهای مشابه خود در تمام دنیا، به سرمایهگذاری و توسعه بپردازند. نتیجه آن که رشد 700 درصدی تولید سنگ آهن در فاصله بین سالهای 83 تا 93، به تنها 15 درصد کاهش یافته است.

قیمتگذاری دستوری و سهمیهبندی، اشکالات ریز و درشت دیگری نیز دارد. از جمله آن که ظرفیت اعلامی واحدهای فولادی به کنسانتره، براساس ظرفیتهای اسمی تولید است که با ظرفیت واقعی فاصله داشته و کسری کاذب ایجاد میکند. در مقابل، توان تولید کارخانههای کنسانتره نیز براساس ظرفیت اسمی آنها در نظر گرفته شده که در عمل مازاد بر ظرفیت تولید واقعی آنهاست. این شیوه برنامهریزی، هردو بخش بالادست و پاییندست را با مشکلات عدیدهای مواجه کرده است.

معادن کوچک در خطر تعطیلی

قیمت کنسانتره، گندله و آهن اسفنجی به ترتیب براساس حداکثر 16، 23.5 و 50 درصد نرخ شمش فولاد خوزستان با دخالت و دستور دولت تعیین میشوند که این نرخ، فاصله قابل توجهی با قیمت مواد معدنی در جهان دارد. به طوری که اکنون نسبت قیمت کنسانتره و گندله به شمش فولاد، به ترتیب 26 و 32 درصد است. این فاصله 10 تا 12 درصدی، فرصت انباشت سرمایه و در نتیجه سرمایهگذاری و توسعه معادن سنگ آهن را از معدنداران کشورمان گرفته است.

در نتیجه این فاصله، به ازای هر تن شمش فولاد خوزستان، 30 دلار یارانه پنهان از سوی صنایع بالادست به فولادسازان پرداخت میشود که به خوبی در افزایش سود.

از همین رو در حالی که شاهد تعطیلی معادن سنگ آهن کوچک مقیاس در چند سال اخیر و تضعیف حلقههای اولیه زنجیره فولاد بودهایم، انباشت سرمایه در حلقههای میانی متمرکز شده است. برای مثال و براساس صورتهای مالی حسابرسی شده، سود ناخالص شرکت فولاد مبارکه در سال 97 به نسبت سال 94 بیش از 400 درصد و سود ناخالص فولاد خوزستان در همین مدت بیش از 540 درصد رشد داشته است.

سناریوهای پیش رو

تامین سنگ آهن مورد نیاز، بزرگترین چالش طرح جامع فولاد کشور در 5 سال آینده خواهد بود. بنابراین باید معمای تامین مواد اولیه را به عنوان یکی از کلیدیترین حلقههای موجود در تحقق برنامه 1404 صنعت فولاد کشور، در یک بازی برد-برد، اقتصادی و منطقی حل کرد.

سناریوی نخست براساس واقعیات امروز شکل میگیرد. در این سناریو، استخراج سنگ آهن با شیب اندکی افزایش یافته و قطعا پاسخگوی نیاز 150 میلیون تنی فولادسازان در سال 1404 نخواهد بود. بنابراین چارهای جز تامین مواد اولیه از بازارهای بینالمللی و به قیمتهای جهانی نیست. این در حالی است که مواد اولیه داخلی، چه با دخالت دولت قیمتگذاری شده و چه با نرخهای جهانی در اختیار فولادسازان قرار گیرد، همواره ارزانتر از مواد اولیه صادراتی به دست صنعت فولاد خواهد رسید چرا که تحریمها، مسافت زیاد سایر تامین کنندگان و هزینههای بارگیری بندری و حمل آن، سرباری قابل توجه بر قیمت مواد اولیه وارداتی است. در شرایط فعلی، تولید فولاد با مواد اولیه وارداتی اقتصادی نبوده و این گزینه یک انتخاب پرریسک و ناپایدار برای صنعت فولاد کشور خواهد بود.

سناریو دوم تامین مواد اولیه از بازارهای داخلی است که سرمایهگذاری کافی و گسترده در معادن سنگ آهن کوچک و بزرگ کشور را میطلبد. این سناریو، علاوه بر تقویت کل زنجیره تولید فولاد در کشور، پنجرهای پایدار و مطمئن را پیش روی صنعت فولاد کشور میگشاید. اما برای تحقق آن، به جای عملکرد شعاری و دخالتهای دستوری، باید راه حلهای شجاعانه و عملگرایانهای را در پیش گرفت.

پیشنهادات اصلاحی

اتاق بازرگانی (بهطور خاص کمیسیونهای معدن و صنایع معدنی اتاق ایران)، دو راهکار کوتاهمدت و بلندمدت را برای اصلاح ساختارهای فعلی و توسعه همه جانبه زنجیره فولاد کشور پیشنهاد میکند تا با عمل به آنها، از شکست طرح جامع فولاد کشور جلوگیری کرده و تولید 55 میلیون تنی فولاد در کشور در افق 1404 ممکن شود.

راهکار کوتاه مدت: در گام نخست لازم است فاصله نرخ دستوری تعیین شده برای گندله و کنستانتره با قیمتهای جهانی، با اصلاح درصدهای اعلامی ترمیم شود. همان طور که پیشتر اشاره شد، نسبتهای تعیین شده از سوی دولت، فاصلیهای 10 تا 12 درصدی با نسبتهای جهانی دارد و اثر این فاصله در بلند مدت، روی همه زنجیره فولاد کشور خود را نشان خواهد داد.

راهکار بلندمدت: راهکار بلند مدت در هر اقتصاد سالم و پایداری، حذف هرگونه سهمیهبندی، درصدبندی و سرکوب قیمتی است تا بازار ساختاری رقابتی پیدا کرده و سرمایهگذاری در تمام حلقههای زنجیره فولاد کشور، جذابیت یابد.

رشد پایدار هر کدام از کارخانجات فولاد کشور، جز با گشایش افقهای جدید با هدف تقویت همه زنجیره تولید فولاد کشور ممکن نیست. بنابراین لازم است با نگاهی واقعبینانه، به سمت اصلاح ساختار، حذف سهمیهبندی، قیمتگذاری براساس نظام عرضه و تقاضا و توسعه همزمان صنایع بالادست و پایین دست گام برداشت. در غیر این صورت، ناکامی در دستیابی به اهداف طرح جامع فولاد کشور، دور از انتظار نیست.

شرکت ملی مس به دنبال جذب نخبگان با همکاری دانشگاهها و مراکز آموزش عالی

سدهای باطله، ستون فقرات مدیریت پایدار زیستمحیطی در صنعت معدن ایران

تلفیق هوشمندانه صنعت و معدن با گردشگری پایدار

پیام دکتر داریوش اسماعیلی، رئیس سازمان زمینشناسی و اکتشافات معدنی کشور به مناسبت شصتوششمین سالگرد تأسیس این سازمان

پیگیری پروژههای توسعه محصول

تله درآمد متوسط، چالش بزرگ اقتصاد ایران

پیام تبریک رییس سازمان نظام مهندسی معدن ایران به مناسبت انتصاب رییس سازمان نظام مهندسی ساختمان کشور

خروج از «دام درآمد متوسط» با تبدیل مواد خام به فناوری، برند و ارزش افزوده

نقش راهبردی سازمانهای توسعهای در شتاببخشی به اکتشافات معدنی و کشف ذخایر پنهان

گزارش تصویری دومین روز حضور گروههای هلدینگ سرمایهگذاری توسعه معادن و فلزات در رویداد جامع معدن و صنایع معدنی

ارزیابی جایزه بهرهوری ایمیدرو در شرکت آهن و فولاد ارفع

بازدید مدیرعامل شرکت ملی صنایع مس ایران از نمایشگاه فلزات آهنی و غیرآهنی

در شرایط سخت هم میتوان مدیریت کرد

با متد ۳۰ سال پیش، سهم ایران از معدن دنیا چقدر است؟

راه توسعه در بخش ارزشآفرین

خرد جمعی برای حل بحرانها

راه برونرفت از حباب قیمتی

تداوم رکوردزنی قیمتی در زنجیره

سه سیگنال محرک بورس

آغاز سومین رویداد جامع معدن و صنایع معدنی در برج میلاد با حضور شرکت آهن و فولاد ارفع

سود ۴۰۰ درصدی «آلومینا» در سه ماه نخست سال جاری/ رئیس شورای کارگری شرکت آلومینای ایران: موافق خصوصیسازی نیستیم

تلفیق هوشمندانه صنعت و معدن با گردشگری پایدار

خرد جمعی برای حل بحرانها

تجربه زیستن در عدم قطعیت، سرمایه مدیران صنعتی ایران

بازنگری فوری در سیاستهای صادرات معدن

سنگ آهن و فولاد نیازمند اصلاح نگاه مدیریتی

ظرفیت ۵۰ میلیون تنی فولاد در بنبست مقررات

اقتصاد چرخشی روش مناسب توسعه بخش معدن و صنایع معدنی