سه لنگر ثبات بازار ارز

به گزارش می متالز، اگر بانک مرکزی مبنای تعیین نرخ را موازنه تراز پرداختها قرار دهد، میتوان امیدوار بود که با تهییج صادرات و بهبود موازنه کل، سمت عرضه بازار تقویت شود. اما این سیاست بدون برچیدن مقررات زائد در بخش اداری ممکن نخواهد بود. علاوهبر اینها، کارشناسان معتقدند حرکت نرخ بهره به سمت نرخ تورم هدف نیز باید در سیاستهای اقتصادی بهکار گرفته شود.

ثبات بازار ارز در شرایط فعلی ممکن است؟ برای پاسخ به این سوال ابتدا باید بررسی شود که از نظر بنیادی، بازار ارز از چه عواملی متاثر شده است. دادهها نشان میدهد که شدت نوسان در بهار امسال از بهار سال گذشته بیشتر شده است. بهنظر ریشه نوسانات در فصل زمستان شروع به رشد کرده است. اتفاقا زمستان ۹۸، بازار ارز دچار نوسان بیشتری نیز بوده است. در این گزارش، سعی میشود دلایل بنیادی التهاب فعلی و راهکار مقابله با آن بررسی شود.

تحلیل وضعیت

نرخ دلار در هفته جاری در برههای مرز ۲۰ هزار تومانی را رد کرد. اما مهمتر از نرخ، شدت نوساناتی است که در هفته اخیر، بازار را متحول کرده است. برای بررسی دقیقتر میتوان انحراف معیار در بهار ۹۹ را با بهار سال گذشته سنجید. انحراف معیار، شاخصی است که میتواند شدت نوسان دادهها حول میانگین اعداد را نشان دهد. هرچه انحراف معیار بیشتر باشد، طبعا شدت نوسان اعداد نیز بیشتر است. انحراف معیار تعدیلشده با میانگین نرخ ارز در بازار آزاد در بهار سال گذشته معادل ۶/ ۴ درصد بود، اما این عدد در بهار امسال به ۳/ ۵ درصد حول میانگین رسیده است. به تعبیری میتوان گفت که شدت نوسانات در بازار ۷/ ۰ درصد بیشتر از سال گذشته شده و به همین نسبت، بازار ملتهبتر شده است. جالب اینکه انحراف معیار نرخ ارز در زمستان ۹۸، بیشتر از بهار ۹۹ بوده است، معادل ۷/ ۶ درصد. اما به دلیل کانالشکنیهای تاریخی، اکنون نوسان از اهمیت بیشتری برخوردار است. اما دلیل افزایش سطح نوسان در بازار ارز چیست؟ سال گذشته بانک مرکزی سعی کرد تا سرعت انتقال ریال را کاهش دهد و با اعمال برخی محدودیتها در جابهجایی پول، از سرعت گردش نقدینگی بکاهد. این راهکار جواب داد و نوسان برای مدتی قابلتوجه، محدود شد. اما این سیاست در سال ۹۹ نیز جاری بوده است. پس باید علت جدیدی باعث نوسان دلار شده باشد چراکه در حالحاضر نیز خرید دلار در بازار ارز، بهراحتی سالهای گذشته نیست. میتوان علت رشد نوسان را در ۲حوزه سیاسی و اقتصادی دید.

اگرچه در حالحاضر توجهات به بازار ارز بیشتر شده، اما شدت نوسانات در زمستان بیشتر بوده است. جرقه تحولات نیز در همان فصل زمستان زده شد. با تصمیم گروه ویژه اقدام مالی(FATF) ایران به فهرست سیاه بازگشت. برخی معتقدند که این اتفاق میتواند نقل و انتقالات مالی ایران با شرکای تجاری را سختتر کرده باشد. نقل و انتقالات مالی پیش از این نیز به دلیل تحریمها مشکل بود اما بازگشت به لیست سیاه FATF مزید بر علت شد. برخی تحولات سیاسی و اقتصادی نیز به تشدید انتظارات تورمی کمک کرد. بسیاری از کارشناسان معتقدند که بورس تهران در حالحاضر، تبلور انتظارات تورمی است و هرچه از تخلیه انتظارات از این بازار، زمان بیشتری بگذرد، احتمالا بازگشت آن نیز دردناکتر خواهد بود. هرچند برخی دیگر، معتقدند که عوامل بنیادی خاص این بازار، رشد آن را رقم زده است.

اتفاق مهمتر در طول ماههای گذشته شیوع ویروس کرونا در جهان و ایران بوده است. با رشد کرونا و کاهش تبادلات تجاری، اقلام صادراتی ایران چه در بخش نفتی و چه در بخش غیرنفتی با افت قیمت و تقاضا مواجه شد. کرونا اقتصاد دنیا را به رکود برد و تقاضای انرژی به شدت افت کرد. قیمت نفت سنگین ایران تا حدود ۱۵ دلار نیز در بهار سقوط کرده بود و این مساله طبیعتا بر منابع ارزی دولت اثر قابل توجهی داشته است. مبادله فیزیکی کالاها نیز به دلیل بسته شدن مرزها سختتر از قبل شد. به عقیده کارشناسان، این عوامل موجب شد تراز تجاری نسبت به دورههای قبل منفیتر شود. علاوه بر این حساب سرمایه نیز طی سالهای اخیر در اقتصاد ایران منفی بوده است. در نتیجه تراز پرداختها در سال ۹۸ احتمالا منفی بسته شده است. موازنه کل تراز پرداختها در سال ۹۷ معادل ۸/ ۹ میلیارد دلار بوده است. اما این عدد در نیمه اول سال ۹۸ به منفی ۲/ ۴ میلیارد دلار رسید. از نظر بنیادی، موازنه پرداختها یک عامل مهم برای ترسیم روند نرخ ارز است.

از نظر کارشناسان، علاوه بر تحولات تجاری، متغیر دیگری که میتواند تشدید نوسان را توضیح دهد، کاهش نرخ سود بانکی بوده است. سیاستگذار با توجه به اینکه نرخ بالای سود سپردهها به عاملی برای رشد نقدینگی بدل شده بود، نرخها را تعدیل کرد. البته این اقدام با استقبال شبکه بانکی کشور همراه بوده است، چراکه با کاهش نرخ سود، تعادلبخشی به منابع و مصرف بانکها تسهیل میشود. منتها از نظر کارشناسان، این کاهش نرخ، خود را در تغییر ترکیب سپردهها نشان خواهد داد. در سال ۹۸، رشد «پول» معادل ۸/ ۴۹ درصد و رشد «شبهپول» معادل ۲۸ درصد بوده است. فاصله بازدهی بازارها در سال گذشته، انگیزه تغییر ترکیب نقدینگی به نفع پول را تهییج کرد. افت نرخ سود بانکی، میتواند این فاصله را تشدید کند و طبعا، بخش بیشتری از شبهپول به پول تبدیل شود. با افزایش سهم پول نیز سیالیت نقدینگی تشدید و جابهجایی نقدینگی تسهیل خواهد شد. اگرچه کاهش نرخ بهره، میتواند برای شبکه بانکی مفید باشد، اما میتواند تبعاتی را هم برای اقتصاد کلان داشته باشد. برخی کارشناسان معتقدند که افزایش نرخ بهره میتواند از طریق کاهش ضریب فزاینده، قدرت تورمی نقدینگی را کاهش دهد. در واقع، سیاستگذار یک بده بستان پیش روی خود دارد، برخی معتقدند که بالا نگه داشتن نرخ بهره، منجر به رکود میشود، اما طرف مقابل معتقد است که کنترل تورم و حفظ تعادل بازارها، از ورود به رکود تورمی جلوگیری میکند. ضمن اینکه بانک مرکزی نرخ تورم هدف را در سال جاری ۲۲ درصد اعلام کرده است، یک پیشنیاز برای دستیابی به این هدف، حرکت نرخ بهره به سمت سطوح بالاتر است.

راهکارهای ایجاد ثبات

اما چه راهکارهایی برای ایجاد ثبات در بازار وجود دارد؟

رئیس کل بانک مرکزی در یک برنامه تلویزیونی اعلام کرد که این بانک معتقد است که نوسانات فعلی کوتاهمدت است و به همین دلیل، دخالت سنگین در بازار نخواهد داشت. همتی در این باره توضیح داد: « اگر نوسانات را مانند نوسانات فعلی کوتاهمدت ببینیم، برای آن سیاستهای کلیمان را تغییر نمیدهیم و ذخایرمان را صرف این کار نمیکنیم. اگر احساس کنیم که این نوسانات بلندمدتتر شود حتما مداخله میکنیم و اجازه نمیدهیم برای فرضی که در هدفگذاری تورم برای نرخ ارز دیدیم و برای بانک مرکزی مشخص است، اگر از آن فاصله بگیریم و حس کنیم میان مدت است، حتما دخالت میکنیم.» همتی تاکید کرد که بانک مرکزی ذخایرش را حراج نوسانات کوتاهمدت نمیکند. وی افزود: «دوم اینکه ما دخالت را بیشتر در حد تامین منابع لازم برای واردات میدانیم. ما تنها امروز ۱۲۰میلیون دلار برای واردات کالا تامین کردیم. این در حالی است که کل حجم مبادله در بازار ارز اسکناس زیر ۴ میلیون دلار است. یعنی از ۵ درصد نیز کمتر است. اگر بخواهیم با نرخ پایین دخالت کنیم در واقع نسبت به خروج سرمایه اجازه دادهایم و این همان چیزی است که آمریکا میخواهد. ما نمیخواهیم در تله آمریکا قرار بگیریم. ذخایرمان را حفظ میکنیم، ثبات بازار برای ما مهم است و از همه مهمتر تامین با قیمت مناسب کالا برای تولیدکنندگان.» از نظر کارشناسان، بانک مرکزی نباید هدف قیمتی داشته باشد، بلکه باید به دنبال تحقق هدف نوسانی باشد. اگر قرار است مبنایی برای تعیین نرخ وجود داشته باشد، به بانک مرکزی باید اختیار داده شود که نرخ ارز را بر مبنای موازنه تراز پرداختها در شرایط کنونی مدیریت کند. در حقیقت با توجه به حجم صادرات و واردات، نرخ باید در محدودهای قرار گیرد که در تعادل باشد. یک نشانه این تعادل این است که صادرات به صرفه باشد. بانک مرکزی باید با برآورد دقیق توان صادراتی و نیازهای وارداتی، محدوده نرخ ارز را تنظیم کند و به مدیریت نوسان در آن محدوده بپردازد، نه اینکه روی یک قیمت یا سطح مشخص فشار بیاورند که نرخ کنترل شود. از نظر کارشناسان، نرخ نباید مبنای اداری و دستوری داشته باشد، بلکه بر پایه مبنای اقتصادی قرار گیرد. اگر نرخ تعادلی از دل موازنه پرداختها باشد، میتواند موجب خلق صادرات جایگزین نیز شود؛ بهخصوص صادرات منطقهای و صدور کالاها به بازارهای مجاور. باید توجه کرد که بین رشد مدیریت شده و جهش بدون برنامه، تفاوت وجود دارد. با این حال، در جهش ارزی نیز فرصتهای صادراتی جدیدی برای ایران خلق شده است. در سال گذشته، صادرات ایران به عراق رشد ۲۹ درصدی داشته است. درنتیجه با مدیریت بازار در یک محدوده معقول میتوان به رونق کسبوکارهای خرد در بازارهای منطقهای امید بست. این امر میتواند به بهبود تراز پرداختها کمک و سمت عرضه را در بازار تقویت کند. بنابراین سیاستگذار حداقل در بازارهای منطقهای باید به سمت ارتباطات بانکی پیش رود. با توجه به افت درآمد نفتی به واسطه کرونا، باید روی یک اهرم درآمدی جایگزین حساب کنیم. بنابراین برای رونق صادرات غیرنفتی، نرخ متعادل علاوهبر اینکه موجب شکلگیری موج جدیدی از صادرات میشود، انگیزه بازگشت ارز موجود را نیز تقویت میکند.

همتی در این باره گفته بود: «ما ظرف دوسال گذشته چیزی نزدیک به ۷۲ میلیارد دلار صادرات غیرنفتیمان بوده است که باید ارز آن برمیگشته و از این میزان در حدود ۴۵ میلیارد دلار بازگشته است. یعنی ۲۷ میلیارد دلار بازنگشته است.» صادرات به کشورهای مرزی که چندان نیازمند بازارسازی و برندینگ نیست و ترغیب بازگشت ارز صادراتی، خودش تراز پرداختها را بهبود میدهد و میتواند نرخ تعادلی ارز را تعدیل کند. تمام اینها مستلزم این است که نرخ از موازنه پرداختها بیرون بیاید. دیپلماسی اقتصادی دولت باید در کنار این هدف باشد تا هم مشکلات در حوزه نقل و انتقالات مالی و هم مشکلات حوزه حملونقل مرتفع شود. نرخی که از تراز پرداختها حاصل شود، میتواند نقش بازدارندگی در مقابل واردات غیرضرور نیز بازی کند. این مساله هم بهبود تراز پرداختها را موجب میشود.

اقدامات دوم، در حوزه اداری قرار دارد. نمیتوان از یکسو تشویق به صادرات کرد و از سوی دیگر با بخشنامههای یکشبه، راه صادرات را بست. کارشناسان تاکید دارند که موانع صادراتی و وارداتی برای مدیریت روانتر بازار ارز باید به حداقل برسد. اگر هدف، تقویت تراز پرداختها است، بخشنامهها و مقررات نیز نباید به شکل روزانه و واکنشی اعمال شوند.

در واقع اگر هدف اقتصاد ایران در ماههای آینده، مهار نوسان بازار ارز است، به شکل بنیادی این مهم با تقویت تراز پرداختها ممکن میشود.

در جبهه سوم، در بخش اقتصادی نیز بانک مرکزی میتواند از ابزار نرخ بهره برای مدیریت نقدینگی استفاده کند. طبیعتا برای تحصیل هدف تورمی نیز فعلا باید واحد پول از جذابیت بیشتری برخوردار باشد. اولین اقدام در این راستا افزایش کف کریدور نرخ بهره است تا به این شکل نرخ بهره بین بانکی که اکنون پایینتر از سطح سیاستی بسته شده است، افزایش یابد. سیاستگذار باید تصمیم خود را بگیرد، اگر همانطور که رئیس کل بانک مرکزی گفته، حفظ ذخایر ارزی برای روز مبادا و ثبات در بازار ارز هدف کلیدی اقتصاد است، تمامی زیرمجموعهها نیز باید هماهنگ با این هدف تنظیم شوند؛ تمام سیاستها در ۳ حوزه تجاری، اقتصادی و اداری.

CBAM فاتح پنجره صادرات فولاد سبز هند به اروپا

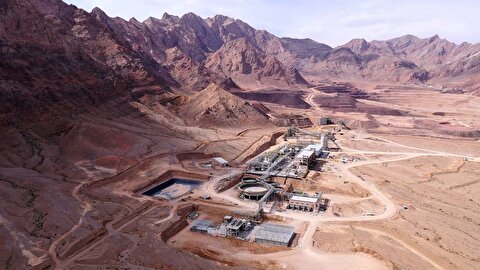

با مشارکت بخش خصوصی، انقلابی در حوزه اکتشاف رقم خواهیم زد

آقاجانلو: بستههای سرمایهگذاری اکتشافی استان کرمان به سرعت فراخوان شود

خرد جمعی برای حل بحرانها

معدن و صنایع معدنی در تقاطع بحران

بازدید مدیرعامل شرکت ملی صنایع مس ایران از نمایشگاه فلزات آهنی و غیرآهنی

ظرفیت ۵۰ میلیون تنی فولاد در بنبست مقررات

مصرف فولاد به تفکیک صنایع

پانزدهمین رویداد جامع معدن با حضور ایمپاسکو آغاز شد

قدردانی استاندار آذربایجانشرقی از نقش موثر مدیرعامل شرکت ملی مس ایران در پیشبرد طرحهای توسعهای

رکورد ورود نقدینگی به صندوقهای طلا

شکستهشدن پیدرپی رکوردهای تولید در مجتمع فولادسازی زرند

نقشآفرینی در نظم نوین تجارت

اهمیت توسعه زنجیره مس

تب طلایی بورس کالا

افزایش قیمت دلار در سایه مذاکرات

زمان آغاز حراج و پیشفروش سکه

«متر» جدید حذف یارانهها

پیام تبریک مدیرعامل شرکت فولاد اکسین خوزستان به مناسبت هفته دولت و روز کارمند

CBAM فاتح پنجره صادرات فولاد سبز هند به اروپا

رکوردشکنی صبانور در تولید و فروش

۱۲ طرح معدنی و صنایع معدنی آماده افتتاح در هفته دولت/ ارزش طرحهای آماده افتتاح بیش از ۲.۳ میلیارد دلار است

آخرین وضعیت پرونده معدن طبس و سرانجام ۵ متهم

گزارش تصویری حضور شرکت آهن و فولاد ارفع در سومین رویداد جامع معدن و صنایع معدنی

محقق شدن اهداف برنامهریزیشده سال جاری در گروه توکا فولاد/ تأسیس «صندوق نیکوکاری نهال آتیه» در مجموعه توکا فولاد

۳۶ طرح صنعتی و معدنی فارس در هفته دولت افتتاح میشود

با مشارکت بخش خصوصی، انقلابی در حوزه اکتشاف رقم خواهیم زد

خرد جمعی برای حل بحرانها