انعکاس تورم انتظاری در سود بدون ریسک

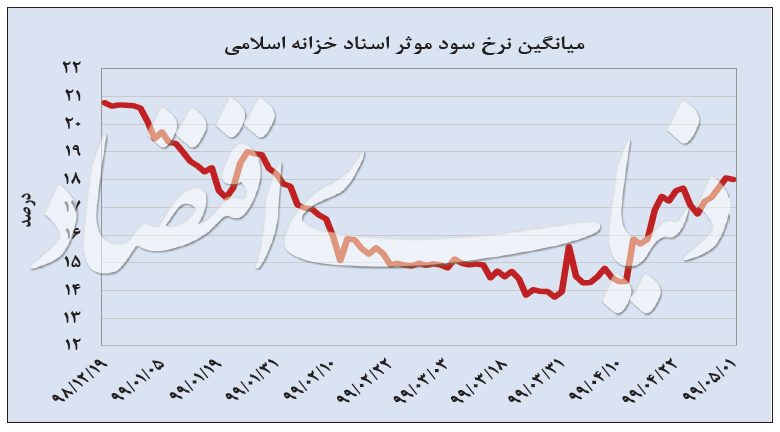

به گزارش می متالز، در ادامه اما باز هم این روند تغییر کرد و از اواخر بهار ۹۹ همزمان با ملتهب شدن بازارها، نرخ سود «اخزا»ها دوباره صعودی شد بهطوریکه در آخرین معاملات هفته گذشته به ۱۸ درصد رسید. افزایش نرخ سود بازار بدهی اما انعکاسی از رفتار صاحبان نقدینگی در فضای ابهامآلود اقتصاد ایران است. به عبارت دیگر پس از طی یک دوره کاهشی در دو ماه ابتدای سال ۹۹ برای اوراق خزانه، دلایلی همچون افزایش انتظارات تورمی در جامعه و رونق بازارهای سرمایهگذاری همچون سهام، ارز و طلا سبب شد تا با کاهش جذابیت نرخهای موجود در بازار بدهی برای فعالان بازار و کوچ نقدینگی موجود در این بازار به سمت دیگر بازارها، قیمت این اوراق را کاهش دهد.

پیام تغییر کانال سود بازار کمریسک

نرخ سود اوراق موجود در بازار بدهی که از ابتدای اردیبهشت ماه، در مسیر کاهشی قرار گرفته بود و طی روزهای پایانی خرداد در کانال ۱۳درصدی نوسان میکرد، در ادامه بار دیگر در مسیر افزایشی قرار گرفت. به این ترتیب به نظر میرسد به دنبال افزایش انتظار از سودآوری سرمایهگذاری در بازارها و انتظارات تورمی به دلایل متعدد، شاهد حرکت نقدینگی از بازار بدهی که عنوان بازار کمریسک را نیز یدک میکشد، به سمت دیگر گزینههای سرمایهگذاری هستیم. وضعیتی که از کاهش جذابیت این بازار برای سرمایهگذاران حکایت دارد. این مهم اما در وهله نخست به رالی پرشتاب در تمامی بازارهای مالی باز میگردد. امری که باتوجه به رابطه عکس میان قیمت و بازدهی، نرخ سود در این بازار را از محدوده ۱۳ درصدی تا بیش از ۱۸درصد افزایش داد. در مقابل بازارهای ارز، سکه، سهام و حتی مسکن از ابتدای سال جاری روند صعودی قدرتمندی را تجربه کردهاند و همین مساله سودهای محدود ابزارهای موجود در بازار بدهی را با وجود ریسک پایین غیرجذاب کرده است. در یک نگاه اجمالی، از ابتدای امسال میانگین بازده بازار سکه ۷۰ درصد، دلار ۴۰ درصد و بورس ۲۷۰ درصد بوده است. بنابراین طبیعی بود که سودهای کم مقدار در بازار بدهی و پول چندان جذابیتی نداشته باشند. همین مساله باعث شد اوراق بدهی که براساس مکانیزم بازار قیمتگذاری میشود، با افت قیمتی مواجه شوند. به این ترتیب رابطه معکوس میان قیمت و سود اوراق بدهی باعث شد نرخ بهره اسناد خزانه در حال حاضر به سطح ۱۸ درصد برسد.

دو پیام مهم

این مساله میتواند دو پیام مهم در خود نهفته داشته باشد: نخستین پیام آن است که اقبال سرمایهگذاران به بازارهای پرریسکی همچون سهام، ارز و سکه نشان میدهد صاحبان نقدینگی بدون توجه به ریسکهای پیرامونی تنها در سودای کسب سودهای چند ۱۰۰ درصدی در کوتاهترین زمان ممکن هستند. به عبارتی دیگر سودهای نجومی در این بازارها سبب شده شاهد تبخیر ریسکهای سرمایهگذاری در این بازارها باشیم. از این رو بازار بدون ریسک اسناد خزانه دیگر از جذابیت چندانی برای سرمایهگذاران برخوردار نیست.

از سوی دیگر، همواره رابطه مستقیمی میان بازده بازارهای سفتهبازی و نرخ تورم وجود دارد، به این معنا که انتظارات از افزایش تورم باعث رشد قیمتها در این بازارها میشود. در حال حاضر اما انتظارات تورمی در نگاه فعالان اقتصادی صعودی شده است. از این رو شاهد حرکت نقدینگی به سمت بازارهای پرریسک هستیم. این دومین پیام تغییر کانال نرخ سود در بازار بدهی است. دو شاهد برای این ادعا میتوان متصور شد؛ یکی تطبیق قیمت بسیاری از کالاهای مصرفی با نرخهای کنونی دلار که به وضوح در افزایش تورم مصرفکننده به ویژه در حوزه خوراکیها مشاهده میشود. دوم افزایش اختلاف نرخ بازدهی میان سررسیدهای بلندمدت و کوتاهمدت اوراق بدهی است. لازم به توضیح است که بالاتر بودن نرخ سود اوراق بلندمدت نسبت به کوتاهمدت نشانگر بالا بودن انتظارات تورمی است و بالعکس.

مروری بر مزیتهای بازار بدهی

در گزارشهای متعدد خود به بررسی مزیتهای توسعه هرچه بیشتر بازار بدهی پرداخته بود. این بررسیها نشان میدهد؛ اوراق موجود در بازار بدهی از مزایای ویژهای برخوردار است، مزایایی همچون ریسک نقدشوندگی پایینتر، ریسک نکول صفر، نرخ سود موثر بیشتر، ایجاد اثر تورمی به مراتب پایینتر نسبت به دیگر بازارها و همچنین مصون بودن از ریسکهایی که نظام بانکی را تهدید میکند.

نقدشوندگی بالا در بازار بدهی: باید توجه داشت وضع اقتصادایران سبب شده است اکثر سرمایهگذاران با نگاهی کوتاهمدت به سرمایهگذاری بپردازند. در این میان نقدشوندگی از اهمیت ویژهای برای صاحبان سرمایه برخوردار است. یکی از مهمترین ویژگیهای اوراق موجود در بازار بدهی نیز نقدشوندگی بالا است. این ویژگی اوراق بدهی را میتوان با نگاهی ساده با اوراق مشارکت عرضه شده در بانکها دریافت. در صورتی که سرمایهگذار بازار بدهی به نقد کردن اوراق خود قبل از سررسید تصمیم بگیرد، علاوه بر سود کوپن (درخصوص اوراق کوپندار)، رشد قیمتی این مدت اوراق را نیز کسب میکند. علاوه بر این نقدشوندگی بالای اوراق بدهی سبب میشود تا هر زمان که سرمایهگذار تمایل داشته باشد، اوراق موجود در پرتفوی(سبد) خود را با نرخ موجود در بازار به فروش برساند. درخصوص اوراق مشارکت اما در صورت تمایل به نقدکردن پیش از تاریخ سررسید، سودی کمتر از آن نصیب دارنده اوراق میشود.

اثر تورمی به مراتب پایینتر: جهش نقدینگی از ۵۷۴ هزار میلیارد تومان در سال۹۲ به ۲هزار و ۶۵۱ هزار میلیارد تومان در پایان خردادماه سال جاری، از نابسامانی پولی حکایت دارد. نقدینگی دو راه را میتواند پیش بگیرد؛ ورود به بخش تولید که رشد اقتصادی را به دنبال خواهد داشت یا ایجاد تورم با ورود به بازارهای سفتهبازانه. باید توجه داشت در صورت ورود این حجم از نقدینگی به بازار ارز، سکه یا مسکن افزایش تورمی امری قطعی خواهد بود. در این میان اما راهکاری که برای جلوگیری از این اتفاقات تورمی سنگین دیده میشود، استفاده از ظرفیتهای بورس اوراق و سهام است. بازار سرمایه، جزو معدود بازارهایی است که با جذب نقدینگی، اثر تورمی به مراتب کمتری را به دنبال دارد؛ زیرا این نقدینگی سرگردان در صورتی که جذب بازار سرمایه شود، میتواند با افزایش سرمایهگذاری، به کارگیری نیروی کار بیشتر و افزایش تولید و صادرات را به دنبال داشته باشد، موضوعی که در نهایت به رشد و رونق بیشتر اقتصادی میانجامد. به این ترتیب توسعه بازار بدهی علاوه بر کمک به تامین مالی شرکتها، تسویه بدهی دولت و کل اقتصاد باعث میشود اثرات تورمی افزایش نقدینگی در اقتصاد کاهش پیدا کند. در این شرایط در صورتی که با فرهنگسازی درست، زمینه شناساندن این بازار به عموم مردم فراهم شود، شاهد کاهش فعالیتهای سفتهبازانه در دیگر بازارها نظیر بازار سکه، طلا و حتی مسکن خواهیم بود، بازارهایی که آثار تورمی شدیدی را برای اقتصاد هر کشور به دنبال دارند.

ریسک نکول صفر اوراق بدهی: تجربه موفق سررسید مراحل قبلی اوراق خزانه اسلامی در بازار بدهی از ریسک نکول صفر در این بازار حکایت دارد، بهطوری که اوراق بدهی معامله شده در بازار سهام تاکنون حتی یک ریال بدهی یا نکول نیز نداشتهاند. مصونیت بازار بدهی از ریسکهای پیرامون بانکها: در شرایط کنونی، نظام بانکی کشور با ریسکهای متعددی روبهرو است که منابع درآمدی بانکها را مورد تهدید قرار میدهد. بازار بدهی اما از چنین ریسکی مصون بوده و از شرایط مطلوبتری برای ورود نقدینگی برخوردار است.

«علی امرایی» مدیرعامل گهرزمین شد

حضور مهندس «محمد محیاپور» در هیات مدیره شرکت معدنی و صنعتی گهرزمین تثبیت شد/ محیاپور: با قدرت در مسیر توسعه، اکتشاف و مسوولیت اجتماعی ادامه خواهیم داد

مزایده شماره ۱۴۰۴۰۸د (نوبت اول) شرکت جهان فولاد سیرجان

سرپرست دفتر نظارت بر معادن وزارت صمت منصوب شد

انتصاب مدیرعامل جدید شرکت فولاد سیرجان ایرانیان

سواد دیجیتال: قلب تپنده روابط عمومی مدرن

تلاش برای تنوع در سبد انرژی برق کشور

ناترازی انرژی و تعرفههای بالا همچنان معضلاند

انتصاب مدیر مجتمع پتاس خور و بیابانک

تعریف ۱۲ پروژه کلان و استراتژیک فولاد مبارکه برای سال ۱۴۰۴

پیام تبریک مدیرعامل شرکت صبانور به مناسبت روز خبرنگار

تحول سازمانی در مجتمعهای معدنی با تمرکز بر تیمسازی و توسعه پایدار

اصلاح محدوده معدنی پتاس خور و بیابانک/ گام راهبردی در مسیر بهرهبرداری اصولی از بزرگترین ذخیره پتاس کشور

رونمایی از چکش هیدرومکانیکی پاوربولت ایرانی با حضور مدیرعامل شرکت ملی مس

مدیرعامل شرکت فولاد خوزستان در پیامی روز خبرنگار را تبریک گفت

فولاد در تقاطع بحران و راهکار

نصب و تجهیز دستگاه شبیهساز بیل مکانیکی در مرکز تحقیقات مواد معدنی ایران-یزد

بازدید مدیرعامل شرکت ملی صنایع مس ایران از نهمین نمایشگاه بینالمللی معدن کرمان

یادداشت رئیس هیات عامل ایمیدرو به مناسبت ۱۷ مرداد روز خبرنگار

«علی امرایی» مدیرعامل گهرزمین شد

تابآوری تولید و جهش درآمدی «ارفع» در تیرماه، با وجود چالش ناترازی برق

«میدکو» به دنبال طلای پنهان در باطلههای مس

سرپرست دفتر نظارت بر معادن وزارت صمت منصوب شد

برگزاری موفق مجمع عمومی سالیانه ایریتک با حضور فعال سهامداران و مدیران ارشد

آیا غرب میتواند سلطه چین بر بازار جهانی گرافیت را کاهش دهد؟

نخستین نمایشگاه بینالمللی معدن و صنایع معدنی در همدان برگزار میشود

کشف منابع معدنی طلا توسط «فزر»

انتصاب مدیر مجتمع پتاس خور و بیابانک