بازگشت سود معیار به کانال هدف

به گزارش می متالز، ابزارهای به کار گرفته شده توسط بانک مرکزی علاوه بر روند کاهشی نرخ سود و ایجاد شفافیت اطلاعات، به تفکیک بانکهای خوب و بد کمک کرده و توانایی سیاستگذار پولی برای جذب نقدینگی پس از تزریق آن را افزایش داده است.

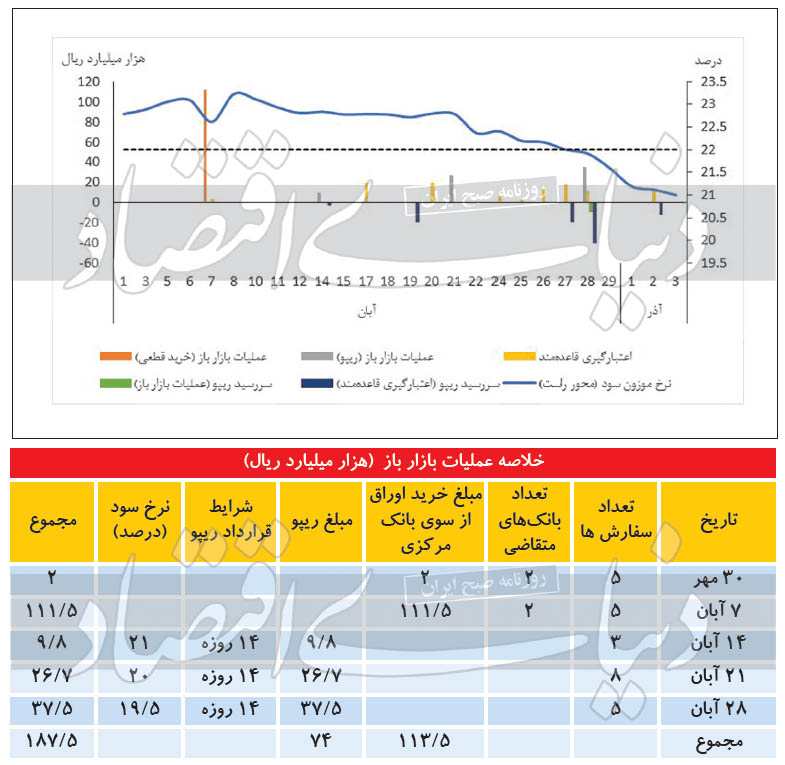

خلاصه عملکرد بازار باز در آبان ماه

بانک مرکزی در گزارشی جزئیات عملیات بازار باز را منتشر کرد. براساس گزارش منتشر شده در آبان ماه طی ۴ عملیات بازار باز انجام شده که در اولین نوبت آنکه در ۷ آبان ماه بوده، حدود ۱۱ هزار میلیارد تومان اوراق از سوی بانک مرکزی از دو بانک بهصورت قطعی خریداری شده است. البته ۷/ ۱۰ هزار میلیارد تومان از آن به یک بانک اختصاص داشت و به منظور ساماندهی اضافه برداشت این بانک انجام شد. در نوبت دوم که در ۱۴ آبان ماه انجام شده، بانک مرکزی ۸/ ۹ هزار میلیارد تومان در قالب قرارداد توافق بازخرید (ریپو) با سررسید ۱۴ روزه و نرخ سود ۲۱ درصد به بازار تزریق کرده است. سومین عملیات بازار باز انجام شده در تاریخ ۲۱ آبان ماه بوده که در این عملیات نیز ۷/ ۲ هزار میلیارد تومان طی قالب قرارداد توافق بازخرید با نرخ سود ۲۰ درصد و سررسید ۱۴ روزه تزریق شده است. در آخرین هفته آبان ماه نیز با توجه به پیشبینی بانک مرکزی از کمبود نقدینگی در بازار بینبانکی و همچنین فاصله گرفتن نرخ سود موزون بازار از نرخ سود هدف، موضع پولی بانک مرکزی در این هفته تزریق نقدینگی در قالب قرارداد توافق بازخرید (ریپو) با سررسید ۱۴ روزه بود. در مجموع، بانک مرکزی با تزریق ۷/ ۳ هزار میلیارد تومان نقدینگی با حداقل نرخ ۵/ ۱۹ درصد به بانکهای متقاضی موافقت کرد. معاملات مربوط به این عملیات توسط کارگزاری بانک مرکزی در روز چهارشنبه ۲۸آبان ماه انجام شده است.

بنابراین کل معاملات مربوط به عملیات بازار باز با استفاده از توافق بازخرید در حدود ۴/ ۷ هزار میلیارد تومان با سررسید ۱۴ روزه بوده که مانده آن در پایان آبانماه ۲/ ۶۲ هزار میلیارد تومان بوده است. در هفته اول آذرماه نیز یک عملیات بازار باز انجام شده است. براساس گزارش بانک مرکزی از انجام این عملیات، در مهلت تعیین شده ۱۵ سفارش فروش اوراق بدهی دولتی از طریق ابزار توافق بازخرید در مجموع به ارزش ۱/ ۶ هزار میلیارد تومان از طریق سامانه بازار بینبانکی ثبت شده است که بانک مرکزی با توجه به پیشبینی کمبود نقدینگی در بازار بین بانکی و کنترل نرخ سود در بازار، با تزریق ۳/ ۳هزار میلیارد تومان نقدینگی با حداقل نرخ ۵/ ۱۹ درصد به بانکهای متقاضی موافقت کرد.

تامین نقدینگی با اعتبارگیری قاعدهمند

براساس آخرین گزارش بانک مرکزی که بهتازگی منتشر شده، در آبانماه سالجاری در ۸ روز، چهار بانک برای دریافت اعتبار قاعدهمند در نرخ سقف دالان (۲۲ درصد) به بانک مرکزی مراجعه کردند که مبالغ درخواستی در همان روز در قالب توافق بازخرید به بانکهای متقاضی داده شد. اعتبارگیری قاعدهمند بانکهای مورد اشاره در آبانماه سالجاری در حدود ۴/ ۹ هزار میلیارد تومان بوده است که مانده آن در پایان ماه یاد شده بالغ بر ۲/ ۱ هزار میلیارد تومان است.

به این ترتیب کل مانده تزریق ذخایر بانک مرکزی با توافق بازخرید در بازار بینبانکی در پایان آبانماه سالجاری ۴/ ۷ هزار میلیارد تومان بوده است. روش دریافت اعتبار قاعدهمند روشی است که بانکها در شرایط اضطراری برای تامین نقدینگی خود به بانک مرکزی مراجعه میکنند و بانک مرکزی نیز در سقف نرخ سود تعیین شده که همان ۲۲ درصد است، در ازای وثیقه قرار دادن اوراق دولتی، در مدت زمان کوتاهمدت (بهعنوان مثال یکروزه) به بانکهای متقاضی نقدینگی تزریق میکند.

کنترل نرخ سود در دالان

براساس گزارش بانک مرکزی، «به دنبال عملیات انجام شده در بازار بینبانکی نرخ سود در این بازار از ۸ تا ۲۹ آبانماه در مسیری نزولی از ۲/ ۲۳ درصد به ۶/ ۲۱ درصد کاهش یافته و در ششم آذرماه به ۷/ ۲۰درصد رسیده است.» بانک مرکزی تاکید دارد که «که عملیات بازار باز در هفتههای آتی به گونهای تداوم خواهد داشت که نرخ سود بازار به نرخ سود سیاستی نزدیکتر و نوسانات نرخ بازار محدودتر شود.»

بنابراین به نظر میرسد تلاش بانک مرکزی با استفاده از ابزار جدید عملیات بازار باز برای کنترل نرخ سود بازار بین بانکی و بازگرداندن آن به دالان تعیین شده موفقیتآمیز بوده است. بهعلاوه، بررسی گزارش اخیر بانک مرکزی نشان میدهد در یک ماه اخیر، حجم تعداد سفارشهای ریپو با افزایش مواجه بوده و تعداد بانکهای بیشتری سفارش فروش اوراق بدهی را ثبت کردهاند که به عمیقتر شدن این بازار کمک کرده است.

سه ظرفیت ایجاد شده توسط بازار باز

استفاده از ابزارهای خرید اوراق بدهی بهصورت قطعی، استفاده از قرارداد ریپو و اعتبار قاعدهمند، که در بستر عملیات بازار باز انجام میشود، سبب شده تا اطلاعات نرخ سود، میزان تزریق نقدینگی بانک مرکزی به بازار بین بانکی و میزان جذب نقدینگی توسط سیاستگذار پولی به روشنی منتشر شود. انتشار این اطلاعات بهصورت مرتب یک اتفاق مثبت در بازار پول و بانک کشور به شمار میآید که به شفافیت اطلاعات این بازار کمک میکند. از سوی دیگر، عملیات بازار باز منوط به این است که بانکها دارای اوراق بدهی دولتی باشند. بنابراین یک روش تمایز بانک خوب از بد به شمار میآید. زیرا قدم اول برای ورود به این بازار داشتن اوراق بدهی دولتی است. اگر بانکی این اوراق را نداشته باشد میتوان نتیجه گرفت که از نظر مالی ضعیف بوده و قاعدتا برای تامین نقدینگی خود باید با هزینه نرخ سود بالاتری تامین مالی کند. بنابراین در دسته بانکهای بد قرار میگیرند که اتفاقا در گزارشهای پیشین بانک مرکزی بهعنوان بازیگران اصلی در افزایش نرخ سود بازار بین بانکی عنوان شدهاند.

سومین ظرفیتی که توسط عملیات بازار باز ایجاد شده انعطافپذیری است که قراداد ریپو ایجاد میکند بهطوری که بانک مرکزی امکان جذب نقدینگی پس از تزریق آن به بازار بین بانکی را خواهد داشت. این مساله در جهت حفظ نقدینگی بازار بین بانکی، حفظ نرخ سود در دالان تعیین شده و در نهایت کنترل تورم در اقتصاد موثر خواهد بود.

با مشارکت بخش خصوصی، انقلابی در حوزه اکتشاف رقم خواهیم زد

اعلام نتایج انتخابات ۱۲ کمیسیون اتاق ایران

حضور شرکت فولاد اکسین خوزستان در نمایشگاه دستاوردهای دولت ۱۴۰۴

آقاجانلو: بستههای سرمایهگذاری اکتشافی استان کرمان به سرعت فراخوان شود

خرد جمعی برای حل بحرانها

معدن و صنایع معدنی در تقاطع بحران

ظرفیت ۵۰ میلیون تنی فولاد در بنبست مقررات

بازدید مدیرعامل شرکت ملی صنایع مس ایران از نمایشگاه فلزات آهنی و غیرآهنی

مصرف فولاد به تفکیک صنایع

مزایده ۱۴۰۴۱۰د (نوبت اول) شرکت جهان فولاد سیرجان

مزایده ۱۴۰۴۰۹د (نوبت اول) شرکت جهان فولاد سیرجان

مزایده شماره ۱۴۰۴۰۷د (نوبت دوم) شرکت جهان فولاد سیرجان

آگهی تجدید مناقصه عمومی دو مرحلهای "احداث جاده بلوار خلیج فارس، ورودیهای انبار اسفنجی و جاده غرب کارگاه ساخت مرکزی شرکت جهان فولاد سیرجان به صورت PC" - شماره مناقصه: ۵۷-۰۴-خ-م

حضور شرکت فولاد اکسین خوزستان در نمایشگاه دستاوردهای دولت ۱۴۰۴

بازدید مدیر ارز بازرگانی و عملیات ارزی مرکز مبادله ایران و مدیر اداره تخصیص ارز بانک مرکزی از فولاد مبارکه

فناوریهای هوشمند چگونه صنایع سنگین را سبز میکند؟

پیگیری مسائل ارزی فولاد مبارکه از طریق بانک مرکزی، وزارت صمت و گمرک برای تسریع پروژه نورد گرم ۲

حضور درخشان صبانور در پانزدهمین رویداد معدن ایران

ثبت رکوردهای جدید تولید نفت و گاز در شرایط تحریم و جنگ

CBAM فاتح پنجره صادرات فولاد سبز هند به اروپا

رکوردشکنی صبانور در تولید و فروش

آغاز سومین رویداد جامع معدن و صنایع معدنی در برج میلاد با حضور شرکت آهن و فولاد ارفع

آخرین وضعیت پرونده معدن طبس و سرانجام ۵ متهم

گزارش تصویری حضور شرکت آهن و فولاد ارفع در سومین رویداد جامع معدن و صنایع معدنی

محقق شدن اهداف برنامهریزیشده سال جاری در گروه توکا فولاد/ تأسیس «صندوق نیکوکاری نهال آتیه» در مجموعه توکا فولاد

۳۶ طرح صنعتی و معدنی فارس در هفته دولت افتتاح میشود

با مشارکت بخش خصوصی، انقلابی در حوزه اکتشاف رقم خواهیم زد

خرد جمعی برای حل بحرانها