تکذیب حباب با استدلال خطا

به گزارش میمتالز، در این میان برخی از سخنان رئیس سازمان بورس درخصوص وجود حباب در بازار سهام و دلیل اتخاذ تصمیم دامنه نوسان نامتقارن حاوی نکاتی بود که به نظر چندان راضیکننده نبود. اینطور که به نظر میرسد به رغم تغییر نگاه موجود نسبت به نقش نظارتی سازمان بورس در میان مسوولان و فعالان بازار سهام و نحوه مقابله با نوسانات قیمت، وجود نگاه دستوری همچنان مانع بزرگی بر سر راه تخصیص آزادانه قیمتها در بازار سهام است.

قربانی دخالت

بازار سرمایه در طول یک سال گذشته مصائب و مشکلات گوناگونی را پشت سر گذاشته است. از زمانی که ریزش قیمتها در این بازار آغاز شد، تاکنون خیل عظیمی از طرحها و برنامهها روی میز متولیان بازار سهام رفته و هر کدام به نحوی بر سر راه تخصیص آزادانه سرمایه به این بازار خلل ایجاد کرده است. این در حالی است که در تمامی بازارهای مالی دنیا حداقل آنطور که در کشورهای پیشرفته در جریان است، مقوله مدیریت بازار امری کلاننگر است که با بررسی احتمالات و مسائل از پیش تعیین شده سعی در ارتقای مدیریت بازار و مقابله با مسائل غیر مترقبه دارد. دقیقا به همین دلیل است که نحوه مدیریت حبابهای دارایی از نخستین تجربه آن که «حباب گل لاله هلندی» باشد تا به امروز تغییرات زیادی در شیوه برنامهریزی و مدیریت این بازارها صورت گرفته است. در ایران، اما بدبینی به تجربههای جهانی و بدهکار نبودن گوش مدیران به گفتههای متخصصان سبب شده نه تنها آزموده را آزمودن در میان مدیران اقتصادی کشور امری متداول باشد، بلکه نواختن بر طبل آزمون و خطا نیز به یک رویه مدیریتی در مواجهه با بازارهای گوناگون بدل شود. همین امر باعث شده در مواجهه با تورم یا مشکلات دیگری نظیر رکود همیشه حمایت دستوری حرف اول را بزند و رفتن به بیراهه تصورات و تصمیمات پوپولیستی اولویت نخست مدیران اقتصاد کشور باشد. طبیعی است که در چنین فضایی بورس نیز از تبعات منفی مدیریت غیر علمی و آرمانی به دور نخواهد بود و هر آنچه کلیت اقتصاد را با این رویکردها متاثر کند، به بازار سهام نیز اثر خواهد گذاشت.

تیغ مستدام دامنه نوسان

از بدو احیای بازار سرمایه در دهه ۷۰ تا به امروز یکی از معروفترین مشکلاتی که بازارهای مالی کشور با آن دست به گریبان بودهاند، قیمتگذاری دستوری است. این شیوه قیمتگذاری و نارساییهای ذاتی آن نه فقط در ایران بلکه در تمامی کشورهای دنیا بارها و بارها شکست خورده و دولتها نیز هر چه سعی کردهاند با عتاب و خطاب از پس نارساییهای آن برآیند موفق نشدهاند؛ بنابراین طبیعی است که در ایران نیز این رویه راه به جایی نبرد و مداخله در نظام بازار بیش از گذشته بر ناکارآیی و حتی فساد دامن بزند؛ به رغم آنکه در طول سالهای گذشته این واژه در مورد قیمتگذاری فولاد یا کالاهایی نظیر آن به کار رفته است و بیشتر توجهها حتی در خود بازار سرمایه معطوف به قیمتگذاریها در بورس کالا و حواشی پیرامون آن بوده است. این در حالی است که با وجود تشدید مداخله دستوری در قیمت کالاها در کل اقتصاد طی سالهای قبل، دو ابزار مخرب در بورس وجود داشته که در موقع صعود و هم در دوره نزول بازار و حتی تک نمادها کار را برای به تعادل رسیدن قیمتها سخت کرده و هیجان فروش یا خرید را تشدید میکند. این دو ابزار دامنه نوسان و حجم مبنا هستند که مشابه آنها در هیچ کشوری وجود ندارد و در واقع یکی از مصادیق همان اعمال سلیقه و اختراع دوباره چرخ در بخشی از اقتصاد کشور است.

بر اساس آنچه پیشتر نیز «دنیایاقتصاد» در مجموعهای از گزارشها به آن اشاره کرده است این دو ابزار در بسیاری از مقاطع، ضمن ایجاد صفوف فروش و صفوف خرید سنگین بهخصوص در زمان جلب توجه همگانی به بازار سرمایه نه تنها خود جلوی بحران را نگرفتهاند، بلکه به طور جد در ایجاد بحران نقشآفرینی کردهاند. مکانیزم بحرانآفرینی که این دو متغیر مهم در بازار سرمایه دارند به این صورت کار میکند که فارغ از میزان باز بودن دامنه نوسان وقتی صفی در بازار شکل میگیرد، انباشته شدن تقاضا یا عرضه امروز بر تقاضا یا عرضه فردا سبب تشدید روند معاملاتی میشود. این قضیه زمانی تعمیق میشود که محدودیت حجم مبنا در عمل مانع از رسیدن قیمتهای فردا به سقف یا کف دامنه مجاز امروز شود.

دقیقا آنچه در نیمه نخست سال ۹۹ به تشدید حباب بورس منجر شد، مشکلی از این دست بود که سبب میشد صفهای خرید بازار هر روز سنگینتر شود و قیمتها با رشد بدون رویه در نهایت حبابی سنگین را رقم بزنند. با این حال مساله به روند نزولی محدود نشد. مشابه همین رویه در نیمه دوم سال در سقوط قیمتها شکل گرفت و سبب شد اشباع عرضه در صفوف فروش در همدستی با حجم مبنا بخش قابلتوجهی از سهام بهخصوص نمادهای کوچک بازار را با کاهش قیمت روبهرو کند. شاید لازم به یادآوری نباشد، اما دقیقا از ۱۹ مردادماه تاکنون بسیاری از نمادهای کوچک بازار بیش از ۷۰ درصد قیمت خود را از دست دادهاند.

سخنان عجیب آقای رئیس

با تمامی این اوصاف رئیس سازمان بورس به رغم مخالفت با دو تیغه قیچی زیان سرمایهگذاران، یعنی همان دامنه نوسان و حجم مبنا از تصمیم خود که به تعمیق بحران برساخته از حضور دامنه نوسان منجر شد، دفاع میکند. این مقام سازمان بورس روز گذشته در حالی در جمع اعضای اتاق بازرگانی تهران از تصمیم خود در ماههای پایان سال گذشته دفاع کرد که بنابر آمار به ثبت رسیده در بازار سهام از زمان به کارگیری دامنه نوسان نامتقارن و محدود شدن کاهش قیمت به محدوده ۲ درصد، عملا نه تنها روند نزولی سهام فرسایشی شده بلکه اشباع فروش در بسیاری از نمادها عملا منجر به خارج نشدن پول از سهام و ورود آنها به نمادهای ارزنده شده است.

آنطور که محمدعلی دهقان دهنوی در این نشست گفته است، در مقطعی که تصمیم به تغییر دامنه نوسان گرفته شده، نااطمینانی در اقتصاد کشور وجود داشته و معلوم نبوده که قرار است خبر مثبت یا بد در بازار منتشر شود، همچنین مشخص نشده بود که شکلگیری روابط ایران در حوزه احیای برجام با قدرتهای خارجی به چه شکلی خواهد بود؛ بنابراین این نااطمینانی به بازار صدمه میزده است. این گفتههای رئیس سازمان بورس در حالی مطرح میشود که نااطمینانی در دهههای اخیر بخشی جدانشدنی از اقتصاد کشور بوده و عامل تازهواردی در تحلیل وضعیت اقتصادی نیست. در مواجهه با این پاسخ سوالی که پیش میآید این است که چرا با در نظر گرفتن تنها یک عامل از مجموع عوامل دخیل باید تصمیمی گرفته میشد که هم خود نااطمینانی را تشدید کند و هم با افزایش بیاعتمادی به بازار سهام و وارد آوردن ضربه سنگین به نقدشوندگی راه را برای خروج سرمایه از بازار از گذشته نیز هموارتر سازد؟

حباب چرا و چگونه؟

اما از دامنه نوسان که بگذریم در بخش دیگری از سخنان سخنگوی شورای عالی بورس حرفی عجیب درخصوص مفهوم «حباب» به میان آمده که واقعا عجیب به نظر میرسد. به گفته دهقان دهنوی قیمت داراییها بر اساس انتظارات تورمی شکل میگیرد و زمانی که انتظارات تورمی همانند نیمه نخست سال گذشته رو به فزونی است، نمیتوان از حباب صحبت کرد. سوال اینجاست که اگر نمیتوان حرف از حباب زد پس چرا بسیاری از کارشناسان در سه ماه نخست سال ۹۹ به درستی از حبابی شدن بازار سخن گفتند و در مورد بروز خطر در این بازار هشدار دادند. در ثانی نکته پنهان از نظر آقای رئیس در این موضوع نهفته است که حباب قیمت دارایی یک امر تحلیلی و بر اساس اطلاعات موجود است که بر مبنای انتظارات تورمی مورد استفاده قرار میگیرد و نمیتوان باور نداشتن به آن را با وجود نداشتن آن همسنگ دانست. حقیقت امر این است که بازار سرمایه در همان زمان رشد بیوقفه قیمتها مشخصات مهمی از شکلگیری و فرجام یک حباب تورمی را به نمایش میگذاشت. حباب قیمت در یک دارایی زمانی شکل میگیرد که بر مبنای یکی از روشهای ارزشگذاری که عموما جریانات نقد آتی واحد اقتصادی و نرخ بازده بدون ریسک نیز در آنها دخیل است ارزش بنیادی محاسبه و متناسب با قیمت بازار مورد ارزیابی قرار میگیرد. زمانی که قیمت بازار فراتر از ارزش یاد شده در حال افزایش باشد حباب تشدید میشود و اگر این شرایط به بیشتر نمادهای بازار سهام سرایت کند حرف از شکلگیری حباب در بازار مربوطه میزنیم.

بورس بدون تورم

دیگر سخنان رئیس سازمان بورس نیز عجایبی در بر داشت که پرداختن به آنها خالی از لطف نیست. نخست آنکه انتقاد دهقاندهنوی از مدافعان لزوم تناسب در رشد بورس با رشد اقتصادی به گونهای بود که انگار رشد شاخصهای سهام در ایران به فرض تورمزدایی شدن از رشد اقتصادی فراتر نیست و، چون منتقدان متناسب نبودن رشد بورس با رشد ناچیز اقتصادی در حال مقایسه متغیری اسمی با واقعی هستند، به بیراهه میروند.

این در حالی است که بنا بر محاسبات «دنیایاقتصاد» رشد شاخص بورس به طور واقعی در سال گذشته ۷۲ درصد و در سال پیش از آن ۱۳۵ درصد بوده که در هر دوی این سالها اقتصاد نتوانسته رشد چندانی از خود به نمایش بگذارد. بنابر این به هر شکل که نگاه کنیم بورس ایران نتوانسته خود را با واقعیات اقتصاد تطبیق دهد. در توضیح این مشکل اینکه انتظارات تورمی کشور به دلیل اصلی این موضوع تبدیل شده شکی نیست. اما باید به این نکته نیز توجه کرد که در هر صوت نمیتوان وجود انتظارات تورمی را به عنوان مقصر وضعیت بورس معرفی کرد، چرا که در هر صورت مقام ناظر در سازمان بورس نقش عمده و مهمی در جهت منطبق کردن سازوکار بازار با واقعیات موجود دارد.

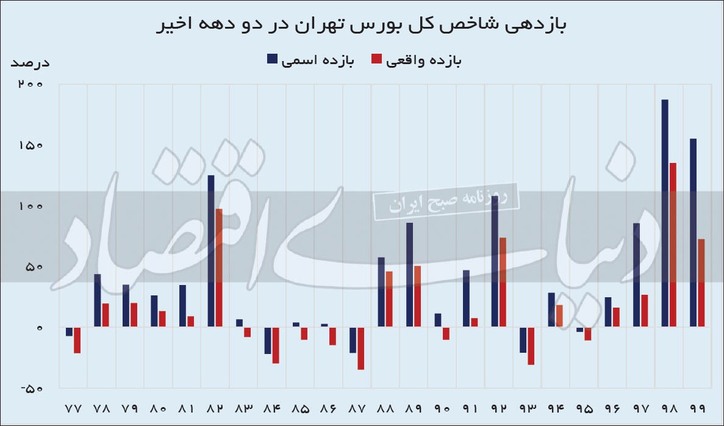

همانطور که در نمودار نیز مشاهده میشود، حتی رشد واقعی شاخص کل بورس تهران در دو سال گذشته نیز نمیتواند توجیه کننده رشد قیمتها باشد. جایی که حتی با تورمزدایی از شاخص کل، میزان رشد واقعی این نماگر در مجموع سال ۹۹ به ۷۲ درصد و در سال ۹۸ حدود ۱۳۵ درصد برآورد میشود. این در حالی است که تورم نقطه به نقطه به ترتیب در سالهای ۹۸ و ۹۹، ۲۲ و ۴۸.۷ درصد بود و در بازارهای موازی نیز دلار به ترتیب افزایش ۵۴ و ۲۲ درصدی را ثبت کرد. حال اگر بازه زمانی را به ۱۹ مرداد ۹۹ یعنی نقطه اوج شاخص کل بورس ببریم، رشد واقعی این نماگر (از ابتدای سال تا تاریخ مذکور) به حدود ۲۳۵ درصد میرسد که با هیچ استدلالی قابل توجیه نیست. جالب آن که مطابق آمارهای منتشر شده در این نمودار در سالهای ۸۲ و ۹۲ نیز بازار سهام دچار رشدهای حبابی مشابهی شد. حبابی که البته کارشناسان بورسی نیز بر آن صحه میگذارند.

منبع: دنیای اقتصاد

CBAM فاتح پنجره صادرات فولاد سبز هند به اروپا

با مشارکت بخش خصوصی، انقلابی در حوزه اکتشاف رقم خواهیم زد

مصرف فولاد به تفکیک صنایع

حضور فعال شرکت ملی مس در سومین رویداد جامع معدن و صنایع معدنی ۱۴۰۴

پانزدهمین رویداد معدن و صنایع معدنی به کار خود پایان داد/ حضور شرکت آلومینای ایران در جمع فعالان این حوزه

محقق شدن اهداف برنامهریزیشده سال جاری در گروه توکا فولاد/ تأسیس «صندوق نیکوکاری نهال آتیه» در مجموعه توکا فولاد

گزارش تصویری حضور شرکت آهن و فولاد ارفع در سومین رویداد جامع معدن و صنایع معدنی

برنامه ایمپاسکو برای ارتقای فرهنگ ایمنی و آمادگی کارکنان واحدهای معدنی

درسهای سفیددشت برای فولاد ایران

نوآوری و نگاه به آینده در "رویداد جامع معدن و صنایع معدنی ۱۴۰۴" بررسی شد/ باید ارتباطات بخش معدن با بازارها و مراکز علمی جهان نزدیک باشد

"رویداد جامع معدن و صنایع معدنی ۱۴۰۴" از سطح محتوایی بالایی برخوردار بود

دو سیستم پایش لحظهای هوا در شهربابک افتتاح شد

نصب موفقیتآمیز سقف مخزن ۹۰۰۰ تنی اتان مایع در پتروشیمی مارون

برگزاری اختتامیه یازدهمین دوره ارزیابی جایزه بهرهوری معادن و صنایع معدنی در ایمپاسکو

ارزش ۲.۵۳ میلیارد دلاری صادرات جهانی شن و ماسه؛ سهم ایران از بازار جهانی چقدر است؟

آنومالی A۲۱ یزد آماده برای اکتشاف

کاشت نهال یادبود توسط وزیر علوم، تحقیقات و فناوری در فولاد مبارکه

کارخانه کک طبس، موتور محرکه اشتغالزایی در منطقه

کلنگزنی "مدرسه روستای شکاره" با حمایت فولاد اکسین خوزستان و حضور استاندار در هفته دولت

رکوردشکنی صبانور در تولید و فروش

CBAM فاتح پنجره صادرات فولاد سبز هند به اروپا

«علی امرایی» مدیرعامل گهرزمین شد

شکستهشدن پیدرپی رکوردهای تولید در مجتمع فولادسازی زرند

"رویداد جامع معدن و صنایع معدنی ۱۴۰۴" از سطح محتوایی بالایی برخوردار بود

پشتیبانی دولت از تولید در صنعت/ ابتدا در تولید انرژی سرمایهگذاری کنیم سپس به دنبال سرمایهگذاریهای جدید باشیم

عبور پیشرفت احداث کارخانه احیای مستقیم بیجار از ۵۵.۲ درصد تا پایان مرداد

طرح توسعه فولادسازی فولاد سفیددشت چهارمحال و بختیاری بهرهبرداری شد

تداوم سیر صعودی عملکرد چادرملو در مردادماه