راز و رمز افسار گسیختگی نقدینگی

به گزارش میمتالز، مجموعه پول شامل سپردههای دیداری بخش غیردولتی نزد بانکها و اسکناس و مسکوک در دست اشخاص و شبه پول شامل سپردههای سرمایهگذاری مدتدار، سپردههای قرضالحسنه پسانداز و سپردههای متفرقه را نقدینگی مینامند؛ به عبارت دیگر نقدینگی، حجم پول نقد در خارج از سیستم بانکی است که قابلیت تورمزایی دارد.

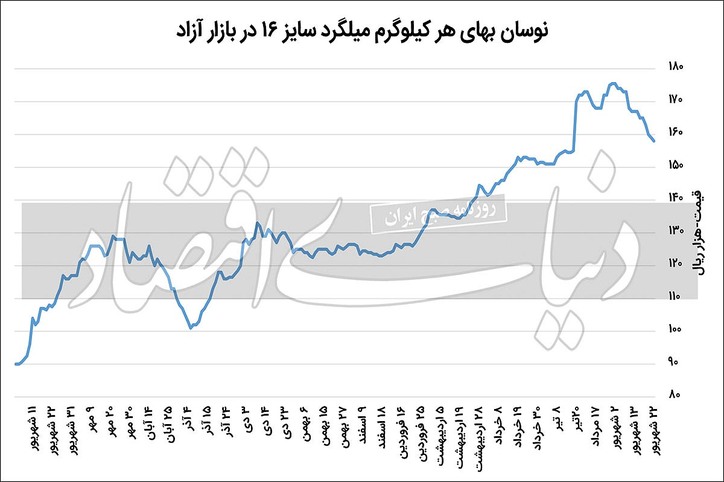

در دو سه سال اخیر نیز با افزایش نرخ تورم هجمههای زیادی به بانک مرکزی به دلیل افزایش حجم نقدینگی وارد شد و در سال جاری نیز کماکان این موضوع مورد توجه قرار دارد. بررسی آمار بانک مرکزی از میزان رشد نقدینگی حاکی از آن است که کمترین میزان رشد نقدینگی، مربوط به سال ۱۳۶۳ بوده است، اما در باب بیشترین رشد نقدینگی که در سال ۹۹ به ثبت رسید باید به این نکته توجه داشت که سالهای ۹۸ و ۹۹ اقتصاد ایران بدترین شرایط را پشت سرگذاشت که منجر به رشد بالای نقدینگی شد. این در حالی است که اقتصاد ایران در سال ۸۵ رشد نقدینگی ۳۹.۴ درصدی را تجربه کرد که شرایط تحریمی و اقتصادی ایران مانند این سالهای اخیر نبوده است. نرخ رشد نقدینگی در سال ۱۳۹۹ به دلیل تغییر شرایط پیرامونی اقتصاد کشور، به ۴۰.۶ درصد رسید که تحلیل روند تغییرات کلهای پولی در سالهای ۱۳۹۸ و ۱۳۹۹ به خوبی حاکی از این مهم است که رشد نقدینگی در این سالها تا حدود زیادی متاثر از تشدید تحریمهای خارجی و کاهش قابل ملاحظه درآمدهای ارزی و همچنین مسدودی بخشی از منابع ارزی بوده است.

در ایران به دلیل ساختارهای حاکم، نقدینگی یا به بیان درستتر حجم پول به صورت درونزا تعیین میشود و بانک مرکزی کنترلی بر حجم پول ندارد. اگر در کشور قیمتها افزایش یابد؛ مکانیسمهایی در اقتصاد فعال میشود که زمینه را برای رشد حجم پول فراهم میکند. در واقع ابتدا رشد قیمتها و تورم رخ میدهد و بعد افزایش حجم پول صورت میگیرد که این موضوع برخلاف نظریات اقتصادی میباشد. در ادامه به بررسی مکانیسمهای حاکم بر نقدینگی و تورم در ایران میپردازیم.

نظام مالیاتی تنازلی

نظام مالیاتی در ایران سیستم تنازلی دارد؛ بدین معنا که رابطه بین درآمد مالیاتی و رشد درآمد اسمی یک رابطه متناسب نیست و با افزایش درآمد، مالیات به همان میزان افزایش نمییابد؛ بنابراین در زمان وقوع تورم با وجود افزایش درآمد اسمی، درآمد مالیاتی به همان اندازه افزایش نمییابد. به عنوان مثال تورم ۱۰ درصدی، هزینههای دولت را نیز ۱۰ درصد افزایش میدهد، اما درآمد مالیاتی دولت کمتر از ۱۰ درصد افزایش مییابد.

نتیجه این فرآیند کسری بودجه دولت است که از دو طریق قابل تامین است: ۱- استقراض مستقیم دولت از بانک مرکزی که نتیجه آن افزایش پایه پولی و در نهایت رشد نقدینگی و تورم است. ۲- انتشار اوراق بدهی که یکی از آثار آن، کاهش قیمت اوراق بدهی و افزایش نرخ بهره است. حال با افزایش نرخ بهره و کاهش سرمایهگذاری، بخش خصوصی با مشکل کمبود منابع مالی مواجه میشود. با توجه به اینکه یکی از وظایف مهم بانک مرکزی، مدیریت نرخ بهره است؛ باید نسبت به این افزایش نرخ بهره واکنش نشان دهد. این واکنش به صورت عملیات بازار باز و اعمال یک سیاست پولی انقباضی است؛ یعنی همان اوراق فروخته شده به مردم را بانک مرکزی خریداری میکند؛ نقدینگی را با ضریب بزرگتر از یک افزایش میدهد و مجدد منجر به تورم میشود. پس همانطور که مشاهده کردیم رشد نقدینگی معلول تورم است؛ یعنی در ابتدا تورم وجود داشت که به کسری بودجه دولت انجامید و هر دو راه جبران این کسری به رشد حجم پول و نقدینگی ختم شد.

افزایش تقاضای اسمی پول

رشد قیمتها منجر به افزایش ارزش پولی معاملات میشود؛ بدین معنا که برای انجام معامله به پول بیشتری نیاز است که منجر به افزایش تقاضای اسمی پول میشود. اضافه تقاضا منجر به افزایش نرخ بهره میشود و باز هم با دخالت بانک مرکزی برای تعدیل نرخ بهره با افزایش حجم پول مواجه خواهیم شد.

همانطور که مشاهده کردیم رشد حجم پول به صورت درونزا و تحت کنترل بانک مرکزی نیست بلکه به صورت درونزا و تحت تاثیر عوامل اقتصادی است. اقدامات بانک مرکزی برای کنترل نرخ بهره منجر به افزایش حجم پول و تورم میشود، اما این موضوع با تصمیم مستقل بانک مرکزی رخ نداده است.

سلطه مالی

شرط لازم برای استقلال بانک مرکزی، عدم وجود سلطه مالی است. سلطه مالی شرایطی است که در آن سیاست پولی، تغییرات حجم پول و نرخ بهره توسط بودجه دولت تعیین میشود و نه بانک مرکزی. در کشورهایی که با پدیده سلطه مالی مواجه هستند مثل کشور خودمان، عدم کنترل بانک مرکزی بر حجم پول بسیار روشنتر است. حجم پول با سیاستهای پولی بانک مرکزی مشخص نمیشود؛ بلکه تحت تاثیر عدم تعادل در بودجه دولت و شیوههای مختلف تامین مالی دولت تعیین میشود. درصد بالایی از منابع دولت از طریق درآمدهای نفتی تامین میشود. درگذشته دورههایی وجود دارد که سهم درآمد نفتی در بودجه به ۷۰ تا ۸۰ درصد هم رسیده است. درآمد نفتی یک متغیر به شدت پرنوسان است و این موضوع بر بودجه دولت تاثیرگذار است. در کشورهایی که نفت محوریت اقتصاد است و صادرات نفت شاهرگ حیاتی اقتصاد محسوب میشود و به نحوی سلطه نفتی در این کشورها جریان دارد، درآمد صادرات نفت به طور قابل ملاحظهای بر نماگرهای اقتصاد کلان تاثیرگذار است. سلطه مالی و سلطه نفتی هر دو سیاست پولی را از تاثیرگذاری لازم دور میکند.

درآمد ریالی نفت به چند عامل اصلی بستگی دارد: قیمت جهانی نفت، نرخ ارز، حجم صادرات و تحریمها. هر چهار متغیر بسیار پر نوسان و متاثر از شرایط رکود و رونق بین المللی هستند. قیمت نفت در اقتصاد جهانی تعیین میشود و میزان تاثیرگذاری کشورمان در آن قابل توجه نیست. پس هر چهار عامل برونزا و خارج از کنترل ماست. تغییرات درآمد نفتی بر ساختار بودجه تاثیر میگذارد و بانک مرکزی را مجبور به مداخله میکند. در همین دوره فعلی، درآمد نفتی ایران کاهش یافته و طبیعتا معادل ریالی درآمدها نیز کاهش یافته است. اگرچه نرخ ارز از ۴ به ۲۷ هزار تومان تومان رسیده، اما به دلیل اینکه دولت مجموعه درآمدهای ریالی خود را با همان قیمت سابق ۴۲۰۰ تومان برای کالاهای اساسی تخصیص میدهد؛ بنابراین از محل افزایش نرخ ارز درآمد خاصی نداشته و حتی میتوان گفت این افزایش نرخ ارز باعث کاهش درآمد دولت نیز شده است.

همانطور که گفته شد درآمد دولت به شدت کاهش یافته است؛ در این شرایط آیا دولت میتواند هزینههای خود را نیز به همان نسبت کاهش دهد؟ برای پاسخ به این سوال باید به ساختار دولت توجه کرد که هزینههای دولت در جهت کاهش چسبنده است. بخش عمده هزینههای دولت، هزینههای جاری است. این هزینهها شامل حقوق کارکنان دولت است که نه تنها نمیتوان آن را کاهش داد بلکه به دلیل شرایط تورمی، دولت باید دستمزدها را هر ساله افزایش دهد تا مردم بتوانند نیازهای اساسی خود را تامین کنند. بخش دیگر هزینههای دولت، هزینههای عمرانی است که مربوط به زیرساختها، صنایع تبدیلی، بهداشت، درمان و ... میباشد که طبیعتا نمیتوان آنها را نیز کاهش داد. پس نتیجهکاهش درآمد نفتی دولت و چسبندگی هزینهها در جهت کاهش، بار دیگرکسری بودجه دولت و درنهایت تورم و رشد نقدینگی است.

درنهایت باید گفت که در ایران به دلایل ساختاری مختلف از جمله وجود سلطه مالی، وابستگی بودجه دولت به نفت، سیستم مالیاتی تنازلی و ... حجم پول به صورت درونزا و خارج از کنترل بانک مرکزی تعیین میشود. افزایش حجم پول توسط بانک مرکزی ارادی نیست و براساس شرایط اقتصادی به صورت تحمیلی صورت میگیرد. در کوتاه مدت هر مسیری برای تامین کسری بودجه دولت انتخاب شود به تورم ختم میشود و تنها راه حلهای بلندمدت میتواند کارساز باشد که عبارت اند از: اصلاح ساختاری، رفع عدم تعادل در ساختار بودجه دولت، کاهش وابستگی درآمد دولت به نفت و استقرار نظام مالیاتی کارآمد. مادامی که وابستگی بودجه دولت به نفت قطع نشود، بانک مرکزی از استقلال لازم برای اتخاذ سیاستهای پولی برخوردار نخواهد بود. درنتیجه بحث برونزا بودن حجم پول، رابطه سببی از پول به تورم و وجود رابطهمتناسب بین حجم پول و تورم در ایران وجود ندارد.

سجاد موحد، مدیرعامل مرکز مالی ایران

"شیران" نقل مکان کرد

واگذاری ۲۷۰ پروانه اکتشاف به بخش خصوصی

رونمایی از نخستین دامپتراک خودران ایران در مجموعه شرکت ملی صنایع مس ایران

آغاز رسمی عملیات استخراج ماده معدنی از معدن طلای قلقله

سدهای باطله، ستون فقرات مدیریت پایدار زیستمحیطی در صنعت معدن ایران

رشد ۱۳ درصدی حجم صادرات آهن و فولاد ایران در ۴ ماهه نخست امسال/ جزئیات تحلیلی حجم و ارزش صادرات محصولات زنجیره فولاد

تامین مواد ناریه و گازوییل، چالشهای اصلی معدنکاران

شرکت ملی مس به دنبال جذب نخبگان با همکاری دانشگاهها و مراکز آموزش عالی

تلفیق هوشمندانه صنعت و معدن با گردشگری پایدار

بورس پس از موج نزولی؛ آیا خریداران بازار را هدایت میکنند؟

کردستان نباید یتیمخانه معادن شود/ شفافیت در معدن قلقله ضروری است

اعلام شرایط جدید پرداخت حقوق دولتی معادن

صدور مجوزهای اکتشاف معادن در اصفهان با رعایت الزامات است

اجرای طرح تحول زمینشناسی بردسکن در دستور کار محققان

عملیات اورژانس هوایی و زمینی برای نجات کارگر معدن بم بینتیجه ماند

شتاب گرفتن روند فعالیتهای معدنی در پهنه چاراویماق

گسترش محصولات مشمول تعرفه فولاد و آلومینیوم

تشریح طرحهای پایدار فولاد آلیاژی ایران در دیدار مدیرعامل "فولاژ" با نماینده مردم یزد

نیروگاه هستهای بریتانیا روی ستونهای فولادی

سود ۴۰۰ درصدی «آلومینا» در سه ماه نخست سال جاری/ رئیس شورای کارگری شرکت آلومینای ایران: موافق خصوصیسازی نیستیم

تلفیق هوشمندانه صنعت و معدن با گردشگری پایدار

آقاجانلو: اجرای طرحهای ملی اولویت یابد

سرمست: پیگیر بازگشت درآمدهای مالیاتی مس سونگون به استان هستیم

سدهای باطله، ستون فقرات مدیریت پایدار زیستمحیطی در صنعت معدن ایران

پیام تبریک رییس سازمان نظام مهندسی معدن ایران به مناسبت انتصاب رییس سازمان نظام مهندسی ساختمان کشور

تله درآمد متوسط، چالش بزرگ اقتصاد ایران

بازگشایی معدن بوکسیت تاش تا دو ماه آینده

صنعت فولاد ایران باید جایزه جهانی فولاد سبز بگیرد