سرنوشت بورس در نیمه دوم ۱۴۰۰

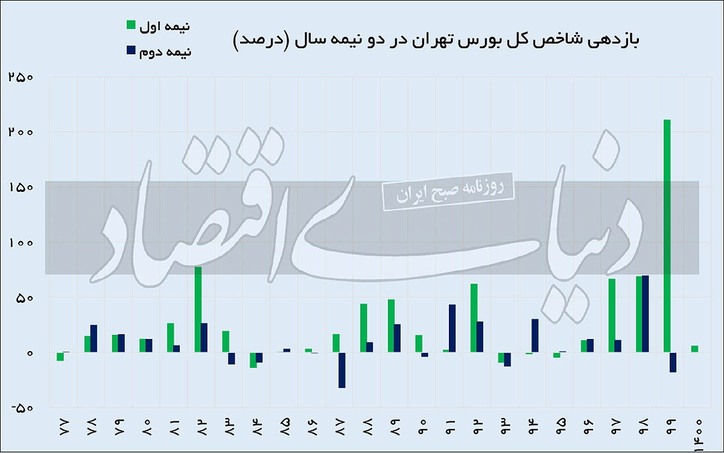

به گزارش میمتالز، کارشناسان و تحلیلگران بازار میگویند بورس در ۶ماه دوم سال با ریسکهای مختلفی روبهرو است و رشد یا ریزش آن بستگی به این ریسکها دارد. سرنوشت برجام، نرخ دلار، قیمتهای جهانی و همچنین سیاستهای اقتصادی دولت جدید از جمله عواملی است که تحلیلگران میگویند هر کدام میتواند اثر مهمی بر بازار داشته باشد. با این حال اکثریت آنان بر اینکه بازار سرمایه در نیمه دوم سال ریزش و رشد چندانی نخواهد داشت، اتفاقنظر دارند و معتقدند بازار در همین محدوده در نوسان خواهد بود تا تکلیف این ریسکها مشخص شود. این در حالی است که دادههای تاریخی موید وضعیت مناسبتر نماگر اصلی تالار شیشهای در نیمه نخست سال نسبت به ۶ ماه دوم است. باید دید امسال بورس در نیمه دوم سال چه سرنوشتی خواهد داشت؟

۶ ماهه دوم بهتر از ۶ ماهه اول

نیما آزادی، کارشناس بازار سرمایه: دولت جدید تازه روی کار آمده، هنوز برنامههای اقتصادی خود را ارائه نکرده و هنوز رئیس بانک مرکزی انتخاب نشده است. به همین دلیل بازار در یکی دو ماه اخیر در حالت انتظار بوده است. آنچه از صحبتها و اظهارنظرها میتوان دریافت این است که دولت در حال کار کردن و برنامه ریزی روی یارانه پنهان است. این موضوع میتواند در یکی دو سال آینده بازار سرمایه را تحت الشعاع خود قرار دهد. اما در کل میتواند انتظار داشت وضعیت بازار در ۶ ماه دوم بهتر از نیمه اول سال باشد. تا زمانی که درآمدهای پایدار ارزی نداشته باشیم به تدریج قیمت ارز صعودی خواهد شد و همین اتفاق میتواند تا حدودی درآمد شرکتهای بورسی را افزایش دهد؛ بهخصوص شرکتهایی که از محل رشد قیمت دلار ذینفع مستقیم هستند؛ بنابراین ۶ ماهه دوم بازار را از ۶ ماهه اول سال تا حدودی بهتر میدانم. بهخصوص اگر با رشد قیمتهای جهانی هم همراه باشیم وضعیت بهتر خواهد بود. ولی نه آنقدر که سهامداران انتظار بازدهی بالایی داشته باشند بنابراین بازدهی بازار سرمایه در ۶ ماه دوم سال معقول خواهد بود.

ثبات در محدوده فعلی

حمیدمرتضی کوشکی، کارشناس بازار سرمایه: وضعیت بازار سرمایه در نیمه دوم سال به خروجی اخبار سیاسی بستگی دارد و درباره اخبار سیاسی هم با قطعیت حرف زدن در شرایط فعلی کمی سخت است. اما آنچه به نظر میرسد این است اخباری که اکنون منتشر میشود کمی مثبتتر از اخباری است که در نیمه اول سال داشتیم و همین موضوع میتواند روی برخی مفروضات بازار سرمایه از جمله نرخ ارز و نرخ بهره اثر بگذارد. با توجه به اتفاقی که در بازار جهانی میافتد و اصلاح قیمتها یا در بهترین حالت ثبات قیمتی و از طرف دیگر عدمانتظار برای کاهش نرخ دلار و همچنین گزارشهای پیش روی شرکتها که از مهرماه و اواسط آبان منتشر میشوند باعث شده که بازار در این مدت اصلاح زمانی داشته باشد، اما این اصلاح زمانی کمی طولانی شده، چون خیلی از سهامداران نگران اتفاق مشابه مرداد سال ۹۹ بودند و حرکت احساسی در بازار ایجاد شد که البته جای نگرانی ندارد. بازار در بدترین حالت میتواند در همین محدوده ثابت باشد و در بهترین حالت هم میتواند روند صعودی در پیش بگیرد. از سوی دیگر اگر توافقی در کار نباشد، نرخ دلار صعودی خواهد شد و به موجب آن روند بازار سرمایه هم صعودی میشود. اکنون صحبت از حذف دلار ۴۲۰۰ تومانی است که البته به صورت واقعی این نرخ در بسیاری از صنایع مهم حذف شده، اما اکنون اعلام عمومی شده است. این وضعیت باعث رشد سودآوری در این شرکتها خواهد شد. از سوی دیگر با توجه به اینکه بازارهای دیگر، چه بازار مسکن و چه بازار سکه و طلا فرصت رشد قابلتوجهی ندارد، فاکتورهای داخلی بازار سرمایه این فرصت را ایجاد میکنند که بازدهی بهتری نسبت به بازارهای رقیب داشته باشد. ریسک بازار سرمایه هم خبرهایی است که درباره قیمتگذاری احتمالی فولاد منتشر میشود و همچنین بحث مربوط به حاملهای انرژی. همینطور وضعیت بازار جهانی هم مهم است و اگر از حالت ثبات وارد فاز اصلاحی و ریزشی شوند میتواند ریسک بزرگی برای بازار سرمایه در نیمه دوم سال باشد.

نوسانیتر از نیمه اول

سیدسلمان نصیرزاده، کارشناس بازار سرمایه: مهمترین ابهامی که در حال حاضر بر بازار سایه افکنده، رویکرد دولت جدید برای بازار و سیاستها در حوزههای کلان اقتصادی و پولی است. اکنون بدنه بازار سرمایه با این چالشها مواجه است. اینکه ریاست جدید بانک مرکزی رویکردش به چه صورت خواهد بود و آیا میخواهد سیاستهای انقباضی در پیش گیرد یا خیر نیز از دیگر ریسکها و ابهامات بازار است. اکنون استنباط بازار سرمایه این است که نرخ بهره افزایش پیدا کند و به سقف تاریخی خود که تا ۳۰درصد هم پیشروی کرده بود، نزدیک شود؛ بنابراین باید سیاستهای پولی مشخص شود که اگر سیاستها انقباضی باشد میتواند یکی از ریسکهای بازار باشد.

مساله بعدی سیاستهای دولت در راستای برنامه ساخت یکمیلیون مسکن در سال است که میتواند قیمتگذاری دستوری و حتی یکسری موانع برای فروش صنایعی مثل سیمان و فولاد یا حتی محدودیتهای صادراتی ایجاد کند. سیاستهای دولت برای جبران کسری بودجهای که دارد نیز مهم است و ممکن است در این راستا محدودیتهایی برای صنایع ایجاد کند که از این موارد میتوان به حذف معافیتهای مالیاتی اشاره کرد. بازار به این دلایل میتواند نوسانات بیشتری را در نیمه دوم سال داشته باشد. در حوزه سیاسی هم مهمترین ابهام مذاکرات برجام است که این موضوع میتواند کش و قوسهایی به همراه داشته باشد و همین مساله هم فضای پیش رو را مبهم خواهد کرد. حتی این احتمال هست که در صورت طولانی شدن مذاکرات، مانند دوران آقای احمدی نژاد تحریم شویم که این هم ریسکی برای بازار سرمایه خواهد بود.

مساله دیگر نیز وضعیت بازارهای جهانی است که اکنون به سطوح بالایی رسیده اند و به دلیل کم شدن همهگیری بیماری کرونا ممکن است بانکهای مرکزی مقداری سیاستهای انبساطی را کمتر کنند و ضعفی در بازارهای جهانی داشته باشیم و افت کنند. در هر حال از نظر کلان، سیاستهای دولت جدید در نیمه دوم سال میتواند همه بازارها را نوسانی کند. نقطه تاریک برای فعالان بازار این است که هنوز تفکرات و برنامههای دولت جدید رو نشده است.

عوامل تاثیرگذار بر بازار در نیمه دوم سال

علیرضا زمانی، کارشناس بازار سرمایه: بازار سرمایه در نیمه دوم امسال چند ریسک و فرصت مهم دارد که نرخ دلار، قیمتهای جهانی، سیاستهای داخلی کشور و وزرایی که سرکار میآیند و همچنین مساله برجام از مهمترین این ریسکها و فرصتها هستند. بازار ما میتواند از این ۵ عامل متاثر شود و برایند این ۵ عامل میتواند به بازار جهت دهد. در این میان نرخ دلار بسیار مهم است، چون بازار سرمایه به قیمت دلار بسیار حساس شده است و با نوسان قیمت دلار بازار هم نوسان پیدا میکند. همینطور مساله برجام و نرخ حاملهای انرژی. نرخ حاملهای انرژی در گذشته چندان در تحلیل شرکتها نمیآمد، ولی در تابستان امسال دیدیم که با قطعی برق عملا شرکتهای فولادی و سیمانی متضرر شدند. در زمستان هم بحث گاز را داریم و احتمال بالا رفتن نرخ آن میرود که این مساله میتواند بر روی بازار و صنایع مرتبط اثر بگذارد. همچنین سیاستهای داخلی کشور نیز برای بازار مهم است و میتواند به آن جهت دهد. اکنون عدمتعیین رئیس کل بانک مرکزی ابهامی را برای کشور به وجود آورده و معلوم نیست کسری بودجه قرار است از کدام منبع تامین شود. یک ماه است که دولت روی کار آمده، اما هنوز رئیس کل بانک مرکزی تعیین نشده است. از سوی دیگر وزیر اقتصاد هم برنامه متشکل و واحدی برای تصویب بودجه ارائه نکرده است؛ بنابراین همه مواردی که مطرح شد ابهاماتی است که برای نیمه دوم سال وجود دارد و برایند اینها میتواند نشان دهد که بازار به کدام سمت و سو برود. با همه این مسائل پیشبینی میشود که بازار در نیمه دوم سال ۱۴۰۰ نه ریزش آنچنانی داشته باشد و نه صعود آنچنانی. عواملی باید دست به دست بدهند که بازار رشد کند. مثلا نرخهای جهانی مهم است و همچنین نرخ دلار که اگر بتواند جهشی پیدا کند بازار را هم رشد میدهد. همینطور اگر تکلیف برجام هم مشخص شود بازار راه خود را از برجام جدا میکند. بعید میدانم بازار صعود آنچنانی در نیمه دوم سال داشته باشد. مگر اینکه اتفاق عجیبی درشرکتها و نرخ دلار و نرخهای جهانی بیفتد که بازار بتواند رشد کند و به شاخص یکمیلیون و ۷۰۰ یا ۸۰۰هزار واحد برسد وگرنه با همین شرایط عادی شاخص در محدود های که اکنون هست نوسان میکند.

کرونا و نیمه دوم سال

مهدی دلبری، کارشناس بازار سرمایه: به نظر میرسد اثر تصمیمات دولت بر بازار سرمایه در نیمه دوم سال پررنگ باشد؛ کمااینکه در چند هفته اخیر شاهد بودیم دولت با افزایش فروش اوراق دولتی موجب شد بازار دلار دچار تلاطم شود و با ابهامات زیادی روبهرو باشد. از طرف دیگر نرخ تامین مالی هم افزایش پیدا کرد و باعث شد بازار سرمایه در این یکی دو هفته شرایط نسبتا منفی را تجربه کند بنابراین پیشبینی میشود در نیمه دوم سال با توجه به تصمیم دولت که چگونه کسری بودجه خود را تامین کند احتمالا بازار سرمایه تاثیر بپذیرد. نکته بعدی که روی بازار اثر میگذارد گزارش عملکرد شرکتهاست. قطعا شرایط بازارهای جهانی و نرخ دلار بسیار تعیین کننده خواهد بود و هرچند در ۵ تا ۶ ماه گذشته از لحاظ کسری تراز تجاری، شرایط پرریسکی نداشتیم، اما به دلیل شرایط تحریمی و فروش سخت نفت احتمالا نرخ دلار نتواند در این قیمتها باقی بماند. از سوی دیگر هم کسری بودجه حدود ۴۰۰ هزارمیلیارد تومانی باعث میشود که دولت به دنبال راههایی مثل فروش اوراق باشد که این سیاست افزایش نقدینگی و سپس تورم را به دنبال خواهد داشت که معمولا در دوران تورم با یک تاخیر زمانی بازار سرمایه روند رو به رشدی را تجربه میکند. حالا با توجه به اینکه تورم خواهیم داشت باید بررسی کنیم کدام صنایع میتوانند در نیمه دوم سال شرایط بهتری را رقم بزنند. پیشبینی میکنم صنایعی که صادرات محورند و ارز در اختیار آنان است و خودشان تصمیم میگیرند که چطور ارز تخصیص دهند و از لحاظ فروش آزادی عمل بیشتری دارند شرایط بهتری داشته باشند.

صنایعی که نرخ گذاری در آنها بهتر صورت میگیرد و دولت، هم تامین کننده و هم مشتری این صنایع نیست شرایط بهتری خواهند داشت؛ به عبارتی هر صنعتی که از قیمتگذاری دستوری کمتر رنج ببرد سهامداران آن میتوانند در نیمه دوم سال شرایط بهتری را تجربه کنند. البته در همین حال باید دید آیا کرونا باقی میماند یا خیر! که اگر کرونا اثرات خود را از اقتصاد کم کند احتمال اینکه قیمتهای جهانی به قیمتهای قبل برگردند زیاد است که این موضوع میتواند یکی از ریسکهای بازار سرمایه باشد به همین دلیل با توجه به ابهاماتی که درباره کسری بودجه، قیمتهای جهانی و نرخ دلار و شرایط قیمتگذاری دولت داریم بهترین استراتژی این است که سرمایهگذاران پرتفوی داشته باشند و تک صنعت نباشند تا حداقل به اندازه تورم قدرت خرید خود را حفظ کنند. درباره فرصتهای بازار سرمایه در نیمه دوم سال هم باید گفت که یکی از این فرصتها فاصله بین دلار نیمایی و دلار آزاد است که اگر این فاصله کم شود میتواند کمک کند سهامداران سود بیشتری ببرند. از آن طرف اگر دولت به جای تامین کسری بودجه از فروش اوراق به سمت کوچک کردن دولت و همینطور فروش داراییهای خود برود، میتواند با پایین آوردن نرخ نقدینگی، تورم کمتری داشته باشد و از آن طرف بازار سرمایه میتواند P/ E بالاتری را تجربه کند. یکی از فرصتهای طلایی ایران هم میتواند افزایش فروش نفت از راه مذاکره باشد که امید است این اتفاق بیفتد و سرمایهگذار خارجی هم میتواند بهترین فرصت را برای سهامداران به وجود آورد.

منبع: دنیای اقتصاد

CBAM فاتح پنجره صادرات فولاد سبز هند به اروپا

با مشارکت بخش خصوصی، انقلابی در حوزه اکتشاف رقم خواهیم زد

مصرف فولاد به تفکیک صنایع

حضور فعال شرکت ملی مس در سومین رویداد جامع معدن و صنایع معدنی ۱۴۰۴

پانزدهمین رویداد معدن و صنایع معدنی به کار خود پایان داد/ حضور شرکت آلومینای ایران در جمع فعالان این حوزه

محقق شدن اهداف برنامهریزیشده سال جاری در گروه توکا فولاد/ تأسیس «صندوق نیکوکاری نهال آتیه» در مجموعه توکا فولاد

گزارش تصویری حضور شرکت آهن و فولاد ارفع در سومین رویداد جامع معدن و صنایع معدنی

برنامه ایمپاسکو برای ارتقای فرهنگ ایمنی و آمادگی کارکنان واحدهای معدنی

درسهای سفیددشت برای فولاد ایران

هلدینگ "معادن امداد" از ۳۷ سال پیش فعالیتهای خود را با معدنکاری سنگ ساختمانی آغاز کرد/ توسعه، سرمایهگذاری و فعالیتهای جدی هلدینگ "معادن امداد" در حوزههای مختلف معدنی از اکتشاف تا فرآوری/ در مرز بین استان کردستان و آذربایجان غربی محدوده مستعد طلا را شناسایی کردهایم و در مرحله اخذ گواهی کشف و بهرهبرداری هستیم

خداحافظی با عناصر نادر خاکی

تعامل و همکاری بانک تجارت و شرکت ملی صنایع مس ایران در حوزههای مختلف

نوآوری و نگاه به آینده در "رویداد جامع معدن و صنایع معدنی ۱۴۰۴" بررسی شد/ باید ارتباطات بخش معدن با بازارها و مراکز علمی جهان نزدیک باشد

"رویداد جامع معدن و صنایع معدنی ۱۴۰۴" از سطح محتوایی بالایی برخوردار بود

دو سیستم پایش لحظهای هوا در شهربابک افتتاح شد

نصب موفقیتآمیز سقف مخزن ۹۰۰۰ تنی اتان مایع در پتروشیمی مارون

برگزاری اختتامیه یازدهمین دوره ارزیابی جایزه بهرهوری معادن و صنایع معدنی در ایمپاسکو

ارزش ۲.۵۳ میلیارد دلاری صادرات جهانی شن و ماسه؛ سهم ایران از بازار جهانی چقدر است؟

آنومالی A۲۱ یزد آماده برای اکتشاف

رکوردشکنی صبانور در تولید و فروش

CBAM فاتح پنجره صادرات فولاد سبز هند به اروپا

«علی امرایی» مدیرعامل گهرزمین شد

شکستهشدن پیدرپی رکوردهای تولید در مجتمع فولادسازی زرند

"رویداد جامع معدن و صنایع معدنی ۱۴۰۴" از سطح محتوایی بالایی برخوردار بود

پشتیبانی دولت از تولید در صنعت/ ابتدا در تولید انرژی سرمایهگذاری کنیم سپس به دنبال سرمایهگذاریهای جدید باشیم

عبور پیشرفت احداث کارخانه احیای مستقیم بیجار از ۵۵.۲ درصد تا پایان مرداد

طرح توسعه فولادسازی فولاد سفیددشت چهارمحال و بختیاری بهرهبرداری شد

تداوم سیر صعودی عملکرد چادرملو در مردادماه