۳ علت اصلی عقبگرد مجدد بازار سرمایه

به گزارش میمتالز، افت بازار سرمایه در ۲ روز اخیر و سقوط مجدد به کانال یک میلیون و ۴۰۰ هزار واحدی، موجب انتقاد فعالان بازار سرمایه و اظهار نارضایتی از عملکرد دولت در قبال این بازار شده است.

فردین آقابزرگی مدیرعامل شرکت سبدگردان نیکان در این خصوص بیان کرد: بخش عمدهای از صحبتهایی که در ابتدای دوره انتخابات ریاست جمهوری در سال گذشته صورت گرفت، غیر کارشناسی و بدون تسلط کامل بر ابعاد و زوایای امکان پذیر برای اجرایی کردن آن صحبتها بود.

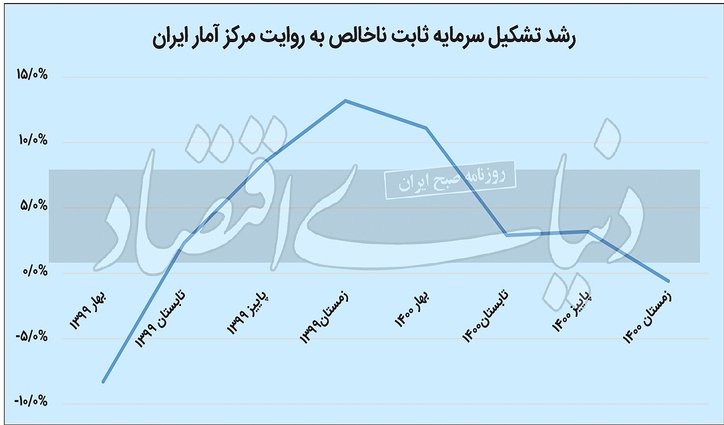

وی افزود: البته باید در نظر داشت که از ابتدای سال جاری تا پایان اردیبهشت ماه، با همین دولت، شاخص کل بورس بازدهی حدود ۱۹ درصدی داشته و بازده شاخص کل هم وزن هم ۲۸.۸ درصد بوده است. حال باید دید چه اتفاقی افتاده که در شرایطی که فضای اقتصادی، جنگ روسیه و اوکراین، سیاستهای دولت حاضر، کسری بودجه، افزایش هزینههای جاری دولت و... ثابت بوده، اما بازار به صورت هیجانی و غیر منطقی پوزیشن فروش به خود گرفته است. به نظر میرسد این شرایط چند علت اصلی داشته است:

- تغییر نرخ بهره به صورت از پیش تعیین شده و برنامه ریزی شده؛ با محوریت بانک مرکزی یا مسوولان اقتصادی نرخ بهره بین بانکی از کانال ۱۹ درصد به حدود ۲۱ درصد افزایش یافته است.

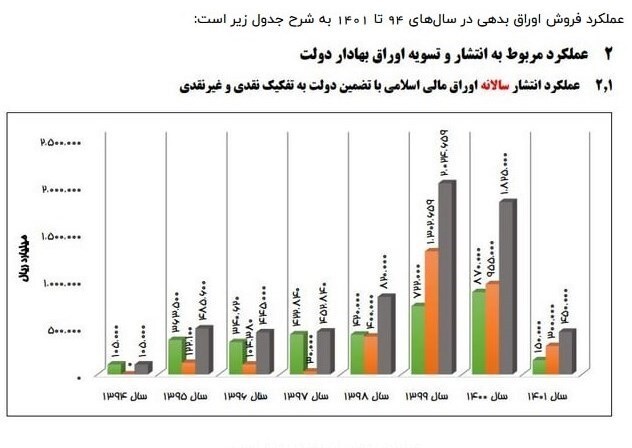

- انتشار اوراق بدهی؛ همچون سال گذشته در خرداد ماه ۱۰ هزار میلیارد تومان انتشار اوراق صورت گرفته که گریبانگیر نهادهای مالی و شرکتهای سرمایه گذاری که مستقیماً زیر نظر دولت هستند و ناچار به خرید اوراق و خروج نقدینگی از این بازار بوده اند، شده است.

- تغییر رویه عرضههای اولیه؛ تا قبل از این در فرآیند عرضه اولیه، به کدهای اشخاص حقیقی سهم تخصیص پیدا میکرد (ولو به مقدار کم)، اما با تغییر روش عرضه اولیه و تخصیص عرضههای اولیه به اشخاص واجد شرایط (صندوقهای سرمایه گذاری)، سهامداران خرد حقیقی از دلخوشی اندک به بازدهی عرضه اولیهها نیز محروم شدند. ضمن اینکه فراموش شد بسیاری از کدهای prx در شرکتهای سبدگردان در راستای ترغیب مردم به سرمایه گذاری غیر مستقیم و از طریق شرکتهای سبدگردان صادر شده است.

این کارشناس بازار سرمایه در ادامه با اشاره به مقایسه آثار تورم و روند تغییرات شاخص بورسهای مهم و کامادیتی طی ۳ سال گذشته اظهار کرد: شاخص کل بورس ما از ابتدای سال جاری تاکنون حدود ۹.۵ درصد بازدهی به همراه داشته و شاخص کل هم وزن هم بازدهی تقریباً ۱۹ درصدی به همراه داشته است. حال آنکه سال گذشته شاخص کل بورس در ۱۲ ماه فقط ۴.۵ درصد بازدهی داشته و شاخص کل هم وزن هم در سال۱۴۰۰ بازدهی منفی ۲۰ درصدی داشته است! اگر هم بازار سرمایه ما با بورسهای خارجی مقایسه شود باید گفت بورسهای خارجی به استثنای بورسهای روسیه و ترکیه (که به سبب تورم و افت ارزش پول ملی رشد داشته)، بازدهی منفی داشته اند.

این کارشناس بازار سرمایه در پیشبینی وضعیت این بازار تا پایان سال جاری عنوان کرد: معتقدم روند فرسایشی بازار سرمایه خیلی طول نخواهد کشید و تا پایان سال جاری سقف قبلی شاخص کل بورس شکسته شده و آثار تورم را در بازار سرمایه مشاهده خواهیم کرد.

توصیهای به سهامداران

آقا بزرگی در توصیه به سرمایهگذارانی که تاکنون در این بازار مانده اند و در دو سال اخیر به سبب وضعیت بازار سرمایه متحمل ضرر و زیان شدهاند گفت: قطعاً یکی از بازارهایی که متناسب با تورم، ارزش دارایی سرمایه گذاران را حفظ خواهد کرد، بازار سرمایه خواهد بود. رفتار هیجانی در بازار سرمایه ناشی از مدیریت شاخصی است که هر از گاهی توسط مسوولان و متولیان بازار سرمایه صورت میگیرد.

حساسیتهای نابجا روی کنترل شاخص کل برای پیشگیری از وقوع مسائلی همچون سال ۹۹ و اعتراضات پس از آن، بازار سرمایه ما را به سمتی برده که بخشی از سهامداران خرد که ۲ سال قبل وارد این بازار شده بودند، به تدریج در حال خروج از این بازار هستند.

دلیل افت حجم معاملات صرفاً به خاطر گذر از خط قرمزی (حفظ شاخص) است که باعث شده به تدریج از ارزش ذاتی شرکتها هم عبور کنیم و به نقطهای برسیم که اغلب شرکت اغلب سهمها کمتر از ارزش ذاتی معامله میشوند. اما خروج پول حقیقیها معیار مناسبی برای اندازه گیری و توصیف بازار سرمایه نیست. این رفتار هیجانی بوده و دنباله همان هیجانی است که در تیرماه ۹۹ منجر به ورود نقدینگی به بازار سرمایه شد.

در آن مقطع برخی تحلیلگران و کارشناسان بازار سرمایه ادعا داشتند به سبب ورود جریان نقدینگی به بازار سرمایه این بازار ارزنده است؛ حال آنکه این طور نبود! حالا هم خروج نقدینگی از بازار سرمایه به معنای عدم ارزندگی سهام نیست و نباید اینطور تحلیل کرد که خروج نقدینگی از بازار سرمایه به معنای عدم ارزندگی سهمها است. بازار سرمایه ما پتانسیل رشد دارد و جدول زیر به صورت مشهود و مستند به آمار و ارقام، گواه این ادعا است.

منبع: بورس نیوز

CBAM فاتح پنجره صادرات فولاد سبز هند به اروپا

با مشارکت بخش خصوصی، انقلابی در حوزه اکتشاف رقم خواهیم زد

مصرف فولاد به تفکیک صنایع

حضور فعال شرکت ملی مس در سومین رویداد جامع معدن و صنایع معدنی ۱۴۰۴

پانزدهمین رویداد معدن و صنایع معدنی به کار خود پایان داد/ حضور شرکت آلومینای ایران در جمع فعالان این حوزه

محقق شدن اهداف برنامهریزیشده سال جاری در گروه توکا فولاد/ تأسیس «صندوق نیکوکاری نهال آتیه» در مجموعه توکا فولاد

گزارش تصویری حضور شرکت آهن و فولاد ارفع در سومین رویداد جامع معدن و صنایع معدنی

برنامه ایمپاسکو برای ارتقای فرهنگ ایمنی و آمادگی کارکنان واحدهای معدنی

درسهای سفیددشت برای فولاد ایران

برگزاری اختتامیه یازدهمین دوره ارزیابی جایزه بهرهوری معادن و صنایع معدنی در ایمپاسکو

ارزش ۲.۵۳ میلیارد دلاری صادرات جهانی شن و ماسه؛ سهم ایران از بازار جهانی چقدر است؟

آنومالی A۲۱ یزد آماده برای اکتشاف

کاشت نهال یادبود توسط وزیر علوم، تحقیقات و فناوری در فولاد مبارکه

کارخانه کک طبس، موتور محرکه اشتغالزایی در منطقه

کلنگزنی "مدرسه روستای شکاره" با حمایت فولاد اکسین خوزستان و حضور استاندار در هفته دولت

استقبال چشمگیر خبرنگاران و نمایندگان خبرگزاریها از نشست مدیرعامل فولاد اکسین خوزستان

فولاد اکسین الگویی در توجه به رسانه و مسوولیتهای اجتماعی است

رکورد بی سابقه حفاریهای اکتشافی ایمپاسکو در استان/ رشد ۱۰۹ درصدی در پنج ماهه

برخورد گزینشی وزارت صمت

رکوردشکنی صبانور در تولید و فروش

CBAM فاتح پنجره صادرات فولاد سبز هند به اروپا

«علی امرایی» مدیرعامل گهرزمین شد

شکستهشدن پیدرپی رکوردهای تولید در مجتمع فولادسازی زرند

پشتیبانی دولت از تولید در صنعت/ ابتدا در تولید انرژی سرمایهگذاری کنیم سپس به دنبال سرمایهگذاریهای جدید باشیم

عبور پیشرفت احداث کارخانه احیای مستقیم بیجار از ۵۵.۲ درصد تا پایان مرداد

طرح توسعه فولادسازی فولاد سفیددشت چهارمحال و بختیاری بهرهبرداری شد

تداوم سیر صعودی عملکرد چادرملو در مردادماه

آقاجانلو: آمادگی بخش معدن ایران برای توسعه صادرات و ارایه خدمات فنی به ازبکستان/ توجیمیرزایوا: تمایل اُزبکها برای واردات محصولات فولادی از ایران