خرید سهام بنیادی با P/E فروارد پایین منطقی است/ طلا طبق انتظار حرکت میکند

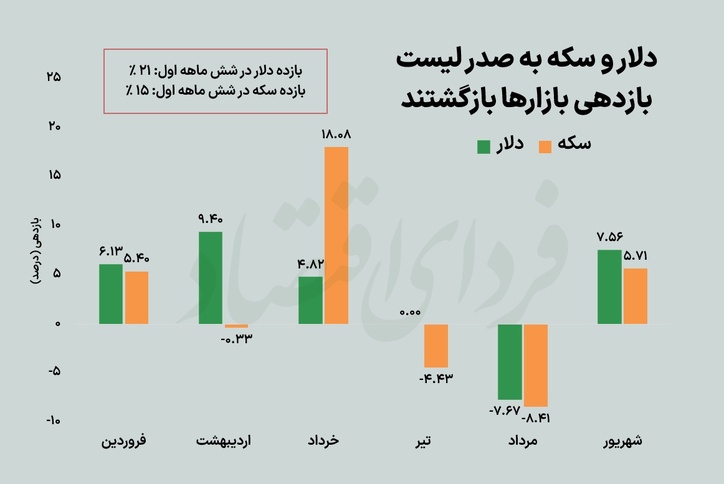

به گزارش میمتالز، انس جهانی طلا در طول این هفته افزایشی بود، ولی در هفتههای قبل ریزشها و نوسانات بسیاری را به خود دید، دراینبین افزایش نرخ دلار را هم شاهد هستیم که برافزوده شدن حباب قیمت سکه دامن زده است. حال سؤال اینجاست، که این عوامل چگونه روند قیمتی در بازارهای داخلی را متأثر میکنند.

وحید نکویی، کارشناس بازار سهام درباره انس جهانی گفت: طلا برخلاف تمام ادوار عملکردی را نشان نداده است، طلا یک دارایی امن است و نسبت به متغیرهای اقتصادی عملکرد مشخصی دارد. ریزش قیمت طلا مربوط به افزایش نرخ بهره در آمریکا است، به دلیل اینکه در زمان افزایش نرخ بهره داراییهای جانشین مانند اوراق عرضه که نرخ بهره را بر اساس کوپنها به سرمایهگذاران میدهند نسبت به طلا که هیچ بهره نمیدهد و فقط قدرت خرید را بالا میبرد، جذابتر میشوند. در این حالت اثر جانشینی باعث میشود از جذابیت طلا کم شود و آن را با ریزش قیمتی مواجه کند پس نتیجه میگیریم عملکرد طلا برخلاف تمام ادوار نیست، عملکرد مشخص و قابل پیشبینی بود.

حباب بیش از ۲ میلیون تومانی سکه

وی با طرح این سؤال که چرا سکه با حباب بیش از ۲ میلیون تومان معامله میشود، گفت: با بررسی قیمت فعلی سکه، انس جهانی و دلاری که در آستانه ۳۳ هزار تومان است نتیجه میگیریم که قیمت سکه بیش از ۲ میلیون تومان حباب دارد، علت آنهم نبود چشماندازی برای کاهش نرخ ارز است. باید گفت نرخ ارز بهشدت در قیمتگذاری سکه و طلا تأثیرگذار است.

سهام بنیادی با P/E فروارد مناسب جذابتر است

این فعال بازار سهام با اشاره به نزول ۵ ماهه بازار سرمایه تشریح کرد: بسیاری از سهام در محدودههای جذاب قرار دارند و به سرمایهگذاران پیشنهاد میشود که به سهام بنیادی شرکتهای توجه کنند که P/E FORWARD مناسبی دارند و ازنظر بنیادی ریسک سرمایهگذاری بالایی را متحمل نیستند. برای ورود باید نشانههای آن دیده شود، افزایش ارزش معاملات، ورود و قدرت گرفتن پول، خروج پول از صندوقهای درآمد ثابت و جان گرفتن بازار سهام از این نشانهها است. در این بین باید ریسکهای سیستماتیک هم کاهش یابد تا نشانههای ورود به بازار سهام قوت گیرد.

صنایع کامودیتی محور درگیر ریسک افت قیمت کامودیتی

وی در پایان چنین گفت: ابهام در سیاست انقباضی همچنین مشخص نبودن نرخ بهره بینبانکی در کشور و افت قیمت در کامودیتیها دو نگرانی هستند، که سایه آنها بر بازار سهام سنگینی میکند. در این بین دادهها حاکی از آن است که تورم در سطح جهانی کاهشی نیست و در آینده نزدیک هم نرخ بهره نزولی نمیشود؛ بنابراین همچنان ریسک، افزایشی بودن نرخ بهره و تأثیر منفی آن بر کامودیتیها پابرجا است و صنایع کامودیتی محور هنوز هم درگیر این ریسک هستند.

منبع: بورس نیوز

حضور مهندس «محمد محیاپور» در هیات مدیره شرکت معدنی و صنعتی گهرزمین تثبیت شد/ محیاپور: با قدرت در مسیر توسعه، اکتشاف و مسوولیت اجتماعی ادامه خواهیم داد

سرپرست دفتر نظارت بر معادن وزارت صمت منصوب شد

مزایده شماره ۱۴۰۴۰۸د (نوبت اول) شرکت جهان فولاد سیرجان

انتصاب مدیرعامل جدید شرکت فولاد سیرجان ایرانیان

تلاش برای تنوع در سبد انرژی برق کشور

ناترازی انرژی و تعرفههای بالا همچنان معضلاند

اصلاح محدوده معدنی پتاس خور و بیابانک/ گام راهبردی در مسیر بهرهبرداری اصولی از بزرگترین ذخیره پتاس کشور

آگهی مناقصه عمومی دو مرحلهای "انجام خدمات مهندسی معکوس قطعات و تجهیزات کلیه کارخانجات و پروژههای شرکت جهان فولاد سیرجان" - شماره مناقصه: ۳۸-۰۴-خ-م

مزایده شماره PF۱۴۰۴۰۱ شرکت جهان فولاد سیرجان

بازگشت بورس به سقف ۱۴۰۲

زیان مازاد دپوی معدنی

ابزارهای مالی؛ محرک اقتصاد چرخشی

اولین نفوذ ترامپ در فدرال رزرو

ریزش مشاغل در کانادا

تاثیر سیگنالهای سیاسی به بورس/ عملکرد بازار سهام امروز؛ تقاضای بانکیها و اثر اخبار FATF

قدردان خبرنگاران باشیم که با همه تنگناها چراغ اطلاعرسانی حرفهای را روشن نگاه داشتهاند

روز خبرنگار پاسداشت روایتگران پیشرفت و دستاوردهای ملی است

فولادساز شمال آفریقا به جنبش جهانی فولاد سبز میپیوندد/ همکاری لیسکو با آلمانیها

بهرهمندی از هوش مصنوعی در صنعت و معدن یک ضرورت است

«علی امرایی» مدیرعامل گهرزمین شد

تابآوری تولید و جهش درآمدی «ارفع» در تیرماه، با وجود چالش ناترازی برق

فروش ۹۵۶ هزار تن بریکت گرم و درآمد ۱۷.۷ همتی در نیمه دوم ۱۴۰۴

انجام ۷۶ میلیون تن عملیات معدنی در معدن جانجا/ بزرگترین هیپ لیچینگ خاورمیانه در حال احداث

سرپرست دفتر نظارت بر معادن وزارت صمت منصوب شد

برگزاری موفق مجمع عمومی سالیانه ایریتک با حضور فعال سهامداران و مدیران ارشد

آیا غرب میتواند سلطه چین بر بازار جهانی گرافیت را کاهش دهد؟

نخستین نمایشگاه بینالمللی معدن و صنایع معدنی در همدان برگزار میشود

کشف منابع معدنی طلا توسط «فزر»