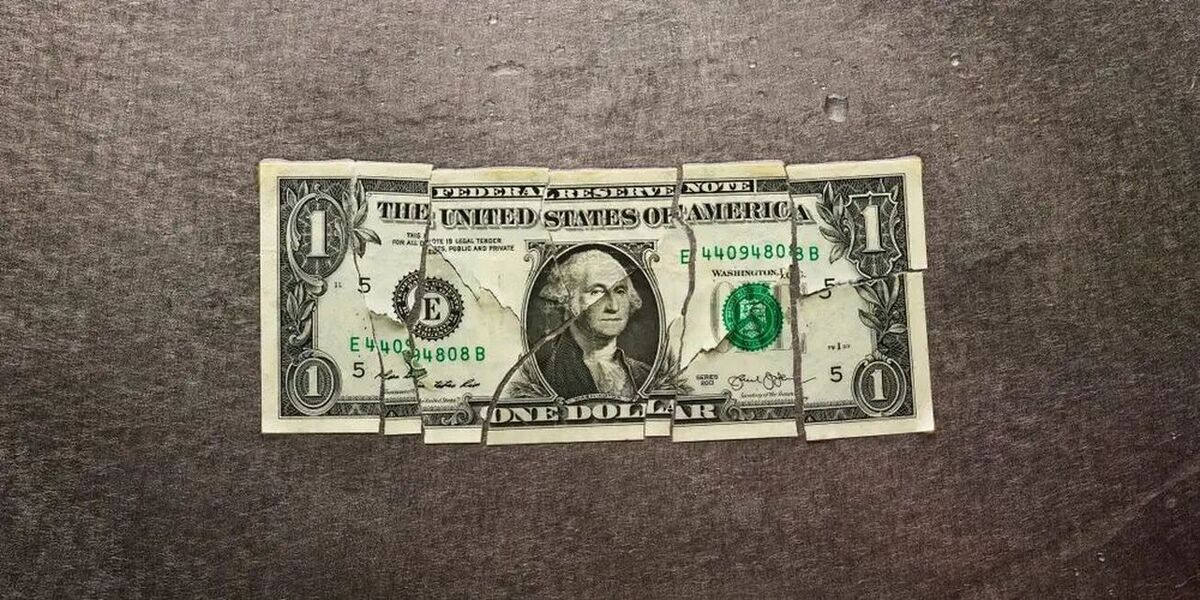

بهای گران حذف دلار

به گزارش میمتالز، از حدود ۹هزار میلیارد دلار ذخایر ارزی جهان تقریبا ۷۰درصد آن - یعنی ۶هزار و ۴۰۰میلیارد دلار - به دلار آمریکا، ۲۳درصد به یورو و مابقی آن به ارزهای دیگر مانند ین ژاپن، یوان چین و... تعلق دارد. همچنین ۵۰درصد تراکنش تجاری جهان بر حسب دلار صورت میگیرد و ۹۰درصد مبادلات فارکس هم مبنای آن دلار آمریکاست. ایا این ارز را میتوان به راحتی از مبادلات جهانی حذف کرد، کما اینکه شاهد آن هستیم که مثلا در بریکس لولا سیلوا، رئیسجمهور برزیل یا در شانگهای برخی از دولتمردان از جمله رئیسجمهوری ایران خواهان حذف دلار از مبادلات جهانی یا تجاری خود هستند.

فارن افرز در آخرین شماره خود این سوال را مطرح کرد که بهای حذف دلار از مبادلات جهانی چه خواهد بود؟ ایا کشورهایی مانند برزیل که این درخواست را مطرح کردهاند حاضر هستند که خود اولین کشوری باشند که دلار را از مبادلات تجاریشان حذف کنند؟ مایکل پتیس، استاد مالی دانشگاه پکن چین، در شروع مقاله مفصل خود چنین مینویسد: در نشست سران بهاصطلاح بریکس – برزیل، روسیه، هند، چین و آفریقای جنوبی- در ماه آوریل، لولا سیلوا، رئیسجمهور برزیل، خواست بداند که چرا دنیا تمامی تجارتش را بر مبنای دلار آمریکا قرار داده است. او در حین تشویق شورانگیزی که از وی شده بود، پرسید: «چرا ما نمیتوانیم بر مبنای ارز خودمان تجارت کنیم؟ چه کسی بود که تصمیم گرفت بعد از کنار گذاشته شدن استاندارد طلا، دلار مبنای ارزی بشود؟»

سخنرانی لولا، آنطور که پتیس در مقاله خود مینویسد، این بحث سالهای اخیر را که درباره آینده دلار آمریکا میشود دوباره داغ کرد و این سوال را مطرح میکند که آیا سرنوشت دلار به سرنوشت ارز طلای حاکم - ارز حاکم پیش از دلار- مبدل خواهد شد. آنهایی که مدعی هستند دلار در سیر نزولیاش است غالبا به این موضوع ۶۰۰ساله اخیر ارجاع میدهند که ذخایر ارزی همراه با اقتصاد کشورشان بالا و پایین میشوند. آنها مدعی هستند همچنانکه سهم ایالات متحده از اقتصاد جهانی رو به کاهش است، نقش دلار آمریکایی هم رو به حذف شدن است. اما حقیقت این است که تا پیش از دلار آمریکا هیچ ارزی بر ذخایر ارزی جهان حاکم نبود. این فقط ارز آمریکایی است که چنین نقش محوری را در تجارت بینالملل بازی میکند.

هرچند که برای حاکمیت دلار آمریکایی درجهای از تنزل رخ داده است. آمریکا برای آنکه نقش محوری و حیاتی اقتصاد جهانی را بازی کند، باید اجازه دهد که سرمایه به طور آزاد در طول مرزهایش در جریان باشد و پساندازها و ناترازی تقاضاهای دیگر کشورها را جذب کند - یعنی باید کسریها را برای تعادل مازاد دیگران جبران کند و به آنها اجازه دهد تا تولید و پساندازهایشان را با خرید مستغلات، کارخانجات، سهام یا اوراق قرضه به دارایی در ایالات متحده تبدیل کنند. این کار سبب میشود تقاضای جهانی پایین بیاید و ایالات متحده را وادار میسازد تا جبران مافات کند که غالبا این کار با نرخ بیکاری بالاتر یا با بدهی صورت میگیرد. به بیان دیگر هم ایالات متحده و هم جهان در کل از حاکمیت دلار آمریکا منفعت میبرند. اما برخلاف انتظارات لولا، اتخاذ یک ارز جهانروای جانشین لزوما برای کشورهایی که مازاد تجاری دارند، مانند برزیل، منفعتی نمیآورد. در عوض، آنها را به دلایلی وادار میسازد تا با دلایل مازاد تجاریشان - یعنی برای تقاضای ضعیف پایدار که بر مبنای توزیع نابرابری درآمد داخلی است - مقابله کنند و با کم کردن تولید و بازتوزیع درآمد به آنها رسیدگی کنند.

طلا و نقره، دلارها و کمبودها

پتیس در مقاله خود به سابقه تاریخی ارزهای حاکم میپردازد و مینویسد: در نیمه اول قرن بیستم قبل از صعود دلار، ارزها و ذخایری که تجارت را تامین میکردند اساسا از نوع سکههای نقره و طلا بودند. تا آن اندازه که در قرن نوزدهم بانکهای مرکزی به عنوان بخشی از ذخایرشان شروع به نگهداری ارزهای خارجی کردند. آنها اساسا این کار را به شکل سکههای طلا یا ارزهایی که معتقد بودند قابلیت تبدیل به سکه طلا را دارند انجام میدادند. زمانی که تاریخدانان میگویند که قبل از دلار آمریکا، استرلینگ بریتانیا ارز حاکم بود، منظور آنها این است که تعهد پادشاهی متحد به نگهداری ارز با قابلیت تبدیل بیشتر از بانکهای مرکزی دیگر اعتبار داشت و بنابراین میشد به جز سکه طلا، استرلینگ هم نگه داشت.

علاوه بر این در عصر پیش از دلار، مفید بودن ارز در تجارت جهانی به قدرت اقتصاد وطنی ارتباط چندانی نداشت. برای مثال، ایالات متحده، بزرگترین و غنیترین اقتصاد جهان تا دهه ۱۸۶۰ بود، اما از آنجا که تعهداتش به قابلیت تبدیل طلا زیر سوال بود تا دهه ۱۹۲۰ دلار آمریکا یک ارز حداقلی باقی مانده بود. در همین حال در بخشهای بزرگی از آمریکای لاتین و آسیا، ارز حاکم برای تجارت ابدا قدرت اصلی اقتصادی نبود. زیرا پزوی نقره مکزیک به خاطر خلوص و ثباتش در قرون هیجدهم و نوزدهم در تجارت بینالملل حتی بر استرلینگ هم حاکم بود.

اینها فقط اختلافات فنی نیست. تجارت جهانی و جریانات سرمایه در دنیای قدیمی که بر استاندارد سکه طلا استوار بود ساختار خیلی متفاوتی نسبت به ساختار امروزی که حاکمیت دلار است داشتند. در حالت اول ناترازی تجارت محدود به توانایی هر کشوری بود که مدیریت انتقال سکههای طلا را داشت. مهم نبود که چقدر اقتصاد یک کشور بزرگ است یا چقدر بانکهای مرکزیشان قدرتمند هستند، بلکه مهم این بود که آیا میتوان از ارزشان برای تسویه تجارت با سکه طلا مبادله کرد، یا خیر. این محدودیتها پیامدهای مهمی داشت. یک پیامد آن این بود که تحت استاندارد سکه طلا، تجارت در هر کشوری به طور وسیع متوازن میشد. پیامد مهمتر دیگر آن این بود که فرآیندی که از طریق آن جریان تجارت متعادل میشد به طور متقارن هم بر مازاد تجاری کشورها و هم کسری آنها عمل میکرد، به همین خاطر با انقباض تقاضا در کشور مقصد و انبساط تقاضا در کشور مبدأ جبران میشد.

اما نظام جاری مبتنی بر دلار خیلی متفاوت است. در این نظام ناترازی اساسا با آرزوها و توانایی ایالات متحده برای صادرات یا واردات که به خاطر داراییهای داخلی صورت میگیرد محدود شده است - یعنی به دارندگان سرمایه خارجی این اجازه داده شود که فروشنده یا خریدار خالص مستغلات و سهام آمریکایی باشند. نتیجه این است که کشورها میتوانند مازاد یا کسریهای دائمی و بزرگ داشته باشند، آن هم فقط به این خاطر که این ناترازیها با ناترازیهای متضاد در ایالات متحده جبران شود. حتی بدتر از این، اثر انقباضی کسری تجاری بر اقتصاد جهانی با انبساط در کشورهایی که مازاد تجاری دارند تعدیل نمیشود، اتفاقی که در نظام قبل از دلار رخ میداد.

نویسنده فارن افرز در اینجا به کنفرانس برتون وودز در سال ۱۹۴۴ اشاره میکند و ادامه میدهد که جان مینارد کینز، اقتصاددان بریتانیایی، بهشدت با نظام جهانی تجاری که در آن اجازه داده شود مازاد تجاری یا کسریهای تجاری دائمی شوند مخالف بود، اما مخالفتش به خاطر مخالفت مقام ارشد آمریکایی در کنفرانس، هری دکستر وایت، رفع اثر شد. در نتیجه، کشورهایی که دارای کسری تجاری هستند، باید کمبود تقاضای داخلی کشورهایی را که دارای مازاد تجاری هستند جذب کنند؛ این در حالی است که کشورهایی که دارای مازاد تجاری هستند از جبران آن با انباشت داراییهای خارجی و اعمال فشار نزولی دائمی بر تقاضای جهانی اجتناب میکنند -، زیرا این امر مستلزم آن میشود که یا تولید را کاهش دهند یا آنکه به توزیع ثروت در بین کارگران بپردازند.

این فرآیند تعدیل حتی در میان اقتصاددانان صاحبنام و اندیشه بهخوبی درک نشده است. کشورهایی که دارای مازاد تجاری هستند به مازاد تجاری ادامه میدهند؛ نه به این خاطر که آنها در تولید بازدهی ویژهای دارند بلکه به این خاطر که تولیدکنندگانشان از یارانههای پنهانی یا شفافی که در نهایت به کارگرانشان و خانوارها داده میشود، آن هم به بهای تقاضای داخلی، لذت میبرند. این کار همانطور که کینز شرح داد در واقع همان چیزی است که سیاستهای مرکانتلیستها انجام میدادند – رقابتهای بینالمللی را با سرکوب تقاضای داخلی بهبود میبخشند - و به همین خاطر است که این روش را تاکتیکِ «از همسایهات گدایی کن» مینامند. نتیجه کار آنها این میشود که به جای آنکه صادرات رو به افزایش را به واردات رو به افزایش تبدیل کنند، مازاد تجاری دائمی را به وجود میآورند.

اما مازاد تجاری در یک کشور باید با کسری تجاری در کشور دیگر جبران شود. از دهه ۱۹۸۰ به این طرف، ایالات متحده با اجازه دادن به کشورهایی که میتوانند بهراحتی سرمایههایشان را به دارایی در ایالات متحده تبدیل کنند، مازاد تجاری شان را جبران میکند. در نتیجه دلار ایالات متحده در تجارت بینالمللی حکومت میکند، اما در همین حال اقتصاد ایالات متحده وادار میشود تا تقاضای ضعیف از دیگر نقاط را یا به بهای بالا بردن نرخ بیکاری داخلی یا با بالا بردن بدهیهای حکومت یا خانوارها جذب کند.

دلار ضروری

بنا به نوشته این استاد دانشگاه پکن چین، البته این به معنای آن نیست که ایالات متحده به خاطر آنکه دلار لنگر نظام تجارت جهانی باشد باید همیشه دچار کسری تجاری باشد؛ گزارهای که خیلیها به آن معتقدند. بلکه به معنای آن است که زمانی که جهان به پسانداز نیاز داشته باشد ایالات متحده پسانداز را صادر میکند و مازاد تجاری را به جریان میاندازد و زمانی که ظرفیت دنیا از پسانداز فراتر میرود ایالات متحده پساندازها را وارد میکند و کسری تجاری را به جریان میاندازد. ایالات متحده از دهه ۱۹۲۰ تا دهه ۱۹۷۰ به مدت ۵۰ سال در دورهای که بسیاری از کشورها شدیدا برای بازسازی ظرفیت تولید خود نیاز به سرمایه داشتند و زیرساختارها در طی دو جنگ جهانی ویران شده بود، از حالت اول استفاده کرد. طی دورهای که درآمد اروپاییها و آسیاییها به خاطر چالشهایی که به وجود آمد رو به کاهش نهاد، کشورهای منطقه برای کمک به بازسازی اقتصادشان به پسانداز خارجی نیاز داشتند.

از آنجا که ایالات متحده در این دوره بالاترین مازاد تجاری را داشت، به سرعت برای برآورده کردن نیاز آنها وارد عمل شد و مازاد پسانداز را صادر کرد. در این فرآیند دلار به عنوان ارز حاکم جهانی تثبیت شد. هرچند که تا اوایل دهه ۱۹۷۰، اکثر اقتصادهای پیشرو جهان خودشان را از خسارات جنگ نجات داده و بازسازی کرده بودند. حالا آنها پسانداز خودشان را داشتند و برای آنکه اقتصادشان را بالاتر ببرند نیاز داشتند تا آن را صادر کنند. یک بار دیگر ایالات متحده متعهد شد؛ یعنی آنکه برای سرمایه خارجی بازارهای مالی منعطف خودش را باز کرد و حاکمیت کیفی بالای آن به معنای آن بود که اکثر پساندازهای مابقی دنیا را جذب کند. تصادفی نیست که در دهه ۱۹۷۰، یعنی زمانی که مازاد بالا و پایدار تجاری ایالات متحده رو به تحلیل رفت و البته تا دهه ۱۹۸۰ ادامه داشت، جای خود را به کسری بزرگ و پایداری داد که تا به امروز هم ادامه دارد.

چیزی که نقش حاکم دلار آمریکا را پیریزی کرد، این بود که اجازه داد تا جریان سرمایه به طور آزاد وارد شود و پساندازها و تقاضای نامتوازن مابقی دنیا را جذب کند. تا قبل از ایالات متحده هیچ کشور دیگری این نقش را با این وسعت بازی نکرده است، یعنی آنکه هیچ ارز دیگری جز دلار که این نقش را امروزه بازی میکند، حاکم بر تجارت بینالمللی و جریان سرمایه نبوده است. هیچ کشور یا گروهی از کشورها - چین، ژاپن، بریکس یا اتحادیه اروپا - تمایل ندارند که این نقش را بازی کنند یا قادر نیستند که بدون نوسازی سیستم مالیشان، درآمد داخلی را بازتوزیع و کنترل سرمایه را حذف کنند و صادراتشان را تحلیل ببرند - که تمامی اینها به احتمال خیلی زیاد بهشدت مخرب است.

به خاطر این دلایل هیچ ارز دیگری نمیتواند جایگزین دلار آمریکا شود. زمانی که در نهایت حاکمیت دلار رو به پایان رود، تجارت فعلی جهانی و رژیم سرمایهای هم رو به پایان میرود. زمانی که ایالات متحده (و دیگر اقتصادهای انگلیسیزبان که این نقش را بازی میکنند) جذب بیش از ۸۰ درصد تولید مازاد کشورهایی که مازاد تجاری دارند - مثل برزیل، چین، آلمان، روسیه و عربستان سعودی – را متوقف کند، این کشورها دیگر مازاد تجاری نخواهند داشت. آنها بدون این مازاد مجبور میشوند تولید داخلی را کاهش دهند، آنقدر که از تقاضای ضعیف داخلی فراتر نروند. به بیان دیگر، فقط استفاده گسترده دلار است که این اجازه را به آنها میدهد تا ناترازی بزرگ داشته باشند. همین ناترازی است که مشخصه اقتصاد جهانی در ۵۰ سال گذشته است.

دنیای پسادلار چگونه است؟

پایان این مقاله جالب است. پتیس چنین نتیجه میگیرد:، اما یک دلار ضروری نه برای ایالات متحده خوب است و نه برای مابقی دنیا. اگر ایالات متحده جبران ناترازی پسانداز جهانی را متوقف کند تا تقاضای جهانی تعدیل شود، برای اقتصاد جهانی هم خوب است. اقتصاد آمریکا علیالخصوص از این وضعیت منفعت خواهد برد، زیرا دیگر مجبور نیست از طریق بیکاری بالا یا بدهیهای زیاد، اثرات سیاستهای مرکانتلیستی کشورهایی را که مازاد تجاری دارند جذب کند. واشنگتن و وال استریت قدرتشان محدود میشود، اما بازرگانان آمریکایی سریعتر رشد میکنند و کارگران آمریکایی هم بیشتر بهره میبرند. اما رسیدن به دنیای پسادلار آسان نیست؛ گذر از دلار آمریکا فقط مستلزم این نیست که یک ارز جدید برای تجارت انتخاب شود، بلکه شامل ساختن یک ساختار کاملا متفاوت برای تجارت و جریان سرمایه است. درحالیکه شاید در درازمدت اینها برای اقتصاد آمریکا منافع زیادی داشته باشد، اما انتخاب آنها برای کشورهای دارای مازاد تجاری جهان دردناک و آشفته خواهد بود.

پاسخ این سوال لولا که چه کشورهایی دلار آمریکا را برای ذخایر ارزی جهان طراحی کردهاند، طنزآمیز است: کشورهای دارای مازاد تجاری مثل برزیل و چین! بهرغم آنچه رهبران این کشورها میگویند هیچکدام از آنها عجلهای برای پایان دادن به این سیستم ندارند و تا زمانی که این کشورها اساسا اقتصاد داخلیشان را تغییر شکل ندهند - یا ایالات متحده تصمیم نگیرد که هزینه اجرای اقتصادی نقش جبرانیاش را نپردازد - آنها و مابقی دنیا چارهای جز قبول ادامه حاکمیت دلار آمریکا نخواهند داشت.

منبع: دنیای اقتصاد

حضور فعال شرکت ملی مس در سومین رویداد جامع معدن و صنایع معدنی ۱۴۰۴

گزارش تصویری حضور شرکت آهن و فولاد ارفع در سومین رویداد جامع معدن و صنایع معدنی

یازدهمین دوره ارزیابی جایزه بهرهوری معادن و صنایع معدنی در ایمپاسکو انجام شد

مزایده ۱۴۰۴۱۰د (نوبت اول) شرکت جهان فولاد سیرجان

مزایده ۱۴۰۴۰۹د (نوبت اول) شرکت جهان فولاد سیرجان

مزایده شماره ۱۴۰۴۰۷د (نوبت دوم) شرکت جهان فولاد سیرجان

«علی امرایی» مدیرعامل گهرزمین شد

پشتیبانی دولت از تولید در صنعت/ ابتدا در تولید انرژی سرمایهگذاری کنیم سپس به دنبال سرمایهگذاریهای جدید باشیم

«محمد محیاپور» بار دیگر مدیرعامل شرکت توسعه آهن و فولاد گلگهر شد

سالانه ۱۲ میلیون مترمکعب آب در فولاد مبارکه بازچرخانی میشود

گروه فولاد مبارکه دارای زنجیره کاملی از تولید فولاد در کشور است

انعقاد ۳۶۸ میلیارد تومان قرارداد تحقیق و توسعهای فولاد مبارکه در سال ۱۴۰۳

فولاد مبارکه از برق تولیدشده خودش هم محروم شد!

گروه فولاد مبارکه دارنده بزرگترین CVC کشور است

هدفگذاری فولاد مبارکه برای صادرات یک میلیارد دلاری در ۱۴۰۴

استفاده از فناوری پیشرفته برای تصفیه و بازچرخانی آب در فولاد مبارکه

شکلگیری تعامل صنعت و دانشگاه در گروه فولاد مبارکه/ حمایتهای خوب این مجموعه از طرحها، پروژهها و برنامههای دانشگاهی

هلدینگ "معادن امداد" از ۳۷ سال پیش فعالیتهای خود را با معدنکاری سنگ ساختمانی آغاز کرد/ توسعه، سرمایهگذاری و فعالیتهای جدی هلدینگ "معادن امداد" در حوزههای مختلف معدنی از اکتشاف تا فرآوری/ در مرز بین استان کردستان و آذربایجان غربی محدوده مستعد طلا را شناسایی کردهایم و در مرحله اخذ گواهی کشف و بهرهبرداری هستیم

خداحافظی با عناصر نادر خاکی

رکوردشکنی صبانور در تولید و فروش

«علی امرایی» مدیرعامل گهرزمین شد

شکستهشدن پیدرپی رکوردهای تولید در مجتمع فولادسازی زرند

"رویداد جامع معدن و صنایع معدنی ۱۴۰۴" از سطح محتوایی بالایی برخوردار بود

«حسین سیماییصراف» از آزمایشگاه صنعت ۴.۰ گروه فولاد مبارکه بازدید کرد

پشتیبانی دولت از تولید در صنعت/ ابتدا در تولید انرژی سرمایهگذاری کنیم سپس به دنبال سرمایهگذاریهای جدید باشیم

عبور پیشرفت احداث کارخانه احیای مستقیم بیجار از ۵۵.۲ درصد تا پایان مرداد

طرح توسعه فولادسازی فولاد سفیددشت چهارمحال و بختیاری بهرهبرداری شد

تداوم سیر صعودی عملکرد چادرملو در مردادماه