عرضه اولیه «فصبا» میارزد؟

به گزارش میمتالز، در مرحله اول ۵۵ میلیون سهم معادل یک درصد از سهام کل شرکت، به صندوقهای سرمایهگذاری سهامی و مختلط تخصیص مییابد. قیمت هر سهم در مرحله اول، ۳ هزار و ۲۰۰ تومان خواهد بود. در مرحله دوم نیز قیمت بر اساس قیمت کشف شده در مرحله اول تعیین میشود. در ادامه این گزارش به بررسی این شرکت و تحلیل بنیادی این نماد پرداخته شده است.

نمایی از آینده «فصبا»

شرکت صبا فولاد خوزستان یکی از نمادهای صنعت آهن و فولاد است که اولین روز معاملاتی خود را از هفته آینده آغاز خواهد کرد. این شرکت یکی از تولیدکنندگان بزرگ بریکت آهن اسفنجی به شمار میرود. ظرفیت تولید این محصول در شرکت حدود یک میلیون و ۵۰۰ هزار تن است. در حال حاضر این شرکت نزدیک به ۶۶ درصد ظرفیت خود را تولید میکند. دلیل عدم استفاده از ظرفیت تولید آهن اسفنجی، تازه تاسیس بودن این شرکت است. با این حال، در گزارش ارزیابی این شرکت، پیشبینی شده است که شرکت در سالهای آتی از ظرفیت تولید خود حداکثر استفاده را کرده و احتمالا تولید این شرکت با نرخ رشد معینی افزایش مییابد. مطابق پیشبینیها احتمالا شرکت در سال ۱۴۰۶ موفق خواهد شد تا نزدیک ظرفیت اسمی خود تولید کند.

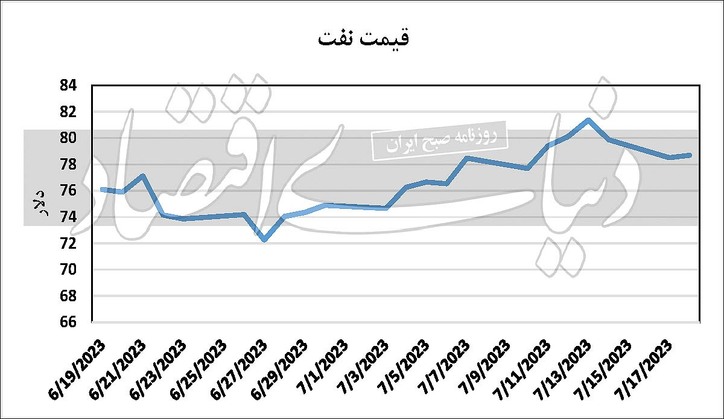

این شرکت پیشبینی کرده است، سهم فروش صادراتی در محدوده معینی قرار گیرد و شرکت در ۵ سال آتی، حدود ۴۰ درصد از فروش خود را به صادرات اختصاص دهد. بر این اساس، به نظر میرسد، تا سال ۱۴۰۶، میزان صادرات آهن اسفنجی به ۶۰۰ هزار تن نزدیک شود. نرخ آهن اسفنجی که محصول اصلی شرکت به شمار میآید، بر اساس عرضه و تقاضا در بورس کالا تعیین میشود، با این حال، نرخ این محصول بر اساس ضریبی از شمش فولاد خوزستان تعیین شده و نرخ شمش «فخوز» یکی از محرکهای اصلی برای نرخ فروش شرکت بهشمار میآید. بر این اساس، نرخ فروش داخلی در سال جاری، حدود ۱۲ میلیون و ۵۰۰ هزار تومان به ازای هر تن تعیین شده است. شرکت پیشبینی کرده است، نرخ فروش آهن اسفنجی از این قیمت مذکور به ۲۹ میلیون تومان در سال ۱۴۰۶ برسد. نرخ فروش صادراتی نیز بر اساس نرخهای دلاری صادراتی تعیین و با نرخ دلار پیشبینی شده محاسبه میشود. با این حال، شرکت نرخ فروش داخلی را با فروش صادراتی برابر در نظر گرفته است. در صورتی که مفروضات فوق تحقق یابد، براساس نرخهای فروش فعلی، درآمد این شرکت در سال مالی منتهی به آذر ۱۴۰۲، به ۱۲ هزار و ۳۰۰ میلیارد تومان خواهد رسید. همچنین درآمد این شرکت در سال ۱۴۰۶، حدود ۴۲ هزار میلیارد تومان در نظرگرفته شده است.

نگاهی به وزن هزینهها

نگاهی به ساختار بهای تمامشده در نماد «فصبا» نشان میدهد که عمده بهای تمامشده این شرکت را مواد اولیه آن تشکیل میدهد. مواد اولیه این شرکت گندله بوده و گندله طی فرآیندی انرژیبر به آهن اسفنجی تبدیل میشود. از این رو نرخ گاز و سایر حاملهای انرژی اهمیت بالایی داشته و میتواند بر مبلغ سربار اثرگذار باشد. میزان مصرف گندله در سالهای مختلف، با رشد همراه خواهد شد. چرا که میزان مصرف گندله ارتباط مستقیمی با میزان تولید آهن اسفنجی داشته و با ضریب مصرف مشخصی در تولید این محصول به کار گرفته میشود. ضریب مصرف حدود ۳۷/ ۱ واحد است. یعنی به ازای تولید هر تن آهن اسفنجی حدود ۳۷/ ۱ تن گندله نیاز است.

نرخ این ماده نیز بر اساس عرضه و تقاضا در بورس کالا تعیین میشود. با این حال، تحلیلگران نرخ این ماده را نیز بر اساس ضریبی از قیمت شمش فولاد خوزستان در نظر میگیرند. به همین دلیل نرخ گندله در بورس کالا برای سال جاری، حدود ۵ میلیون و ۲۰۰ هزار تومان به ازای هر تن در نظرگرفته شده است. شرکت پیشبینی کرده است احتمالا نرخ گندله مصرفی «فصبا» در سال ۱۴۰۶ به ۱۲ میلیون تومان برسد. مبلغ مصرف نیز در سال ۱۴۰۲، به ۷ هزار و ۴۰۰ میلیارد تومان خواهد رسید. شرکت برآورد کرده است، در سال ۱۴۰۶، بهای مصرفی ماده اولیه به ۲۵ هزار میلیارد تومان برسد. همانطور که اشاره شد، با توجه به منابع سرشار گازی در کشور، شرکتهای فولادی نیز آهن اسفنجی خود را با روش احیای مستقیم تولید کرده و هزینه انرژی در این شرکتها به عنوان مهمترین بهای تمامشده فولادیها پس از مواد مستقیم است. شرکت برآورد کرده است در سال مالی ۱۴۰۲، هزینه انرژی به حدود هزار میلیارد تومان برسد. همچنین هزینه انرژی طی ۵ سال آینده به ۳ هزار و ۵۰۰ میلیارد تومان خواهد رسید. تمامی تسهیلات شرکت در سال ۱۴۰۲ پرداخت میشود و پس از آن با توجه به وضعیت سرمایه در گردش شرکت و نقدینگی، شرکت پیشبینی کرده است، در سالهای مالی آینده، هزینه مالی به شرکت تحمیل نشود. این در حالی است که هزینهمالی بخش قابل توجهی از سود عملیاتی را کاهش میدهد که با کاهش این هزینه، سود شرکت تغییر خواهد کرد. علاوه بر این معافیت ۷ ساله مالیات این شرکت در سال مالی جاری به اتمام رسیده و از سال آینده مالیات این شرکت با نرخ ۲۰ درصد برقرار خواهد بود.

ارزشگذاری «فصبا»

شرکت صبا فولاد خوزستان بر اساس ۵ روش رایج ارزشگذاری شده است. اولین روش مدل سود تقسیمی است. به طور میانگین نرخ تقسیم سود، حدود ۸۲ درصد در نظر گرفته شده است؛ که بر اساس مدل قیمتگذاری دارایی سرمایهای، با نرخ ۳۴ درصد تنزیل شده است. ارزش ذاتی این شرکت مطابق با این روش، حدود ۱۹ هزار و ۳۰۰ میلیارد تومان برآورد شده است که ارزش ذاتی هر سهم، بر این اساس، حدود ۳ هزار و ۵۰۰ تومان خواهد بود.

ارزش این شرکت بر اساس روش تنزیل جریان نقد آزاد شرکت، حدود ۱۹ هزار و ۵۰۰ میلیارد تومان و بر اساس روش جریان نقد آزاد سهامداران، حدود ۱۸ هزار و ۹۰۰ میلیارد تومان برآورد شده است. ارزش ذاتی هر سهم مطابق با دو روش مذکور به ترتیب، حدود ۳ هزار و ۵۰۰ و ۳ هزار و ۴۰۰ تومان خواهد بود.

در روش مدلهای نسبی نیز شرکتهای مشابه در بورس اوراق بهادار، در نظر گرفته شده و میانگین P/ E آنها به این شرکت، تعمیم داده شده است.

مطابق بررسیهای شرکت P/ E شرکتهای مشابه حدود ۱۱ واحد است. با توجه به سود خالص هزار و ۸۰۰ میلیارد تومانی محقق شده در ۴ فصل اخیر، به نظر میرسد، ارزش ذاتی این شرکت مطابق با این روش، حدود ۲۰ هزار میلیارد تومان برآورد شود. ارزش ذاتی هر سهم، مطابق با این روش، حدود ۳ هزار و ۷۰۰ تومان خواهد بود.

بر اساس روش خالص ارزش روز داراییها نیز، ارزش ذاتی شرکت حدود ۱۱ هزار و ۹۰۰ میلیارد تومان در نظر گرفته شده است که به ازای هر سهم، حدود ۲ هزار و ۱۰۰ تومان برآورد میشود. بر اساس روشهای موجود، و در نظرگرفتن ضریب اتکای ۲۰ درصدی برای هر روش، احتمالا ارزش ذاتی شرکت، حدود ۱۸ هزار میلیارد تومان و ارزش هر سهم، حدود ۳ هزار و ۲۸۲ تومان خواهد بود.

منبع: دنیای اقتصاد

CBAM فاتح پنجره صادرات فولاد سبز هند به اروپا

با مشارکت بخش خصوصی، انقلابی در حوزه اکتشاف رقم خواهیم زد

مصرف فولاد به تفکیک صنایع

حضور فعال شرکت ملی مس در سومین رویداد جامع معدن و صنایع معدنی ۱۴۰۴

پانزدهمین رویداد معدن و صنایع معدنی به کار خود پایان داد/ حضور شرکت آلومینای ایران در جمع فعالان این حوزه

محقق شدن اهداف برنامهریزیشده سال جاری در گروه توکا فولاد/ تأسیس «صندوق نیکوکاری نهال آتیه» در مجموعه توکا فولاد

گزارش تصویری حضور شرکت آهن و فولاد ارفع در سومین رویداد جامع معدن و صنایع معدنی

برنامه ایمپاسکو برای ارتقای فرهنگ ایمنی و آمادگی کارکنان واحدهای معدنی

درسهای سفیددشت برای فولاد ایران

فولاد مبارکه نقش مهم خود را در زمینه «ارتباط صنعت با دانشگاه» به خوبی ایفا کرده است

۲ مسیر راهبردی برای توسعه صنعت فولاد ایران

همدلی و اعتماد راهی برای توسعه پایدار

پشتیبانی دولت از تولید در صنعت/ ابتدا در تولید انرژی سرمایهگذاری کنیم سپس به دنبال سرمایهگذاریهای جدید باشیم

یازدهمین دوره ارزیابی جایزه بهرهوری معادن و صنایع معدنی در ایمپاسکو انجام شد

سونامی افزایش قیمت اسید سولفوریک برای مصرفکنندگان و لیچینگکاران مس ایران

همکاری با شرکت بلاز برای تحقق اهداف برنامههای توسعه معدنی شرکت مس

تعهد به آموزش، معدنکاری سبز و فناوری، راهبرد ایمپاسکو برای توسعه پایدار است

امید به سیگنالهای سیاسی؛ شرط اصلی برای تداوم روند مثبت بورس

ظرفیتهای ایریتک، کلید توسعه متالورژی ماست

رکوردشکنی صبانور در تولید و فروش

CBAM فاتح پنجره صادرات فولاد سبز هند به اروپا

«علی امرایی» مدیرعامل گهرزمین شد

شکستهشدن پیدرپی رکوردهای تولید در مجتمع فولادسازی زرند

پشتیبانی دولت از تولید در صنعت/ ابتدا در تولید انرژی سرمایهگذاری کنیم سپس به دنبال سرمایهگذاریهای جدید باشیم

عبور پیشرفت احداث کارخانه احیای مستقیم بیجار از ۵۵.۲ درصد تا پایان مرداد

طرح توسعه فولادسازی فولاد سفیددشت چهارمحال و بختیاری بهرهبرداری شد

تداوم سیر صعودی عملکرد چادرملو در مردادماه

آقاجانلو: آمادگی بخش معدن ایران برای توسعه صادرات و ارایه خدمات فنی به ازبکستان/ توجیمیرزایوا: تمایل اُزبکها برای واردات محصولات فولادی از ایران