ردیابی رخوت بورس از کانال کامودیتیها

به گزارش میمتالز، بعد از حمله روسیه به اوکراین، قیمت کامودیتیها در بازارهای جهانی به دلیل ریسکی که احتمال اختلال در سمت عرضه را تقویت میکرد، با افزایش معناداری همراه شد و این موضوع باعث شد بورس تهران در آن مقطع نیز با واکنش مثبت و موقتی سرمایهگذاران همراه شود. افزایش قیمت نفت برنت به بیش از ۱۰۰دلار نیز پس از همین ماجرا رخ داد که مهمترین نوسان قیمت مهمترین شاخص قیمتگذاری نفت خام بعد از کاهش بیسابقه آن در دوران کرونا بود.

ورود فدرال رزرو به میدان

بعد از فروکشکردن آتش جنگ مذکور، کامودیتیها و قیمت نفت از سقفهایی که به ثبت رسانده بودند، عقبنشینی کردند و آغاز سیاستهای انقباضی فدرال رزرو برای کنترل تورم نیز سبب شد همراستا با افزایش نرخ بهره و تقویت شاخص دلار، قیمت کامودیتیها در بازارهای جهانی نیز با افت همراه شوند. گفتنی است که شاخص دلار که ارزش دلار آمریکا را در قیاس با سبدی از ارزهای بینالمللی میسنجد، با قیمت کامودیتیها رابطه معکوس دارد. دلیل آن نیز این است که با افت شاخص دلار، کامودیتیها به طور نسبی برای خریداران دیگر ارزها، ارزانتر از قبل میشوند و طبیعتا با تقویت شاخص دلار، نیز قیمت کامودیتیها در بازارهای جهانی برای متقاضیان دیگر ارزها گرانتر از گذشته میشود.

اثر تغییرات نرخ بهره بر بازارهای جهانی

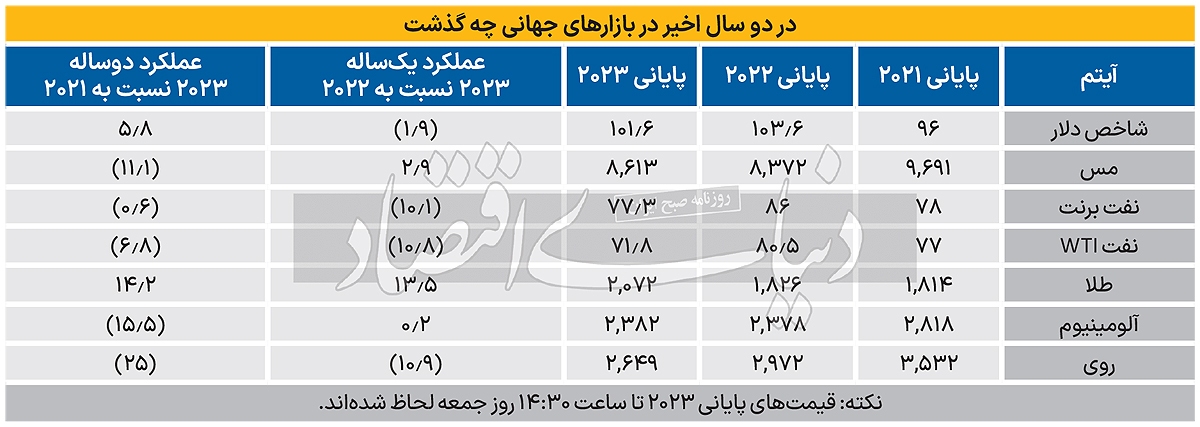

شاخص دلار در پایان سال ۲۰۲۲ روی سطح ۹۶ واحدی قرار داشت و سال ۲۰۲۲ که آغاز جدی سیاستهای انقباضی بانک مرکزی آمریکا برای کنترل تورم بود، موجبات تقویت این شاخص را فراهم کرد و این شاخص در پایان سال ۲۰۲۲ به مقدار ۱۰۳.۶ واحدی رسید که همین موضوع قیمت کامودیتیها را در بازارهای جهانی بهشدت در تنگنا و مضیقه قرار داد و قیمت کالاهای پایه در سال ۲۰۲۲ با افت نسبت به قیمت پایانی ۲۰۲۱ همراه شد. مس جهانی از ۹ هزار و ۶۹۱ دلار پایانی سال ۲۰۲۱ به ۸ هزار و ۳۷۲ دلار در پایان سال ۲۰۲۲ رسید، آلومینیوم از سطح ۲ هزار و ۸۱۸ دلار تا سطح ۲ هزار و ۳۷۸ دلار عقبنشینی داشت و روی نیز از قیمت ۳ هزار و ۵۳۲ دلاری تا ۲ هزار و ۹۷۲ دلار افت قیمتی را تجربه کرد. همین موضوع سبب شد بورس تهران یکی از بالهای حمایتی خود در مسیر صعودی را از دست بدهد و نتواند از این ناحیه منتفع شود.

تاختوتاز ادامهدار نرخ بهره فدرال رزرو

سال ۲۰۲۳ نیز در حالی در بازارهای جهانی آغاز شد که گمانهزنیها در این راستا بود که از نیمه دوم ۲۰۲۳ سیاستهای انقباضی فدرال رزرو پایان خواهد پذیرفت و بازارهای جهانی میتوانند با شروع کاهش نرخ بهره توسط بانک مرکزی آمریکا، از این ناحیه منتفع شوند. اما استمرار این سیاستها برای نزدیکتر کردن هرچه بیشتر نرخ تورم به نرخ تورم هدفگذاریشده توسط فدرال رزرو، همچنان به عنوان سدی سدید در برابر تقویت قیمت کامودیتیها قد علم کرد و از افزایش قیمتها در بازارهای جهانی ممانعت به عمل آورد. برافروختهشدن آتش جنگ در خاورمیانه در نتیجه کشمکش نظامی حادثشده میان رژیم اشغالگر قدس و فلسطین در اواخر سال ۲۰۲۳ موجبات صعود قیمت طلای جهانی را فراهم کرد و این فلز گرانبها معاملات سال ۲۰۲۳ را با بازدهی مثبت ۱۳.۵ درصدی در مقیاس سالانه به پایان رساند.

نومیدی بورس از ناحیه کامودیتیها

قیمت کامودیتیهای تاثیرگذار بر بورس تهران جز نومیدی و یاس چیز دیگری برای بازار سهام و سهامداران بورس تهران به ارمغان نیاورد. در طول سال ۲۰۲۳، مس جهانی فقط ۲.۹ درصد افزایش ارتفاع داشت. آلومینیوم نیز با رشد محدود و اندک ۰.۲ درصدی، عملا تغییر خاصی در معاملات سال جاری میلادی نداشت. روی نیز با کاهش قابل توجه ۱۰.۹ درصدی در مقیاس سالانه همراه شد و از ۲ هزار و ۹۷۲ دلار به ازای هر تن به ۲ هزار و ۶۴۲ دلار رسید. نفت برنت و نفت وست تگزاس اینترمدیت آمریکا نیز در سال جاری میلادی به ترتیب ۱۰.۱ و ۱۰.۸ درصد از ارتفاع خود را از دست دادند تا بورس تهران از این ناحیه نیز محرک خاصی برای تقویت قیمتها نداشته باشد.

اثر کامودیتیها بر رکود بورس

پس با توجه به آنچه مشاهده شد، میتوان اینچنین استنباط کرد که اوضاع و احوال نابسامان قیمت کامودیتیها در بازارهای جهانی یکی از مهمترین عواملی بوده که در کنار ثبات قیمت اسکناس آمریکایی و فقدان اعتماد در تالار شیشهای، موجب شده بورس تهران در وضعیت قمر در عقرب کنونی قرار بگیرد. اما در ادامه مسیر معاملات چه خواهد شد؟

طبیعتا همانطور که در اثنای متن اشاره شد، مهمترین عامل تاثیرگذار بر قیمت کامودیتیها در بازارهای جهانی، نوسانات شاخص دلار آمریکا خواهد بود. شاخص دلار آمریکا نیز اقدامات سیاستگذار پولی ایالات متحده را بهشدت زیر نظر خواهد گرفت. در این میان موضوع قابلردیابی، کاهش پلهای نرخ بهره فدرال رزرو خواهد بود که به نظر میرسد در سال ۲۰۲۴ بالاخره پس از دو سال که گریبان بازارهای جهانی را گرفته، از فشار بر قیمت کامودیتیها کاسته شود. طبیعتا در این میان هرگونه اختلال در عرضه یا تقویت تقاضا نیز سبب خواهد شد قیمت مجموعه کامودیتیها در بازار یا قیمت یکی از آنها با افزایش همراه شود. طبیعتا هرگونه افزایش در قیمت کامودیتیها، تغییر معناداری در روانهکردن میل تقاضا به سمت مرزهای بازار سهام خواهد داشت. البته همچنان میتوان گفت که مهمترین عامل تاثیرگذار بر قیمتها در بازار سهام قیمت دلار است و روند قیمت کامودیتیها در بازارهای جهانی صرفا میتواند به عنوان یک محرک برای بازار عمل کند.

منبع: دنیای اقتصاد

CBAM فاتح پنجره صادرات فولاد سبز هند به اروپا

با مشارکت بخش خصوصی، انقلابی در حوزه اکتشاف رقم خواهیم زد

مصرف فولاد به تفکیک صنایع

حضور فعال شرکت ملی مس در سومین رویداد جامع معدن و صنایع معدنی ۱۴۰۴

پانزدهمین رویداد معدن و صنایع معدنی به کار خود پایان داد/ حضور شرکت آلومینای ایران در جمع فعالان این حوزه

محقق شدن اهداف برنامهریزیشده سال جاری در گروه توکا فولاد/ تأسیس «صندوق نیکوکاری نهال آتیه» در مجموعه توکا فولاد

گزارش تصویری حضور شرکت آهن و فولاد ارفع در سومین رویداد جامع معدن و صنایع معدنی

برنامه ایمپاسکو برای ارتقای فرهنگ ایمنی و آمادگی کارکنان واحدهای معدنی

درسهای سفیددشت برای فولاد ایران

هلدینگ "معادن امداد" از ۳۷ سال پیش فعالیتهای خود را با معدنکاری سنگ ساختمانی آغاز کرد/ توسعه، سرمایهگذاری و فعالیتهای جدی هلدینگ "معادن امداد" در حوزههای مختلف معدنی از اکتشاف تا فرآوری/ در مرز بین استان کردستان و آذربایجان غربی محدوده مستعد طلا را شناسایی کردهایم و در مرحله اخذ گواهی کشف و بهرهبرداری هستیم

خداحافظی با عناصر نادر خاکی

تعامل و همکاری بانک تجارت و شرکت ملی صنایع مس ایران در حوزههای مختلف

نوآوری و نگاه به آینده در "رویداد جامع معدن و صنایع معدنی ۱۴۰۴" بررسی شد/ باید ارتباطات بخش معدن با بازارها و مراکز علمی جهان نزدیک باشد

"رویداد جامع معدن و صنایع معدنی ۱۴۰۴" از سطح محتوایی بالایی برخوردار بود

دو سیستم پایش لحظهای هوا در شهربابک افتتاح شد

نصب موفقیتآمیز سقف مخزن ۹۰۰۰ تنی اتان مایع در پتروشیمی مارون

برگزاری اختتامیه یازدهمین دوره ارزیابی جایزه بهرهوری معادن و صنایع معدنی در ایمپاسکو

ارزش ۲.۵۳ میلیارد دلاری صادرات جهانی شن و ماسه؛ سهم ایران از بازار جهانی چقدر است؟

آنومالی A۲۱ یزد آماده برای اکتشاف

رکوردشکنی صبانور در تولید و فروش

CBAM فاتح پنجره صادرات فولاد سبز هند به اروپا

«علی امرایی» مدیرعامل گهرزمین شد

شکستهشدن پیدرپی رکوردهای تولید در مجتمع فولادسازی زرند

"رویداد جامع معدن و صنایع معدنی ۱۴۰۴" از سطح محتوایی بالایی برخوردار بود

پشتیبانی دولت از تولید در صنعت/ ابتدا در تولید انرژی سرمایهگذاری کنیم سپس به دنبال سرمایهگذاریهای جدید باشیم

عبور پیشرفت احداث کارخانه احیای مستقیم بیجار از ۵۵.۲ درصد تا پایان مرداد

طرح توسعه فولادسازی فولاد سفیددشت چهارمحال و بختیاری بهرهبرداری شد

تداوم سیر صعودی عملکرد چادرملو در مردادماه