داوجونز؛ شاخصی افتضاح، اما مهم

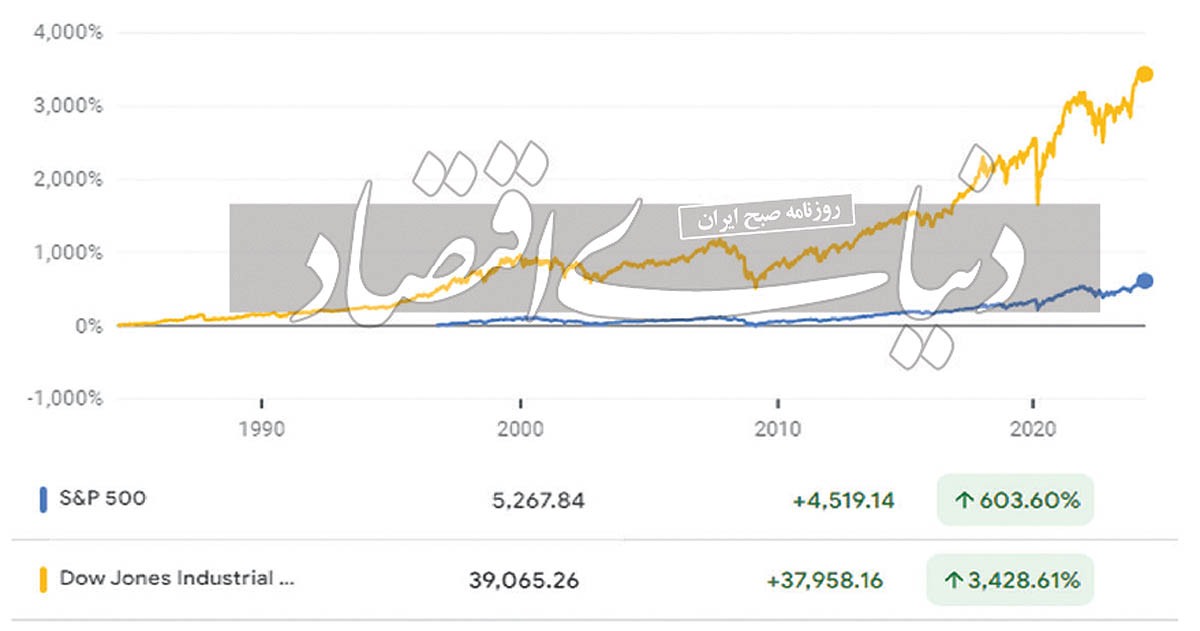

به گزارش میمتالز، اغلب همین مساله موجب خطای این شاخص شده و عملکرد آن را بدتر میکند. به گفته بسیاری از تحلیلگران، داوجونز سنجه بدی است که باید بازنشسته شود. داوجونز معیاری است از شرکتهایی که زمانی بزرگ و باشکوه بودند، درحالیکه شاخص S&P۵۰۰ تحتسلطه شرکتهایی است که غولهای حالحاضر آمریکا هستند. در زمانهای تغییر، این دو شروع به گسست از هم میکنند؛ S&P به جدیدترینها متمایل میشود و داوجونز در سیطره عتیقهها میماند. بررسی روند تغییرات دو نماد تراشه ساز در دو شاخص نشاندهنده واضح این مساله است. درحالیکه انویدیا با رشد بیش از ۲۰۰درصدی سهام در ۱۲ ماه تبدیل به سومین شرکت بزرگ S&P۵۰۰ شده، قیمت سهام شرکت قدیمی اینتل که در شاخص داوجونز است، طی یک سالگذشته کاهش یافتهاست. بررسی عملکرد این دو شاخص مهم بازار نشان میدهد داوجونز طی یک سالگذشته حدود ۲۰درصد صعود داشته؛ درحالیکه میانگین رشد S&P حدود ۲۶.۵درصد بودهاست. لازم به ذکر است داوجونز بیشترین رشد خود را مدیون چند روز اخیر است که رشد هوشمصنوعی رونق شرکتهای برقی این شاخص را رقمزده است، با اینوجود روند عملکرد این شاخص از زمان کرونا همچنان وحشتناک است. طی پنجسال گذشته، شاخص داوجونز تنها ۶۱درصد رشد داشته، درحالیکه S&P حدود ۸۸درصد صعود کردهاست.

وزن کشی اشتباه داو

از دو دیدگاه میتوان عملکرد ضعیف داوجونز را بررسی کرد. از دیدگاه بالینی، شاخص داوجونز بسیار بد طراحی شدهاست و بهجای ارزش بازاری سهمها (که تقریبا تمام شاخصهای بزرگ از آن استفاده میکنند) از قیمت سهام شرکتها برای وزن دهی به آنها استفاده میکند. این وزن کشی با سنجه اشتباه اغلب منجر به نتایج ناهنجار میشود. برای مثال، در حالحاضر شرکتهای یونایتد هلث (United Health) که پانزدهمین شرکت بزرگ بورسی است و گلدمن ساکس (Goldman Sachs) که شصت و سومین شرکت بزرگ بورسی است، بیشترین وزنها را در شاخص داوجونز دارند. ارزش بازاری این دو شرکت با هم حدود ۵۰۰میلیارد دلار است، اما آنها بیشتر از مجموع سه شرکت مایکروسافت، اپل و آمازون با ارزش بازار ۷.۵هزارمیلیارد دلار شاخص داوجونز را تحتتاثیر قرار میدهند. از دیدگاه بدبینانه، داوجونز برای مدتی طولانی ثابت است و درست در اشتباهترین لحظات سعی در جبران عقب ماندگی خود از بازار میکند. از نظر زمانبندی، حرکت هوشمندانه این است که سهامداران در زمانهای با تغییرات بزرگ، سهمهای انتخاب شده توسط کمیته داوجونز برای اضافهشدن به این شاخص را بفروشند. بررسی روندهای تاریخی نشان میدهد سهام یا بخش جدید معمولا دیر به داوجونز اضافه میشوند و این حرکت داوجونز اغلب نشانهای از نزدیکشدن بازار به نقطه اوج هیجان (و درنتیجه اصلاح بازار پس از آن) در مورد آن سهام یا بخش بودهاست. برای مثال، کمیته داوجونز در اواخر سال۱۹۹۹ شرکتهای مایکروسافت و اینتل را به این شاخص افزود تا داو بتواند اهمیت فزاینده بخش فناوری را نیز منعکس کند، اما پس از یک جهش کوتاه، رکود داتکام موجب شد قیمت هر دو این سهمها به مدت ۱۵ سال پایینتر از قیمتی باشد که با آن وارد شاخص داو شدند. قیمت سهام اینتل همچنان پس از ۲۵ سال پایینتر از زمان ورود آن به داوجونز است. به گفته جیمز مکینتاژ؛ تحلیلگر وال استریت ژورنال، اگر بسیار بدبینانه به این قضایا نگاه شود، میتوان گفت این اتفاقات تنها نمونهای از توانایی عجیب روزنامه نگاران برای فروش در پایینترین حد قیمتی و خرید در اوج است (اکنون دو سردبیر والاستریتژورنال در کمیته این شاخص حضور دارند).

توجه زیاد به شاخص کوچک

باید بهخاطر داشت داو سبدی کوچک است که بهراحتی میتواند تغییرات عمده بازار را از دست بدهد؛ در واقع مشکل اصلی اینجاست که تلاش برای انتخاب تنها ۳۰ سهم برای نشاندادن اقتصاد باعث میشود کمیته انتخاب داوجونز در برابر افزودن (یا جایگزینی) سهام شرکتهای جدید به شاخص مقاومت کند تا زمانیکه آنها برای مدت طولانی آنقدر خوب عمل کنند که نتوان از آن چشمپوشید. در نقاط عطف اقتصاد، این امر خطرناک است، زیرا در آن زمان است که این سهمها اغلب بهشدت بیش از حد ارزشگذاری میشوند. در حالحاضر نیز بهنظر میرسد داوجونز از نقطهعطف دیگری در بازارها جا ماندهاست. نرخهای بهره بهطور دائمی از سطوح فوق العاده پایین خود در دهه۲۰۱۰ بالاتر رفته اند، رشد ۴۰ساله اوراق قرضه به پایان رسیدهاست و فناوریهای بزرگ بر بازار سهام تسلط دارند. از سویی، آمازون در اوایل سالجاری میلادی و پس از اینکه ارزش آن طی ۱۲ ماه تقریبا دوبرابر شد، به داوجونز پیوست. سرمایهگذارانی که منتظر نقطهعطف بازار هستند، اکنون نگران این مساله هستند که اضافهشدن آمازون به داو سیگنال فروش این سهام باشد.

منبع: دنیای اقتصاد

CBAM فاتح پنجره صادرات فولاد سبز هند به اروپا

با مشارکت بخش خصوصی، انقلابی در حوزه اکتشاف رقم خواهیم زد

مصرف فولاد به تفکیک صنایع

حضور فعال شرکت ملی مس در سومین رویداد جامع معدن و صنایع معدنی ۱۴۰۴

پانزدهمین رویداد معدن و صنایع معدنی به کار خود پایان داد/ حضور شرکت آلومینای ایران در جمع فعالان این حوزه

محقق شدن اهداف برنامهریزیشده سال جاری در گروه توکا فولاد/ تأسیس «صندوق نیکوکاری نهال آتیه» در مجموعه توکا فولاد

گزارش تصویری حضور شرکت آهن و فولاد ارفع در سومین رویداد جامع معدن و صنایع معدنی

برنامه ایمپاسکو برای ارتقای فرهنگ ایمنی و آمادگی کارکنان واحدهای معدنی

درسهای سفیددشت برای فولاد ایران

هلدینگ "معادن امداد" از ۳۷ سال پیش فعالیتهای خود را با معدنکاری سنگ ساختمانی آغاز کرد/ توسعه، سرمایهگذاری و فعالیتهای جدی هلدینگ "معادن امداد" در حوزههای مختلف معدنی از اکتشاف تا فرآوری/ در مرز بین استان کردستان و آذربایجان غربی محدوده مستعد طلا را شناسایی کردهایم و در مرحله اخذ گواهی کشف و بهرهبرداری هستیم

خداحافظی با عناصر نادر خاکی

تعامل و همکاری بانک تجارت و شرکت ملی صنایع مس ایران در حوزههای مختلف

نوآوری و نگاه به آینده در "رویداد جامع معدن و صنایع معدنی ۱۴۰۴" بررسی شد/ باید ارتباطات بخش معدن با بازارها و مراکز علمی جهان نزدیک باشد

"رویداد جامع معدن و صنایع معدنی ۱۴۰۴" از سطح محتوایی بالایی برخوردار بود

دو سیستم پایش لحظهای هوا در شهربابک افتتاح شد

نصب موفقیتآمیز سقف مخزن ۹۰۰۰ تنی اتان مایع در پتروشیمی مارون

برگزاری اختتامیه یازدهمین دوره ارزیابی جایزه بهرهوری معادن و صنایع معدنی در ایمپاسکو

ارزش ۲.۵۳ میلیارد دلاری صادرات جهانی شن و ماسه؛ سهم ایران از بازار جهانی چقدر است؟

آنومالی A۲۱ یزد آماده برای اکتشاف

رکوردشکنی صبانور در تولید و فروش

CBAM فاتح پنجره صادرات فولاد سبز هند به اروپا

«علی امرایی» مدیرعامل گهرزمین شد

شکستهشدن پیدرپی رکوردهای تولید در مجتمع فولادسازی زرند

"رویداد جامع معدن و صنایع معدنی ۱۴۰۴" از سطح محتوایی بالایی برخوردار بود

پشتیبانی دولت از تولید در صنعت/ ابتدا در تولید انرژی سرمایهگذاری کنیم سپس به دنبال سرمایهگذاریهای جدید باشیم

عبور پیشرفت احداث کارخانه احیای مستقیم بیجار از ۵۵.۲ درصد تا پایان مرداد

طرح توسعه فولادسازی فولاد سفیددشت چهارمحال و بختیاری بهرهبرداری شد

تداوم سیر صعودی عملکرد چادرملو در مردادماه