فصل جدید تلاطم در بازار مشتقه

به گزارش میمتالز، در بازههای مختلف زمانی، راهبردهای مختلف معاملاتی میتوانست به سود بیشتر در سبدهایی که مشمول ابزارهای مشتقه بودند، ختم شود. در نهایت نوسانات احتمالی بازار در ماههای آینده میتواند منجر به تلاطمهایی در قراردادهای اختیار معامله شود.

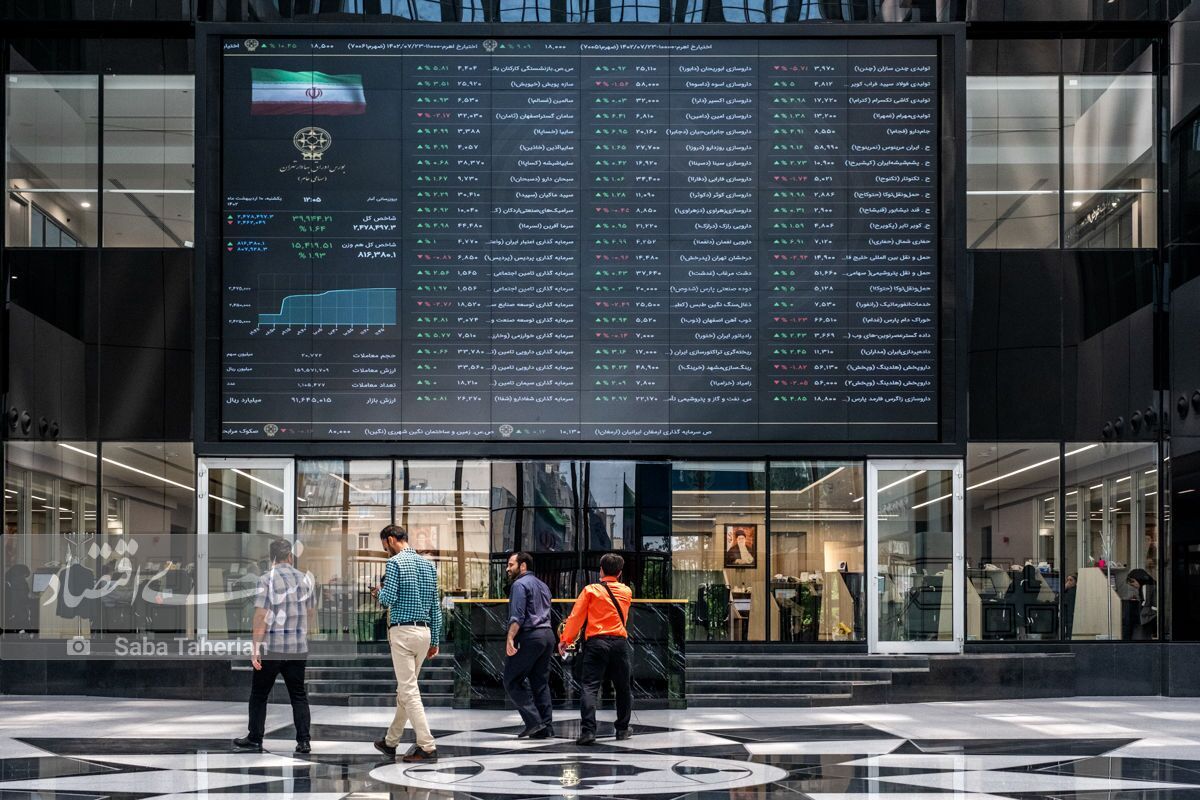

مشتقات در نیمه دوم سال

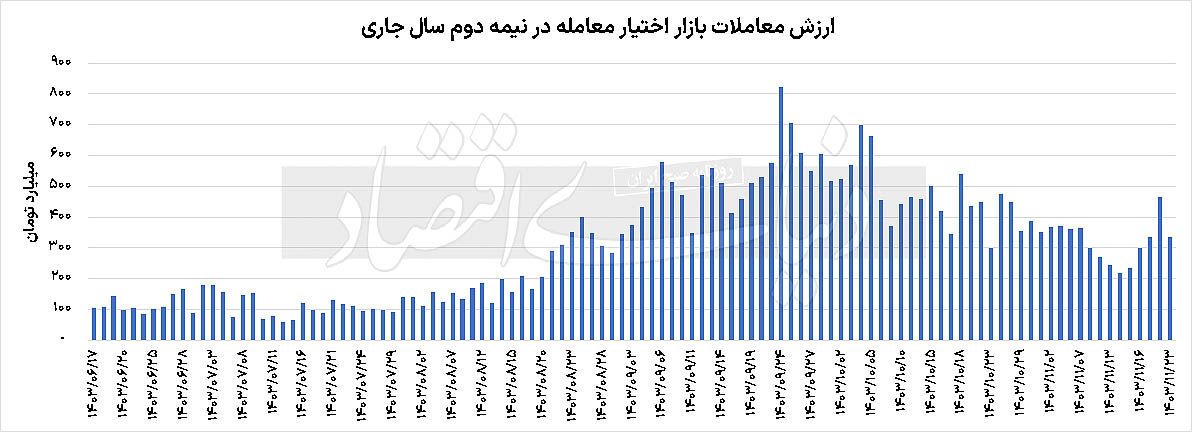

در نیمه دوم سال جاری، با یک روند صعودی شارپ گونه در بورس تهران همراه بودیم که در نهایت منجر به بازدهی بیش از ۴۵ درصدی در شاخصکل بورس شد. ارزش معاملات بازار آپشن که در شهریور و حتی در برخی از روزهای مهرماه، به زیر ۱۰۰ میلیارد تومان رسیده بود، تا ۸۲۱ میلیارد تومان در ۲۴ آذر سال جاری رسید. این درحالی است که ارزش معاملات خرد بازار سهام نیز رشد چشمگیری داشت. خریداران اختیار خرید به قصد نوسانگیری، موفق شدند بازدهیهای عجیب و غریبی را بهثبت برسانند. بررسیها حکایت از آن دارد که استراتژیهایی نظیر کالاسپرد صعودی (خرید اختیار خرید با قیمت اعمال پایین و فروش اختیار خرید با قیمت اعمال بالاتر) در جهت کاهش بهای تمامشده و نقطه سربه سر موردتوجه اهالی بازار قرارگرفت. با وجود آنکه در روندهای صعودی، استراتژیهایی نظیر کاوردکال (خرید سهام و فروش اختیار خرید با وثیقه دارایی پایه) کمتر مورداستفاده قرار میگیرد، اما کاوردکالهایی که با قراردادهای اختیار خرید بیتفاوت یا در زیان صورتگرفت، بازدهیهای خوبی را برای سبدها برجای گذاشت. هرچند نقش اختیار فروشها کمرنگ شد، اما با رشد شتابان بازار، برخی از سبدها با خرید اختیار فروشهای ارزان، کف قیمتی سهام خود را بستند یا اصطلاحا حداقل سودسازی خود را تضمینکردند.

راهبرد دیگر در حوالی شاخص ۲ میلیون و ۹۰۰ هزار واحدی، میتوانست فروش خالی اختیار فروش باشد. بر اساس این استراتژی، اگر بازار وارد یک روند ادامهدار صعودی میشد، پرمیوم این قرارداد میتوانست منجر به بازدهی مثبت شود. در غیراینصورت، با اصلاح قیمتی بازار فروشنده اختیار فروش متعهد میشد تا در قیمت پایینی اقدام به خرید سهام کند. در اینصورت، برای کم کردن میانگین قیمت خرید سهام یا خرید در قیمتهای ارزنده میتوان از این راهبرد معاملاتی بهره برد.

نقشهراه زمستانه

با کاهش قیمت سهام در روزهای پس از سقف ۱۹دی امسال، انتظار میرفت که خریداران اختیار فروش در سود باشند، اما کاهش تعداد قراردادهای اختیار فروش بهخصوص در نماد اهرم راه را برای پوششریسک بست، با اینحال پرمیومهای بالای برخی از اختیار خریدها، جذابیت استراتژیهای کاوردکال در سود را افزایش داد، بهطوریکه طی یک ماه اخیرامکان اینکه با روند رنج گونه بازار کاوردکالهای در سود با بهره بالا که ماهانه ۴ تا ۶ درصد باشد، وجودداشت، اما نکته قابلتوجه در معاملات مشتقه آن بود که ارزش معاملات دوباره به کانال ۳۰۰ میلیارد تومان بازگشت که با وجود کاهش نسبی، همچنان از سطح مهر و شهریورماه سال جاری بالاتر است. قراردادهای اختیار معامله اهرم، با اختلاف بیشترین ارزش معامله را ثبت کردند. انتظار میرود، در ادامه مسیر با توجه به آنکه نزول شدیدتری در انتظار بازار سهام نیست، استراتژیهای کاوردکال در سود یا ITM کاربرد داشتهباشد تا در صورت ایجاد یک روند رنج یا خنثی، بازدهی خوبی در سبدهای مشتقه بهثبت برسد.

منبع: دنیای اقتصاد

با مشارکت بخش خصوصی، انقلابی در حوزه اکتشاف رقم خواهیم زد

اعلام نتایج انتخابات ۱۲ کمیسیون اتاق ایران

آقاجانلو: بستههای سرمایهگذاری اکتشافی استان کرمان به سرعت فراخوان شود

نقش راهبردی سازمانهای توسعهای در شتاببخشی به اکتشافات معدنی و کشف ذخایر پنهان

خرد جمعی برای حل بحرانها

معدن و صنایع معدنی در تقاطع بحران

ظرفیت ۵۰ میلیون تنی فولاد در بنبست مقررات

بازدید مدیرعامل شرکت ملی صنایع مس ایران از نمایشگاه فلزات آهنی و غیرآهنی

پانزدهمین رویداد جامع معدن با حضور ایمپاسکو آغاز شد

حضور فعال شرکت ملی مس در سومین رویداد جامع معدن و صنایع معدنی ۱۴۰۴

تشریح چند چالش اساسی در مسیر توسعه صنایع معدنی کشور

معامله ۲۹۴ هزار تن محصول در تالار صادراتی بورس کالا

۱۰ شرکت برتر بورس کالا معرفی شدند

یک هفته با بورس کالا

از افزایش ذخایر معدنی تا خودکفایی کاتالیست و نیروگاهها؛ ومعادن مسیر توسعه پایدار ایران را هموار میکند

ورود دومین محموله بینالمللی تجهیزات معدنی به سایت بلوک ۳ پروده ۴ طبس

آخرین وضعیت پرونده معدن طبس و سرانجام ۵ متهم

زنجیره فولاد ایران تنها ۳ درصد ارزشافزوده واقعی دارد/ شرکتهای مشاورهای سند جامع حوزه فولاد و فلزات غیرآهنی را تهیه کنند

توسعه پایدار معادن در گرو رعایت الزامات محیطزیستی

CBAM فاتح پنجره صادرات فولاد سبز هند به اروپا

آغاز سومین رویداد جامع معدن و صنایع معدنی در برج میلاد با حضور شرکت آهن و فولاد ارفع

گزارشی از نشست هیات مدیره انجمن تولیدکنندگان فولاد ایران با اصحاب رسانه

آخرین وضعیت پرونده معدن طبس و سرانجام ۵ متهم

رکوردشکنی صبانور در تولید و فروش

گزارش تصویری حضور شرکت آهن و فولاد ارفع در سومین رویداد جامع معدن و صنایع معدنی

محقق شدن اهداف برنامهریزیشده سال جاری در گروه توکا فولاد/ تأسیس «صندوق نیکوکاری نهال آتیه» در مجموعه توکا فولاد

۳۶ طرح صنعتی و معدنی فارس در هفته دولت افتتاح میشود

با مشارکت بخش خصوصی، انقلابی در حوزه اکتشاف رقم خواهیم زد