تغییر استراتژی سهامداران

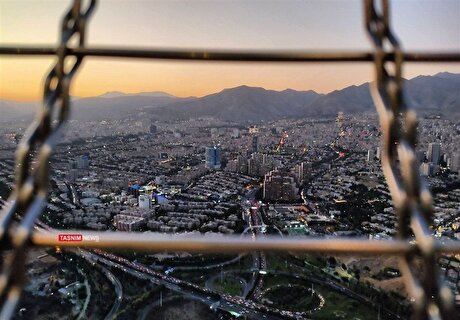

به گزارش میمتالز، در این میان با توجه به وضعیت مبهم متغیرهای اثرگذار بر بازار سرمایه، برخی از کارشناسان از بازگشت سخت این بازار به مدار تعادلی سخن میگویند بهخصوص اینکه در روزهای گذشته بازارهای موازی از جمله ارز و طلا وارد فاز صعودی شدند. این امر به نوبه خود یکی از مهمترین عواملی است که بر ریسک ورود پول به تالار شیشهای میافزاید. بعد از جنگ ۱۲ روزه ایران و رژیم صهیونیستی، معاملات بورس تهران هم بازگشایی شد و هر پنج روز معاملاتی هفتهای که گذشت با خروج گسترده پول و سرخپوشی شاخصهای سهامی همراه شد.

بسیاری از کارشناسان میگویند بخشی از پولهای خارج شده به عدمنقدشوندگی و تعطیلی بازار در دوران جنگ گره خورده است. بازار سهام دو هفته بسته بود و فعالان این بازار از دستیابی به پول خود محروم بودند؛ بنابراین به دلیل مبهم بودن وضعیت ریسکهای سیاسی، بخشی از فعالان بازار تصمیم به نقدکردن سرمایه خود گرفتهاند.

از سویی کارشناسان بازار سرمایه عدمرشد نرخ دلار توافقی را به زیان بازار میپندارند. یکی از مسائل مهمی که باید به آن توجه کرد، تثبیت نرخ دلار توافقی در کانال ۶۹ هزار تومان است. این نرخ طی حدود چهار ماه گذشته تغییر نکرده و همین موضوع به نوعی بازار را در وضعیت بلاتکلیف قرار داده است. در شرایطی که تورم سالانه حدود ۳۰درصد است و رشد نقدینگی نیز در همین محدود ارزیابی میشود، انتظار میرود که بخشی از آن در نرخ ارز انعکاس پیدا کند تا شرکتهای بورسی بتوانند از منظر سودآوری افزایش یابند. اما چنین افزایشی اتفاق نیفتاده و نوسان محدود دلار توافقی در کانال ۶۹ هزار تومان به عنوان محرک اصلی رشد بازار اکنون به یکی از معضلات فعالان بورسی مبدل شده است. اگر دلار نیمایی هم راستا با نرخ تورم حرکت نکند، طبیعتا بازار نمیتواند نسبت به آینده سودآوری شرکتها خوشبین باشد.

این موضوع باعث ایجاد نوعی ترس در بازار شده و تا زمانی که این نرخ، حرکت صعودی نداشته باشد، نباید انتظار رشد شاخص را داشته باشیم. تثبیت نرخ دلار توافقی یکی از عوامل مهم در محدودسازی رشد بازار و کاهش انگیزه سهامداران برای باقی ماندن در بازار سرمایه است.

علاوه بر این موضوع نرخ سود بدون ریسک نیز نقش مهمی دراین بستر ایفا میکند. نرخ سود صندوقهای درآمد ثابت در حال حاضر به حدود ۳۳درصد رسیده است. این در حالی است که چشم انداز سودآوری شرکتها به دلیل عدمرشد نرخ دلار و ثبات فضای سیاسی-اقتصادی چندان امیدوارکننده نیست.

در چنین شرایطی، سرمایهگذاران ترجیح میدهند به جای ورود به بازار سهام، منابع خود را به سمت اوراق با درآمد ثابت هدایت کنند. ترکیب تثبیت نرخ دلار توافقی و سود بالای صندوقهای درآمد ثابت، عملا موجب تغییر استراتژی سرمایهگذاران از سهام به سمت اوراق یا حتی بازارهای موازی مانند طلا شده است. به ویژه در فضای سیاسی پرریسک و احتمال تشدید تحریم ها، این تغییر استراتژی شدت بیشتری پیدا میکند؛ بنابراین تا زمانی که سیاست مشخصی برای تعدیل این دو متغیر اثرگذار اتخاذ نشود، نمیتوان انتظار بازگشت رونق به بازار سرمایه را داشت.

منبع: دنیای اقتصاد

برنامهریزی برای تولید حداکثری گاز در زمستان

در مسیر افزایش تولید و توسعه زیرساخت معادن، استوار هستیم

توسعه صنعت گوهرسنگها راهبردی برای اشتغالزایی، صادرات و هویتبخشی به گوهرسنگهای ایرانی

معاون نوآوری BHP آینده معدنکاری را بازطراحی میکند

اثر تناقضات قانونی بر سودآوری معادن

آینده دنیا، آینده فلزات استراتژیک است/ بانک مرکزی همه کاره شده است/ کشور فاقد استراتژی توسعه صنعتی است

تنشهای اقلیمی، چگونه آینده سرمایهگذاری در خاورمیانه را با مخاطره روبهرو میسازد؟

ارائه برنامه مشوقهای سرمایهگذاری برای فعالسازی معادن کوچکمقیاس

آشفتگی ارزی؛ فشار مضاعف بر تولید و مردم

پرونده خاموشیهای ۴ ساعته بسته شد؟

واریز ۷۴۴ میلیارد تومان سود به حساب بیش از یک میلیون سهامدار

رکود بازار مسکن در تهران؛ اختلاف ۲۰۰ میلیونی قیمت در مناطق شمالی و جنوبی

تعادل همیشگی میان روزهای سبز و قرمز/ طبق مستندات آماری در ۶ سال اخیر، بازار سهام همواره در نیمی از روزها صعودی و در نیمی دیگر نزولی بوده است

برنامه عرضههای امروز در بورس انرژی

عوامل کلیدی موثر در رشد نسبی ارزش معاملات خرد سهام

پارک علم و فناوری صنعت آب و فاضلاب راهاندازی میشود

تجهیزات راندمان بالا در انتظار مشترکان اصلاحکننده روند مصرف گاز

ماموریت اعتبارسنجی ایکائو؛ جایگاه ایمنی هوانوردی ایران ۹۹ جهان

بزرگترین پروژه ریلی بنادر کشور در بندر امام (ره) آغاز شد

جهش هزینهها صنعت فولاد را تهدید میکند

۳ محور شکست شکنندگی در فولاد

جزئیات همایش تابآوری در زنجیره آهن و فولاد کشور/ مشروح سخنرانیها

اصفهان قلب تپنده فولاد ایران است/ بحران انرژی و کاهش بهرهوری صنعت به مرز هشدار رسیده است

کارنامه درخشان جهان فولاد سیرجان در پنجماهه نخست سال ۱۴۰۴

آغاز بارگیری بیش از ۸۳ هزار تن گندله آهن در بندر شهید رجایی

بازگشت شاخص کل به کانال ۲.۵ میلیون/ وضعیت بازار ارز و طلا و ارتباط آن با بورس

نقدینگی جامعه از مسیر گواهی سپرده کالایی راهی تولید میشود/ بورس کالا میتواند به هاب بزرگ منطقه تبدیل شود

تولید در فولاد سنگان از مرز ۲ میلیون تن گذشت