دلایل احتیاط معاملهگران در بورس / ترمز بنیادی؟

به گزارش می متالز، پس از پشتسر گذاشتن یک رونق ممتد از ابتدای سال، هفته گذشته رشد شاخص بورس به 0.1 درصد محدود شد و نشانههایی از عقبنشینی خریداران به چشم خورد. کارشناسان معتقدند برخی عوامل بنیادی در مقابل رشد پرشتاب قیمت سهام خودنمایی میکنند.

آرامش بازار ارز و هماهنگی بیشتر میان نرخهای بازار آزاد و نیما، جبران نسبی جاماندگی سهام نسبت به جهش یکساله دلار و همچنین شواهدی مبنیبر کاهش تولیدات در برخی صنایع بزرگ بورسی از جمله دلایلی است که احتیاط بیشتر معاملهگران را در روزهای اخیر رقم زده است.

بازار سهام پس از پشت سر گذاشتن بهار پر سود ۳۱ درصدی و رشد ۶ درصدی در نخستین هفته تابستان، هفته گذشته را با روند احتیاطی آغاز کرد تا با افزایش 0.1 درصدی شاخص، موج خوشبینیها که در هفتههای اخیر به اوج خود رسیده بود تا حدی فروکش کند.

تلفیق چند عامل از جمله معکوس شدن مسیر رشد ارزشی ارزهای خارجی در برابر ریال در بازار آزاد در کنار بروز برخی نشانهها از افت تولید در بخش شرکتهای صادراتی به ویژه در صنعت پتروشیمی موجب شده تا سایه احتیاط بر فضای بازار گسترده شود.

با توجه به ماهیت بنیادی عوامل موجود و تاثیر مستقیم آنها بر سودآوری شرکتها، تغییر فضای اخیر در بورس طبیعی تلقی میشود به ویژه آنکه به لحاظ ارزشهای مقایسهای نیزشاخص کل در محدودهای قرار گرفته که افت دو سال اخیر در ارزش پول ملی را به نحو کمابیش متناسبی در قیمتهای متوسط سهام منعکس کرده است. به این ترتیب انتظار میرود حاکمیت فضای رکود نسبی در صورت ادامه رفتار جاری عوامل موثر بر سودآوری شرکتها به ویژه نرخ ارز در کوتاهمدت ادامه یابد.

رصد نشانهها در بخش صادرات

بررسی گزارشهای ماهانه شرکتها نشان میدهد که در بخش معدنی و فلزی و نیز صنایع کوچک، روند صادرات در ماه خرداد بهصورت طبیعی دنبال شده است. این مساله به ویژه از این جهت حائز اهمیت است که طی این دوره، عملا فشارهای تحریمی ایالات متحده به اقتصاد ایران به اوج رسیده و رصد شرایط فعالیت شرکتها در این فضا نشان از عدم آسیبپذیری لااقل در این برهه زمانی دارد.

با این حال، در صنعت پتروشیمی، نشانهها از وضع متفاوتی حکایت میکند. بزرگترین تولیدکننده میعانات گازی بورس یعنی پتروشیمی پارس در این دوره کاهش بیش از ۲۰ درصدی تولید را ثبت کرده است. در پتروشیمی زاگرس هم روند تولید و فروش خرداد کاهنده بوده است.

در پتروشیمی پردیس هم صادرات افت داشته و شرکت به سمت فروش داخلی حرکت کرده است. در برخی مجامع دیگر پتروشیمی نیز در هفته گذشته به کاهش تولید گازهای همراه نفت و اتان در اثر افت تولید نفتکشور اشاره شد که موجب افت ورودی خوراک و راندمان تولید در برخی واحدهای پتروشیمی شده است.

با آنکه فرصت یکماهه برای هر گونه قضاوت درخصوص پایداری روند حاضر زود است اما به نظر میرسد، صنعت پتروشیمی به ویژه صادرکنندگان بزرگ در این مرحله از محدودیتهای تجاری متاثر شدهاند. رصد آمار ماههای تابستان روشن خواهد کرد که آیا انقباض اخیر صرفا یک نوسان کوتاهمدت بوده است یا اساسا محاسبه حجم تولید و فروش این شرکتها در مدلهای ارزیابی کارشناسان در سال جاری باید در سطوح پایینتری صورت پذیرد.

پیام تعادل ارز به بورس

مدتی است که بازار آزاد ارز نسبت به سرخط خبرهای سیاسی واکنش خاصی را بر خلاف سالهای گذشته نشان نمیدهد و نوساناتدلار هم در محدوده ۱۳ هزارتومان حالت میرا به خود گرفته است. از سوی دیگر، با رشد شتابان نرخها در سامانه نیما و نیز نرخهای پایه ارز در بورس کالا در سال جاری فاصله دو نرخ به محدوده حداقلی ۱۵ درصد رسیده که از شروع به کار ساز و کار اخیر ارزی بیسابقه است.

ثبات ارزی از سوی دیگر موجب شده تا فضای التهاب روانی حاکم برتقاضای کالا کاملا فروکش کند و نرخهای اکثر محصولات پتروشیمی و فلزی به ویژه فولاد از اوجهای ماه اردیبهشت حداقل ۱۵ درصد عقبنشینی کند.

در هفته جاری نرخ فروش شمش فولاد خوزستان که مبنای تعیین قیمت فروش محصولات بسیاری از شرکتهای دیگر شامل سنگ آهنیهاست به محدوده ۳۳۰۰ تومان در هر کیلو عقبنشینی کرد که از پیک دو ماه قبل حدود ۱۰۰۰ تومان کمتر است. در همین حال، با تثبیت ارز آزاد، قیمت معادل دلار در سامانه نیما و پایه بورس کالا هم در محدوده ۱۱۰۰۰ تا ۱۱۵۰۰ تومان نوسان میکند که این فاصله با بازار آزاد با توجه به هزینههای نقل و انتقال پول طبیعی است.

علاوه بر این، رئیس کل بانک مرکزی با توجه به همین مساله به منطقی بودن فاصله ارز نیما با بازار آزاد اشاره کرده است. با جمعبندی این موارد میتوان گفت مجموع تحولات ارزی اخیر به نفع ثبات بازار و کاهش التهاب تورمی و نیز منطقی شدن قیمتها در سامانه نیما حرکت کرده است؛ شرایطی که در صورت تثبیت، هر چند از منظر ایجاد تعادل اقتصادی در سطح کلان مطلوب است اما برای شرکتهای صادراتی و کالامحور بورس تهران انگیزه بنیادی جدیدی برای رشد معنادار فراهم نمیکند.

برخورد محتاطانه بازارها با خروجی «جی- بیست»

تحولات نشست اخیر اقتصادهای بزرگ جهان در توکیو در سطح سرخط خبرها برای سرمایهگذاران امیدوارکننده بود. در مهمترین تحول، جلسه ملاقات روسای جمهور ایالات متحده و چین ظاهرا خوب پیش رفت و مذاکرات متوقف شده دوباره از سر گرفته شد.

ضمن آنکه ترامپ کوشید تا با عقبنشینی درخصوص برخی از جنجالبرانگیزترین موضوعات فیمابین شامل تامین قطعات شرکتهای مخابراتی چینی توسط تولیدکنندگان آمریکایی، زمینه انعطاف برای حل مسائل فیمابین را بیشتر کند. پیشتر تصور میشد که اگر چنین اخباری از نشست مزبور به گوش برسد، زمینهساز یک رالی گسترده در داراییهای ریسکپذیر شامل سهام و قیمت مواد خام خواهد شد.

با وجود این انتظارات، واکنش بازارها به مراتب کمتر از پیشبینیها بود و حتی در بخش فلزاتاساسی، قیمتها یک پله عقب نشستند. پیام مهم این واکنش آن است که مسائل اقتصاد جهانی و چشمانداز آتی آن با چالشهای مهمتری مواجه است که مانع از انعکاس خوشبینیهای جاری در سطح بازارها میشود.

در همین راستا، کند شدن اقتصاد چین در کنار طولانی شدن غیر عادی دوران رونق در ایالات متحده، باعث شده تا کماکان گروه مهمی از کارشناسان امکان بروز یک رکود هر چند ملایم در سطح اقتصاد جهانی در سال آینده میلادی را محتمل بدانند؛ رکودی که رصد نشانههای آن به ویژه از منظر تاثیر کاهنده بر بازار مواد خام جهانی برای سرمایهگذاران بورس تهران حائز اهمیت خواهد بود.

در همین رابطه بخوانید:

CBAM فاتح پنجره صادرات فولاد سبز هند به اروپا

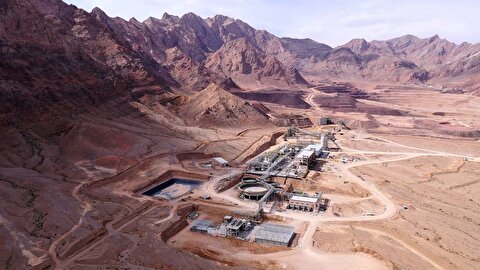

با مشارکت بخش خصوصی، انقلابی در حوزه اکتشاف رقم خواهیم زد

آقاجانلو: بستههای سرمایهگذاری اکتشافی استان کرمان به سرعت فراخوان شود

خرد جمعی برای حل بحرانها

معدن و صنایع معدنی در تقاطع بحران

بازدید مدیرعامل شرکت ملی صنایع مس ایران از نمایشگاه فلزات آهنی و غیرآهنی

ظرفیت ۵۰ میلیون تنی فولاد در بنبست مقررات

مصرف فولاد به تفکیک صنایع

پانزدهمین رویداد جامع معدن با حضور ایمپاسکو آغاز شد

خط ۳ متروی مشهد؛ مسیر زیارت زیرزمینی شد

«ومعادن»؛ کانون توجه فعالان صنعت در پانزدهمین نمایشگاه معدن و صنایع معدنی

انقلاب انرژی ۲۰۵۰ در گرو مس؛ سهم ایران از تولید جهانی تنها ۱.۷٪ است

راهاندازی واحد فولادسازی سفیددشت بدون حتی حضور یک کارشناس خارجی

اجرای ۳۸ پروژه گروه فولاد مبارکه در سراسر کشور/ خودتأمینی ۱۲۰۰ مگاواتی برق این گروه صنعتی تا پایان سال جاری

آغاز احداث نیروگاه خورشیدی ۲۰۰ مگاواتی خورموج با سرمایهگذاری گروه مالی گردشگری

جهش ۶۳ درصدی بزرگترین هلدینگ بازار سرمایه ایران/ رکورد سودآوری "فارس" شکست

افت قیمت بیتکوین و خطر عقبنشینی در بازار رمزارزها

بنزین سوپر به قیمت واقعی به فروش میرسد

نخستین حراج سکه طلا برگزار میشود

CBAM فاتح پنجره صادرات فولاد سبز هند به اروپا

شکستهشدن پیدرپی رکوردهای تولید در مجتمع فولادسازی زرند

رکوردشکنی صبانور در تولید و فروش

طرح توسعه فولادسازی فولاد سفیددشت چهارمحال و بختیاری بهرهبرداری شد

تداوم سیر صعودی عملکرد چادرملو در مردادماه

آقاجانلو: آمادگی بخش معدن ایران برای توسعه صادرات و ارایه خدمات فنی به ازبکستان/ توجیمیرزایوا: تمایل اُزبکها برای واردات محصولات فولادی از ایران

انتقال توربین و ژنراتور نیروگاه ۴۲ مگاواتی سیمیدکو در بحبوحه جنگ

۱۲ طرح معدنی و صنایع معدنی آماده افتتاح در هفته دولت/ ارزش طرحهای آماده افتتاح بیش از ۲.۳ میلیارد دلار است

آخرین وضعیت پرونده معدن طبس و سرانجام ۵ متهم