از واقعیت تا خیالبافی در «دی»/ مقایسه سرعت زیاندهی با سرعت رشد قیمت

به گزارش می متالز، زیان انباشته بانک دی بر اساس صورتهای مالی حسابرسینشده این بانک در ظاهر تا پایان سال 97 به بیش از 8600 میلیارد تومان رسیده است. بر این اساس این بانک مشمول ماده 141 قانون تجارت بوده و سهامداران باید در خصوص انحلال یا راههای خروج از مشمولیت این ماده مجمع برگزار کنند.

«دی» به افزایش سرمایه 2600 درصد برای خروج از وضعیت کنونی نیاز دارد. تحلیل کنونی میتواند دو جنبه داشته باشد نخست اینکه آیا بانک دی میتواند چنین افزایش سرمایهای را انجام دهد و دوم اینکه پس از انجام این افزایش سرمایه تکلیف بانک دی چیست؟

فرض شود که بانک دی توانایی تحقق چنین افزایش سرمایهای را داشته باشد. حال اینکه سیاست خرید خرد نیروگاه دماوند به عنوان دارایی اصلی دی و زیرمجموعههای بانک در بازار سهام، بیربط با انعکاس افزایش ارزش بازار این نیروگاه در پرتفو سرمایهگذاری بانک دی نبوده تا به طریقی منبع افزایش سرمایه این بانک مهیا شود.

همانطور که اشاره شد فرض شود بانک دی منابع افزایش سرمایه سنگین را مطابق با انتظار بازار فراهم آورد. حقوق صاحبان منتسب به سهامداران این بانک منفی 7800 میلیارد تومان است. با فرض به روز شدن ارزش داراییها (انجام افزایش سرمایه از تجدید ارزیابی داراییها) حقوق صاحبان سهام این بانک با فرض عدم افزایش زیان انباشته به حدود 9400 میلیارد تومان میرسد. در چنین حالتی ارزش دفتری هر سهم پس از انجام افزایش سرمایه حدود 55 تومان خواهد بود.

احتمالا فعالان بازار نیز از خرد شدن قیمت این سهم پس از انجام افزایش سرمایه استقبال کرده و در شرایط کنونی به دنبال خرید سهام این بانک برآمدهاند. با این حال نکتهای که فعالان بازار بار دیگر به فراموشی سپردهاند صورت سود و زیان این بانک است. بانک دی در سال 96 در هر ساعت از شبانهروز 347 میلیون تومان زیان محقق کرده است. این بانک در سال 97 با افزایش شتاب، در هر ساعت 462 میلیون زیان شناسایی کرده است. به این ترتیب زیان سالانه این بانک از 3 هزار میلیارد تومان در سال 96 به 4 هزار میلیارد در سال 97 افزایش یافته است. این زیان نیز بدون در نظر گرفتن سایر بخشهای صورتهای مالی است.

با چنین شتابی حقوق صاحبان سهام بانک دی در مدت زمان کوتاهی بار دیگر به سمت صفر و منفی حرکت میکند و این درحالی است که داراییهای این بانک با وجود عدم نقدشوندگی به روز شدهاند. عدم امکان نقدشوندگی باعث میشود که ارزش داراییها از آنچه در صورتهای مالی پایینتر باشد و با قیمت کمتری به فروش رسد. زمانیکه اختلاف داراییها و بدهیها منفی میشود به این معنی است که اگر بانک در مسیر انحلال قرار گیرد نهتنها به سهامداران چیزی نمیرسد بلکه روی کاغذ صاحبان سهام بدهکار نیز هستند.

در چنین شرایطی سوالی که مطرح میشود اگر سهام این بانک از سمت عدهای در شرایط کنونی خریداری میشود نفرات بعدی که قصد خرید سهام را دارند، برای مثال بعد از افزایش سرمایه باید با چه انگیزهای در خرید سهام مشارکت کنند. برخی خرد شدن قیمت سهم و اختلاف با قیمت اسمی را معیاری برای افزایش قیمت بعد از مجمع مطرح میکنند. سوال اساسی که از این افراد وجود دارد اینکه آیا بین قیمت 10 یا 20 یا 50 تومان برای یک سهم تفاوتی وجود دارد. چون شاید یک سهم در هیچیک از این قیمتها توجیه خرید نداشته باشد زمانیکه چیزی برای سهامداران باقی نمیماند منشا اشتیاق خریدار سهام چیست. از ضرب قیمت سهم در سرمایه ارزش بازار به دست میآید. ارزش بازار کنونی بانک دی نزدیک به 2200 میلیارد تومان است زیان سال 97 این بانک 4 هزار میلیارد تومان. عملکرد سهماه این بانک میتواند دید روشنتری را با توجه به آنچه در این گزارش اشاره شد برای مخاطبان ایجاد کند.

نوسان سهام بانک دی شاید مستقل از واقعیتهایی باشد که در بالا مورد اشاره قرار گرفت و قدرت پول سهم را در مسیر صعودی قرار دهد؛ چنین سناریویی بعید نیست اما باید به میزان ریسک و واقعیتها نیز توجه داشت. با این حال ممکن است این موضوع فراموش شود که هدف در نهایت کسب سود است که برای خریداران نهایی این سهم احتمالا سودی وجود ندارد. در این میان نکته نگرانکننده اینکه در جولان نقدینگی خریدار نهایی مشخص نیست.

CBAM فاتح پنجره صادرات فولاد سبز هند به اروپا

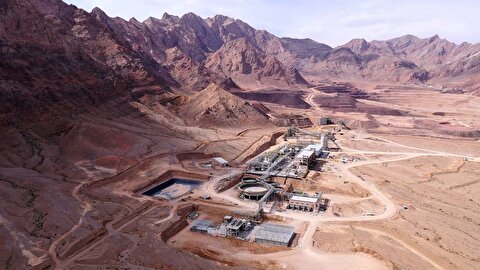

با مشارکت بخش خصوصی، انقلابی در حوزه اکتشاف رقم خواهیم زد

آقاجانلو: بستههای سرمایهگذاری اکتشافی استان کرمان به سرعت فراخوان شود

خرد جمعی برای حل بحرانها

معدن و صنایع معدنی در تقاطع بحران

بازدید مدیرعامل شرکت ملی صنایع مس ایران از نمایشگاه فلزات آهنی و غیرآهنی

ظرفیت ۵۰ میلیون تنی فولاد در بنبست مقررات

مصرف فولاد به تفکیک صنایع

پانزدهمین رویداد جامع معدن با حضور ایمپاسکو آغاز شد

نهضت ملی مسکن پردیس کِی تمام میشود؟

۱۱ میلیون تن کالای اساسی ترخیص شد/ سامانه تجارت چابکتر باشد

آغاز نخستین حراج سکه سال ۱۴۰۴ از فردا+شرایط

آغاز به کار نمایشگاه هفته دولت خوزستان در اهواز/ حضور فعال شرکت فولاد اکسین خوزستان در سالن خلیج فارس

صنعت پتروشیمی، کلید عبور از چالشهای صنایع پاییندستی

قیمت جهانی نفت امروز ۱۴۰۴/۰۶/۰۴ |برنت ۶۸ دلار و ۴۶ سنت شد

۶.۸ میلیارد یورو سرمایهگذاری گروه فولاد مبارکه در کشور/ بهرهبرداری از واحد فولادسازی سفیددشت با سرمایهگذاری ۲۴۰ میلیون یورویی

قیمت جهانی طلا امروز ۱۴۰۴/۰۶/۰۴

کارخانه فولادسازی سفیددشت افتتاح شد/ راهاندازی این طرح با فناوری ایرانی و بدون حضور کارشناسان خارجی

پرداخت ۵۰ همت سود به ۲۲ میلیون سهامدار در ۵ ماه

CBAM فاتح پنجره صادرات فولاد سبز هند به اروپا

رکوردشکنی صبانور در تولید و فروش

طرح توسعه فولادسازی فولاد سفیددشت چهارمحال و بختیاری بهرهبرداری شد

تداوم سیر صعودی عملکرد چادرملو در مردادماه

آقاجانلو: آمادگی بخش معدن ایران برای توسعه صادرات و ارایه خدمات فنی به ازبکستان/ توجیمیرزایوا: تمایل اُزبکها برای واردات محصولات فولادی از ایران

۱۲ طرح معدنی و صنایع معدنی آماده افتتاح در هفته دولت/ ارزش طرحهای آماده افتتاح بیش از ۲.۳ میلیارد دلار است

آخرین وضعیت پرونده معدن طبس و سرانجام ۵ متهم

گزارش تصویری حضور شرکت آهن و فولاد ارفع در سومین رویداد جامع معدن و صنایع معدنی

محقق شدن اهداف برنامهریزیشده سال جاری در گروه توکا فولاد/ تأسیس «صندوق نیکوکاری نهال آتیه» در مجموعه توکا فولاد